| CATEGORII DOCUMENTE |

| Agricultura | Asigurari | Comert | Confectii | Contabilitate | Contracte |

| Economie | Transporturi | Turism | Zootehnie |

DECIZII DE FINANTARE PE TERMEN LUNG

In realizarea echilibrului financiar, calitatea a doua decizii este esentiala : decizia de investitii si decizia de finantare. Decizia de investitii va face alegerea intre investitia interna in active fizice (echipamente materiale etc.) si investitia financiara in valori mobiliare. In decizia de finantare, principala alegere se face intre sursele proprii si cele imprumutate. Criteriul de selectie il reprezinta costul procurarii capitalului, urmarindu-se reducerea costului mediu ponderat al capitalului.

In cadrul surselor proprii, gestiunea financiara are de ales intre autofinantare (capital intern) si aporturi noi la capital (surse proprii externe). Capacitatea de autofinantare este determinata, in principal, de marimea amortizarilor si provizioanelor, calculate si neconsumate inca, si de marimea profiturilor nerepartizate inca. In cea mai mare parte, capitalul intern din autofinantare nu este oneros. Amortizarea si provizioanele sunt cheltuieli calculate care se exonereaza de la plata impozitului pe venit.

*/ Profitul net, dupa deducerea impozitului pe profit, ramane o sursa gratuita de finantare pana la incorporarea, in capitalul social, a rezervelor astfel constituite. Numai dupa distribuirea de actiuni gratuite, autofinantarea devine generatoare de costuri pentru remunerarea, prin dividende, a capitalului intern, convertit in capital social. Dezinvestitia ofera si ea o sursa interna de capital neimpozitata, cu exceptia plusvalorii obtinute din cesiunea activelor fixe dezinvestite. Autofinantarea este cea mai eficienta solutie de acoperire a nevoilor permanente de capitaluri, dar capacitatea de autofinantare este adesea insuficienta, de aceea se apeleaza la surse externe de capital :

- proprii, prin noi aporturi de capital (in numerar si/sau in natura) sau prin subventii de la bugetul statului;

- imprumutate, prin emisiunea si vanzarea de obligatiuni si/sau prin contractarea de credite bancare pe termen mediu si lung;

- inchiriate, cu posibilitatea cumpararii ulterioare, la un pret prestabilit, a mijloacelor fixe (leasing)

Selectia si combinarea acestor surse formeaza continutul deciziei de finantare pe termen lung, iar criteriul de optimizare il constituie valoarea actualizata neta ce rezulta din fiecare varianta de finantare.

1 Cresterea de capital propriu

Subscrierea detinatorilor de fonduri la cresterea capitalului intreprinderii este motivata de politica dividendelor intreprinderii si de pozitia pe piata a intreprinderii .

*/ Amortizarea nu este altceva decat recuperarea treptata, prin cifra de afaceri, a capitalului , alocat in mijloace fixe. In functie de sursa de provenienta, capitalul initial este remunerat fie prin dividende (capital social), fie prin dobanzi (capital imprumutat).

Intreprinderile, care coteaza in Bursa, realizeaza mai usor subscrierea la cresterea de capital, deoarece actiunile lor sunt negociabile, ceea ce le face mai atractive decat actiunile intreprinderilor care nu coteaza in Bursa.

Cresterea de capital determina un 'efect de diluare' a rentabilitatii actiunilor intreprinderii, prin impartirea profitului net la un numar mai mare de titluri. In compensare, cresterea capitalului propriu determina cresterea bonitatii si garantiei intreprinderii, in baza carora intreprinderea poate solicita credite suplimentare (in principiu se impune ca solvabilitatea patrimoniala sa fie mai mare de 50%).

Aceasta sursa de finantare mobilizeaza capitaluri suplimentare, pe o perioada nedeterminata (permanenta), acestea nefiind rambursabile la o anumita scadenta. In consecinta, acumularile brute anuale, rezultate din exploatarea investitiei (excedentul brut de exploatare = EBE), vor fi diminuate numai cu dividendele datorate pentru cresterea (I) de capital. Valoarea actualizata neta se determina, deci, dupa relatia :

Cresterea de capital se poate face fie prin emisiunea de actiuni noi, fie prin majorarea valorii nominale a actiunilor vechi. A doua alternativa este mai rar practicata.

Emisiunea de actiuni noi presupune, de asemenea, doua alternative: emisiunea lor la valoarea nominala a vechilor actiuni (mai rar) si emisiunea lor la o valoare majorata, in functie de valoarea bursiera a actiunilor vechi (cazul cel mai frecvent).

Totodata, cresterea capitalului social poate avea ca surse subscrierea de noi aporturi, incorporarea rezervelor sau incorporarea datoriilor, convertite in contributii la capitalul social. Pentru finantarea investitiilor intereseaza numai subscrierea de noi aporturi care determina cresterea efectiva a capitalului social, celelalte nefiind altceva decat conversii ale posturilor de pasiv, fara a determina cresterea surselor de finantare.

Subscrierea de capitaluri suplimentare, pentru cumpararea de actiuni noi implica atribuirea unor drepturi de subscriere catre actionarii vechi, ca o compensare a efectului de diluare a valorii capitalului lor. Efectul, pe care acestia il resimt, se datoreaza cresterii numarului de actiuni prin suplimentarea emisiunii. Dreptul de subscriere la cresterea capitalului este un titlu de valoare negociabil, deci poate fi vandut catre noii actionari care doresc sa subscrie la capitalul intreprinderii. Pentru cumpararea unei actiuni noi, cumparatorul trebuie sa dispuna sau sa achizitioneze un numar de drepturi de subscriere egal cu raportul dintre numarul total de actiuni vechi si numarul de actiuni noi ce se vor emite.

Pentru a fi atractiva, valoarea de emisiune a unei actiuni noi se stabileste intr-o marime apropiata de valoarea de piata a actiunilor vechi. Totodata, valoarea de emisiune nu poate cobori mult sub valoarea de piata, pentru a limita efectul de diluare. In fapt, valoarea de emisiune variaza intre doua limite: valoarea nominala si valoarea de piata. O valoare de emisiune mai mica decat valoarea nominala (subpari) este, in principiu, interzisa, iar o valoare de emisiune mai mare decat valoarea de piata va indeparta subscriitorii de la cumpararea de actiuni noi, acestea fiind prea scumpe.

Deci:

Valoarea W Valoarea W Valoarea

nominala de emisiune de piata

Diferenta dintre valoarea de emisiune si valoarea nominala determina formarea, pentru intreprindere, a unei prime de emisiune care este folosita pentru acoperirea cheltuielilor ocazionate de emisiunea si vanzarea actiunilor noi. Prima de emisiune se inscrie ca o rezerva in pasivul bilantului, alaturi de capitalul social sau se incorporeaza in acesta, printr-o noua crestere de capital.

Emisiunea si vanzarea unor actiuni noi, la o valoare de emisiune mai mica decat valoarea de piata, determina un efect de diminuare a valorii actiunilor vechi. Teoretic, valoarea de piata a tuturor actiunilor, dupa cresterea de capital (VP) se calculeaza in functie de valoarea de piata a actiunilor vechi (V) si de valoarea de emisiune a actiunilor noi (E), astfel:

![]()

in care: N = nr. actiunilor vechi

n = nr. actiunilor noi

Diferenta intre valoarea de piata inainte de cresterea de capital si valoarea de piata (teoretica) dupa cresterea de capital este egala cu valoarea (teoretica) a dreptului de subscriere (ds), conform relatiei:

![]()

Dreptul de subscriere reprezinta pierderea de valoare a actiunii vechi cu care trebuie recompensat detinatorul acesteia, pentru a nu fi afectat de suplimentarea capitalului social. Actionarul vechi, care nu vrea (sau nu poate) sa subscrie la cresterea de capital, vinde la bursa drepturile de subscriere atasate (sub forma unui cupon negociabil) fiecarei actiuni vechi pe care o detine. Prin vanzare, el incaseaza o suma egala cu pierderea de valoare a actiunilor sale, ca urmare a efectului de diluare.

Pentru a intra in posesia unei actiuni noi, un actionar nou va plati societatii emitente valoarea de emisiune si va cumpara de la un actionar vechi un numar de drepturi de subscriere ( egal cu raportul dintre numarul total de actiuni vechi si numarul total de actiuni noi:

nds=N/n

Exemplu:

- O societate comerciala are un capital social format din 100.000 de actiuni, cu o valoare nominala de 10.000 lei/actiune. Valoarea bursiera a actiunilor societatii este de 15.000 lei/actiune. Din autorizarea Adunarii generale a actionarilor, conducerea S.C. realizeaza o emisiune suplimentara de 10.000 actiuni noi pe care le vinde la o valoare de emisiune de 13.900 lei/actiunea.

In aceste conditii, valoarea de piata a actiunilor, dupa cresterea de capital, este:

![]()

Valoarea unui drept de subscriere este:

ds = 15.000 - 14.900 = 100 lei

Un actionar nou plateste pentru cumpararea unei actiuni noi

- valoarea de emisiune 13.900 lei

- un nr. de drepturi de subscriere:

nds=100000/10000=10 dr. de subscriere

- la o valoare totala : 10 x 100 = 1000 lei

Total 14.900 lei

Un actionar vechi, care vinde dreptul sau de subscriere, va dispune de un capital format din:

- una actiune in valoare noua de 14.900 lei

- numerar din vanzarea unui drept de subscriere 100 lei

Total 15.000 lei

In urma cresterii de capital, el nu castiga dar nici nu pierde din valoarea de piata initiala a actiunii sale.

Societatea comerciala inregistreaza:

- o crestere a valorii nominale a capitalului:

10.000 act x 10.000 lei/act = 100.000.000 lei

- prime de emisiune:

10.000 act. x (13.900 - 10.000) = 39.000.000

Total 139.000.000

Cresterea de capital, prin incorporarea rezervelor, a primelor de emisiune si a profiturilor nerepartizate, nu aduce un aport nou, si da posibilitatea atribuirii gratuite de actiuni noi sau de crestere a valorii nominale a actiunilor vechi (mai rar).

Pierderea de valoare de piata a actiunilor vechi, prin cresterea numarului de actiuni emise, va fi compensata prin atasarea, la fiecare actiune veche, a unui drept de atribuire. Acesta poate fi vandut de actionarul vechi, atunci cand el refuza sa-l foloseasca pentru primirea unui numar de actiuni noi gratuite, proportional cu cele detinute anterior. Calculul valorii (teoretice) a unui drept de atribuire (da) este similar cu cel al valorii drepturilor de subscriere, valoarea de emisiune a actiunilor noi fiind zero (sunt distribuite in mod gratuit).

![]()

Cresterea de capital, prin incorporarea datoriilor, denumita si consolidarea datoriei, consta in emisiunea si distribuirea de actiuni noi catre 'furnizorii' de capitaluri imprumutate. Se practica de catre societatile comerciale bine plasate din punct de vedere tehnic, dar care intampina dificultati financiare, ca urmare a unei cresteri prea rapide. In aceste cazuri, actionarii vechi renunta la drepturile lor de subscriere.

2 Imprumuturi obligatare

Obligatiunile sunt titluri negociabile, reprezentand un drept de creanta asupra capitalurilor imprumutate unei societati. Imprumuturile obligatare au, in principiu, un cost de procurare mai mic decat subscrierile la capitalul social si nu afecteaza dreptul de proprietate al actionarilor. Imprumutul obligatar se defineste prin mai multe caracteristici privind conditiile de emisiune, dobanda remuneratorie, durata si modalitatea de rambursare etc.

Decizia, pentru emisiunea de obligatiuni, apartine Adunarii generale a actionarilor, daca intreprinderea este autorizata legal sa lanseze obligatiuni. Emisiunea si vanzarea obligatiunilor se face prin institutii de credit, care actioneaza ca intermediar, in nume propriu (cumpara ferm obligatiunile emise) sau ca garant al emisiunii.

Marimea imprumutului obligatar se stabileste in functie de necesitatile de finantare a investitiilor intreprinderii, dar si in functie de gradul de lichiditate al pietei financiare (oferta de capitaluri banesti).

Valoarea de emisiune a obligatiunilor poate fi egala cu valoarea nominala (la paritate) sau mai mica, decat aceasta (subpari), cea ce le face mai atractive, (foarte rar emisiunea se face suprapari).

Diferenta dintre valoarea nominala si valoarea de emisiune formeaza prima de emisiune, care actioneaza ca posibilitate de ajustare a conditiilor de emisiune, specifice unei obligatiuni, cu cele ale pietei de capital.

Spre exemplu, un imprumut obligatar, cu o valoare nominala de 2000 lei/obligatiunea si cu o dobanda anuala de 10% (in termeni reali), rambursabila integral dupa 5 ani, poate fi ajustat la conditiile pietei de capital, care a oferit, pentru aceleasi conditii de imprumut, o dobanda de 11 %, astfel :

Valoare de

emisiune =

Prima de emisiune = 2000 -1926 = 74 lei/obligatiune

Obligatiunea poate fi emisa la valoarea ei nominala (la paritate) dar, pentru a o face atractiva, poate fi rambursata, la scadenta, la o valoare de rambursat mai mare. Se obtine, astfel, o prima de rambursare. In exemplul dinainte, aceasta poate fi calculata astfel:

de unde PR = 125 lei/ obligatiune

Exista, de asemenea, posibilitatea emisiunii unei obligatiuni subpari si rambursarii ei suprapari, care ar inregistra atat o prima de emisiune, cat si o prima de rambursare. Rambursarea (amortizarea) unui imprumut obligatar se poate face in mai multe modalitati, in functie de prevederile contractului de emisiune:

a) prin amortizari constante si anuitati variabile;

b) prin anuitati constante si amortizari variabile;

c) integral la scadenta;

d) prin rascumparari la Bursa.

a) societatea imprumutata va rambursa, in fiecare an, transe egale din imprumut. Rambursarea se face prin tragerea la sorti a obligatiunilor. In scopul respectarii egalitatii intre detinatorii de titluri, sunt concepute sisteme de repartitie proportionala a obligatiunilor trase la sorti.

Exemplu:

Un imprumut de 1 mld. lei, cu dobanda de 10% si cu o durata de 5 ani, poate fi rambursat in transe egale, astfel (vezi tabelul ):

b) Pentru a pastra anuitati constante este necesar ca rambursarile anuale ale imprumutului sa varieze crescator si compensator cu variatia descrescatoare a dobanzii anuale. Complexitatea determinarii anuitatii constante este depasita prin apelarea modelului matematic consacrat de calcul a anuitatii constante (a):

in care: I = marimea imprumutului

si = rata dobanzii

n = durata imprumutului.

RAMBURSAREA UNUI IMPRUMUT IN TRANSE EGALE

|

nerambursat anuale

2 800000 80000 200000 280000 3 600000 60000 200000 260000 4 400000 40000 200000 240000 5 200000 20000 200000 220000 Total 0 300000 1000000 1300000 |

In cazul nostru:

Amortizarea anuala se calculeaza, in fiecare an, ca diferenta intre anuitatea constanta si dobanda calculata la imprumutul nerambursat (vezi tabelul):

|

|

am1 = 263.797 - 100.000 = 163.797 mii lei

imprumuturi = 1.000.000 -163.797 = 836.203 mii lei

nerambursate2

am2 = 263.797 - (836.203 x 10%) = 180.177

RAMBURSAREA UNUI IMPRUMUT IN ANUITATI CONSTANTE

|

nerambursat anuale

2 836203 83620 180177 263797 3 656026 65603 198194 263797 4 457831 45783 218014 263797 5 239817 23982 239815 263797 Total 0 318988 999997* 1318985 |

*/ aproximarea calculelor anuitatilor si dobanzilor a condus la o diferenta nesemnificativa imprumut nerambursat3 = 836.203 -180.177 = 656.026

Se constata un cost mai ridicat al imprumutului rambursat in anuitati constante, intrucat amortizarile mai mari sunt catre sfarsitul duratei de rambursare. Retragerea obligatiunilor din circulatie la nivelul amortizarilor anuale de capital se face, de asemenea, prin tragere la sorti.

c) Rambursarea integrala a imprumutului in ultima transa si a duratei acestuia devine tot mai utilizata din motive de simplificare a gestiunii financiare. Pentru societatea imprumutata, prezinta avantajul dispunerii de capital imprumutat pe toata durata de acordare a acestuia, trezoreria nefiind afectata decat de plata dobanzilor. In momentul rambursarii, exista, insa, un inconvenient, acela de a afecta trezoreria cu intreaga suma imprumutata, ce trebuie rambursata dintr-o data. Costul procurarii acestui imprumut este cel mai ridicat, intrucat dobanda se calculeaza de fiecare data la suma totala a capitalului imprumutat (vezi tabelul). Trebuie, insa, retinut ca intreprinderea capitalizeaza de 5 ori (in cei 5 ani) acumularea bruta anuala realizata din exploatarea investitiei, ceea ce este de natura sa reduca din dezavantajul costului ridicat.

d) Rascumpararea prin Bursa este interesanta pentru societatea imprumutata, atunci cand cursul bursier al acestora este inferior valorii de rambursat (valoarea nominala + prima de rambursat). Exista, insa, limite legale privind numarul de obligatiuni rascumparate: in principiu, nu poate fi rascumparata prin Bursa mai mult de jumatate din numarul obligatiunilor amortizabile intr-un an. O alta modalitate de rascumparare, prin Bursa consta in lansarea, de catre societatea imprumutata, a unei oferte publice de schimb (sau de cumparare).

|

Anii Imprumut Dobanzi Amorizari Anuitati nerambursat anuale 1 1000000 100000 0 100000 2 1000000 100000 0 100000 3 1000000 100000 0 100000 4 1000000 100000 0 100000 |

3 Leasing (credit-bail)

Finantarea investitiilor, indeosebi a celor de valori mari, provoaca, adesea, un efect dezechilibrant asupra trezoreriei intreprinderii. Leasing-ul este o adaptare a pietei de capitaluri la capacitatea limitata de finantare a investitiilor.

Leasing-ul este o forma speciala de inchiriere a bunurilor imobiliare (sau mobiliare), prin care chiriasul obtine avantajele legate de posesiunea bunului inchiriat, in timp ce finantarea achizitiei acestuia este facuta de catre societatea de leasing. In schimbul obtinerii avantajelor legate de posesiunea bunului, intreprinderea care l-a inchiriat plateste societatii de leasing o chirie care cuprinde: (1) amortizarea bunului inchiriat, (2) dobanzile aferente fondurilor avansate de societatea de leasing pentru cumpararea bunului respectiv si (3) marja de profit a societatii de leasing. Chiriasul intra in proprietatea bunului, inchiriat la incheierea contractului de leasing, dupa plata valorii reziduale a bunului, convenita dinainte. Pe durata contractului, chiria se inregistreaza ca o cheltuiala de exploatare, iar la incheierea acestuia, valoarea reziduala se inregistreaza la active fixe.

Durata (m) a contractului de leasing este, in general, de 75-80% din durata de viata economica a bunului inchiriat, dar se poate conveni si asupra unei durate mai scurte. Societatea de leasing ramane proprietara a bunului pana la scadenta contractului. Contractul de leasing este, in general, irevocabil.

Decizia de a opta pentru leasing, in raport cu un imprumut bancar sau obligatar, se fundamenteaza pe valoarea actualizata neta (VAN), calculata (ca si pentru sursele proprii sau imprumutate) dupa relatia:

Intrucat nu se plateste costul de achizitie al bunului inchiriat in formula VAN, nu se cuprinde scaderea valorii investitiei (I). De asemenea, fluxurile de trezorerie marginale vor fi determinate in functie de beneficiile viitoare si de chiria platita (chiria este si ea o cheltuiala deductibila de la plata impozitului). Valoarea reziduala este platita in anul m, inaintea incheierii duratei de viata (n) a bunului pe care se obtin fluxuri de trezorerie suplimetare.

Aceasta valoare actualizata se compara cu cea a imprumutului, pentru a se analiza care dintre aceste surse de finantare este mai avantajoasa.

4 Planul de finantare a investitiilor

Selectia surselor de finantare a investitiilor este deosebit de complexa, intrucat pe langa criteriul principal privind costul procurarii capitalurilor, actioneaza o serie de restrictii privind accesul la piata capitalurilor, situatia financiara a intreprinderii, motivatia personalului de conducere a acesteia. Referindu-ne numai la cea din urma conditie, daca patronul unei societati detine toate actiunile, atunci el controleaza afacerile si este responsabil de toate deciziile, bune sau rele. In aceste conditii, el nu va admite cresterea capitalului prin vanzarea actiunilor noi catre public. Daca nu are posibilitatea sa le cumpere el insusi, atunci el va prefera alte surse de finantare.

De asemenea, accesul la imprumuturile obligatare nu-l are decat un numar redus de intreprinderi, respectiv cele care ofera o garantie suficienta pentru astfel de angajamente fata de public. In plus, imprumutul obligatar este foarte complicat din punct de vedere al formalitatilor.

Cea mai mare parte a intreprinderilor nu coteaza in bursa si, drept urmare, nu au posibilitatea negocierii de titluri prin bursa. Deci, nu-i raman decat autofinantarea, imprumutul bancar obisnuit, leasingul sau vanzarea de active etc.

Chiar daca este cea mai oneroasa sursa de finantare, leasing-ul este de multe ori preferat, ca urmare a simplicitatii sale si a efectelor atenuate in timp ce le provoaca asupra trezoreriei intreprinderii. In general, societatea de leasing beneficiaza de asigurari si garantii bancare suficiente pentru a acoperi de riscul de faliment al chiriasului. De aceea, ea poate incheia un contract de leasing, fara ca analiza financiara a intreprinderii cliente si a proiectelor sale de investitii sa fie suficient de acoperitoare pentru incheierea contractului. Dimpotriva, banca nu acorda imprumut decat in conditiile garantarii certe a rambursarii acestuia la scadenta.

Cel mai adesea, leasingul si imprumutul bancar traditional sunt alese ca surse de capital de intreprinderile care nu dispun de surse proprii si care isi asuma riscul afectarii fluxurilor de trezorerie viitoare cu platile de chirii, rate scadente si dobanzi. Deci, sunt surse preferate pentru investitii, care vor degaja marje substantiale de acumulare.

In sfarsit, intreprinderile pot face un arbitraj intre diferitele obiective de investitii propuse si sursele corespunzatoare posibile de mobilizat. In primul rand, va cauta sa afecteze prima resursa disponibila si neoneroasa, respectiv autofinantarea, pentru investitii de inlocuire sau de modernizare a activelor fixe si de crestere a nevoii de fond de rulment. Apoi, investitiile de dezvoltare sau strategice vor fi echilibrate prin atrageri de noi capitaluri de la actionarii vechi si/sau noi, de la banci si alte institutii de credit.

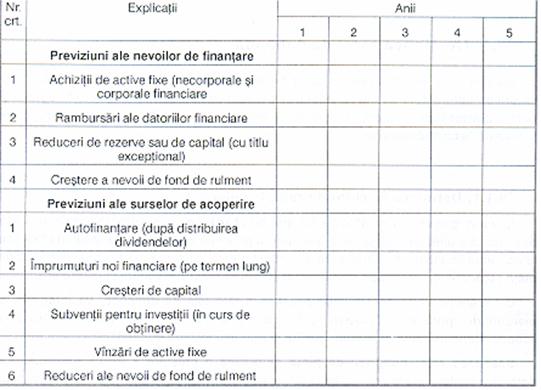

Rezultatul deciziei de finantare a investitiilor il reprezinta bugetul investitiilor, care, pe un orizont de timp suficient de previzibil, de obicei de 5 ani, prezinta situatia echilibrarii nevoilor de finantare cu sursele de acoperire.

Acest buget al investitiilor cuprinde atat date certe sau aproape certe, cat si date ipotetice. Astfel, investitiile de inlocuire sau de modernizare sunt usor de prevazut, in functie de incheierea duratei de viata a activelor fixe. Rambursarile de datorii financiare sunt stabilite prin contractele de credite. De asemenea, se cunosc termenele de amortizare completa a activelor fixe, cand acestea pot si valorificate prin vantare. Capitalul subscris si neapelat, inca, are date stabilite pentru a si varsat in perioada urmatoare.

Profiturile previzionale se stabilesc prin celelalte bugete (ale exploatarii) si pot reprezenta date cu grad ridicat de certitudine.

Dimpotriva, sumele privind investitiile strategice, imprumuturile noi, cresterile de capital sunt prevazute ca date ipotetice, depinzand de decizii si circumstante atat ale intreprinderii insesi, cat si ale tertilor din afara intreprinderii: decizii de diminuare a dividendelor viitoare, repartizate sau de temperare a cresterii nevoii de fond de rulment, accesul la noile surse de finantare (conjunctura pietei de capital) etc.

Bugetul investitiilor este un document de gestiune interna, cu un rol deosebit de important in ceea ce priveste echilibrul financiar structural, privind raportul intre activele fizice si cele financiare si raportul dintre sursele proprii si cele imprumutate. El reprezinta, in cele din urma, un mijloc de crestere a motivatiei personalului intreprinderii, pentru participarea la executarea strategiei de dezvoltare a intreprinderii.

![]()

![]()

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 2910

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2024 . All rights reserved