| CATEGORII DOCUMENTE |

| Bulgara | Ceha slovaca | Croata | Engleza | Estona | Finlandeza | Franceza |

| Germana | Italiana | Letona | Lituaniana | Maghiara | Olandeza | Poloneza |

| Sarba | Slovena | Spaniola | Suedeza | Turca | Ucraineana |

| Bajke | Biologija | Elektricitet | Geografija | Glazba | Gospodarstvo | HR | Književnost |

| Lijek | Marketing | Matematika | Obrazovanje | Osobnosti | Politika | Povijest | Pravo |

| Psihologija | Računala it | Recepti | Tehnika | Turizam | Umjetnost |

DOCUMENTE SIMILARE |

|

TERMENI importanti pentru acest document |

|

SADRŽAJ |

|

Uvod | |

1. Pojam kraha i osobine | |

|

2. Privredni ciklusi | |

3. Uzroci i rješenja | |

|

4. Berzanski krahovi kroz historiju | |

|

4.1. Tulipomanija 7. februar 1637. | |

|

4.2. South Sea Bubble 1720. | |

|

4.3. Željeznička manija 1840. | |

|

4.4. Crni četvrtak 24. oktobar 1929. | |

|

4.4.1. Velika kriza | |

|

4.5. Crni ponedjeljak 19. oktobar 1987. | |

|

4.6. Dot-com Bubble 2000. | |

|

4.7. Teroristički napadi 11. septembar 2001. | |

|

4.8. Paket spasa | |

|

Zaključak | |

|

Literatura | |

Uvod

Pojmovi

Manije – mania – podrazumijeva početno “ludilo”, odnosno iracionalno ponašanje koje zahvata investitore koji počinju da kupuju finansijske instrumente bez dublje analize. Kao posljedicu imamo nagli rast cijena, značajno iznad njihove realne vrijednosti. Manija se nastavlja daljim gubljenjem veza sa realno u kod ve eg broja subjekata od kojih mnogi nikada nisu u estvovali u finansijskim poslovima Manije se ponekad graniče sa masovnom histerijom kod koje dolazi do sužavanja svijesti i razmišljanja o brzoj i lahkoj zaradi u kratkom roku.

Balon – bubble – nastaje kao posljedica manije i rezultat je enormnog rasta cijena. Cijene rastu zbog velike tražnje – svi žele da kupe – svi očekuju dalji rast i bogaćenje kroz kasniju prodaju.

Panika – panic – sam pojam vodi porijeklo od imena grčkog boga Pana – koji je vezan za pojavu iznenadnog straha, bez očiglednog razloga. Panika je prouzrokovana strahom od pada cijena. Obično počinje sasvim slučajno, nekim beznačajnim događajem, gdje neko naglo počne da prodaje hartije od vrijednosti ili robu na berzi. Nastavlja se uznemirenjem, a kulminaciju doživljava pravim “stampedom”, gdje mnogi investitori počinju naglo da prodaju. Usljed velike ponude i nedostatka tražnje imamo za posljedicu neviđen pad cijena i nelikvidnost tržišta. Panika se obično završava krahom.

Krah – crash – vezuje se za iznenadni kolaps tržišta. Smatra se da krah berze nastaje kada cijena padne za 10 ili više procenata u toku jednog ili par dana. Mnoge berze imaju mehanizme kako sprečavaju krahove – zatvaraju se na par dana ili obustavljaju dalje trgovanje onog momenta kada cijena padne ispod određenog nivoa.

Pojam kraha i osobine

Pod pojmom finansijska kriza podrazumijeva se proces opšteg kontinuiranog pada tržišnih cijena finansijskih instrumenata na određenom tržištu. Do pada cijena dolazi zbog povećanja ponude u odnosu na potražnju, odnosno kada je opšta ponuda vrijednosnih papira, u dužem vremenskom periodu, veća od njihove potražnje. Disharmonija između ponude i potražnje javlja se iz pretežno dva razloga, a to je da investitori nemaju sredstva ili ne žele da ta sredstva ulažu u hartije od vrijednosti. Disharmonija, nadalje, dovodi do pada privrednih aktivnosti odnosno smanjenja proizvodnje roba i usluga i njihove ponude na tržištu. Ako, pri nepromijenjenoj potražnji ponuda opadne to neminovno vodi do rasta inflatornih utjecaja, usljed čega novac gubi svoju dotadašnju vrijednost. Također, kada novac gubi vrijednost, dolazi i do pada kursa domaće valute u odnosu na stranu, odnosno treba izdvojiti više domaćeg novca za kupovinu strane valute.

Ne možemo svaku tržišnu oscilaciju nazvati krizom. Da bi neka negativna promjena na finansijskom tržištu nazvana krizom mora ispuniti određene uslove, odnosno mora imati posebne osobine. Za početak, neophodno je da bude opšta, odnosno da zahvata veći dio finansijskog tržišta i njegove učesnike. Negativana dešavanja na dijelovima finansijskog tržišta nisu toliko zabrinjavajuća i predstavljaju njegov sastavni dio. Zatim, bitno je da je izazvana ekonomskim, a ne neekonomskim uzrocima. Neekonomski uzroci nisu trajnijeg karaktera i obično brzo i prođu. Trajanje je također bitan uslov, jer kratkotrajni poremećaji se ne mogu nazivati krizom. Jedan od uslova je i da pad cijena vrijednosnih papira mora da bude drastičan. Mali padovi se svakodnevno dešavaju i mora biti povezan sa opštom privrednom krizom u jednoj ekonomiji.

Privredni ciklusi

Ekonomska zakonitost je da se savremena privreda kreće u ciklusima koji se vremenom ritmično ponavljaju. Vrh privrednog talasa, kada su privredne aktivnosti najrazvijenije, naziva se polet, a njegovo dno, kad su one najslabije, naziva se depresija (recesija). U fazi poleta proizvodnja robe i usluga buja, ponuda na tržištu je raznovrsna i obilna, a potražnja velika jer potrošači, usljed pune zaposlenosti i visokih zarada, imaju veliku kupovnu moć. Između proizvodnje i potrošnje vlada približna ravnoteža, te nema inflacije ili je ona izuzetno niska. Pošto su prihodi u privrednim granama stabilni i pristojni, a državni budžet popunjen, vlasnici ušteđenog kapitala nastoje da ga ulože u privredne ili finansijske poduhvate emitenata vrijednosnih papira. Pri tom, oni su motivisani mogućnošću ostvarenja visokih dividendi ili kamata. Zbog toga potražnja na finansijskom tržištu uglavnom zadovoljava ponudu. Kursevi vrijednosnih papira većine emitenata u fazi poleta obično su znatno iznad njihove nominalne vrijednosti. Obrnuto se dešava u fazi depresije.

Između dvije glavne faze privrednog ciklusa, nalaze se prelazne faze. Faza poboljšanja stanja u privredi, nakon depresije, naziva se uspon (oživljavanje), a faza pogoršanja, nakon poleta, naziva se kriza. U fazi uspona proizvodnja raste nastojeći da zadovolji stalno rastuću potrošnju. Na finansijskom tržištu, to se ispoljava kroz ozbiljan rast kurseva vrijednosnih papira privrednih subjekata, prije svega dionica. U fazi krize, dešava se obrnut proces. Kriza i depresija, međutim, stvaraju uslove za novi uspon, jer se u njima iz konkurencije izbacuju preskupi i preslabi takmičari, uvode se nova tehnička i tehnološka dostignuća, sprovodi se štednja i racionalizacija.

Cijeli privredni ciklus obično traje između pet i deset godina. Nakon isteka prethodnog ciklusa počinje novi, na višem ili nižem nivou privrednih aktivnosti u odnosu na početno stanje iz prethodnog ciklusa. U posljednje vrijeme uspon i polet, zbog ozbiljnog i organizovanog miješanja države i međunarodnih organizacija u privredu, traju sve duže, a kriza i depresija sve kraće. Teži se ka trajnoj ravnoteži u privredi i na tržištu, između proizvodnje i potrošnje, koja bi bila u stalnom blagom usponu. Tome znatno doprinose ekonomske analize i predviđanja privrednih kretanja, na osnovu praćenja glavnih faktora u strukturi privrede. Na finansijskom tržištu kretanja kurseva bilježe se svakodnevno, putem tzv. indeksa. Posmatranjem indeksa u određenom razdoblju, uočava se da li je privreda u fazi uspona, poleta, krize ili depresije.

Uzroci i rješenja

Drugu grupu čine posebni uzroci, svojstveni samo finansijskim krizama. Finansijska kriza može da bude i uzrok cjelokupne privredne krize, kao što se to desilo sa najvećom svjetskom krizom u historiji od 1929. do 1933. godine. Tada su SAD i Francuska uvećale svoje zlatne rezerve znatno iznad svojih potreba u međunarodnim plaćanjima. Time su izazvale oskudicu zlata na međunarodnom tržištu, jer su u trezorima svojih centralnih banaka sakupile oko tri četvrtine tadašnje ukupne količine zlata u svijetu. To je onemogućilo trgovce iz ostalih zemalja, da dugove isplaćuju kupovinom zlata od domaćih banaka i njegovom predajom povjeriocima kada god nisu mogli da dugove isplate ugovorenom valutom povjerilačke države. To je prinudilo ostale države da ukinu zakone kojim su garantovale vlasnicima kovanica i novčanica njihovu zamjenu za propisanu količinu zlata, čime je srušen, do tada važeći, međunarodni sistem plaćanja.

U slučaju finansijskih kriza država preduzima izlječenje nizom mjera ekonomske politike. To može postići snižavanjem javnih rashoda, radi snižavanja poreza i rasterećenja privrednih subjekata, smanjenjem ili povećanjem količine novca u opticaju, kroz povećanje ili smanjenje kamatnih stopa na kredite centralne banke ostalim bankama u zemlji, njihovim obavezivanjem na povećanje ili smanjenje gotovinske rezerve u svojim fondovima, ili prodajom odnosno otkupom državnih vrijednosnih papira. Još jedna od metoda je selektivno finansiranje, odnosno kreditiranje profitabilnih privrednih aktivnosti i slično. Ukupnost svih tih mjera predstavlja stabilizaciju. Moguće je da se preduzmu i druge mjere, kao što je ograničenje u spoljnjoj i unutrašnjoj trgovini, zabrana daljeg povećanja cijena, zabrana povećanja zarada, zabrana rada pojedinim berzanskim trgovcima, pa i privremeno obustavljanje trgovine na berzama.

Berzanski krahovi kroz historiju

Proces naglog rasta cijena dionica na berzi naziva se berzanski bum, dok berzanski krah predstavlja njihov nagli pad i često označava početak dugotrajnih prvirednih kriza i depresija. Jedan od prvih i najpoznatijih krahova desio se u Engleskoj, na Londonskoj berzi davne 1720. godine. Nazvan je Južnomorski mjehur (South Sea Bubble), po engleskom nazivu kompanije South Sea Company, koja ga je i izazvala. Devet godina prije toga, engleski Parlament donio je zakon po kome je osnovana pomenuta kompanija, kako bi se zadovoljili povjerioci koji su državu kreditirali u nekoliko ratova. Umjesto potraživanja, povjerioci su dobili vrijednosne papire kompanije South Sea, koja je dobila monopol nad trgovinom između Engleske i njenih južnih kolonija (Australija, Indija, južni dijelovi Afrike). Iako se očekivalo da će kompanija ostvarivati enormne dobitke, s obzirom na njen monopolistički položaj, ona je od početka bilježila gubitke, koji su prikrivani od javnosti. Gubitak se konstantno pokrivao novim emisijama dionica i drugih hartija od vrijednosti, za kojima je uvijek vladala velika potražnja. Ovim dionicama se na Londonskoj berzi ubjedljivo najviše trgovalo, što je dovodilo do formiranja njihove veoma visoke cijene, što je dovelo do toga da tržišna kapitalizacija kompanije South Sea bude oko 500 miliona funti sterlinga, što je bilo pet puta više od ukupne vrijednosti gotovog novca u opticaju u svim zemljama tadašnje Evrope. Tada se saznalo za velike gubtike i dogodio se prvi berzanski krah u historiji. Cijene dionica su drastično opale, postavši gotovo potpuno berzvrijedne, a obogatili su se samo pojedinci, među kojima Princ od Velsa, prijestolonasljednik, kao i predsednik Vlade, ser Robert Valpol. Poslje toga, Parlament je donio takozvani Zakon o mjehurima (Bubble Act) u cilju zaštite investitora od sličnih obmana.

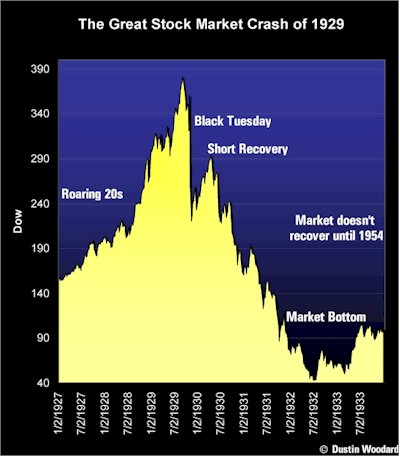

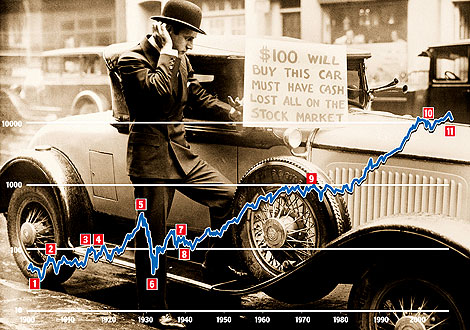

U novijoj historiji svakako je najpoznatiji berzanski krah sa kraja 20-ih i početka 30-ih godina 20. st. Tokom 20-ih godina, prije svega na Njujorškoj berzi, ali i na drugim berzama u Americi, cijene dionica i drugih vrijednosnih papira veoma su brzo rasle. Vladalo je veliko interesovanje za ulaganja u njih, a veći dio ulaganja bio je na kredit, odnosno, investitor je plaćao samo dio cijene (npr. od 10% do 15%), dok bi ostatak platio kasnije. S obzirom na trend rasta cijena gotovo svih dionica, očekivalo se da će u roku dospjeća svi biti u stanju da plate ostatak cijene kupljenih dionica, pošto će u tom trenutku moći da ih prodaju, ostvarujući kapitalnu dobit. Uzimajući kredit od brokera ili banke za plaćanje ostatka cijene dionica, investitor je zalagao kupljene dionice, kao garanciju. Ukoliko bi cijene dionica porasle, on bi ih prodavao i plaćao banci kredit sa kamatom, a ukoliko bi došlo do pada cijena, invesitor bi odustajao od kupovine, ostavljajući dionice banci da njihovom prodajom izmiri dug. Ove špekulacije su dovele do strahovitog rasta cijena dionica, daleko iznad njihove realne vrijednosti što je dovelo do pravog špekulativnog berzanskoh buma. Kada se shvatilo da rast cijena dionica nema veze sa realnim ekonomskim performansama kompanija, već da je sve stvar špekulacija, dogodilo se ono što mi danas nazivamo «crni oktobar». Oktobra 1929. godine, gotovo svi učesnici na finansijskom tržištu bili su u velikim gubicima, uključujući i profesionalne investitore i stručnjake. Kada je 1933. godine kriza okončana, cijene su izgubile oko 85% svoje vrijednosti u odnosu na 1929. godinu. Ovaj krah natjerao je američkog predsjednika Ruzvelta da inicira donošenje brojnih zakona u cilju sprječavanja sličnih dešavanja, a koji i danas važe. «Crni oktobar» bio je inicijalna kapisla za Veliku depresiju koja je u narednoj deceniji trajala u SAD-u, ali pogađajući i većinu drugih zemalja širom svijeta.

Tulipomanija 7. februar 1637.

Prvi tulipani

Trgovanje pupoljcima tulipana vremenom je postalo jako unosan posao. U početku se trgovalo samo tokom ljeta kada je bila sezona. Isporuka i plaćanje vršili bi se odmah po zaključenju poslova. Međutim, vremenom je interes za trgovinu toliko porastao da je ona počela da se odvija tokom cijele godine. Cvijeće je postalo standardizovana roba koja je dospjela na berze u Amsterdamu i Roterdamu.

Za pojavu skandala veoma je bitno razumjeti vrijeme u kome se cijeli događaj odigrao. To je bilo doba velikih geografskih otkrića, privrednog prosperiteta i optimizma koji je vladao u Holandiji, snažnog razvoja trgovine i uspjeha u poslovanju mnogih trgovačkih kompanija. U takvim uslovima, u trgovinu tulipanima uključivao se sve veći broj ljudi, pa je tako došlo do rasta tražnje, što je povećavalo cijenu. Cijena jednog Semper Augustus-a je dostigla iznos od 5.500 florina. Poređenja radi, jedna osrednja kuća je koštala 4.600 florina. Manija i svojevrsno ludilo su počeli da hvataju ljude.

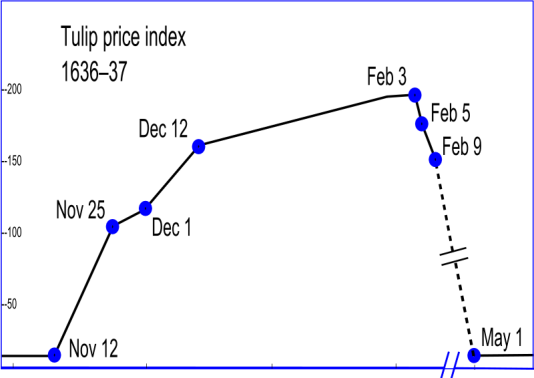

Rasplet priče se dešava tokom 1637. godine. Početkom godine cijena je rasla sve brže i brže. Pojedini trgovci, naročito uključeni u terminske poslove, jednostavno nisu bili u stanju da izmire dugove i bankrotirali su. Odjednom, jednog dana grupa dilera je ponudila poveću količinu tulipana na prodaju, ali više nije bilo nikoga ko bi mogao to da kupi po tako visokoj cijeni. Prvo nastaje uznemirenje, pa panika. Odjednom svi počinju da prodaju. Nema više tražnje i cijena vrtoglavo pada i kraj je prilično surov. Cijela trgovina je stala 07. februara kada je cijena cvijeta pala za 95% . Mnogi su osiromašili, obzirom da su uložili sav svoj imetak u ovaj posao.

1.Grafik: standardizovani cjenovni index za pupoljak tulipana, formiran od Thomsona 2007. godine. Thompson nije imao podatke za period izmedju februara i maja, stoga je oblik pada nepoznat

South Sea Bubble 1720.

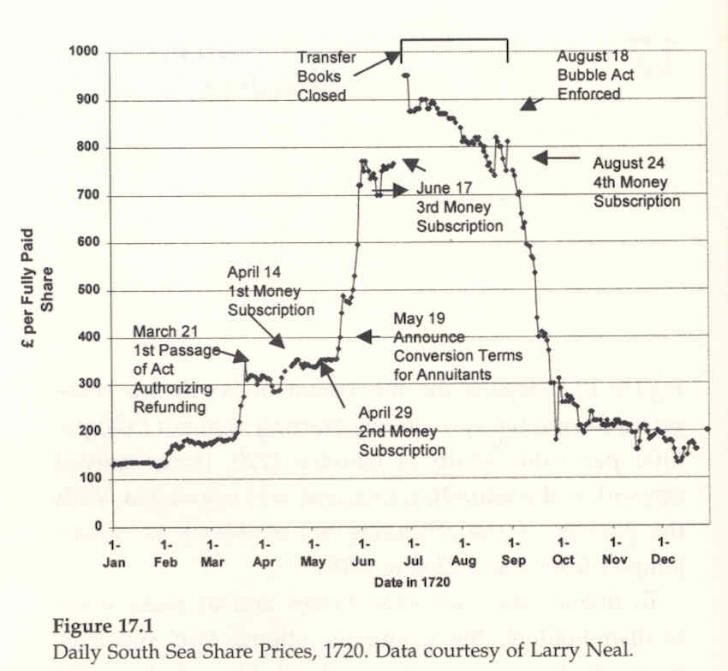

Kompanija South Sea osnovana je 1711. godine sa ciljem da pokrije državni dug britanske vlade u iznosu od skoro 10 miliona funti koji se nagomilao tokom ratova sa Španijom. Za uzvrat, kompanija je dobila monopol u trgovini sa španskim kolonijama koje su se nalazile na istočnim obalama Južne Amerike.

Prvih osam godina postojanja, kompanija gotovo da nije imala nikakvu aktivnost. Jedini poslovi koji su povremeno obavljani bili su vezani za isporuku robova iz Afrike na obale Južne Amerike. U tom period nivo državnog duga je porastao na čak 30 miliona funti. Kako je 1719. godine potpisano primirje sa Španijom došlo je do oživljavanja optimizma da bi kompanija ipak mogla da obavlja neku uspješnu djelatnost. Rješeno je da se dio dionica privatizuje, odnosno javno proda kako bi se pokrio državni dug. Uz to, novim vlasnicima su garantovane velike koncesije i povlastice i to direktno od strane Vlade.

Od početka su u cijelu aferu bili uključeni mnogi visoki državni službenici, pa čak i sam predsjednik Vlade. Istraga je kasnije pokazala da su mnogi bili korumpirani kako bi širili lažne informacije i stvarali atmosferu opšteg optimizma i poleta. Sa druge strane, bilo je i onih koji su bili uključeni direktno u samo trgovanje. Balon prevare je počeo da se povećava 1720. godine. Tada je cijena dionica kompanije sa 130, vrlo brzo skočila na 300 funti. Vijesti o dobrim poslovnim mogućnostima su počele da se šire i cijene su nastavile da rastu, da bi u maju dostigle rekordnu vrijednost od 550 funti.

U međuvremenu priča sa Kompanijom ˝South Sea˝ polahko se raspliće. Naime, početkom augusta cijena je dostigla rekordnih 1.000 funti. Tu balon puca! Već u septembru cijena pada na 580 funti. Odjednom svi žele da prodaju, raste ponuda, nema tražnje, cijena i dalje pada, da bi u decembru pala na 124 funte.

Završetak je bio opšta recesija. Vodeći zaposlenici ove kompanije su optuženi od strane države i bili su pravno procesuirani. Neki su završili u zatvoru, a neki su počinili samoubistvo ili su napustili zemlju.

Odgovarajući komentar na ovaj berzanski krah dao je fizičar Isaac Newton koji je i sam izgubio 20.000 funti: “Ja mogu mjeriti tok kretanja ljudskog tijela, ali ne i ljudske gluposi”.

2.Grafik:

Željeznička manija 1840.

˝Željeznička manija˝ se desila u Velikoj Britaniji 1840. godine. Ona je slijedila model: kako su cijene dionica željeznica rasle, špekulanti ulažu sve više i više novca do nivoa kada je kolaps neminovan. To je doseglo vrhunac u 1846. godini, kada je Parlament odobrio oko 270 prijedloga za osnivanje novih željezničkih preduzeća i predloženu rutu od ukupno 9.500 milja nove željeznice. Oko trećinu odobrene željeznice nikada nisu izgradili - kompanija ili je propala zbog slabog finansijskog planiranja i kupljena je od strane većeg konkurenta ili se ispostavilo da su preduzeća lažna i da služe da bi se investitorov novac kanalisao u druge poslove.

Britanska (i svjetska) prva moderna prepoznatljiva međugradska željeznica između Liverpoola i Manchestera, otvorena je 1830.godine i pokazala se vrlo uspješnom za prijevoz i putnika i tereta. Međutim, u kasnim 1830-im i ranim 1840-im se vidjelo da britanska ekonomija usporava, kamatne stope su porasle, čineći privlačnijim novac investirati u obveznice vlada - glavni izvor ulaganja u to vrijeme, i politički i socijalni nemiri odvratile su poslovne banke od ulaganja ogromnih iznosa novca u izgradnju željeznice (L&M je koštao Ł 637000, oko današnjih Ł 38 miliona).

Međutim, od sredine 1840-ih ekonomija je rasla kao i industrija. Banka Engleske je smanjila kamatnu stopu, čineći vladine obveznice manje atraktivnim za ulaganja, a cijene dionica postojećih željezničkih preduzeća su počele da rastu kako su se prevozili sve više ljudi i tereta, pa su ljudi bili spremni uložiti u nove željeznice.

Presudno je bilo sve više investitora u britansko poslovanje. Industrijska revolucija je stvorila novu srednju klasu. Dok su se ranija poslovna ulaganja oslanjala na mali broj banaka, privrednike i bogatu aristokraciju, buduća željeznička kompanija je imala veliki, pismeni dio stanovništva sa ušteđevinom za ulaganje. Novi mediji, kao što su novine i nastanak moderne berze je pojednostavila promociju kompanijama. Mnoge porodice su uložile svoje cijele ušteđevine u buduća željeznička preduzeća i mnogi od njih izgubili su sve kada je balon pukao.

Kao i kod drugih balona, željeznička manija je postao samo-promovirajući ciklus koji se temelji isključivo na nad-optimističnim špekulacijama. Formirale su se desetine kompanija, počele raditi i jednostavno su shvatile da željeznice nije lahko izgraditi kao što su vjerovali. U vezi s ovim, Banka Engleske podiže kamatne stope (1845.). Kako banke počinju ponovo investirati u obveznice, novac počinje izlaziti iz željeznica. Cijene dionica željeznice usporavaju u svom rastu. Kada su cijene počele da padaju, ulaganja su se zaustavila gotovo preko noći, ostavljajući brojne kompanije bez finansiranja i investitore bez izgleda za bilo kakav povratak na njihova ulaganja. Veće željezničke kompanije kao što su Great Western Railway i Midland su počele da kupuju strateške propale linije za proširenje mreže.

Gotovo da nije bilo novih željezničkih kompanija u kasnim 1840-im i ranim 1850-im. Ekonomski preokreti u 1850-im i 1860-im su predstavljali manje bumove u izgradnji željeznica, ali nikada nije dosegnut nivo Manije - dijelom zbog pažljivije kontrole vlasti, dijelom zbog opreznih investitora.

Za razliku od nekih berzanskih balona, nije bilo zapravo materijalno opipljivih neto rezultata iz svih ulaganja: veliko širenje britanskog željezničkog sistema, iako možda na napuhane troškove. Izgrađeno je 6.220 milja željezničke pruge kao rezultat projekata ovlaštenih kompanija između 1844. i 1846. godine. Poređenja radi, ukupna kilometraža moderne britanske željezničke mreže je oko 11.000 milja.

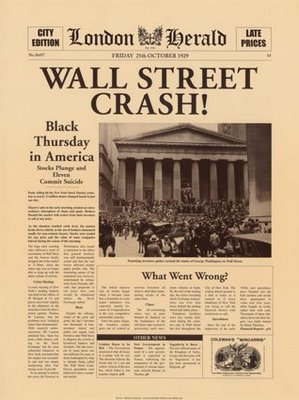

Crni četvrtak 24. oktobar 1929.

O 1920-tim godinama se pričalo kao o periodu „eternal prosperity“ – vječnog blagostanja. U ovu procjenu su vjerovali kako veliki tako i mali ulagači. Zbog toga su mnogi uzimali milionske kredite da bi mogli kupovati dionice i trgovati na berzi. Smatrali su da će taj iznos vratiti od dobiti za koju su vjerovali da će je sigurno ostvariti.

Početkom septembra 1929. godine Dow Jones index je postigao rekordni nivo od 381 boda. Najveći broj tadašnjih naučnika i ekonomista je vjerovao da će se ovaj visoki let i dalje ovako nastaviti. Ulagači su se sredinom oktobra malo osvijestili, jer mada je kurs i dalje bio na visokom nivou on je stagnirao i polahko su se počeli stvarati strah i nervoza. U četvrtak 24. oktobra, trgovina je počela mirno, da bi se stanje oko 11 sati naglo promijenilo, bez nekog očitog razloga. Počela je masovna prodaja dionica koja je obarala kurs i tada su u panici mnogi ulagači počeli da prodaju dionice po svaku cijenu. Dva sata kasnije je ukupna vrijednost preduzeća, kojima se trgovalo na berzi, pala za 11 milijardi dolara.

Konačan krah berze se dogodio u utorak (engl. Black Tuesday). Kursevi su toliko pali, da su banke počele reagovati na taj način da su tražile od kreditora da vrate novac i tako su mnogi ulagači morali prodavati dionice koje su tržali kao sigurnost. To je dovodilo do prodaje i po najnižim cijenama. Tako je cijena mnogih dionica pala i za 99%, a Dow Jones index na 260 bodova. Kurs je padao i idućih nekoliko godina, da bi samo dno doživio 5. novembra 1932. godine.

Mnogi ulagači su ostali zaduženi, mnoge firme su bankrotirale, dolazilo je do masovnog otpuštanja radnika i do masovne nezaposlenost. To je bio period kada su mnogi ljudi počinili samoubistvo zbog pretrpljenih gubitaka.

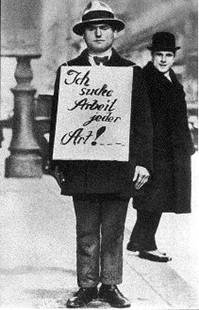

Ova situacija se dijelom prenijela i na Evropu. Panika se proširila na Mađarsku, Čehoslovačku, Rumuniju, Poljsku, a naročito Njemačku. Mnoge zemlje koje su bile zadužene u SAD nakon Prvog svjetskog rata povratile su svoj novac, i to naglo povlačenje sredstava uzrokovalo je propast banaka. Velika kriza je počela.

3.Grafik: 'Black Thursday' - Crni četvrak (24.10.1929.), početak najveće krize u historiji američke berze.

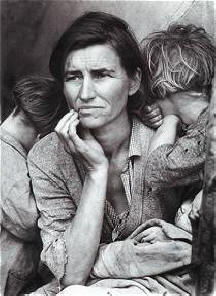

Velika kriza

Velika kriza ili, kako se još često zove Velika ekonomska kriza ili Velika depresija nazivi su teškog sloma cijelih nacionalnih ekonomija u svim važnijim industrijskim državama. Kriza je počela . godine, a očitovala se, između ostalog, slomom cijelog niza privrednih subjekata, masovnom nezaposlenošću i deflacijom. Istovremenost pojavljivanja krize u raznim područjima nacionalnih ekonomija bila je pospješena naraslom međusobnom prepletenošću pojedinih dijelova privrede kao i ekonomija raznih država, te povezanošću finansijskih tokova, odnosno naraslom pokretljivošću kapitala, ali i nepostojanjem određenih elemenata regulisanja tržišta koji se danas podrazumijevaju. Svjetska ekonomska kriza prekinula je tzv. 'zlatne dvadesete godine'.

U početku lagani pad rasta svjetski vodeće privrede SAD-a doveo je špekulativno precijenjeno tržište dionica u oktobru . godine do sloma ('Crni četvrtak'). To je dovelo do okretanja tokova kapitala. Kapital, koji je u godinama prije toga bio investiran u druge nacionalne ekonomije, na brzinu je povlačen. U Evropi (ali i u drugim zemljama svijeta) to je povlačenje kapitala izazvalo najteže oblike krize u njihovim ionako slabim ekonomijama. U cijelom lancu događanja došlo je do masovne nezaposlenosti i ogromnog pada međunarodne razmjene.

U raznim državama na izazove se reagovalo različito: polazeći od Skandinavije, a naročito Švedske, demokratije koje su funkcionisale počele su, prelazeći u socijalne države, s intervencijama u tržišna događanja. Kolebljive pokušaje intervenisanja američkog predsjednika Hoovera je njegov nasljednik Franklin D. Roosevelt od . godine pojačao, a skup primijenjenih mjera ostao je u ekonomskoj teoriji poznat pod imenom New Deal. Najpoznatija mjera bilo je finansiranje javnih radova, kao mjere za pokretanje investicija, povećanim zaduživanjem države (kasnije poznatim pod nazivom ˝deficitno finansiranje˝). Mnoge države (npr. Velika Britanija) tada odustaju od povezivanja vrijednosti svojih valuta za zlato (što je do tada bilo pravilo) kako bi barem sačuvali svoje valutne rezerve. Druge države (npr. Njemački Reich) su pokušale jačanjem vrijednosti svojih valuta dovesti pod kontrolu raspad ekonomije, što je imalo za posljedicu katastrofalni pad standarda i ogromne socijalne krize.

U SAD-u, gdje je sve počelo, nakon sloma čitave ekonomije, svaki četvrti Amerikanac je ostao bez posla, tako da je oko 15 miliona ljudi bilo nezaposleno. Prosječne nadnice su pale za 60%, a prihod od poljoprivrede za 50%. Kako je do tada ekonomija SAD-a bila vodeća i na neki način pokretač razvoja svjetske privrede, tako se i kriza prelila iz Amerike u cijeli svijet. Posljedice su se osjetile u svim zemljama svijeta, a najteže je bilo industrijski razvijenijim državama.

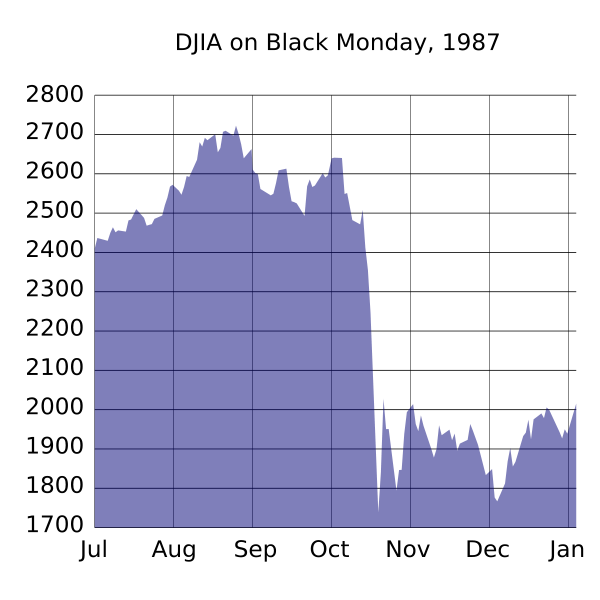

Crni ponedjeljak 19. oktobar 1987.

Crni ponedjeljak je prvi berzanski krah poslije Drugog svjetskog rata. Dow Jones index je u toku jednog dana pao za 22,6% (508 bodova). Ovaj pad se u toku kratkog perioda odrazio na sva veća mjesta trgovine u svijetu. Do kraja oktobra su berzanski kursevi u Australiji pali za 41,8%, u Kanadi za 22,5%, u Hong Kongu za 45,8% i u Ujedinjenom Kraljevstvu za 26,4%.

Do danas nije jasno koji su tačno uzroci ovog berzanskog kraha, jer u ovom slučaju se nije desio neki konkretan događaj. Pretpostavlja se da ima više razloga za nastanak „crnog“ ponedjeljka.

Dow Jones index se nakon 1985. godine gotovo udvostručio, ali su se već u augustu 1987. godine pojavili određeni pokazatelji za mogući pad ovog indexa. Usljed utjecaja američke politike koja se odnosila na postojeću inflaciju i banknote DJ index je do 13. oktobra pao za oko 475 bodova.

Uz to je došla i nesigurnost i izgubljeno povjerenje u američku valutu. Slabljenje dolara se prividno zaustavilo uslijed Louvre-odredbe u februaru 1987. godine, ali krajem septembra se u medijima pisalo o određenim nesuglasicama između G7 članica. U petak, prije berzanskog kraha, vrijednost dolara je pala na 1,77 njemačkih maraka. Nesigurnost vezana za vrijednost dolara se dodatno povećala nakon nedjeljnog izdanja New York Times-a gdje se tadašnji američki ministar finansija indirektno izjasnio o nepodržavanju kursa dolara.

Do kraha je dovela i rastuća kompjuterizacija berzanske trgovine. Od ranih 80-tih godina berzanski trgovci su stavljali naglasak na informatizaciju kao osiguranje njihove portfolio strategije.

Dana 20. oktobra 1987. godine DJ index je pao na 1450 bodova. Na mnogim berzama se tada trgovina za kratki vremenski period obustavila, između ostalog, jer tadašnja informatizacija nije bila dorasla ovome. To je dalo Centralnoj banci Amerike vremena da „upumpa“ novca u tržište da bi se spriječio dalji pad. Pored toga su preduzeća počela da kupuju svoje dionice kako bi održali kurs. Krajem sedmice DJ je bilježio 1951 bod. Petnaest mjeseci nakon „Crnog“ ponedjeljka DJ je imao opet 2247 bodova, koliko je imao i prije ovog berzanskog kraha.

4.Grafik: „Crni“ ponedjeljak

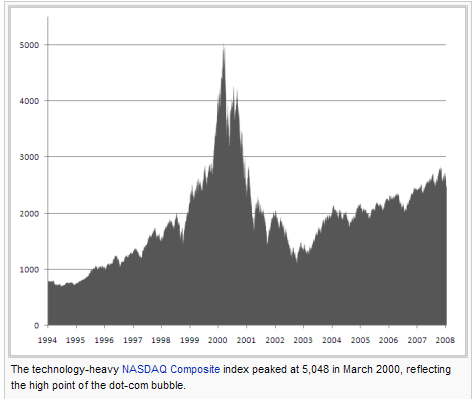

Dot-com Bubble 2000.

“Dot-com balon' ('IT balon') trajao je od 1995. do 2001. godine (s vrhuncem 10. marta 2000. kada je NASDAQ skočio na 5132,52), tokom kojeg se na berzama Zapada vidjelo ubrzano povećanje vrijednosti novog Internet sektora i srodnih polja. Kombinacija brzog povećanja cijena dionica, pojedinačne špekulacije i široko dostupnog poduzetničkog kapitala stvorila je bogat okoliš u kojem su mnoga preduzeća izbjegavala standardni model poslovanja, fokusirajući se na povećanje tržišnog udjela na račun neto dobiti. Pucanjem dot-com balona označen je početak relativno blage, ali prilično duge recesije početkom 21.vijeka u razvijenim svijetom.

Investitori su primijetili rekordni porast vrijednosti dionica dot-com kompanija te su počeli da ulažu više, brže i neopreznije. Niske kamatne stope u periodu 1998.-1999. pomogle su povećanju početnog kapitala. Iako većina novih preduzeća nije imala realne planove niti administrativne sposobnsti, ipak su zbog noviteta dot-com koncepta uspjeli prodavati svoje ideje investitorima.

Kanonski poslovni model dot-com kompanija se oslanja na “efekat mreža” poslujući na kontinuiranom neto gubitku da bi izgradio veći tržišni udio. Ove kompanije grade visoku svijest o brandu da bi mogle zaračunati visoke profitne stope na usluge koje daju. Moto 'Brzo postati velik' rezultat je ove strategije. Tokom razdoblja gubitka, preduzeće se oslanja na poduzetnički kapital, a posebno na inicijalne javne emisije dionica da bi platilo troškove. Novitet ovih dionica, u kombinaciji s teškoćama u vrednovanju kompanije, poslali su mnoge dionice na vrtoglave visine i učinili osnivače jako bogatim na papiru.

Historijski gledano, dot-com bum može se posmatrati kao i niz drugih tehnološko-inspirisanih bumova u prošlosti, uključujući Railroads (1840.), automobili i radio (1920.-ih), kućni računari i biotehnologija u ranim 80-im. Na finansijskim tržištima, dionički balon je nagli rast cijena dionica određene industrije. Pojam se sa tačnošću može koristiti retroaktivno kada su cijene dionica već pale. Mjehur nastaje kada špekulanti primijete naglo povećanje vrijednosti i odlučuju da kupuju u očekivanju daljeg rasta, ne pretpostavljajući da su dionice precijenjene. Kada balon pukne, cijene dionica dramatično padaju, a mnoga preduzeća idu iz poslovanja.

Dot-com model je pao: velik broj preduzeća su imali isti poslovni plan monopoliziranja njihovih sektora kroz “efekte mreže” i bilo je jasno da, čak i ako je plan bio zvučan, može biti najviše jedan pobjednik u svakom sektoru. Prema dot-com teoriji, opstanak Internet kompanije ovisi o širenju mreže svojih kupaca što brže to bolje, čak i ako postoje veliki godišnji gubici. Izraz 'Postani velik ili bježi' je mudrost koja slijedi ovu strategiju.

Kampanje podizanja svijesti javnosti su jedan od načina kako su dot-com kompanije širile svoju mrežu kupaca. To uključuje televizijske oglase, pisane oglase i finansiranje profesionalnih sportskih događaja. Sedamnaest dot-comova je platilo po preko 2 miliona dolara za 30-sekundnu reklamu u program Super Bowl XXXIV u januaru 2000. Mnoge dot-com kompanije nose nazive po nekim onomatopejskim riječima da bi bile lahko pamtljive i unikatne. Rast preko noći i svjetlost nepobjedivosti 'nove ekonomije' vodila je neke kompanije u velike interne potrošnje, kao što su savršeni poslovni objekti i luksuzni odmori za zaposlenike. U Evropi su mobilni operateri potrošili ogromne količine novca na 3G licence (npr u Njemačkoj, Italiji i Velikoj Britaniji), koja ih je odvela u duboki dug. Investicije su bile daleko ispod trenutnog i projiciranog novčanog toka, ali to nije javno obznanjeno do 2001. i 2002. godine. S obzirom da je IT industrija vrlo umrežene prirode, to je brzo dovelo do problema za male kompanije koje su ovisile o ugovorima s operaterima.

Tokom 1999. i početkom 2000. godine FED je povećao kamatne stope šest puta i ekonomija je usporila. Dot-com balon je pukao 10. marta 2000. godine kada je indeks NASDAQ skočio na 5048,62 (dnevni vrh 5132.52), više od dvostruko veće vrijednosti godinu dana prije. NASDAQ je pao malo poslije toga, ali većina tržišnih analitičara to je pripisala korekcijama. Stvarni obrat i naknadno medvjeđe tržište pokrenuto je nepovoljnim razvojem situacije u slučaju Amerike protiv Microsoft-a. Presuda, koja će proglasiti Microsoft monopolistom, očekivala se sedmicama prije nego je objavljena 3. aprila. Jedan od mogućih razloga za kolaps NASDAQ su veliki, multi-milijarderski nalozi za prodaju dionica vodećih kompanija visoke tehnologija (Cisco, IBM, Dell, itd.), koji su se slučajno istovremeno obradili u ponedjeljak. Gomila naredbi za prodaju obrađena u ponedjeljak (13. mart) pokrenula je lanac reakcija prodaje. U samo šest dana NASDAQ je pao za gotovo 8%, sa oko 5050 (10.mart) - 4580 (15.mart).

Pucanje balona može biti povezano sa lošim rezultatima internet trgovaca nakon božićne sezone 1999. godine. To je bio prvi jasan dokaz da parola 'Brzo postati velik' ne vrijedi kao vodeća strategija za većinu kompanija. Ovi rezultati su objavljeni u martu zajedno sa godišnjim i tromjesečnim izvještajima javnih preduzeća.

Time Warner, najveća svjetska medijska kompanija, je 11. januara 2000. godine kupila America Online, omiljene kod dot-com investitora i pionire dial-up pristupa Internetu. U roku od dvije godine, nesuglasice uprave netjerale su oba CEO-a da sklope sporazum u oktobru 2003. godine kojim se dio “AOL” izbacuje iz imena AOL Time Warner. Tako su akvizicije dot-com-ova postale izazov za kompanije “tradicionalne-ekonomije”. Revolucionarni optimizam buma je izblijedio, i analitičari su ponovno prepoznali važnost tradicionalnog poslovnog razmišljanja. Nekoliko kompanija za komunikacije, opterećene dugovima od svojih projekata za proširenje, bile su primorane prodati svoju imovinu i pripremiti dokumentaciju za stečaj. WorldCom, najveća od njih, prikazivala je svoju zaradu uvećanu za milione, koristeći se ilegalnim računovodstvenim potezima. Cijena dionica je naglo pala kada su se ove nepravilnosti obznanile, te se samo u roku od par dana desio najveći korporativni krah u historiji SAD-a. Drugi primjeri uključuju NorthPoint Communications, Global Crossing, JDS Uniphase, XO Communications i Covad Communications.

Pucanje dot-com balona izbrisano je 5 triliona dolara u tržišne vrijednosti tehnoloških kompanija od marta 2000. do oktobra 2002. godine. Nedavna istraživanja ukazuju, međutim, da je čak 50% dot-com-ova preživjelo 2004. godinu, što odražava dvije činjenice: propadanje javnih tržišnih bogatstava ne povlači nužno i zatvaranje kompanija, i drugu, da su većina dot-com-ova bili mali igrači koji su se uspjeli oduprijeti finansijskoj oluji.

5.Grafik: prikaz NASDAQ indexa za vrijeme Dot-com Bubble-a

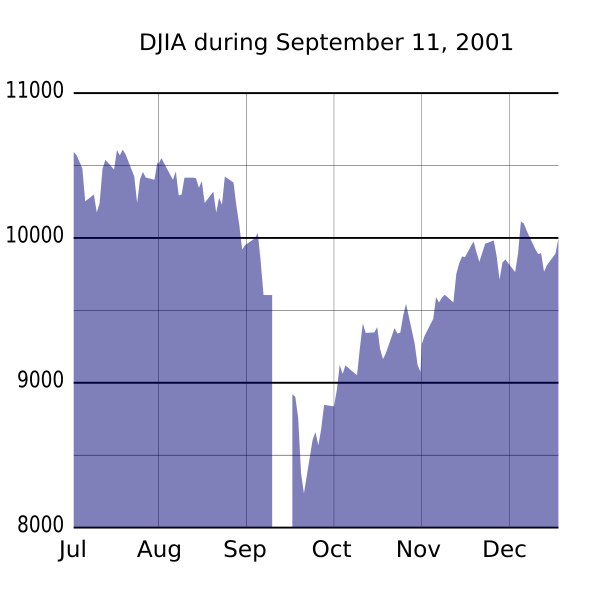

Teroristički napadi 11. septembar 2001.

Teroristički napadi 11. septembra 2001. godine bili su serija koordiniranih napada protiv Sjedinjenih Američkih Država koji su se dogodili u utorak, 11. septembra 2001. godine. Prema zvaničnom izvještaju 911 Komisije, 19 osoba u službi Al-Kaide, mreže militantnih islamističkih organizacija, otelo je četiri američka aviona. Dva su udarila u World Trade Center (Svjetski Trgovački Centar) na Manhattan-u u New York-u, po jedan u svaki neboder u 17 minuta razlike, nakon čega su se ubrzo oba nebodera srušila. Treći avion je udario u Pentagon, glavno sjedište Ministarstva odbrane SAD-a u općini Arlington, državi Virginiji. Četvrti avion se srušio u ruralnom dijelu općine Somerset u Pensilvaniji 130 km istočno od Pitsburga nakon što su putnici pružili otpor otimačima. U napadima je 3018 ljudi izgubilo život.

Napadi su nanijeli značajne ekonomske poslijedice SAD-u i u svijetu. To je bio svojevrstan napad na centar finansijskog sistema jedne od najmoćnijih zemalja savremenog svijeta. U zgradama WTC su se nalazila predstavništva mnogih finansijskih institucija ne samo iz SAD, već i drugih zemalja. Tamo su bile banke, brokersko-dilerske kuće, osiguravajuće kompanije, investicioni fondovi, koje su opsluživale milione klijenata širom svijeta. Pored nemjerljivih gubitaka izraženih u ljudskim životima, mnogi su pretrpjeli i značajne finansijske gubitke.

Njujorška berza nije bila otvorena 11. septembra i ostala je zatvorena do 17. septembra. Zgrada njujorške berze nije bila oštećena u napadima, ali firme članice berze kao i mušterije i tržišta nisu mogli da komuniciraju sa berzom zbog velike štete nanešene komunikacijskom i telefonskom sistemu čije su zgrade bile nedaleko od WTC-a. Kad se berza ponovo otvorila 17. septembra 2001. godine nakon najduže pauze od Velike depresije iz . godine indeksi osnovnih dionica berze su pretrpjeli najveći pad u historiji u jednom danu. Američke dionice su izgubile 1.2 triliona (1.200 milijardi) dolara vrijednosti, u samo u jednoj sedmici.

Cijene zlata su porasle, sa 215,50$ na 287$ po unci na londonskom tržištu. Cijene nafte su također porasle. Cijene plina u SAD-u su na kratko porasle, iako je porast cijena trajao samo oko sedam dana. Trgovanje valutama je nastavljeno, a američki dolar je naglo pao u odnosu na euro, britansku funtu i japanski jen. Narednog dana evropske dionice su naglo pale, uz padove od po 4,6% u Španiji, 8,5% u Njemačkoj i 5,7% na Londonskoj berzi. Dionice na latinoameričkom tržištu su također pale, sa padom od 9,2% u Brazilu, 5,2% u Argentini i 5,6% u Meksiku, prije nego što je trgovanje obustavljeno.

Na internacionalnim i domaćim tržištima dionice kompanija u pojedinim sektorima su posebno teško pogođene. Dionice u sektoru putovanja i zabave su pale, dok su dionice komunikacija, farmaceutske industrije, te vojske/odbrane porasle. Online turističke agencije su posebno ispaštale, jer se one baziraju na putovanjima u slobodno vrijeme.

6.Grafik: Dow Jones index za vrijeme 11. septembra 2001. godine

Paket spasa 2008.

Kriza na svjetskim financijskim tržištima počela je kada su cijene nekretnina počele padati u USA krajem 2006. Procijenjeno je da su do tada banke imale proknjiženo više od 550 milijardi dolara u imovini.

Ekonomski analitičari danima su pisali, prvo vrlo stidljivo, a zatim otvorenije, o uzrocima krize na financijskom tržištu, ali se još ne slažu o mnogo čemu.[12]

Hronologija događaja je sljedeća[13]:

Mart/april 2007: korporacije prestaju davati nove kredite, jer je davanje visoko-rizičnog hipotekarnog kredita osobama loše kreditne postao problem.

IMF upozorava na rizik na globalnom finansijskom tržištu

usljed pada

Juli/avgust 2007: Njemački banaka s lošim investicijama u SAD tržište nekretnina pada u krizu, uključujući IKB Deutsche Industriebank, Sachsen LB (Saxony State Bank) i BayernLB (Bavaria State Bank).

Septembar 2007: Britanska banka Northern Rock je opkoljen zabrinutim štedišama; Britanska vlada i Banka Engleske garantuju depozite. SAD FED počinje seriju spuštanja kamatne stope da bi ublažili stambenu i hipotekarnu krizu.

Oktobar 2007: Profit Citigroup-a,

Decembar 2007: Bush otkriva plan pomoći vlasnicima sa njihovim kreditima do 1,2 milijuna dolara.

Januar 2008: Švicarski bankarski gigant UBS

izvješća više od 18 milijardi dolara u writedowns zbog izloženosti na

Februar 2008: Fannie Mae, najveći izvor

novca za

Mart 2008: Na granici kolapsa i pod pritiskom od strane FED-a, Bear Stearns je prisiljen pristati na otkup od strane investicijske banke JP Morgan Chase. Fed je potpomogao otkup sa 30 milijardi dolara kredita.

U Njemačkoj, Deutsche Bank izvještava o gubitku od 141 milijuna eura za prvi kvartal 2008, svoj prvi tromjesečni gubitak u pet godina.

Carlyle Capital je još

jedna žrtva

April 2008: MMF predviđa gubitak od 945 milijarde dolara.

Juli 2008: kaliforniški hipotekarni zajmodavac

IndyMac doživljava kolaps. Nevolje za Fannie Mae i Freddie Mac i dalje raste.

Španjolski najveći investitor nekretnina, Martinsa-Fadesa, ide u stečaj.

15. septembar: Investicijska banka Lehman Brothers proglašava bankrot od 600 milijarde dolara. Bank of America preuzima Merrill Lynch.

19. septembar: Bijela kuća zahtjeva od Kongresa odobrenje 700 milijardi dolara za preduzeća sa lošim hipotekarnim vrijednosnicama.

29. septembar:

3. septembar: Američki predsjednik George W. Bush potpisao je u petak navečer zakon o paketu mjera koji je njegova adiministracija pripremila za oporavak finansijskog tržišta, pošto je prethodno prijedlog usvojen u Kongresu.

Usvojeni

zakon predstavlja najveće mješanje američke vlade u poslovanje

finansijskih tržišta u posljednjih nekoliko decenija, ocjenjuje Reuters.

Mnogi poslanici Kongresa zamjerali su nacrtu zakona da predviđa samo

pomoć velikim bankama, a veoma malo vlasnicima nekretnina koji su zapali u

finansijske teškoće, i da da je prevelika ovlašćenja ministru

finansija.

Poslanik Demokratske stranke iz države Oregon Peter DeFazio kaže da

će novi zakon dati nevjerovatna ovlašćenja ministru finansija Henryu

Paulsonu, 'špekulantu sa Wall Streeta koji je stvorio finansijsko oružje

za masovno uništavanje a koji sada kaže da zna kako da oduzme to oružje'.

|

Federal reserve rates changes ( Just the most recent year ) |

|||||

|

Date |

Discount rate |

Discount rate |

Discount rate |

Fed funds |

Fed funds rate |

|

Primary |

Secondary | ||||

|

rate change |

new interest rate |

new interest rate |

rate change |

new interest rate |

|

|

Apr 30,2008 | |||||

|

Mar 18, 2008 | |||||

|

Mar 16, 2008 | |||||

|

Jan 30, 2008 | |||||

|

Jan 22, 2008 | |||||

7.Grafik: prikazFED-ovih promjena eskontnih stopa

Zaključak

Možemo zaključiti da su gore navedeni slučajevi, kao i drugi slični njima, povezani sa konkretnim dešavanjima na svjetskim finansijskim tržištima, s globalizacijom kao pozadinom. Kada dođe do rasta neuravnoteženosti i manje štedljivosti u nacionalnim ekonomijama, kad se pretjerano ublaže kriteriji kreditiranja, lokalne krize mogu se pojačati i proširiti na okolinu.

Tokom ove decenije, Sjedinjene Države su održavale komparativno veliki vanjski deficit. Stranci su kupovali sve veći iznos sredstava u američkoj valuti, ponekad u svrhu jačanja dolara, u cilju izbjegavanja velikih kapitalnih gubitaka. Iako su u zadnjih par godina FED i ECB podigli kamatne stope, na globalnim finansijskim tržištima još uvijek ima viška likvidnosti. Ovaj višak likvidnosti doveo je do proširenja napuhanosti u vrijednosti aktive širom svijeta.

U stvari, nedavno pooštravanje monetarne politike moglo bi se pripisati strahu da će višak likvidnosti dovesti do ponovnog rasta inflacije. To bi značilo da je period niskih kamatnih stopa došao do svog kraja.

Upravo tu leži velika dilema centralnih banaka kad je u pitanju njihova politika. Veće kamatne stope izazivaju poteškoće onima koji su prezaduženi, uz veliku izloženost riziku. Zadnjih godina došlo je do impresivnog porasta kreditiranja i otkup finansijskog utjecaja postao je uobičajena stvar. Ima mnogo rizične aktive koju 'pakuju' investicione banke, a koju otkupljuju fondovi privatnog ulagačkog kapitala. Što je još i gore, agencije za rejting počele su se upuštati u igru davanja izuzetno velikih ocjena za obveznice koje bi se inače smatrale bezvrijednim. Pooštravanje uslova kreditiranja ima potencijal otkrivanja zamršenih odnosa i izazivanja lančanih reakcija. Ako bi došlo do masovnog odliva kapitala nakon grubg prilagođavanja riziku, to bi izazvalo probleme na mnogim tržištima u nastajanju. Investicioni tokovi bi se smanjili, a uslovi kreditiranja pogoršali.

Da sumiramo: pretjerana likvidnost, prezaduživanje, masovni utjecaj fondova za ograničavanje rizika, netransparentnost i loš nadzor, potcjenjivanje rizika, neodgovarajuće vrednovanje investicija i blagi uslovi kreditiranja doveli su do uslova za nove finansijske potrese. Međutim, ima i osnove vjerovati da se globalna kriza može odstraniti. Najveća vanjska neuravnoteženost uzrokovana je američkim deficitom tekućih transakcija, a njegovo finansiranje trebalo bi biti lakše, pošto je dolar rezervna valuta. Mnoge ekonomije u nastajanju imaju velike rezerve, a njihov kurs valuta je fleksibilniji.

Zabrinutosti koje izražavaju centralne banke i vladini zvaničnici, govore da su oni svjesni opasnosti koje nam predstoje. Na kraju, međutim, ako se želi izbjeći velika kriza, u igru će morati ući i koordinacija u politici između glavnih centralnih banaka i vlada.

Literatura

Finansijska tržišta I instrumenti (izmijenjeno I dopunjeno izdanje) – Dejan Erić – Beograd: Čigoja štampa, 2003.

https://en.wikipedia.org/

http en wikipedia org wiki Economic aftermath

http en wikipedia org wiki Tulip mania

https://en.wikipedia.org/wiki/Dot-com_bubble

http bs wikipedia org wiki Velika depresija

http en wikipedia org wiki Railway Mania Comparisons

http www psbroker co yu berza za pocetnike finansijske krize html

http www bhtelecom ba portalnovost M ff fc html

http://en wikipedia org wiki Economic crisis of

„Vjesnik“, 27. i 28. septembar 2008., str. 26

https://www.monstersandcritics.com/

Finansijska tržišta i instrumenti (izmijenjeno i dopunjeno izdanje) – Dejan Erić –

https://www.psbroker.co.yu/ berza-za-pocetnike/finansijske-krize.html

https://www.psbroker.co.yu/ berza-za-pocetnike/finansijske-krize.html

Finansijska tr i ta I instrumenti (izmijenjeno I dopunjeno izdanje Dejan Eri

http en wikipedia org wiki Tulip mania

Finansijska tr i ta I instrumenti (izmijenjeno I dopunjeno izdanje Dejan Eri

http bs wikipedia org wiki Velika depresija

http en wikipedia org wiki Dot com bubble

http en wikipedia org wiki Economic effects arising from the September attacks

http en wikipedia org wiki Economic aftermath

„Vjesnik“, 27. i 28. septembar 2008., str. 26

https://www.monstersandcritics.com/news/ business/news/article_1434735.php/

http www bhtelecom ba portalnovost M ff fc html

http en wikipedia org wiki Economic crisis of

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 4139

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2024 . All rights reserved