| CATEGORII DOCUMENTE |

| Statistica |

COORDONATELE ACTIVITATII DE CREDITARE DESFASURATE DE BANCILE COMERCIALE DIN ROMANIA

Principii si reglementari ale activitatii de creditare desfasurate de bancile comerciale

Indeplinirea rolului si functiilor creditului in economie ,,este conditionata si de existenta unor conditii obiective favorabile de functionare de natura legislativa si normativa.'

In Romania s-a creat un cadru legislativ care are la baza prevederile Legii nr. 33/1991 privind activitatea bancara si nr. 34/1991 privind Statutul Bancii Nationale a Romaniei, in calitatea sa de banca centrala cu atributii de reglementare in domeniul monetar, de credit valutar etc. La randul lor, bancile comerciale si-au creat propriul sistem de norme si instructiuni elaborate cu respectarea legislatiei in domeniu.

Potrivit Normelor metodologice privind activitatea de creditare elaborate de bancile comerciale, operatiunile de aprobare si acordare a creditelor au la baza prudenta bancara, ca principiu fundamental ce caracterizeaza intreaga activitate a bancii.

Conform prevederilor Legii nr. 33/1991 privind activitatea bancara, ,,la acordarea creditelor, societatile bancare vor urmari ca solicitantii sa prezinte credibilitate' si toate operatiunile de credit si de garantie ale societatilor bancare vor trebui consemnate in documente contractuale din care sa rezulte clar toti termenii si toate conditiile respectivelor tranzactii'. Deci un alt principiu de baza al activitatii de creditare este principiul contractualitatii, ce consta in consemnarea in documente contractuale a operatiunilor de credit si de garantie a societatilor bancare.

Rambursabilitatea creditului este un alt principiu ce guverneaza activitatea de creditare. Conform acestui principiu imprumutatul are obligatia de a rambursa la scadenta suma imprumutata, impreuna cu dobanzile aferente.

Activitatea de creditare se bazeaza, in primul rand, pe analiza viabilitatii si realismului afacerilor in vederea identificarii si evaluarii capacitatii de plata a clientilor, respectiv de a genera venituri si lichiditati ca principala sursa de rambursare a creditului si de plata a dobanzii. Determinarea capacitatii de plata a clientilor se face prin analiza aspectelor financiare si nefinanciare ale afacerilor, atat din perioadele expirate cat si din cele prognozate.

Acordarea creditelor trebuie sa fie avantajoasa atat pentru banca, deoarece prin extinderea si diversificarea portofoliului de credite, poate obtine profit suplimentar, cat si pentru clienti, care pe seama creditelor pot sa-si dezvolte afacerile, sa obtina profit si, pe aceasta baza, sa ramburseze imprumuturile si sa-si achite dobanzile.

Analiza si acordarea creditelor trebuie sa aiba in vedere influenta factorilor externi asupra proiectelor propuse de clienti, respectiv aspectele nefinanciare care pot avea efecte neprevazute asupra desfasurarii afacerilor si rambursarii creditelor.

Banca are obligatia sa analizeze si sa verifice, iar imprumutatul sa puna la dispozitie toate documentele si actele din care sa rezulte natura activitatilor desfasurate, credibilitatea, situatia patrimoniala, rezultatele economico-financiare, capacitatea manageriala si orice alte documente si date care sa permita evaluarea potentialului economic, organizatoric si financiar al clientului.

Creditele sau scrisorile de garantie solicitate, indiferent de suma sau durata de rambursare, respectiv de valabilitate, se acorda pentru destinatia stabilita prin contracte, aceasta fiind obligatorie pentru imprumutati. Utilizarea creditului aprobat pentru o alta destinatie stabilita, da dreptul bancii sa intrerupa creditarea si sa retraga imprumutul acordat.

La creditele acordate si scrisorile de garantie eliberate, banca percepe dobanzi si comisioane, precum si penalitati stabilite conform prevederilor legale in vigoare, in cazul nerambursarii la scadenta a creditelor si neachitarii dobanzilor datorate.

Creditele trebuie sa fie in toate cazurile garantate, iar volumul minim al garantiilor constituite trebuie sa acopere datoria maxima a imprumutatului catre banca, formata din credite si dobanzi.

Banca are dreptul sa verifice la clientii sai existenta permanenta si integritatea garantiilor asiguratorii pe toata perioada creditarii, respectarea conditiilor in care s-a acordat creditul, modul cum acesta este utilizat, iar in cazul in care se constata incalcarea prevederilor contractuale, sa retraga creditele inainte de scadenta stabilita sau, in lipsa de disponibilitati, sa le treaca la credite restante si/sau indoielnice si sa urmareasca rambursarea acestora in ordinea stabilita prin lege.

Creditele se acorda la cererea agentilor economici care indeplinesc cumulativ urmatoarele conditii:

Sunt constituiti potrivit legii;

Poseda capital social varsat potrivit statutului;

Desfasoara activitati legale si eficiente potrivit actului de infiintare si statutului de functionare ;

Pot beneficia de credite si agentii economici ale caror activitati sunt subventionate, cu conditia ca rezultatele financiare sa se incadreze in subventia cuvenita;

Indeplinesc un nivel optim al indicatorilor de bonitate;

Din analiza fluxurilor de lichiditati rezulta ca exista posibilitati reale de rambursare la scadenta a ratelor din credit si plata dobanzilor aferente

Prezinta garantii materiale si morale pentru utilizarea cu eficienta a imprumutului, rambursarea integrala la scadenta a creditului si achitarea dobanzilor aferente;

Valoarea garantiilor materiale acceptate este mai mare sau cel putin la nivelul creditelor solicitate si a dobanzilor aferente, calculate pe intreaga perioada de creditare;

Au deschise conturi la una din unitatile teritoriale ale bancii;

Prezinta situatia angajamentelor din conturile deschise la alte societati bancare si a garantiilor aferente;

Accepta clauzele din contractul de credite.

Potrivit normelor metodologice privind activitatea de creditare, persoanele fizice pot beneficia de credite, daca sunt indeplinite cumulativ urmatoarele conditii fundamentale :

Realizeaza venituri certe si cu caracter permanent, pe intreaga perioada de creditare;

Constituie si utilizeaza surse proprii de finantare;

Garanteaza rambursarea creditelor solicitate cu veniturile pe care le realizeaza, precum si cu garantii reale;

Nu inregistreaza debite sau alte obligatii neachitate la scadenta catre banca si terti la data solicitarii imprumutului.

Dupa aprobarea unui credit, banca nu poate anula sau reduce cuantumul acestuia decat in cazuri justificate, determinate de constatarea furnizarii de catre client a unor date nereale si numai dupa expirarea unui termen de preaviz de minimum 5 zile calendaristice, care va fi comunicat in scris acestuia.

Banca va intrerupe imediat, fara preaviz, utilizarea de catre client a unui credit aprobat, in cazul in care acesta a incalcat conditiile contractului de credit privind destinatia, utilizarea, garantiile, termenele etc., sau in cazul in care situatia economica si financiara a acestuia nu mai asigura conditii de garantie si rambursare.

Intre incasarea ratelor din credite la scadenta si a dobanzilor la termenele stabilite, prioritate are incasarea dobanzilor, daca prin acte bilaterale incheiate intre banca si imprumutat nu s-a convenit altfel. Rambursarea anticipata a oricaror sume datorate in cadrul creditului, se poate efectua numai cu acordul prealabil al bancii, si se va face incepand cu ultima scadenta, pentru a nu influenta calculul de dobanda, daca prin contractul de imprumut sau actele aditionale la acesta nu s-a stabilit altfel.

Pentru creditele acordate si nerecuperate inca de la clientii supusi regimului de lichidare judiciara, banca va sista calculul dobanzilor si penalitatilor, incepand cu ziua primirii de la organele judecatoresti a notificarilor de intrare in lichidare judiciara a debitorului conform prevederilor Legii nr. 64/1995 privind procedura reorganizarii si lichidarii judiciare. Sistarea calculului dobanzilor si penalitatilor se va efectua numai pentru creditele, dobanzile si alte creante negarantate sau ramase fara garantii, total sau partial, in urma obtinerii aprobarii in acest sens de la Centrala Bancii.

In vederea administrarii riscului si acoperirii eventualelor pierderi din credite si dobanzi, banca constituie rezerva generala pentru riscul de credite si dobanzi, potrivit legii. Potrivit Normelor Metodologice privind activitatea de creditare, bancile comerciale acorda credite pe termen scurt, mediu si lung, in lei si valuta, pe seama resurselor proprii si a celor atrase, in conformitate cu prevederile din planul de credite si resursele de acoperire ale acestora, aprobat de organele competente.

Desi activitatea de creditare a unei banci este atributul acesteia, conform prevederii art. 26, alin.2 din Legea nr. 101/1998 privind Statutul BNR , banca centrala este imputernicita sa emita reglementari, sa ia masuri pentru asigurarea unei politici monetare si de credit sanatoase, cat si pentru functionarea normala a sistemului bancar, fiind in masura sa aplice sanctiuni legale in cazurile de nerespectare a directiilor impuse de aceasta in activitatea bancara din Romania.

In aceasta postura de autoritate cu responsabilitati in coordonarea activitatii bancare romanesti si implicit a celei de creditare, BNR a emis norme obligatorii pentru societatile bancare, ce se refera la clasificarea creditelor tinand cont de performantele financiare ale debitorilor, precum si de capacitatea acestora de a-si onora la timp datoria. (a se vedea tabelul 1.1).Totodata, potrivit HG. nr.544/ 8.08.1999, bancile vor constitui provizioane specifice de risc de credit, deductibile la calculul profitului impozabil, atat pentru fiecare categorie de credit rezultata din clasificare, cat si pentru dobanzile neincasate la scadenta de cel mult 90 de zile.

Potrivit prevederilor Normei nr.8 a BNR publicata in M.O. nr.245/ 1.06.1999, bancile comerciale sunt obligate sa raporteze bancii centrale nivelul indicatorilor de solvabilitate. Limita minima a acestui indicator calculat ca raport intre nivelul fondurilor proprii si expunerea neta este de 12%, iar solvabilitatea calculata ca raport intre capitalul propriu si expunerea neta trebuie sa fie de minim 8%. Aceeasi norma, pentru a se evita incapacitatea de plata a bancilor, prevede limitarea expunerilor mari (pe un client) la 20% din fondurile proprii ale bancii, iar suma totala a expunerilor mari nu va depasi de 8 ori nivelul fondurilor proprii ale bancii.

Datorita dezvoltarii fara precedent a creditului de consum, BNR a emis noi norme privind creditarea persoanelor fizice, acestea intrand in vigoare pe 1 februarie 2004. Potrivit noilor norme orice persoana care va dori sa cumpere in rate aparatura electronica sau electrocasnica va trebui sa plateasca un avans de 25% din valoarea bunului achizitionat, iar in cazul in care nu poate plati avansul, va trebui sa aiba un girant care sa garanteze plata ratelor in cazul in care imprumutatul devine insolvabil.

Potrivit noilor norme de creditare, rata lunara nu va putea depasi 30% din salariu, fata de 50% anterior. La creditul ipotecar, unde nu sunt necesare garantii in cazul unui imprumut solicitat unei banci comerciale, imprumutatul va trebui sa dea un avans de 35% din valoarea creditului. Noile norme privind creditarea persoanelor fizice au fost aprobate la sfarsitul anului 2003, dupa o crestere puternica a deficitului de cont curent, care a fost pusa pe seama cresterii creditului de consum. La acea data a fost decisa si constituirea Biroului Roman de Credit, institute care monitorizeaza riscul creditarii persoanelor fizice.

2 Managementul riscului in activitatea de creditare bancara

In ultimii trei ani, in Romania, activitatile de creditare se extind cu o viteza foarte mare, acest lucru fiind un efect al evolutiei si extinderii rapide a pietei financiare romane. Volksbank are ca scop alinierea strategiilor in asa fel, incat sa profite de aceste noi oportunitati a pietei financiare din Romania. Noul mediu de afaceri si noile activitati de creditare genereaza riscuri in plus. Datorita faptului ca banca urmareste obtinerea de profit, isi asuma si riscuri. Volksbank doreste ca aceste riscuri sa fie gestionate in asa fel incat sa gaseasca echilibrul intre risc si profit. Aceasta implica:

- crearea de valoare adaugata prin serviciile oferite

- stabilirea unui sistem de rating intern consecvent si precis pentru evaluarea riscului debitorilor precum si a ratelor generale de recuperare in vederea evaluarii tranzactiilor

- asigurarea unui bun echilibru intre risc si profit

- adoptarea unui management de risc proactiv dar selectiv fara a sacrifica din calitatea portofoliului de credite in incercarea de crestere a cotei de piata.

In cadrul apetitului de risc mediu adoptat de Volksbank Romania se incadreaza si acordarea de credite negarantate, sau partial garantate, credite care sunt insa limitate in ansamblul portofoliului atat prin suma maxima negarantata cat si prin expunerea pe produse negarantata in total portofoliu. Profilul de risc este cuantificat, pe grade de rating, cu aceleasi masuri pentru care banca si-a fixat limite.

Decizia privind strategia de risc, alocarea de capital, stabilirea sistemului de limite, si nivelul acestora, precum si renuntarea si verificarea periodica a planului pe termen mediu, la nivel de Volksbank Romania, revin Consiliului de Administratie al Volksbank Romania. Structura organizatorica in activitatea de creditare are in vedere o separare clara a urmatoarelor domenii: vanzari: domenii care initiaza tranzactii si dispun de un vot in decizia de creditare; risc: domenii care nu fac parte din vanzari, si care dispun de un vot suplimentar, independent de vanzari

Ambele domenii sunt separate din punct de vedere organizatoric pana inclusiv la nivel de top management.

Strategia in segmentul de Retail se focalizeaza asupra concentrarii pe produs si a limitelor.

Gestiunea riscului de credit global are la baza doua principii: diviziunea si limitarea riscurilor.

Diviziunea riscului de creditare urmareste evitarea concentrarii riscurilor prin diversificarea plasamentelor si a creditelor in special. Concentrarea clientilor intr-un singur domeniu de activitate este relativ periculoasa pentru o banca universala: in perioda de recesiune pot interveni greutati de exploatare. In sfera creditarii particularilor, diversificarea portofoliului este in primul rand o diversificare teritoriala. La creditarea agentilor economici importanta este diversificarea sectoriala sau economica, iar in ceea ce priveste clientii suverani - diversificarea geografica. In cazul Romaniei bancile isi propun o diversificare a portofoliilor institutionale prin dezvoltarea activitatilor de creditare a sectorului privat.

Pe de alta parte se poate intampla ca intreprinderile de talie mare sa aiba nevoi de creditare a unei singure banci. De regula, acolo unde gradul de dezvoltare a pietelor o permite, astfel de firme recurg direct la piete pentru a-si asigura finantarea fara intermediari. O alta solutie o reprezinta constituirea de pool-uri bancare. Un pool bancar reprezinta ansamblul bancilor unei singure intreprinderi mari, ansamblu structurat si organizat de o maniera precisa. Aceasta solutie are dezavantajul ca dilueaza responsabilitatea bancilor participante, dar si avantajul divizarii riscurilor. Pool-ul permite si participarea bancilor mici la finantarea marilor intreprinderi (operatie mai putin riscanta si mai putin costisitoare) si are autoritate mai mare in impunerea unui plan de redresare a debitorului in caz de dificultate.

Limitarea riscurilor are caracter normativ si autonormativ. Fiecare banca, in functie de calitatea mediului economic si de evolutia parametrilor sai proprii, asigura limitarea riscuriloriin doua feluri: global si analitic, astfel:

fixand o limita proprie, interna, angajamentul sau global in operatii riscante (dar rentabile). Se stabileste o limita maxima (75%) pentru ponderea activitatilor (plasamentelor) riscante in total active sau relativ la capitalul bancar;

fixand plafoane de credite pe debitor, grup de debitori, sector de activitate sau zona geografica pentru a preveni ca modificari semnificative ale situatiei economice a acestor grupe sa-i afecteze negativ expunerea la risc.

Se mai pot stabili plafoane de tip <<stop-loss>> care definesc riscurile maxime referitor la pierderile constatate sau la provizioanele constituite.

Cuantificarea expunerii globale a bancii la riscul de creditare se face prin analiza si monitorizarea permanenta a unui sistem de indicatori care se pot grupa in trei categorii: indicatori de pondere, indicatori de dinamica si indicatori relativi, de corelare a activelor cu capitalul bancar.

Riscurile considerate ca fiind acceptabile pentru banca sunt evaluate cu ajutorul scarii de rating si a venitului net.

Urmatoarele tipuri de venituri pot fi luate in calcul la evaluarea clientilor persoane fizice si cu urmatoarele ponderi:

Tab.1. Venituri eligibile

|

Venit |

Pondere |

|

Salarii | |

|

Pensii | |

|

Venituri provenite exercitarea profesiilor liberale | |

|

Chirii | |

|

Indemnizatie de maternitate | |

|

Contracte de management | |

|

Contracte de agent | |

|

Contracte de prestari servicii | |

|

Venituri din drepturi de autor | |

|

Salarii obtinute de angajatii la propria companie | |

|

Dividende | |

|

Venituri obtinute in strainatate | |

|

Venituri obtinute de navigatori |

|

Veniturile eligibile ale clientului iau in calcul si urmatoarele elemente:

- costuri necesare traiului lunar: clientul trebuie sa declare cheltuielile de intretinere pe care le suporta. Aceste costuri vor fi comparate cu costurile minime estimate de banca pe baza datelor statistice. Maximul dintre cele doua costuri va fi luat in considerare si dedus din venituri.

- alte cheltuieli ale clientului: veniturile vor fi reduse prin luare in calcul a urmatoarelor cheltuieli: retineri salariale, pensii alimentare, etc.

Ratele creditelor pe care clientul le suporta trebuie sa fie mai mici decat veniturile disponibile ponderate cu coeficientii prezentati mai jos. Veniturile disponibile sunt calculate prin deducerea cheltuielilor din veniturile eligibile.

Venitul net eligibil = Venit net obtinut de solicitanti/familie

Venit net disponibil =Venit eligibil - (cheltuieli necesare traiului lunar al persoanei/familiei + alte angajamente de plata (de alta natura decat cele decurgand din contracte de credit si asimilate).

Venit liber = venit net disponibil - angajamente de plata decurgand din contracte de credit si asimilate

Alte angajamente de plata, altele decat cele decurgand din contracte de credit si asimilate: popriri, retineri de orice fel, pensii alimentare, CAR-uri, sau orice alte angajamente de plata care rezulta din adeverinta de venit/fluturas de salariu

Procentele privind indatorarea depind de veniturile nete ale clientului asa cum este aratat in tabelul de mai jos:

Tab.2 Venit net disponibil < EUR 350

|

Clasa de risc |

Clasa de risc pentru expuneri garantate doar cu garantii personale sau negarantate |

Clasa de risc pentru expuneri garantate doar cu garantii imobiliare sau gaj auto |

|

Grad maxim de indatorare |

Tab.3. Venit net disponibil EUR 350 - EUR 1.250

|

Clasa de risc |

Clasa de risc pentru expuneri garantate doar cu garantii personale sau negarantate |

Clasa de risc pentru expuneri garantate doar cu garantii imobiliare sau gaj auto |

|

Grad maxim de indatorare |

Tab.4. Venit net disponibil > EUR 1.250

|

Clasa de risc |

Clasa de risc pentru expuneri garantate doar cu garantii personale sau negarantate |

Clasa de risc pentru expuneri garantate doar cu garantii imobiliare sau gaj auto |

|

Grad maxim de indatorare |

40% |

65% |

Pentru limitarea riscului de nerambursare gradul maxim de indatorare se stabileste prin stabilirea nivelului minim de rating, in functie de venitul net disponibil aplicantului si tipul de garantii.

Nivelurile maxime de indatorare sunt stabilite in functie de apetitul de risc al bancii, cheltuielile necesare traiului lunar ale aplicantului/familiei, numarul membrilor de familie si venitul net disponibil .

Principalele produse detaliate in aceasta strategie sunt: produse Housing si Optimus, produs Oportun, creditele de consum de nevoi personale (cu garantii personale sau negarantate), credite auto, overdrafturi/carduri de credit

In ceea ce priveste creditele acordate persoanelor fizice, banca are ca scop extinderea in continuare a portofoliului de credite retail ipotecare si de a folosi acesta ca baza pentru vanzarea incrucisata. Aceasta extindere se doreste a fi realizata prin emiterea mai multor produse pe baza de ipoteca, dar pana de curand Banca Nationala a Romaniei a impus restrictii asupra proportiei unei ipoteci care ar putea fi finantata prin imprumuturi. Banca este constienta ca crestere in proportia finantata a ipotecilor conduce la o crestere a riscurilor asociate. De aceea noile produse vor fi emise sub conditii mai stricte decat imprumuturile existente. Principalele produse: imprumuturi finantate 75%, 85%v si 100%.

Procesul de aprobare in cadrul bancii pentru asumarea unor pozitii purtatoare de risc de credit, din partea clientilor respectiv Grupurilor de clienti se realizeaza (in functie de valoarea angajamentului si de continutul de risc) pe baza unei structuri dispusa pe mai multe nivele.

Grupul de clienti retail se distinge prin problema ca in majoritatea cazurilor crearea unui rating este posibila doar la momentul solicitarii. Daca exista giranti, pentru acestia trebuie introdus un rating separat de cel al solicitantului propriu-zis.

Cazurile in care este nevoie de un nou rating :

Acordarea unui nou credit ;

Majorarea sumei aprobate initial ;

Evaluarea periodica a bonitatii clientului ;

Rescadentare ;

Recuperare creante ;

Incapacitate de plata.

Un rating este creat la data depunerii solicitarii de catre client. Daca intervin elemente relevante in privinta bonitatii clientului (aparitia factorilor de risc), un nou rating trebuie creat.

La crearea rating-ului se introduc datele necesare pentru evaluarea relatiei client-banca: date personale, serviciul datoriei precum si factori de risc si semnale de alarma.

Managerul de risc verifica rezultatul rating-ului si il respinge sau il confirma.

Confirmarea data de managerul de risc valideaza rating-ul iar acesta nu mai poate fi sters din sistem.

Un rating respins trebuie editat inca o data in urma discutiei intre managerul de cont si managerul de risc pentru a obtine o evaluare folositoare a bonitatii clientului

Scala de rating este structurat de la K1 pana la K5, astfel:

- grupul de rating K1 contine numai client cu o bonitate excelenta, avand un risc de neplata extrem de scazut, incapacitatea de plata pentru un client din acest grup fiind imposibila in mod normal, fiind posibila doar in cazul aparitiei unor evenimente negative extreme.

- trecand prin clasele K2-K3 putem observa ca in aceasta categorie de rating sunt clienti cu capacitate buna de plata, incapacitatea de plata inregistrandu-se doar in conditiile unei perturbari dramatice a conditiilor economice sau a unor derapaje echilibrate pentru clasele inferioare din grupul K3

- in urmatoarea clasa K4, clientii care intra in categoria superioara a clasei prezinta o bonitate neadecvata, pe cand cei din categoriile inferioare sunt in pragul incapacitatii de plata si trebuiesc monitorizati

- clientii aflati in clasa de rating K5 sunt in incapacitate de plata. Acest stadiu poate fi atins doar prin respectivii factori de risc. Dar totusi si acesti clienti au sanse de a-si imbunatati situatia - de a recupera.

In prezent expunerea provenita din creditele in default[5] reprezinta aproximativ 0,19% din expunerea totala a bancii. In viitor este de asteptat ca aceasta pondere sa creasca la 0,60%. Portofoliul bancii a inregistrat o crestere rapida in ultima perioada si ca urmare este de asteptat ca rata de default sa creasca. Aceasta evolutie este o consecinta normala a imbatranirii portofoliului si nu al unori riscuri suplimentare asumate de banca.

Ratingul poate fi folosit pentru urmatorii clienti : angajati, debitori sau giranti.

Volksbank nu calculeaza rating-ul pentru urmatoarele categorii de clienti: companii(care sunt obligate sa depuna bilanturi); companii nou-infiintate; finantari de proiecte.

Strategia privind riscul segmentului de Retail este formata din urmatoarele componente:

concentrarea asupra oricarui produs va fi mentinuta sub 10% din portofoliul total de Retail

creditele pentru locuinta care sunt finantate 100% nu vor depasi 5% din portofoliul de Retail

nu exista limite pentru imprumuturi bazate pe ipoteca normala, pentru imprumuturi finantate in proportie de cel mult 85% din ipoteca (Housing[6] si Optimus ) deoarece aceste produse raman esenta strategiei de retail a bancii. Raportul dintre produsele finantate 75% si 85% va fi limitat la 50/50. Cu alte cuvinte procentul total finantat nu va depasi 80% pe termen lung

portofoliul de credite Oportun va fi limitat la 10% din Retail si se vor aplica conditii mai stricte

creditele de consum sunt in prezent la un procent de 12% cu o tendinta descrescatoare si vor fi aduse sub 10%., deoarece populatia a adunat cele mai multe restante la creditele de consum. La finele anului 2006, valoarea sumelor neachitate la aceste produse bancare reprezinta, per total piata bancara, peste 60% din totalul intarzierilor la plata, astfel valoarea restantelor era de 419,1 milioane lei, conform datelor publicate de Biroul de Credit. Dintre acestea , 257,2 milioane lei erau restante la credite de consum.. Cele mai mici restante sunt la creditele ipotecare7,1 milioane lei.

nu se vor acorda credite retail cu rating sub 3e

Activitatea de baza a VBR consta in finantarea intreprinderilor mici si mijlocii, precum si derularea platilor, constituirea de depozite si produse de trezorerie pentru Companiile locale.

Spectrul de produse in sectorul finantarii cuprinde: finantari pe termen scurt si mediu ale Companiilor sub forma de credite, produse specifice pietei de capital, fonduri de investitii, finantari pentru dezvoltare, finantarea activitatilor de export precum si conturi curente

Principalele aspecte privind strategia pentru Corporate sunt:

concentrarea pe orice industrie va fi mentinuta sub 15%

expunerile de proprietati imobiliare-finantare de proiect-pot depasi aceasta limita, totusi se aplica noi conditii de risc

In ceea ce priveste adoptarea strategiilor prezentate in acest capitol, Volksbank Romania a atins urmatoarele rezultate:

in 2005 si 2006 - cele mai bune produse de creditate pentru persoanele fizice (conform Revistei Capital)

dezvoltarea continua a retelei de distributie

pozitia 8 in topul bancilor dupa active la sfarsitul anului 2007

- cea mai dinamica si inovativa banca din reteaua Volksbank International

- dezvoltarea parteneriatelor in sistem franciza incepand cu 2005

Se poate observa ca strategia Volksbank-ului este construita urmarind: orientarea afacerilor pentru a castiga cota de piata si pentru a creste profitabilitatea tinand cont de dezvoltarea de noi produse si segmentul de clienti tinta (retail si companii); stabilirea obiectivelor cheie pentru departamentele bancii; planul de actiuni si masuri necesare pentru dezvoltare serviciilor si produselor oferite precum si a renumelui bancii; resursele necesare dezvoltarii sanatoase a Volksbank Romania.

Pe langa adaptarea la cerintele economiei de piata, activitatea de creditare din Romania trebuie sa faca fata si unei alte provocari, aceea de racordare la prevederile in domeniu, existente in Uniunea Europeana, in perspectiva aderarii.

In activitatea de creditare desfasurata la nivelul tarii noastre, se constata o tendinta de crestere a prudentialitatii in privinta clasificarii creditelor si a constituirii provizioanelor specifice de risc, aspecte prevazute , de altfel, si in Regulamentul nr.5/2002 al BNR.

Bancile comerciale vor realiza o selectie mai riguroasa a clientilor eligibili pentru creditare, performanta financiara a acestora fiind unul din factorii care determina categoria de clasificare a creditului respectiv (standard, in observatie, substandard, indoielnic si pierdere), si implicit volumul provizioanelor constituite.

Cu toate ca aceste prevederi par restrictive, ele au rolul de a contribui la insanatosirea portofoliului de credite al bancilor, conditie esentiala a performantei sectorului bancar in perspectiva integrarii europene

Tot din aceasta perspectiva, sistemul bancar romanesc trebuie sa faca fata provocarilor majore legate de adoptarea Basel II, printre care se numara implementarea solutiilor tehnice pentru dezvoltarea bazelor statistice, fundamentarea modelelor interne, precum si specializarea personalului, toate acestea presupunand investitii semnificative. In plus, cresterea creditarii ar putea fi limitata de cerintele suplimentare de capital, in special in cazul institutiilor de credit mai slab capitalizate. In acest cadru, apare necesitatea dezvoltarii unor portofolii de credite echilibrate, pe segmentele corporate, retail si finantarea administratiilor locale. In caz contrar, bancile, mai ales cele de dimensiuni mai mici, s-ar putea vedea obligate sa-si majoreze masiv capitalurile, ceea ce le-ar afecta rentabilitatea.

Potrivit unui sondaj realizat de Banca Nationala, aproximativ 20% dintre bancile romanesti ar fi de acord sa aplice prevederile acordului Basel II cu un an mai devreme decat termenul limita. In acelasi timp, majoritatea institutiilor de credit (peste 80%) ar opta, incepand din 2007, pentru utilizarea metodelor standard de evaluare a riscului - palierul cel mai bland al acordului. O singura banca intentioneaza sa aplice un model intern de calcul al capitalului minim.

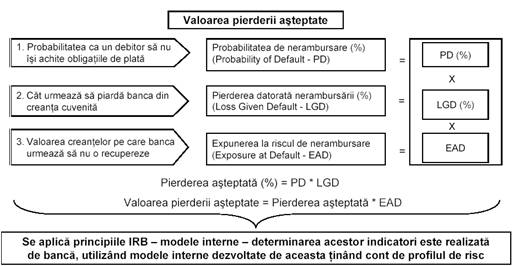

Acest model (sintetizat in schema 2) presupune evaluarea riscului cu ajutorul unor tehnici si proceduri complexe, care trebuie autorizate in prealabil de banca centrala.

Schema 2 Riscul de credit-abordarea bazata pe modele interne

Sursa: Studiu privind evolutia creditarii in Romania, aprilie 2005

Introducerea Basel II va avea ca efect, pe de alta parte, expansiunea activitatii bancilor pe segmentul retail, intrucat diversitatea portofoliului de credite conduce la un nivel global de risc mai redus, normele acestui acord contribuind la stimularea performantei si a disciplinei financiare, acestea fiind conditii esentiale pentru a beneficia de costuri mai scazute de finantare.

Angela Boariu, Creditarea bancara a activitatii de exploatare a intreprinderii, Ed. Sedcom Libris, Iasi,2003 pag. 169

o obligatie a debitorului inregistreaza o intarziere in indeplinire mai mare de 90 zile;

un provizion specific nu a fost constituit doar ca urmare a acoperirii suficiente cu garantii;

a fost constituit un provizion specific ca urmare a deteriorarii bonitatii clientului;

ca urmare a dificultatilor la plata s-a majorat maturitatea sau platile au fost suspendate sau s-a renuntat la dobanda, sau s-a renuntat la dobanda penalizatoare sau creditul a fost declarat exigibil sau creditul a fost restructurat sau garantiile au fost executate

creditul a fost vandut cu o pierdere economica

clientul solicita inceperea procedurii de faliment

creditul a fost scos in afara bilantului datorita bonitatii clientului

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 1430

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2024 . All rights reserved