| CATEGORII DOCUMENTE |

| Agricultura | Asigurari | Comert | Confectii | Contabilitate | Contracte | Economie |

| Transporturi | Turism | Zootehnie |

Criza Asiei de est din 1997

Criza asiatica a inceput in regiunea cea mai solida din punct de vedere economic din lume, consecintele sale au fost realmente devastatoare pentru regiune si a afectat intreaga economie globala. S-ar putea spune ca aceasta criza se datoreaza, cel putin in parte, globalizarii si transformarii de substanta a sistemului financiar international, adica, a fost provocata de proportiile enorme ale miscarilor financiare internationale, in special ale fluxurilor de investitii speculative si pe termen scurt, de velocitatea tot mai mare a acestor miscari peste granitele nationale si de anvergura lor globala. Aceasta criza i-a facut pe multi sa creada ca miscarile financiare internationale trebuiesc puse in ordine printr-un mecanism oarecare.

1 Cronologia crizei financiare din Asia de est

IULIE 1997 - Thailanda, in urma unor presiuni puternice din partea speculantilor internationali, renunta la politica de legare a monedei sale nationale, bahtul, de dolar si lasa cursul liber. Aceasta decizie, care semnala ca economiile din zona aveau probleme grave, marcheaza inceputul crizei, care se raspandeste apoi in toata regiunea. Primul-ministru al Malaieziei, Mahathir Mohamad, da vina pe "speculantii fara scrupule".

AUGUST 1997 - Fondul Monetar International aproba un imprumut de 17 miliarde de dolari pentru Thailanda. Mahathir il numeste pe George Soros "tampit".

OCTOMBRIE 1997 - Hang Seng, indicele bursei de valori din Hong Kong, scade cu 25% in patru zile, iar cateva zile mai tarziu, cu inca 5,4%, provocand o cadere drastica a bursei de valori din Statele Unite si din alte tari. FMI aproba un plan de salvare pentru Indonezia in valoare de 42 de miliarde de dolari.

NOIEMBRIE 1997 - Criza se extinde pana in Brazilia, iar moneda Coreii de Sud, wonul, se prabuseste. In Japonia, Yamaichi Securities se prabuseste, semnaland faptul ca economia japoneza avea mari probleme. Clinton declara ca este vorba doar de "cateva gropi de drum".

DECEMBRIE 1997 - FMI aproba un imprumut de 58 de miliarde de dolari, cel mai mare din istoria sa, pentru a salva economia sud-coreeana, care se deteriora cu repeziciune.

IANUARIE 1998 - FMI si Indonezia semneaza un acord privind reformele economice, criza acesteia din urma agravandu-se din ce in ce mai mult.

APRILIE 1998 - Economia japoneza da semne tot mai evidente ca are probleme grave. Se semneaza inca un acord de reforma economica FMI- Indonezia. Congresul american ataca din ce in ce mai violent FMI pentru prestatia sa din Asia.

MAI 1998 - Criza politica din Indonezia se inrautateste o data cu revolta studentilor si cu vestile economice din ce in ce mai proaste. Presedintele Suharto demisioneaza. Problemele din Rusia devin tot mai evidente.

AUGUST 1998 - Devalorizarea rublei si alte vesti economice negative din Rusia provoaca panica pe pietele din intreaga lume, precum si o cadere serioasa a bursei americane de valori. Moneda braziliana, realul, devine tinta atacurilor.

0CTOMBRIE 1998 - FMI, cu un sprijin puternic din parte Statelor Unite, acorda Braziliei un imprumut urias, de 40 de miliarde de dolari, cu conditia ca aceasta sa-si restructureze semnificativ economia.

IANUARIE 1999 - Esecul eforturilor braziliene de reforma determina deprecierea realului cu 35% si fuga investitorilor.

In vara anului 1997, economiile din Asia-Pacific au suferit consecintele devastatoare ale unui grav soc financiar, mai tarziu, o criza economica mult mai generalizata a spulberat brutal "miracolul" Asiei de Est. Economii care, cu doar patru ani inainte, fusesera laudate de Banca Mondiala ca exemple de "ortodoxie pragmatica" si ca "avand un succes remarcabil in crearea si sustinerea stabilitatii macroeconomice" treceau prin cel mai grav colaps pe care-l suferise vreodata o tara din anii 30 si pana atunci - in plus, au fost declarate ca fiind victime ale propriei iresponsabilitati! Aparitia unei crize de o asemenea amploare era de neconceput, date fiind cunostintele moderne in domeniul economiei. In realitate, nimeni nu a prevazut criza.

Daca privim retrospectiv insa, o criza parea inevitabila avand in vedere toate lucrurile care au mers prost in lunile dinaintea ei. In termenii stiintelor sociale, criza financiara din Asia de Est a fost supradeterminata. Daca una dintre cauze n-ar fi determinat criza, ar fi facut-o cu siguranta celelalte. Unele tari, mai ales Coreea, par sa se refaca, dar altele, cum ar fi Indonezia, nu, cel putin pana la jumatatea anului 1999. Ar putea fi nevoie de cativa ani pentru a detecta si intelege in totalitate efectele sociale si politice ale acestui dezastru economic.

2 Cauze regionale

Asemenea celor mai multe dintre evenimentele istorice, cauzele exacte ale crizei financiare din Asia de Est sunt inca subiectul unor controverse. S-a produs criza din cauza faptului ca, in aprilie 1997, in urma protestelor americane, Japonia, si-a majorat taxa la vanzari de la 3% la 5%, incetinind astfel cresterea economica si reducandu-si drastic importurile din regiune sau din cauza devalorizarii monedei chineze din 1994, sau asa cum crede multa lume, din cauza zvonului ca Japonia intentiona sa-si majoreze ratele dobanzilor si sa atraga capital din Asia de Est. Expertii nu au ajuns inca la o concluzie. Putem insa numi trei evenimente care par sa fi avut un rol major in declansarea crizei.

In primul rand, inca din 1996, economiile emergente ale Asiei de Sud-est au cunoscut o incetinire a ritmului exporturilor de marfuri, ceea ce a facut ca investitorii sa aiba dubii serioase in legatura cu succesul economic al regiunii. Statele Unite au provocat o apreciere semnificativa a dolarului in 1995, iar valutele din regiunea asiatica, fiind legate de dolar, s-au apreciat si ele, scazand astfel competitivitatea internationala a zonei. Concurenta tot mai acerba dintre China si Asia de Sud-Est in ceea ce priveste investitiile externe directe si pietele de export a sporit ingrijorarea cu privire la viitorul economic al regiunii. In al doilea rand, avantajul comparativ parea sa se deplaseze dinspre Asia de Sud-Est spre China, datorita salariilor mici de aici. In al treilea rand, dintr-un punct de vedere mai speculativ, supracapacitatea si scaderea cererii dintr-o serie de sectoare economice, precum si intensificarea competitiei pentru pietele de export in domeniile circuitelor electronice, otelului si automobilelor au accentuat ingrijorarea fata de strategiile pe termen lung ale regiunii, de crestere economica bazata pe exporturi. Aceste evolutii la nivel regional au pregatit terenul pentru ca factorii interni sa declanseze criza[1].

Atat pietele de proprietati imobiliare cat si pietele de efecte publice au avut o volatilitate crescuta in Asia de est. Fluctuatiile preturilor de imobiliare in timpul anilor 1990 aveau cele mai inalte valori in Malyezia si Filipine, cu o rata a celui mai avantajos pret. Totusi in ambele tari rata inactivitatii era destul de scazuta in 1996, atingand aproximativ 2% (iar expunerea sectorului bancar in ceea ce priveste proprietatea imobiliara era mai mica decat in Filipine). In Thailanda si Indonezia, variabilitatea preturilor, pe piata imobiliara era destul de redusa, cu rate de 1,25 % si respectiv 1,32%. In ambele tari rata inactivitatii in 1996, era relativ crescuta in jur de 14%, aflandu-se in crestere. Spatiul aflat in constructie din Asia de sud-est, sugera o supradimensionare a pietei imobiliare intre anii 1997-1999, mai ales i Thailanda, dupa cum vom observa in figurile de mai jos[2].

Figura 2: Thailanda, Boom-ul constructiilor in Bangkok

Figura 3: Indonezia: Boom-ul constructiilor in Jakarta

Figura 4: Malayezia: Boomul constructiilor in Kuala Lumpur

Figura 5: Filipine: Boom-ul constructiilor in Makati

Nota: anii 1997-1999, cuprins spatiile de birouri aflate sub constructie

Sursa: Jones Long Wootton, Asia Pacific Propertz Digest (Ianuarie 1997)

3 Cauze interne

Cauzele interne ale crizei isi au originea in explozia investitionala a anilor 90, determinata de euforia investitorilor straini, care au aruncat miliarde de dolari pe pietele emergente ale Asiei de Sud - Est, dar si de investitorii locali, care au facut investitii riscante imobiliare, in actiuni si in alte active de calitate scazuta. Sistemul bancar si cel financiar ale acestor tari erau prea putin supervizate si prea des afectate de "nepotism" si alte practici discutabile. Extinderea exagerata a creditelor, mai ales in activitati dubioase, a facut ca economiile acestor tari sa fie foarte vulnerabile la modificarea disponibilitatii creditelor, care s-a produs in vara anului 1997.

Declinul exporturilor si incercarile de a apara monedele supraevaluate cu ajutorul unor rate inalte ale dobanzilor au determinat caderea valorii proprietatilor supraevaluate si au dus la un numar mare de imprumuturi bancare neperformante. Mai mult, in Thailanda si Indonezia, vulnerabilitatea era si mai mare, ca urmare a faptului ca o parte a datoriilor erau instrumente cu maturitate pe termen scurt si/sau erau denominate in valute straine. Problema lichiditatilor si a supraevaluarii monedelor din Asia de Sud - Est a favorizat atacurile speculative, a agravat efectele aprecierii monedelor si a limitat mult capacitatea guvernelor de a controla criza. Pe acest fundal, criza a aparut mai intai in Thailanda si s-a raspandit in intreaga lume.

3.1 Vulnerabilitatea sectoarelor financiare

Vulnerabilitatea in crestere a Asiei de est a fost tintuita in cadrul boom-ului investitiilor private, de la sfarsitul anilor 1980. Doi factori au amplificat aceste miscari si au intarit presiunea cererii:

primul, procesul integrarii financiare externe si valul fluxurilor interne de capital care l-au insotit, au actionat ca o forta aditionala pentru a reintari amplitudinea circuitului afacerilor interne. Cresterea fluxurilor de capital privat, care in cazul tarilor est-asiatice a fost realizat din motive investitionale, a furnizat lichiditatea care a permis bancilor si intermediarilor financiari ne-bancari sa mareasca imprumuturile, in ciuda eforturilor de stabilizare ale acestora. Fluxurile de capital au contribuit de asemenea la cresterea preturilor achizitiilor. Mai mult, politicile de raspuns la valurile de fluxuri interne, care au crescut intr-o legatura directa cu politicile monetare, oferind un imbold acestor fluxuri, adaugate procesului si au agravat fragilitatea sectorului bancar din mediul privat sustinand rate ale dobanzii inalte.

Figura 6.01: Trendul dezvoltarii macroeconomice in Asia, - Indonezia- 1980-1996

Figura 6.02: Trendul dezvoltarii macroeconomice in Asia, - Indonezia- 1980-1996

Figura 7.01: Trendul dezvoltarii macroeconomice in Asia, - Coreea- 1980-1996

Figura 7.02: Trendul dezvoltarii macroeconomice in Asia, - Coreea- 1980-1996

Figura 8.01: Trendul dezvoltarii macroeconomice in Asia, - Malayezia- 1980-1996

Figura 8.02: Trendul dezvoltarii macroeconomice in Asia, - Malayezia- 1980-1996

Figura 9.01: Trendul dezvoltarii macroeconomice in Asia, - Filipine- 1980-1996

Figura 9.02: Trendul dezvoltarii macroeconomice in Asia, - Filipine- 1980-1996

Figura 10.01: Trendul dezvoltarii macroeconomice in Asia, - Thailanda- 1980-1996

Figura 10.02: Trendul dezvoltarii macroeconomice in Asia, - Thailanda- 1980-1996

Sursa: World Bank data.

A doua, gradul inalt al segmentarii pietelor financiare si cresterea importantei bancilor si a intermediarilor financiari non-bancari, a permis agentilor care nu puteau imprumuta direct fonduri investitionale sa finanteze investitii si sa mareasca cheltuielile prin imprumuturile oferite mediului intern. Intr-adevar bancile dominau sistemul financiar in Asia de Est, creditul jucand un rol important ca si canal de transmisie a politicilor monetare. Cu exceptia Malayeziei, pietele de obligatiuni au jucat un rol minor in finantarea noilor investitii, firmele depinzand puternic de creditele bancare. Garantiile au reprezentat o parte minuscula din intermedierea financiara, decat reprezentau in SUA sau in orice alta tara industriala[3]. In Malayezia capitalizarea pietelor a fost destul de mare, dar conventiile bilantiere au contribuit la marimea pietelor. In toate tarile Asiei cu exceptia Coreei, creditele au jucat un rol mai important decat banii, desi structura acestora a variat intre tari . Creditul a jucat un rol mai important si in tarile est-asiatice decat in tarile industriale, in sensul ca creditul si banii au devenit de importante egale. Canalele de creditare au jucat un rol important in cresterea preturilor la achizitii si in cresterea preturilor de consum in regiunea est-asiatica.

Situatia din regiunea Asiei de Est a condus la trei mari puncte deficitare in cadrul economie acestei regiuni, puncte vazute ca si dimensiuni ale vulnerabilitatii:

Exista doua dimensiuni a acestei vulnerabilitati. Prima, cresterea riscurilor care nu erau incorect evaluate inaintea crizei si a doua cresterea riscurilor unei lichiditati scazute, in primul rand datorita adunarii unei cantitati mari a datoriilor pe termen scurt, multe fiind neprotejate. In plus, au fost unele deteriorari in fundamentele economice intre 1995-1996, adica largirea deficitelor si scaderea productivitatii si cresterea exporturilor, chiar daca acestea au inceput de la conditii initiale bune. Cu toate acestea, aceste trenduri ar fi putut duce la impresia, printre investitori, a neconcordantei ratelor de schimb, mai ales in Thailanda, unde scaderea exporturilor in 1996, a fost foarte rapida si lunga.

3.2 Politica ratei de schimb

Analiza de pana acum s-a realizat asupra decorului real al economiei. Cu toate acestea factorii nominali si monetari sunt deseori parti integrale ale crizelor financiare si a mediilor volatile. De exemplu, politicile de crestere a ratei nominale de schimb si atacurile secventiale speculative sunt deseori considerate cauze ale crizelor. Impactul devalorizarii asupra finantelor firmelor si raspunsul optim dupa o criza sunt considerate elemente cruciale.

Toate aceste elemente pot cu usurinta incorpora si sectoare specifice. Aici putem schita un model care sa faca referire la neutralitatea monetara. Astfel aratam ca o rata de schimb flexibila ar diminua fluctuatiile in pretul relativ al intrarilor de bunuri non-comerciale, p. Cu o rata de schimb fixa, nivelul rezervelor valutare de schimb, ale bancilor centrale, diminueaza fluctuatiile in p. Prima data introducem preturile nominale pT pentru bunurile exportate si pN pentru importurile de bunuri netranzactionate. Pretul relativ al importurilor de bunuri netranzactionate este p=pN/pT.

Presupunem ca banii trebuiesc avuti in avans pentru a achizitiona bunurile comerciale sau importurile necomerciale si ca moneda vanzatorului este folosita ca mijloc de plata prin conventie. Daca cantitatea agregata de bani este M, in caz de echilibru avem:

M = pTyT + pNyN

( constrangerea banilor in avans devine o obligativitate cand rata dobanzii este pozitiva). Vom nota cu s, rata de schimb nominala definita ca si cantitatea de moneda nationala pe unitatea de moneda straina. Vom presupune Paritatea Puterii de Cumparare (PPP) asupra bunurilor comerciale si preturilor din strainatate ale acestor bunuri egale cu: pT = s-a, rata flexibila de schimb. Folosind formula de mai sus, presupunerea PPP si definitia lui p, avem:

s = M/ (yT + pyN)

In cazul lui Leontief, yT si yN sunt constante, deci s depinde doar de M si de p. Miscarile in preturile relative de importuri necomerciale se reflecta in totalitate in rata nominala de schimb ( o descrestere a lui s reflectand o apreciere a monedei nationale).

Se ia in considerare in continuare o politica a ratei fixe de schimb. In acest caz s este fix si s' si M sunt determinate de cererea de bani. Cel mai interesant este evolutia rezervelor de schimb straine ale bancii centrale. Balanta bancii centrale este descrisa de egalitatea

M = DC + IR, unde DC reprezinta creditul intern, si IR- rezervele internationale. Consideram ca DC reprezinta in exclusivitate datoriile guvernamentale existente si este fixat la DC'. Din prima ecuatie, evolutia lui IR este data de:

IR = s'(yT+pyN) - DC'

Rezervele internationale se misca in paralel cu preturile necomerciale, p, astfel ca perioadele de intrari si iesiri de capital sunt reflectate de cresterea sau descresterea atat a p cat si a IR. In particular, scaderea p in timpul recesiunii va corespunde unui declin in rezervele de moneda straina. Acest declin al rezervelor de moneda straina ar putea deveni critic: literatura speculativa afirma ca, ar putea exista o limita a rezervelor mai scazuta la care banca centrala este fortata sa abandoneze rata fixa de schimb. In consecinta, schimbarile in ceea ce privesc imprumuturile la sfarsitul unei perioade de boom economic vor fi asociate cu decongestionarea rezervelor si abandonul politicii ratei fixe de schimb. Acest fel de criza financiara nu este cauzata de politici inconsistente, dupa cum se afirma in literatura speculativa, ci mai degraba de schimbarile endogene din structurile financiare ale firmelor.

3.3 Fiabilitatea bancara in crestere

Liberalizarea financiara, prin scaderea necesarului de rezerve, a rezultat in scaderea economiilor financiare si valurile fluxurilor interne de capital strain, lasate in regiune cu scopul de a creste agregatele monetare. In schimb, lichiditatea si monetizarea crescuta, a rezultat in valuri de imprumuturi bancare si de la intermediari non-bancari (INB), in timp a cestor cicluri ca si relatia aparenta cu liberalizarea financiara si valurile de fluxuri interne de capital, au variat de la tara la tara.

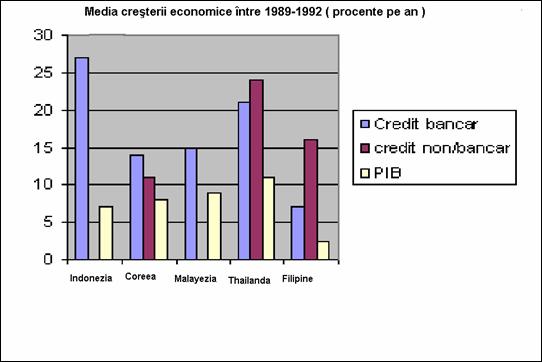

Figura 11: Media cresterii economice intre 1989-1992

Ratele de crestere economica au fost calculate anual si in termeni reali

Sursa: International Financial Statistics (IFS)

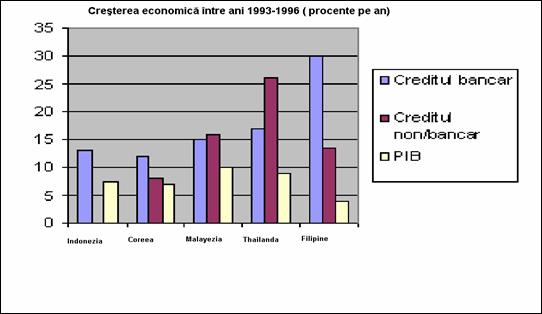

Figura 12: Cresterea economica intre anii (1993-1996)

Ratele de crestere economica au fost calculate anual si in termeni reali

Sursa: International Financial Statistics (IFS)

De exemplu, in Malayezia, Filipine si Thailanda creditele bancare si non-banacre ale sectorului privat au inceput sa aiba rate ale dobanzii mai mari si o baza sustinuta, dupa valul fluxurilor interne de capital[5]. Pe de alta parte, in Indonezia si Coreea, cresterea creditelor bancare si non bancare in sectorul privat a fost mai scazuta in perioada fluxurilor interne decat in anii dinaintea fluxurilor de capital strain. Totusi cel mai important, este ca cresterea puternica a creditelor- in unele cazuri de cateva ori mai mare decat in cazul PIB-ului- au intarit bancile in capacitatea acestora de a previziona si evalua riscurile pentru imprumuturi si proiecte.

4 Accelerarea si raspandirea crizei

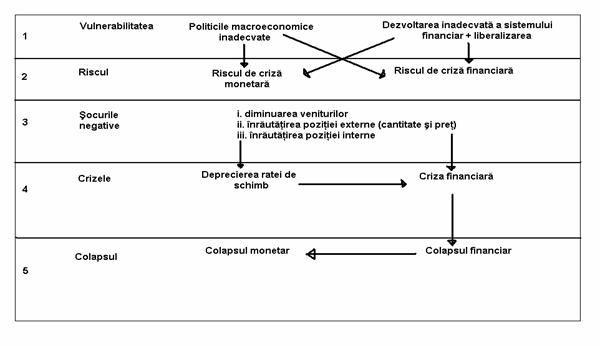

Criza financiara est-asiatica a transformat economiile de succes si cu o crestere economica rapida in haos financiar si depresie. Nici chiar dupa 18 luni de la criza, evenimentele sau politicile de raspuns nu au fost intelese. Criza Asiatica este vazuta ca rezultatul unui proces gresit al liberalizarii financiare[6]. Dar greseala diagnosticului este ca aceasta criza este vazuta des ca fiind acompaniata de o lista cu greseli care insa nu sunt foarte clar argumentate. De aceea, putem sa ne punem urmatoarea intrebare: de ce a fost aceasta criza atat de rea? cu alte cuvinte de ce criza s-a transformat in colaps? Datorita inter-relatiilor dintre crizele monetare si cele financiare, ar fi un raspuns. Argumentul se cladeste in patru stadii, care sunt asezate schematic, in figura care urmeaza .

Tabelul 1: Etapele crizei economice

Sursa: Corbett si Vines

Inaintea crizei financiare, Thailanda, ca si alte economii din Asia de Sud - Est, a avut beneficii mari de pe urma faptului ca a imprumutat dolari si alte valute si le-a convertit in moneda sa (baht) pentru a specula in domeniul imobiliar, al titlurilor de valoare si al altor active denominate in baht. Ideea de baza a acestor investitii riscante a fost ca bahtul, fiind ancorat de dolar, nu-si va pierde valoarea. Crezand ca va urma o crestere economica substantiala si ca investitiile lor sunt sigure, bancile straine, fondurile mutuale si alte institutii financiare au fost incantate sa scalde in bani Thailanda si alte piete emergente din regiune. In ultimele saptamani ale anului 1996 insa, investitorii straini au devenit ingrijorati ca Thailanda nu-si va putea plati uriasele datorii acumulate si au inceput sa-si retraga capitalul din aceasta tara. In februarie 1997, atat investitorii thailandezi, cat si cei straini, temandu-se ca vanzarea activelor denominate in baht va duce foarte repede la devalorizarea acestuia, s-au grabit sa-si transfere posesiunile in dolari. In primavara anului 1997, Japonia a inceput deja sa insiste pentru o actiune comuna in vederea prevenirii crizei, dar Administratia Clinton, temandu-se de reactiile interne, nu a reactionat. Pentru a contracara pericolul si a mentine valoarea bahtului, banca centrala thailandeza si-a folosit rezerva de dolari pentru a cumpara bahti si a majorat ratele dobanzilor. Aceasta din urma decizie a provocat scaderea cererii de proprietati imobiliare si de alte active, determinand si scaderea preturilor.

Toate aceste elemente au agravat criza. Unii investitori erau alarmati de alte probleme grave ale economiei thailandeze, cum ar fi deficitul comercial si sistemul bancar fragil si impovarat de datorii uriase. Cum tot mai multi investitori se grabeau sa schimbe bahti in dolari, banca centrala thailandeza a ramas fara rezerve de dolari. Aflata intr-o grava pana de lichiditati, Thailanda n-a mai putut rezista si, la 2 iulie 1997, banca centrala a incetat sa mai sustina legarea bahtului de dolar[8]. Valoarea bahtului a scazut cu 16% si Thailanda s-a vazut aruncata intr-o serioasa recesiune. Substantiala devalorizare a bahtului si celelalte probleme economice ale Thailandei au provocat panica in randul acelor economii din zona care aveau probleme similare. Ca si Thailanda, economiile Malaieziei, Indoneziei si altele sufereau de pe urma datoriilor externe enorme si a sistemului bancar ineficient, ca urmare a numarului mare de credite nerambursabile sau neperformante.

Ca si Thailanda, investitorii din celelalte tari ale regiunii s-au grabit sa transforme in dolari ceea ce detineau in monedele autohtone. La sfarsitul lui august, FMI a oferit un imprumut de urgenta Thailandei (in jur de 17 miliarde de dolari) pentru sustinerea bahtului, iar Thailanda a trebuit sa promita in schimb ca va creste rata dobanzilor, va restrange cheltuielile guvernamentale si va inchide bancile cu probleme. Administratia Clinton nu s-a grabit sa recunoasca gravitatea crizei; in noiembrie 1997, la Summitul Cooperarii Economice Asia-Pacific (APEC) din Vancouver, Clinton a descris criza drept "cateva gropi pe drum". Aceasta atitudine a starnit resentimente adanci din partea guvernului thailandez, care fusese un prieten foarte apropiat al Statelor Unite.

Nici liderii politici sau alte personalitati din regiune nu au luat prea in serios criza, la inceput. Un comentator local spunea ca problemele financiare si monetare sunt fleacuri care nu trebuie sa ingrijoreze pe nimeni, iar un economist declara ca "suntem in punctul cel mai de jos" si ca va urma "o era de mai mare stabilitate".

Cei zece ani de infatuare, succes economic si celebrare a valorilor unice si superioare ale Asiei au creat o puternica bariera psihologica, nepermitand recunoasterea faptului ca miracolul Asiei de Est se sfarsise. Cand realitatea a rupt in cele din urma aceasta bariera, iar umilinta a luat locul infatuarii, primul-ministru al Malaieziei, Mahathir Mohamad, s-a plasat in fruntea celor care incepusera sa caute tapi ispasitori. El a declarat ca Asia de Sud - Est a fost victima unei conspiratii "evreiesti" internationale, fie a unei "noi forme de imperialism occidental", fie a vicleniei lui George Soros si a altor speculanti financiari. Cand criza s-a raspandit in toata Asia de Sud -Est si de Est, cautarea tapilor ispasitori s-a transformat in panica. Si, pe masura ce piesele dominoului se prabuseau una dupa alta, lumea a inceput sa devina constienta de seriozitatea crizei.

Prima piesa a dominoului care a cazut, si a cazut rau, a fost Indonezia, unde "balonul" speculativ s-a destramat in toamna anului 1997, aruncand tara intr-o recesiune severa. Rupia a cazut cu aproape 80% fata de dolar. Bursa de valori a cazut si ea, iar Indonezia, avand datorii uriase, a intrat in incapacitate de plata. In ciuda acestei crize devastatoare, presedintele Suharto s-a incapatanat sa nu aplice reformele cerute de FMI in schimbul ofertei de asistenta financiara. El intelesese - prea bine, de altfel - ca aceste reforme ar fi daunat intereselor familiei si aliatilor sai. FMI si Statele Unite au intrat in conflict cu guvernul lui Suharto, acestuia din urma cerandu-i sa reformeze economia si sa renunte la "capitalismul de familie". La sfarsitul lui octombrie, FMI si Statele Unite au oferit Indoneziei un imprumut de 42 de miliarde de dolari, cu conditia ca aceasta sa aplice reformele necesare.

Dupa luni intregi de tergiversari si la insistentele FMI, in mai 1998, Guvernul Suharto a redus subventiile la alimente si la alte produse si a majorat pretul benzinei. In aceeasi luna, in urma unei mari revolte, in care au fost ucisi multi crestini si multi etnici chinezi, si a interventiei armatei, presedintele Suharto a demisionat si guvernul sau a fost inlocuit cu altul, care s-a angajat, cel putin verbal, sa actioneze in vederea unor reforme economice si politice. Hong Kong-ul facuse imprumuturi uriase pentru a-si finanta cresterea economica rapida si era si el amenintat de panica investitorilor. Comisia monetara a metropolei a reusit sa apere cu succes dolarul Hong Kong de investitorii speriati si de speculanti, dar cu costuri serioase pentru economie, precum si pentru uriasele rezerve in valute straine ale Hong Kongului. Banca centrala, ca si cea a Thailandei, a majorat rata dobanzilor, operatiune ce a avut efecte dezastruoase. La bursa de valori din Hong Kong, indicele Hang Seng a scazut cu 24% in patru zile, ceea ce s-a resimtit in toata lumea. Recunoasterea tot mai larga a gravitatii problemelor din Asia de Est a provocat panica in randul investitorilor de pretutindeni.

La 27 octombrie 1997, dupa exact zece ani de la caderea bursei de valori americane (1987), indicele Dow Jones a pierdut 554 de puncte (ceva mai mult de 7%), aceasta fiind cea mai mare pierdere intr-o singura zi din istoria sa. Caderi similare au avut loc in Europa Occidentala, in Brazilia si in alte tari. Investitorii au intrat in panica si s-au retras de pe pietele emergente. In noiembrie, atentia s-a indreptat spre Coreea de Sud, care era a doua putere economica si industriala din regiune si a unsprezecea economie ca marime din Organizatia pentru Cooperare si Dezvoltare Economica (OCDE), clubul tarilor industrializate si al prietenilor apropiasi. Renumita pentru succesul ei de tara exportatoare, Coreea a devenit si un important importator de produse din Statele Unite, Japonia si alte tari. Daca aceasta tara ar fi inceput sa aiba probleme, ele s-ar fi extins asupra intregii regiuni, dar mai ales asupra Japoniei. Chiar si inaintea crizei monetare, economia coreeana dadea semne ca ar avea necazuri. Coreea incalcase unul dintre principiile fundamentale ale finantelor internationale, si anume ca o tara nu trebuie sa se bazeze niciodata prea mult pe imprumuturi pe termen scurt, denominate in valuta straina, pentru ca acestea pun economia in pericol in momentul in care ar fi majorata rata dobanzilor sau s-ar deprecia moneda.

Unele dintre cele mai mari concernuri (chaebol) ale Coreii au inceput sa aiba probleme serioase din cauza imprumuturilor prea mari si au intrat in faliment chiar inainte de inceperea crizei.

Bancile coreene acumulasera capital strain si il plasasera acestor concerne in moneda nationala, won. Deprecierea ulterioara a wonului a provocat o serioasa criza de lichiditati, iar bancile nu au reusit sa-si onoreze datoriile pe termen scurt, care se ridicau la aproximativ 100 de miliarde de dolari si erau denominate in dolari, yeni si alte valute straine. Ca reactie la aceste probleme, investitorii au inceput sa abandoneze wonul in favoarea dolarului si a altor valute puternice. La 1 noiembrie 1997, Banca Centrala Coreeana a promis ca nu va lasa "niciodata, niciodata, niciodata" ca wonul sa scada mai jos de paritatea de 1.000 de woni la dolar; dar, in ciuda acestei promisiuni solemne, la 17 noiembrie a incetat sa mai sustina moneda nationala.

Prabusirea ulterioara a wonului, precum si a bancilor si a altor institutii financiare, caderea rapida a bursei de valori, numarul mare de falimente ale concernurilor si neputinta guvernului - toate acestea demonstrau faptul ca tara se afla intr-o situatie disperata. In consecinta, guvernul coreean, umilit, a cerut asistenta financiara din partea FMI, ca si alte guverne din zona; ajutorul a venit pana la urma, dar implicand importante costuri economice si politice.

Reactia initiala a FMI si Statelor Unite fata de criza economica din Coreea a fost rezervata. Cum problemele Coreii, ca si a altor tari din zona, aparusera in sectorul privat, Administratia Clinton nu dorea sa fie acuzata ca a salvat banci straine de consecintele propriei lor lacomii si prostii. Cu toate acestea, posibilitatea sau chiar probabilitatea ca economia coreeana sa se prabuseasca au fortat Statele Unite sa treaca la actiune. Desi dorinta de a asigura securitatea peninsulei coreene divizate a jucat, fara indoiala, un rol major in schimbarea politicii americane, cel mai important considerent a fost ca incapacitatea Coreei de a-si plati uriasele datorii externe va provoca o criza internationala mult mai extinsa. Colapsul economiei coreene ar fi putut, de asemenea, sa o traga in jos si pe cea japoneza, deja slabita, ceea ce ar fi putut produce consecinte dezastruoase asupra Statelor Unite si a restului lumii.

Ca reactie la pericolele ce aparusera in Coreea, la mijlocul lui decembrie 1997, Statele Unite au instrumentat cel mai mare pachet de urgenta al FMI (58 de miliarde de dolari) si au facut presiuni asupra guvernului nou-ales al lui Kim Dae Jung sa-l accepte. Au urmat apoi noi imprumuturi si alte forme de asistenta financiara din partea FMI, cum ar fi facilitarea serviciului si a returnarii imprumuturilor catre bancherii straini. Desi efortul de salvare a insemnat acordarea de asistenta multor investitori americani si straini, multi coreeni au avut de suferit, iar tara a fost nevoita sa faca o serie de concesii costisitoare si adanc resimtite, cum ar fi deschiderea sistemului bancar pentru investitorii straini (mai ales americani) si inchiderea multor banci si companii pentru care lucrau zeci de mii de oameni. Aceste actiuni au incalcat un contract social implicit, conform caruia guvernul nu va lasa nici o mare intreprindere sa se prabuseasca, iar aceasta a avut consecinte politice foarte neplacute pentru societatea coreeana si atitudinea sa fata de Statele Unite.

In plus, faptul ca FMI a impus austeritatea economica si reforme structurale era privit de catre sindicate ca o amenintare la adresa bunastarii economice, iar nationalistii erau si ei foarte iritati.

Pe masura ce criza financiara se indrepta spre nord, de-a lungul coastei de est a Asiei, temerea cea mare era ca efectul dominoului se va intinde pana in Japonia. Economia japoneza era deja in recesiune si avea mari probleme din cauza faptului ca guvernul nu reusise sa faca fata consecintelor financiare grave ale prabusirii economiei "balonului", la inceputul anilor 90. Sistemul financiar si bancar japonez functiona greoi si era vulnerabil, mai ales datorita creditelor neperformante acordate de bancile de aici.

Criza financiara tot mai extinsa reprezenta o serioasa amenintare, pentru ca bancile japoneze acordasera credite substantiale economiilor din Asia de Sud-Est; cele mai ingrijoratoare erau problemele aparute in Coreea de Sud, care avea legaturi extrem de stranse cu Japonia. In plus, scaderea ratei cresterii economice a regiunii urma sa duca inevitabil la o scadere a marelui excedent al Japoniei in raport cu aceasta, excedent provenit din exporturile in zona si la o rata si mai slaba a cresterii economiei japoneze. Dupa aprecierea yenului (endaka) din 1985, Asia a devenit principala piata de export a Japoniei, inlocuind Statele Unite. Economiile din regiune erau deja amenintate de cercul vicios al incetinirii cresterii economice, al falimentului bancilor si al contractiei creditului, care putea duce la prabusire totala. Daca si Japonia ar fi fost coplesita de criza, consecintele ar fi fost cu siguranta dezastruoase, pentru zona respectiva si pentru intreaga lume.

Pierre-Richard Agenor, Marcus Miller "The Asian financial crisis: causes, contagion and consequences", Cambridge, Ed. Cambridge University Press, 2000, pg 25

Pierre-Richard Agenor, Marcus Miller "The Asian financial crisis: causes, contagion and consequences", Cambridge, Ed. Cambridge University Press, 2000, pg 14

Banca Mondiala, 1997, www.worldbank.com

Pierre-Richard Agenor, Marcus Miller "The Asian financial crisis: causes, contagion and consequences", Cambridge, Ed. Cambridge University Press, 2000, pg 161

Pierre-Richard Agenor, Marcus Miller "The Asian financial crisis: causes, contagion and consequences", Cambridge, Ed. Cambridge University Press, 2000, pg 68

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 4545

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2024 . All rights reserved