| CATEGORII DOCUMENTE |

| Agricultura | Asigurari | Comert | Confectii | Contabilitate | Contracte | Economie |

| Transporturi | Turism | Zootehnie |

Aproape in orice domeniu al activitatii umane exista preocupari privind disfunctionalitatile care pot sa apara in interiorul lui si, de aceea, se studiaza cauzele, modul de aparitie si manifestari a acestora, consecintele lor. Crizele sunt astfel de disfunctionalitati. Ele au implicatii majore in viata si activitatea oamenilor, cu consecinte si urmari intotdeauna nedorite.

Pentru multi oameni actuala criza economica a venit ca o sageata din albastrul cer. Intre timp, experti din intreaga lume au avertizat inca din 1970 ca economia globala se indreapta catre o criza de proportii la inceputul secolului XXI.

Economistii analizeaza criza dupa criterii specifice, atribuindu-i caracteristicile unor fenomene cu urmari nefaste pentru organizatii, institutii si grupuri sociale afectate: inflatia, somajul, stagnarea, recesiunea etc.

In lucrarea de fata am studiat Criza Financiara Actuala raportata la Marea Depresiune din anii 1929-1933, pentru a realiza daca exista sau nu o asemanare intre acestea, daca istoria se repeta si daca putem imprumuta cateva dintre masurile aplicate in acea perioada pentru a putea iesi din aceasta criza care ne afecteaza pe fiecare in parte.

Aceasta problematica este analizata in cadrul celor doua mari capitole, pornindu-se de la cateva notiuni teoretice cu privire la crize, in general, care sunt cauzele si efectele acestor crize, precum si managementul acestora, continuandu-se apoi cu un studiu de caz concis, raportand Criza Financiara Actuala la Marea Depresiune, prezentand fiecare criza in parte, cu cauzele si efectele ei.

In cadrul studiului de caz am incercat sa evidentam faptul ca, o noua arhitectura financiara va avea loc, iar in final, in cadrul concluziilor am dorit sa trecem in revista ceea ce trebuie sa invatam de pe urma acestei mari crize si cine vor fi castigatorii acestei crize.

Intr-o lume plina de nervozitati, in care riscurile de toate tipurile isi amplifica si modifica profilurile, in plina furtuna financiara, fiecare saptamana aduce cate ceva nou si imprevizibil in legatura cu criza financiara mondiala. In aceste conditii, triunghiul monetar dolar-euro-yen pare mai curand un proiect politic dintr-unul financiar-economic ".

P. Mandu

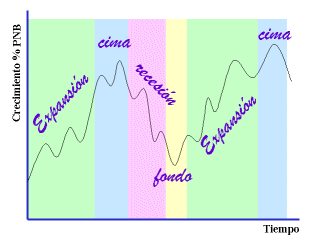

Mișcarile ascendente și descendente ale producției, inflației, ratelor dobanzii și ocupației formeaza ciclul economic care influențeaza toate economiile de piața.

Activitatea economica nu cere o evolutie liniara ci suporta cresteri si scaderi ale volumului si ritmului activitatilor pe o perioada de timp atat in diferite sectoare economice cat si in ansamblu. Daca luam, spre exemplu, turismul, productia vegetala si zootehnica, constructiile etc., vom observa ca dupa o perioada de intensa activitate, urmeaza o perioada de reduceri importante ale productiei, gradului de ocupare si folosire a mijloacelor de productie. In teoria economica ciclicitatea apare ca trasatura de baza a activitatii economice si delimiteaza acest fenomen in fluctuatii sezoniere, accidentale si ciclice.

Fluctuatiile sezoniere se deruleaza, de regula, pe parcursul unui an si se explica prin influenta factorilor naturali si evolutia preferintei consumatorilor pe durata unui an. Aceste tipuri de fluctuatii se reproduc, cu o anumita regularitate de la un an la altul.

Fluctuatiile intamplatoare (accidentale) sunt generate de evenimente neasteptate (dezastre, convulsii sociale grave, decizii ale unor agenti economici, starea de spirit surprinzatoare a populatiei).

Fluctuatiile ciclice sau, mai bine spus, ciclurile economice, sunt determinate de factori ce tin de functionalitatea activitatii economice, de interdependentele componentelor sale. Evolutia principalelor fenomene economice este pulsatorie, se deruleaza sub forma ondulatorie, are un caracter ciclic. In caracterizarea ciclicitatii, ca forma de miscare a activitatii economice, se porneste de la succesiunea si repetabilitatea in timp a unor stari ale economiei care seamana, in linii generale, de la un ciclu la altul. Ciclurile economice definesc "alternanta fazelor de expansiune si a celor de contractie ale activitatilor economice de ansamblu, ce presupun o periodicitate, succesiune si o amplitudine relativ identice".[1]

Un fenomen atat de complex precum ciclul economic care afecteaza și influențeaza toate aspectele sistemului economic nu poate fi rezultatul unei cauze unice. Experiența crizelor economice de-a lungul anilor, ca faza descendenta a cilcului economic a creat mutații fundamentale in planul politic, al ideilor și mai ales in sfera curentelor de gandire.

Folosind ca indicator rata de creștere a produsului național putem observa perioadele unor ani in care aceasta rata este pozitiva și superioara, sa spunem lui 3% din alte perioade in care rata de creștere este mai mica și chiar negativa. Astfel se pune intrebarea care este relația dintre creșterea economica și criza? Criza evidențiaza existența ciclurilor economice.

De obicei fiecare ciclu contine 4 faze: expansiunea, apogeul, recesiunea si pragul limita. In argoul economic exista un mare numar de termeni pentru a descrie in forma nuanțata faza ciclului in care se gasește situația economica respectiva. Astfel, de exemplu, daca creșterea este foarte mare, se vorbește de 'boom', daca se banuiește ca se va ajunge la apogeu se va spune 'atingem varful'. Momentele sarace ale economiei par ca vor sa se compenseze cu o mare bogație terminologica; astfel, cuvantul recesiune se obișnuiește sa se foloseasca pentru descreșterile nu foarte lungi ale ratei de creștere, stabilind diferența fața de depresiune, care presupune o perioada mai lunga. Oamenii politici, amatori ai eufemismelor, au imbratișat expresia 'aterizaj bland' pentru a se referi de ceea ce ei vroiau sa fie scurt și imperceptibil. Cand in loc de creștere a PNB se iau in considerare indicii bursieri, variabile ce prezinta bruște schimbari ciclice, se vor utiliza termeni onomatopeici precum 'crack' sau 'crash'.

Daca cineva ar putea prezice cu exactitate fazele ciclului economic ar deveni bogat foarte usor. Un mare numar de economisti a dedicat considerabile eforturi studiului sau. Cel mai remarcabil dintre toti a fost Schumpeter[4], care a strans toate studiile predecesorilor sai. Schumpeter a clasificat ciclurile dupa durata lor in trei tipuri: lung, mediu si scurt, dupa numele economistilor care s-au distins cel mai mult in studiul sau: Kondratieff pentru ciclurile de 40-50 de ani, Juglar pentru ciclurile de 5-10 ani si Kitchin pentru cele de durata mai mica.

Exista multe motive care se pot aduce in explicarea existentei ciclurilor. Exista cauze externe si interne sistemului economic. Dintre cauzele externe le descriem pe cele ale ciclului politic si tehnologic. Dintre cauzele interne cel mai cunoscut este modelul acceleratorului.

Teoria ciclului politic argumenteaza ca periodicitatea alegerilor in sistemele democratice impreuna cu puterea guvernelor pentru a stimula economia, vor provoca cicluri economice de o durata asemanatoare cu cea a perioadelor legislative. Inaintea alegerilor, guvernul va lua mijloace expansive, care promoveaza investitiile si crearea de locuri de munca, pentru ca in momentul votarii, majoritatea votantilor sa fie satisfacuta si sa sprijine partidul la putere. Aceasta expansiune artificiala va provoca un exces al cererii si tensiuni inflationiste, care vor trebui corectate prin masuri impopulare ce vor fi adoptate imediat dupa alegeri, cand pot lasa sa treaca o lunga perioada de timp pana sa ajunga din nou sa fie aprobati de mase.

Teoria ciclului tehnologic explica existenta ciclurilor lungi ale lui Kondratieff, pentru ca exista momente in care conjunctia anumitor descoperiri stiintifice cheie permite aparitia unui grup de noi tehnologii, care stimuleaza investitiile, cererea si locurile de munca. In timp ce noile produse devin accesibile pentru un numar din ce in ce mai mare de persoane din mai multe tari, ciclul isi va continua faza sa expansiva. Cand pietele vor fi saturate, investitiile vor fi oprite, intreprinderile se vor inchide si va apare recesiunea in asteptarea unui nou val tehnologic. Avansurile in transporturi sunt aratate drept chei in diferitele cicluri istorice: trenurile la mijlocul secolului XIX, automobilele la inceputul secolului XX si avioanele dupa cel de-al doilea razboi mondial. Multi analisti considera ca ne aflam in faza ascendenta a unui nou ciclu lung provocat de tehnologia informatica dezvoltata in febra investigarii calatoriilor spatiale.

Evoluția noastra a aratat ca perioadele de criza s-au caracterizat printr-o instabilitate pronunțata, situații de o volatilitate și o incertitudine in creștere. Convențional s-a stabilit ca recesiune este atunci cand dupa 2 trimestre succesive avem de a face cu scaderea PIB-ului unei tari sau regiuni. National Bureau of Economic Research (NBER) defineste criza ca fiind "o scadere semnificativa a activitatii economice pentru cateva luni reflectata in scaderea PIB, scaderea veniturilor individuale, reducerea nivelului ocuparii, diminuarea productiei industriale si a consumului".

Specialistii clasifica aceste crizele in:

crize sociale (inflatie in crestere, somaj, saracie),

crize financiare (volatilitate accentuata pe pietele de capital, caderea burselor si revenirea lor spectaculoasa)

crize politice (care pot degenera in razboaie)

crize locale sau internationale

crize cauzate de dezastre naturale

crize economice generalizate.

Crizele[6] pot apare ca fenomene sociale atat pe plan intern cat si pe plan international. In ambele situatii, este absolut necesara identificarea si definirea factorilor care le genereaza si care pot fi grupati astfel:

a) factorii interni: - acele elemente, situatii sau conditii interne care prin natura lor genereaza efecte destabilizatoare pentru componentele sistemului national

posibilele evolutii negative in domeniul democratizarii, respectarii drepturilor omului si al dezvoltarii economice cu efecte destabilizatoare pe plan national, pe zone extinse;

persistenta problemelor grave de natura economica, financiara si sociala, generate de prelungirea tranzitiei si intarzierea reformelor structurale;

accentuarea formelor de coruptie si de administrare deficitara a resurselor publice care produc adancirea inechitatilor sociale, proliferarea economiei subterane si fenomenul de excluziune sociala;

reactiile ineficiente ale institutiilor statului in fata acutizarii fenomenelor de criminalitate economica si de perturbare a ordinii publice si sigurantei cetateanului, fenomene care au efecte negative asupra coeziunii si solidaritatii sociale, asupra calitatii vietii cetatenilor;

mentinerea unor surse si cauze de potentiale conflicte sociale punctuale, de mai mica sau mai mare intindere, cu efecte asupra consumului inutil al energiei, diminuarii sau intreruperii proceselor si activitatilor economice propriu-zise si asupra starii de liniste a populatiei;

nerespectarea normelor ecologice in functionarea unor obiective industriale, producerea unor dezastre ecologice, catastrofe naturale si procese de degradare a mediului;

existenta unei birocratii excesive in administratie, cu efecte asupra slabirii coeziunii sociale si civice si scaderea nivelului de incredere a cetatenilor in institutiile statului;

mentinerea unor decalaje de dezvoltare intre regiunile statului;

mentinerea la un nivel scazut a infrastructurii informationale si intarzieri in realizarea acesteia la standardele impuse de dinamica globalizarii;

emigrarea specialistilor din diferite domenii de varf, fenomen ce afecteaza potentialul de dezvoltare a societatii romanesti;

existenta si functionarea unui sistem de educatie rigid si opac care promoveaza criterii egalitariste de organizare si administrare, sensibil la presiunile si interesele individuale si de grup

b) factorii externi: - acele elemente, situatii sau conditii externe care prin actiunea lor favorizeaza aparitia si dezvoltarea crizelor interne si internationale (regionale, zonale, globale).

evolutii negative pe plan regional, zonal, in domeniul democratizarii, respectarii drepturilor omului si al dezvoltarii economice;

limitarea accesului statelor la unele resurse si oportunitati regionale importante pentru realizarea intereselor nationale;

migratia clandestina, aparitia unor fluxuri de refugiati, exodul creierelor;

proliferarea armelor de distrugere in masa, a tehnologiilor si materialelor nucleare, a armamentelor si mijloacelor letale neconventionale;

proliferarea si dezvoltarea retelelor teroriste, a crimei organizate transnationale, a traficului ilegal de persoane, droguri, armamente si munitie, de materiale radioactive si strategice;

actiuni de incitare la extremism, intoleranta, separatism sau xenofobie, care pot afecta statul si promovarea valorilor democratice;

existenta unor decalaje intre nivelurilor de dezvoltare, asigurare a securitatii si gradul de stabilitate ale statelor din proximitatea statului in cauza;

terorismul politic transnational si international, inclusiv sub formele sale biologice si informatice;

atentatele la siguranta mijloacelor de transport intern si international;

actiuni destinate in mod premeditat afectarii imaginii statului in plan international, cu efecte asupra credibilitatii si seriozitatii in indeplinirea angajamentelor asumate;

agresiunea economico-financiara;

provocarea cu intentie a catastrofelor ecologice.

Diversitatea factorilor care influențeaza apariția crizelor impart cauzele astfel:

Cauze la nivel global

Filosofii diferite cu privire la stiinta de a gandi spatiul planetar

Limitarea resurselor si accesul discretionar la acestea precum si la cunoastere (tehnologie si informatie)

Diversitatea sistemelor culturale (religioase)

Diversitatea sistemelor politice (regimuri, doctrine)

Dispute teritoriale

Exercitarea hegemonica a autoritatii

Prapastia dintre prosperitate si saracie

Cauze la nivel de stat

Neadaptarea relatiilor politice, economice, financiare precum si a conceptiilor si institutiilor corespunzatoare la noile conditii oferite de mediul planetar.

Destabilizarea functionarii si structurii sistemului politico-administrativ.

Deteriorarea grava a relatiilor sociale.

Cauze la nivelul individului

Diminuarea veniturilor

Cresterea costului vietii

Pierderea locului de munca

Factorii bio-psiho-sociali

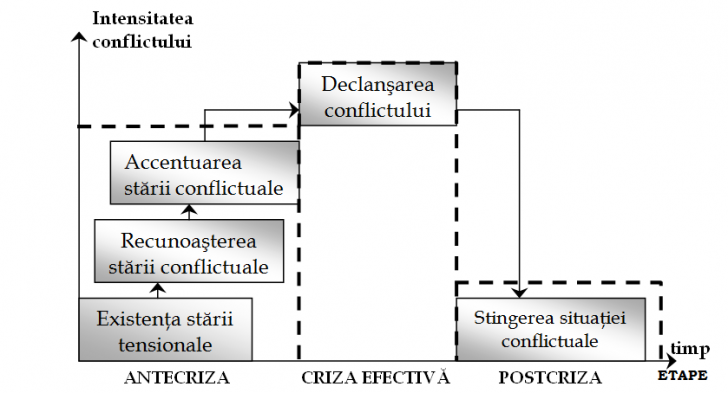

Criza, desemnand un moment de bulversare, receptionat si suportat de actorii sociali, de cele mai multe ori, este precedata de o perioada preliminara in care conflictul mocneste. Orice criza are trei etape si anume: antecriza (etapa preliminara), criza efectiva (etapa critica) si postcriza (etapa de refacere).

Figura 1. Dinamica procesului conflictual si etapele crizei

sursa: prof. univ. dr. Petrisor Mandu, Curs 1 - Introducere in managementul crizelor

Antecriza (etapa preliminara) este variabila ca durata si poate incepe in momentul cand, intre interactiunile obisnuite ale elementelor unui sistem apar destructurari ce constituie amenintari pentru obiectivele sistemului. In aceasta etapa se instaleaza o anumita stare de vigilenta manageriala insotita de o atmosfera de incarcare, tensiune si competitii (demonstratii). Totodata, ies in evidenta neintelegerile, acuzatiile, problemele divergente care apar intre parteneri, grupuri, state, avand senzatia ca celalalt a pus in pericol interesele, obiectivele comune. Randamentul sistemului scade progresiv iar supravegherea manageriala de rutina nu limiteaza evolutia conflictuala. Etapa preliminara se termina in momentul in care criza este recunoscuta in mod deschis.

Criza efectiva (etapa critica) poate fi mai scurta sau mai indelungata, mai violenta sau mai calma, asteptata sau inopinata. In cele mai multe cazuri declansarea crizei este anuntata de un eveniment important: atacul Kuweitului; demisia guvernului; disparitia unui personaj important din structura sistemului; mediatizarea unui caz de coruptie a polului de putere dominant; modificarea brusca a discursului; scaderea drastica si brusca a valorii monedei nationale; continuarea unei situatii de risc major intr-un compartiment, domeniu, regiune etc.

Acest eveniment prezentat public, declanseaza adevarata criza care deschide ochii celor implicati si afectati si anunta ca falsa unitate de sistem este prinsa intr-un foc al fortelor antagoniste. In acest joc este prinsa la intamplare toata lumea aflata mai aproape sau mai departe. Au loc o serie de mutatii in cadrul sistemului, unele cu efecte disfunctionale.

Postcriza (etapa de refacere). Se poate aprecia ca etapa critica a incetat in momentul in care fie actorii implicati in criza declara ei insisi criza depasita, bazandu-se pe faptul ca practicile obisnuite au fost reluate cu o anumita regularitate si ca infruntarile au incetat, fie ca organizatia (sistemul) s-a dezmembrat si se proiecteaza intr-un orizont de asteptare o noua organizatie.

In orice caz, sistemul, care se reface, mai pastreaza sechelele crizei pana la renasterea acestuia, dupa o perioada de inertie. Sunt si situatii in care, in etapa de refacere, va apare un lat proiect, o noua legitimitate in care dinamica relatiilor de putere, legand energiile intr-o practica coerenta, produc o schimbare. Dupa o criza de poate vorbi ca polul de putere dominant, bazat pe principii noi, obtine un minimum de adeziune si de utilizare a energiilor in praxis. Modul in care polul dominant al sistemului este receptionat de polul dominat, modeleaza noua situatie, climatul organizational. Ambii poli trec in aceasta etapa de la influentare la negocieri.

Prin efectele ei, situatia de criza dintr-un sistem, pune in pericol echilibrul si starea sistemica, in principal prin:

diminuarea capacitatii de rezistenta a sistemului in fata amenintarilor;

dezangajeaza de la efort componentele sistemului si afecteaza autoritatea si credibilitatea manageriala;

paralizeaza activitatea in domeniile de baza;

afecteaza interesele vitale ale indivizilor, grupurilor, natiunilor;

produc fenomene secundare cu efecte negative pe plan economic, politic, cultural etc.;

stimuleaza actiunile distinctive ale celorlalti actori sociali care nu sunt afectati de criza in scopul promovarii ilicite a propriilor interese;

paralizeaza sistemele informatice si elementele de infrastructura tehnica;

aduc prejudicii imaginii sistemului in mediul intern si international;

uneori produc pierderi de vieti omenesti si pagube materiale importante.

Atat cauzele cat și efectele sunt influențate de factorii interni și externi, fiind clasificate pe cele trei niveluri:

Efecte la nivel global

razboaie si revolutii

schimbarea prin forta a regimurilor politice

blocaje economice si sanctiuni

miscari demografice

rationalizarea consumurilor

foamete si boli

catastrofe ecologice

Efecte la nivel de stat

deteriorarea relatiilor sociale

dezvoltarea solidaritatii sociale impotriva administratiei

scaderea drastica a nivelului de trai

sanctionarea administratiei prin violenta sociala sau alternative electorale

Efecte la nivel individual

afectarea sistemului de identitate

anihilarea fundamentelor genetice si biografice

deteriorarea structurii interne

In scopul limitarii acestor efecte ale crizelor, omenirea a incercat, mai ales in perioada "razboiului rece", sa construiasca sisteme de management mai intai in zona stricta a problemelor securitatii externe, cu pondere pe apararea nationala.

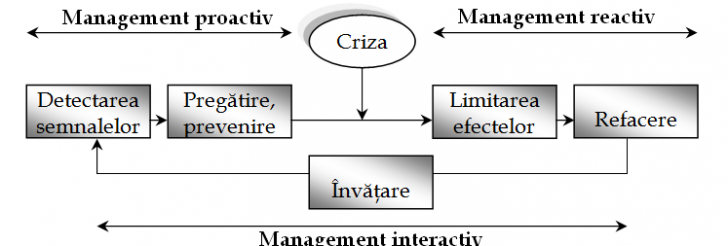

In majoritatea cazurilor, procesul de gestionare a unei crize cuprinde cinci etape si anume: semnalizare (detectie), pregatire (prevenire), gestionarea crizei, reducere (limitarea daunelor), recuperare (refacere).

Dupa modul de actiune, managementul crizelor poate fi analizat si interpretat pe urmatoarele tipare (fig. 3):

managementul reactiv;

managementul proactiv;

managementul interactiv.

Figura 2. Tipurile de management utilizate in gestionarea crizei

(sursa: prof. univ. dr. Petrisor Mandu, Curs 1 - Introducere in managementul crizelor

Managementul interactiv este cel mai eficient si poate fi utilizat in toate cele cinci faze ale dezvoltarii unei crize. Aplicarea unui asemenea tip de management da posibilitatea echipei manageriale, indiferent de sistem si de nivel ierarhic, sa-si perfectioneze modul de actiune, sa invete din greselile anterioare si sa-si puna la punct strategii adecvate situatiilor create.

Orice strategie trebuie sa fie conceputa si pusa in practica inca in perioada de normalitate. In elaborarea si punerea in practica a unei strategii este necesara parcurgerea urmatoarelor etape:

a) diagnoza starii sistemului (organizatiei);

b) planificarea actiunilor;

c) comunicarea;

d) evaluarea raspunsului la criza si ajustarea planurilor.

1.4Modalitati de prevenire a crizelor financiare

Ne confruntam cu o problema serioasa. Exista insa un rationament economic pentru a rezolva aceasta problema. Nu ne putem astepta sa eliminam toate fluctuatiile si toate crizele. Chiar daca am elimina toate aceste probleme si greseli din politica economica, e putin probabil ca vom putea apara economiile de socuri sau evenimente cum ar fi cresterea pretului la petrol de cate OPEC, in anii 1970 sau schimbarile de pe piata in urma crizei Asiatice. Mai mult, desi exista idealuri pentru reformele din tarile in dezvoltare, nu ar trebui sa ne amagim ca acest lucru se va intampla peste noapte. Constructia unui sistem financiar sigur, este un proces lung si dificil. Intre timp, ar trebui sa fim realisti si sa recunoastem ca tarile in dezvoltare au o capacitate scazuta in ceea ce priveste reglementarile financiare si o vulnerabilitate mai mare la socuri. Ar trebui sa luam acest lucru in considerare in cazul recomandarilor in diverse arii, in special in privinta timpului de deschidere si al secventialitatii pietelor de capital pe plan international si in privinta liberalizarii sectorului financiar.

Trebuie sa tinem cont, de asemenea, in desemnarea regimurilor politice (cum ar fi deschiderea pietelor de capital) pe care nu ni le putem asuma cum ar fi alte aspecte ale politicii economice, cum ar fi politica macroeconomica sau ratele de schimb. Regimul politic pe care il adoptam ar trebui sa reziste la esecul uman. Avioanele nu sunt realizate pentru a fi conduse de cei mai buni piloti, si uzinele nucleare sunt construite luandu-se in considerare posibilitatea erorii umane.

4.2.1 Importanta si limitarile unei mai bune informari

Una dintre reformele internationale rezultate din criza Mexicana, a fost cererea universala pentru o mai buna informare, in termeni de acuratete, scop si timp de circulatie a informatiei. Criza Est Asiatica, a reinnoit dorinta de o mai buna informare, pentru ca investitorii straini au invinovatit guvernele Est Asiatice pentru ca nu au furnizat informatii cu privire la starea pietelor. Majoritatea au fost schimburi de culpe. Cum Mahatirs a invinovatit Soroses pentru problemele aparute, la fel si investitorii au invinovatit tarile in care au investit pentru ca nu le-au oferit informatii complete: daca li s-ar fi spus adevarul nu ar fi intrat in problemele in care au intrat. Dar majoritatea problemelor presupuse in Estul Asiei, inclusiv "lipsa transparentei" , nu erau noi, erau cunoscute inaintea crizei. Se ridica intrebarea totusi, daca informatia existenta era utilizata. Nu exista nici o dovada care sa lege lipsa de transparenta cu crizele economice- ultima mare criza monetar-bancara a fost in Scandinavia- un model de transparenta mondiala. Chiar daca ar exista o astfel de legatura, nu exista nici o dovada ca coruptia sau transparenta erau probleme semnificative in toate tarile Est Asiatice afectate de criza. Conform estimarilor asupra transparentei si coruptiei, Indonezia era una dintre tarile cu un venit mediu, cel mai slab clasate. Dar Thailanda si Filipine erau peste media tarilor in dezvoltare, per total. Coreea si Malayezia erau considerate tarile cu cel mai scazut nivel al coruptiei si cu o transparenta ridicata.

Cu toate acestea, nu exista nici un dubiu, ca mai multe informatii sunt mai eficiente. In cazul Asiei de Est, este posibil ca lipsa generala de informatii a facut dificil pentru investitori sa distinga intre firmele si institutiile financiare care sunt puternice si care nu sunt. Ca raspuns, investitorii sau indepartat de toate. Cu un sistem informational credibil, firmele care rezista vor fi capabile sa iti mentina accesul la credite.

Informatiile macroeconomice standard nu au fost ajutatoare in prezicerea crizei est asiatice, care a fost strans legata de realizarea si alocarea fluxurilor private de capital. Din pacate, informatiile despre imprumuturile si cheltuielile sectorul privat este mai dificil decat obtinerea informatiilor despre sectorul public. Acesta este cazul unde transparenta este limitata. Intr-o lume in care fluxurile private de capital sunt de o importanta crescuta, trebuie sa recunoastem ca monitorizarea si supravegherea sunt o provocare. Folosirea derivatelor face subiectul tuturor informatiilor relevante si interpretarea acestora devine din ce in ce mai dificila. Ar trebui sa ne amintim ca meritul unei economii de piata este ca informatia dispersata este agregata prin preturi si ca informatia creeaza o anumita incurajarea in planificarea activitatilor. Exista o anumita ironie in punerea unui pret asupra informatiei descentralizate, in cadrul pietei economice si in acelasi timp sa te plangi de lipsa informatiei pentru previzionarea anumitor riscuri.

Mai mult ar trebui sa nu ne iluzionam ca imbunatatirea circulatiei informatiei este suficient pentru ca pietele financiare sa functioneze bine. In Estul Asiei o mare parte din informatie era disponibila dar nu era integrata in cadrul pietei. Mai mult, este imposibil sa elimini toata nesiguranta si asimetriile informatiei. Investitorii vor sti mereu mai mult despre investitiile lor decat vor sti bancile care ii ajuta, si managerii vor sti mereu mai mult despre actiunile lor decat vor sti stakeholderii. Fara incurajarea corecta chiar si informatiile agregate nu vor fi suficiente pentru a fi eficiente, sau stabile.

Desi informatiile privind fluxurile de capital sunt imperfecte si chiar daca dispunem de sisteme informationale imbunatatite, nu este sigur ca noi- sau piata- am putea prezice sau evita toate crizele. Nu ar trebui sa fim intelesi gresit, crezand ca acest lucru ne va rezolva problemele. O informare mai buna- pare cea mai importanta imbunatatire in cadrul arhitecturii financiare internationale- nu ar trebui sa ne poarte spre o complacere a situatiei.

4.2.2 Reglementarile financiare si restrangerile financiare

Al doilea set de politici aprobate constituie reglementari financiare mai bune. Nu este nici un dubiu ca o mai buna reglementare financiara ar fi un lucru pozitiv. Intrebarea cea mai importanta este care sunt asteptarile noastre de mai bine in ceea ce privesc reglementarile financiare si in ce trebuiesc sa constituie aceste reglementari. In acest context ne vom concentra asupra rolului reglementarilor financiare in prevenirea crizelor si contrastul dintre reglementarile financiare si restrangerile financiare.

Putem examina efectele reglementarilor financiare in prevenirea crizelor prin coordonarea unui experiment daca o mai buna reglementare financiara ar fi prevenit criza Est Asiatica. Chiar daca o mai buna reglementare financiara este clar de dorit- atat pentru crestere cat si pentru stabilitate- nu ar trebui sa supraestimam abilitatea reglementarilor financiare de a deveni stimulente macroeconomice.

(Studiu de caz)

"Suntem in fata unei crize financiare globale care este probabil, pentru lumea moderna, prima criza financiara globala in adevaratul sens al cuvantului", declara in aprilie 2008, pentru BBC NEWS, prim-ministrul Marii Britanii, Gordon Brown.

In economia globala, banii sunt precum sangele intr-un organism viu, ei permit circulația valorii și intrețin viața sistemelor economice. Insa in ultimul an, s-a observat ca economia globala da semne ca ar avea "probleme cu tensiunea" sistemul financiar global fiind afectat de o criza pe care specialistii o apreciaza drept cea mai grava de dupa marea recesiune economica din anii 1929-1933. Pentru a putea constata gravitatea efectelor actualei crize, am concluzionat ca acest lucru e posibil numai prin compararea acesteia cu Marea Depresiune, criza economica care a avut cele mai grave consecințe de pana acum.

Criza economica din 1929-1933 seamana din multe puncte de vedere cu cea actuala. Multe elemente specifice celor doua evenimente conțin similaritați stranii. Punctul central al acestora sunt entitațile private ce controleaza Banca Federala americana (FED). Masurile pe care le impune și efectele acestora seamana sub multe aspecte, la 80 de ani distanța. America este condusa in timpul crizei din 2008 de nepotul unui om de afaceri implicat in evenimente premergatoare celui de-al doilea razboi mondial. Preston Bush, bunicul lui George W. Bush, a condus un concern financiar acuzat de finantarea Celui de-al Treilea Reich. Acelasi concern, cel mai mare operator bancar elvetian, este, astazi, unul dintre cele mai afectate de criza economica.

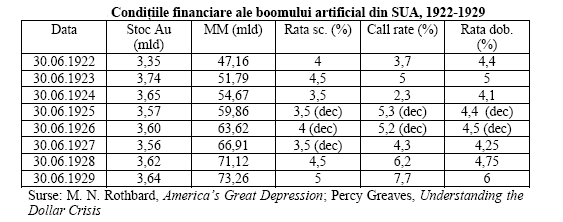

Criza din 1929-1933[8] a provocat un adevarat soc psihologic. Cauzele crizei au fost multiple si variate ca surse. Marea Criza este produsul a doi factori: pe de o parte, expansiunea neanticipata, masiva și repetata a creditului din anii '20; pe de alta, reacția etatista masiva, incepand cu 1930, a guvernului federal care a incercat, in premiera, sa gestioneze el procesul de corecție. Nu se poate afirma ca tocmai al doilea element, controlul exercitat de guvern asupra tuturor sferelor vietii economice, a blocat procesul natural de corecție antreprenoriala, generand un deceniu de criza profunda. Tocmai de aceea se crede ca nu este posibila, la acest moment, o comparație intre evenimentele prin care trecem acum și Marea Criza; lipsește un element esențial, anume reacția guvernelor, dar și o imagine asupra masurii in care intreprinzatorii au confundat, in perioada anterioara, creditul artificial cu resursele reale.

Extraordinara prosperitate din anii 1920 a fost favorizata de mai multi factori: organizarea stiintifica a muncii, concentrarea si rationalizarea intreprinderilor, publicitatea, creditul etc. Dar cauza profunda a crizei a fost tocmai productia anarhica, netinind seama de absorbtia pietii. Marea majoritate a intreprinderilor au facut imprumuturi masive pe termen scurt, avind incredere in prosperitatea si in posibilitatea rambursarii lor. Pretul actiunilor a crescut de 4 ori intre 1921 si 1929, atingind un nivel care nu mai putea fi justificat de anticiparile rationale ale viitoarelor profituri. Boom-ul speculativ a luat amploare, milioane de americani imprumutindu-se pentru a investi masiv pe piata de capital. Pina in august 1929, brokerii obisnuiau sa imprumute micii investitori cu mai mult de 2/3 din valoarea actiunilor pe care acestia le cumparau. Peste 8,5 miliarde dolari erau imprumutati, o suma mai mare decit intregul numerar care circula in SUA. Pretul in crestere incuraja populatia sa investeasca si mai mult, in speranta ca procesul va continua.

Și deodata, joi, 24 octombrie 1929, a avut loc crahul de pe Wall Street. La bursa din New York numerosi actionari au incercat sa isi vinda actiunile, pretul lor scazind brusc. Criza bursiera provocind o criza financiara, depunatorii grabindu-se sa-si retraga banii, foarte multe banci au dat faliment (5096 dintre ele si-au suspendat platile intre 1929 si 1932). Datele arata ca Joia Neagra a fost un efect, nu o cauza a depresiunii ce va urma. Inca de pe 5 septembrie, valoarea actiunilor scadea. Scaderi au avut loc si la inceputul lunii octombrie, depreciere descrisa in 'Wall Street Journal'-ul acelor timpuri drept o 'corectie bine-venita'. De fapt, incercind sa controleze situatia, Federal Reserve (FED) a adoptat o politica monetara restrictiva, majorind in patru rinduri rata dobinzii, de la 3,5 la 6 la suta. Mai mult, FED a dublat aceasta masura deflationista prin vinzarea agresiva de obligatiuni mai multe luni dupa caderea bursei. Masa monetara a scazut in trei ani cu 30 la suta. Efectul: reducerea cheltuielilor sensibile la modificarea ratelor dobinzii, precum cele pentru achizitionarea de autoturisme si cele imobiliare, care au redus productia. Boom-ul initial din domeniul constructiilor de case de la inceputul anilor '20 a condus la un exces de oferta pe piata, la o reducere a preturilor si, in cele din urma, la o scadere abrupta a sectorului in 1928 si 1929. Ca urmare a scaderii preturilor, creditele ipotecare luate in special de fermieri n-au mai putut fi platite de acestia. Rezultatul: falimentul mai multor banci, in special al celor mici, din domeniul rural.

Criza financiara interbelica a fost declansata de un exces investitional pe pietele bursiere si imobiliare, in cadrul caruia au fost asumate riscuri foarte mari, in cautarea unui profit pe masura. Abuzul de credite de consum, de speculatii bursiere și imobiliare a creat dezechilibre care, in final, au dus la o criza economica majora. La vremea respectiva, economiile dependente de credite americane au fost primele care au colapsat. Primul faliment bancar de proportii a fost cel al KreditAnstalt Austria. Prabușirea economica a determinat o profunda depresie in randul populației afectate: drumul catre soluțiile disperate, extreme, fusese deschis. Metodele clasice, democratice, de reglementare si gestionare a crizei, nu au dat rezultatele sperate, astfel incat modelele dirijiste incepeau sa se contureze ca alternativa. Germania, Italia, Romania și Ungaria au adoptat un astfel de model. Statul interventionist aparea ca singura soluție in depașirea crizei. In anii '30, statul american a concentrat uriașe fonduri in imprumuturi bancare, a controlat prețurile și creditul, a subvenționat anumite activitași economice.

Orice criza financiara isi are originile in politicile bancilor centrale. Marea Criza nu a facut exceptie. De aceea, analiza crizei din 1929-1933 ar putea sa-i ajute pe responsabilii actuali in intelegerea evenimentelor. Valoarea banilor, deteriorarea creditelor si politicile bancilor centrale sint elementele comune Marii Crize si evenimentelor actuale de pe piata creditelor ipotecare din SUA si a burselor mondiale.

Economistii vremii credeau, in mare parte, ca economia are mecanisme de autoreglare si ca ea va trebui sa treaca printr-o perioada de framintari pentru a se insanatosi. Considerau ca economia va atinge un nou punct de echilibru la un nivel mai redus al salariilor si preturilor. Acesta era punctul de vedere si al majoritatii populatiei, dar si al celor mai importanti guvernatori ai bancilor centrale. Herbert Hoover, secretarul pentru comert al SUA, mai tirziu presedinte, considera ca se poate ajunge la o aterizare lina a economiei prin cheltuieli guvernamentale anti-ciclice. Fara nici un rezultat pozitiv, insa cu multe efecte colaterale negative! Politica monetara restrictiva a FED-ului e responsabila pentru Marea Criza, se considera acum. Actualul presedinte al FED, Ben Bernanke a recunoscut ca FED-ul a avut un rol primordial in Marea Criza. Iar un mare specialist, Ludwig von Mises, spune: 'Inflatia ridicata din vremurile noastre nu este creatia lui Dumnezeu. Ea este facuta de mina omului sau, mai direct spus, de mina guvernelor. Inflatia este rezultatul unor doctrine care atribuie statului puterea magica de a crea bunastare din nimic si de a-i face pe cetateni fericiti prin ridicarea 'venitului national''. Suna cunoscut !

Povestea se repeta 80 de ani mai tirziu, cind SUA arunca pe piata 700 de miliarde de dolari, in incercarea de a mentine artificial preturi rezultate din supraevaluarea unor garantii acoperite de ipoteci si ale altor active de aceeasi factura.

Actuala criza seamana cu predecesoarea sa si prin aceea ca interventionismul se face simtit nu numai prin infuzii, dar si prin nationalizari. Aceasta soarta au avut-o Northern Rock Bank (Marea Britanie), AIG (SUA), Fortis (Benelux), Bardford & Bingley (Marea Britanie).

Federal Reserve a devenit activa pe aceasta piața instabila, infuzand capital unor entitati aflate in faliment (Fannie Mae si Freddie Mac). "Riscam sa comitem aceleasi erori care au prelungit Marea Depresie Economica", a declarat congresmanul Ron Paul. "Balonul imobiliar s-a spart, somajul este in creștere, dolarul slabeste in fiecare zi. Este socialism pentru bogați. Este salvarea economistilor, a bancilor și a celor de pe Wall Street" a adaugat acesta. Dincolo de aceste naționalizari evidente, exista și unele mascate, in cadrul carora guvernele garanteaza pierderile unor banci sau le infuzeaza capital, fara a declara aceste proceduri ca fiind "naționalizari".

Dupa ce citeva banci renumite din SUA au dat faliment in ultimele luni, presa a inceput sa vorbeasca iarasi de crahul din 1929 si de 'marea depresiune' din anii '30, care a ingenuncheat, pur si simplu, America. Dar analistii par a fi convinsi ca americanii nu vor repeta greselile care i-au dus la prabusirea economica si psihica de dupa primul razboi mondial si ca situatia actuala nici nu se compara cu cea de atunci. Chiar daca se vorbeste si acum despre o economie in declin, despre falimentele unor banci, e drum lung pina la o noua 'mare depresiune'. Economistii spun ca si criza din anii 1930 ar fi putut fi evitata daca banca centrala ar fi intervenit chiar la inceput si ar fi sustinut bancile aflate la ananghie. O greseala pe care e putin probabil ca autoritatile din Statele Unite o vor repeta.

Punctul central al acestor evenimente sunt entitatile private ce controleaza Banca Federala Americana (FED), care nu este o banca de stat, ci un consortiu compus din banci private, controlat, direct sau prin subsidiare, de reprezentantii urmatoarelor structuri financiare: Rotschild Bank din Paris si Londra, Lazard Brothers Bank din Paris, Israel Moses Seif Bank din Italia, Wartburg Bank (Amsterdam si Hamburg), Lehman Brothers, Chase Manhatan Bank, Goldman Sachs Bank. . Unele dintre aceste organisme au fost implicate in Marea Criza din anii '30, ba chiar au contribuit la finantarea Celui de-al Treilea Reich. Masurile pe care le impune si efectele acestora seamana si ele. America este condusa, in timpul crizei din 2008, de nepotul unui om de afaceri implicat in evenimente premergatoare celui de-Al doilea Razboi Mondial: Preston Bush, bunicul lui George W. Bush, a condus un concern financiar acuzat de finantarea Celui de-al Treilea Reich. Acelasi concern, cel mai mare operator bancar elvetian, este, in prezent, unul dintre cele mai afectate de criza economica.

Actuala criza[9] internaționala reprezinta criza prea-multului insa originile sale corespund anilor 88-89, perioada dezintegrarii blocului comunist precum și dereglarile monetare din anii 90-inceputul anilor 2000, care au determinat S.U.A, China și Europa, fiecare pentru sine sa elaboreze o politica diferita. Principala cauza o reprezinta criza creditelor din S.U.A care a zguduit sistemul financiar global .

Analistii si economistii sunt insa imparțiți cand vine vorba de gasirea unei singure explicații cu privire la cea mai serioasa criza din ultimele decenii. Teoriile variaza de la o cauza la alta, insa nici una nu pare sa acopere intreaga serie de factori care au adus omenirea in plina criza.

In plan internațional, au existat cinci motive[11] fundamentale dupa Joseph Stiglitz, care au generat criza economico-financiara in care ne aflam:

1. Inlocuirea, in 1987, a lui Paul Volcker din functia de presedinte al Rezervei Federale (Fed) cu Alan Greenspan care, la solicitarea presedintelui republican Ronald Reagan, a deschis "robinetul" politicii monetare, fara a pune in miscare si ce-a de-a doua functie a bancii centrale si anume cea de reglementare-supraveghere. Expansiunea monetara necontrolata "prezidata de Greenspan" a generat doua "baloane" financiare: cea din IT (criza "dot com") din anii 90 si cea imobiliara din prezent.

2. Promovarea filozofiei dereglementarii, care si-a continuat actiunile cu costurile pe care le resimtim in prezent si pe care le vom plati si in anii urmatori. Astfel, in anul 1999, a fost abrogat Glass Steagal Act, lege care era in vigoare inca din anul 1933 (promovata sub administratia Roosevelt) si care separa cu strictete competentele bancilor de investitii (investment banks) de cele ale bancilor comerciale (care atrageau depozite de la populatie si aveau dreptul sa acorde in contrapartida numai credite). Prin abrogarea legii mentionate s-a permis si bancilor comerciale sa faca investitii cu grad ridicat de risc, ca si bancile de investitii, punand astfel in pericol stabilitatea lor si implicit a resurselor atrase ca depozite de la persoanele fizice si juridice, si care, in final, au fost pierdute, fiind necesara interventia statului.

3. Administratia Bush Jr. a efectuat celebra "reducere a impozitelor pentru cei bogati" care, coroborata cu deschiderea robinetului cu bani de catre Fed, a accentuat tendinta "traiului pe credit" al americanilor (cei bogati au vrut si mai mult, iar celor cu venituri medii si modeste, pentru a nu protesta social, li s-a dat acces la credite in conditii nereglementate prudential, generandu-se criza subprime). Altfel spus, anticipand situatia din Romania, in SUA s-au inregistrat efecte similare cotei unice, cand beneficiarii acestui sistem de impozitare au avut acces la credite mai mari pentru satisfacerea unor nevoi extravagante, iar perdantii cotei unice au avut "sansa" accesului, nu ca in America la o casa din lemn si plastic, ci la cateva bunuri necesare gospodariei ( obiecte casnice, eventual automobile), prin asa-zisul credit "cu buletinul".

4. Reglementarea slaba si practicile incomplete ale agentiilor de rating si ale societatilor de audit, care au permis amplificarea riscurilor in sectorul financiar si al companiilor, ingreunand "nota de plata" pentru contribuabili in prezent.

5. Lovitura de gratie. In opinia lui Stiglitz, administratia Bush si Banca Centrala au dat in 3 oct 2008 lovitura de grație sistemului financiar autorizand planul de salvare al sistemului financiar (The Emergency Economic Stabilization Act of 2008) al lui Paulson.

Alta teorie[12] ce aparține economistului John Taylor, de la Universitatea Standford, cunoscuta sub numele de "Getting Off Track" , argumenteaza ca 'actiunile guvernului si interventiile acestuia, au cauzat, prelungit și inrautațit criza financiara'. Nu piețele au cedat, susține Taylor (contrazicand teoria potrivit careia criza este un esec al pieței libere și a capitalismului ), ci guvernul a greșit. In ultimii ani, explica Taylor, Statele Unite au trecut printr-un boom al pieței imobiliare, apoi printr-un 'bust' (dezintegrare) al pieței imobiliare. Aproape toate problemele noastre de azi decurg din aceste procese. Ce a determinat boom-ul si bust-ul? Politica guvernamentala defectuoasa. Mai precis, politica monetara greșita.

Din 2002 in 2004, Federal Reserve a ținut dobanda fondurilor federale sub 2%, adoptand politica 'banilor ușor de obținut'. Procedand astfel, Fed a renunțat la politica moderata a ultimilor decenii, care a produs creștere economica și stabilitate. Banii ieftini au condus la creșterea prețurilor la case și au condus la confuzie in intregul sistem financiar.

Pe Main Street, la bancile de credit, oamenii au inceput sa obțina banii mai ușor, in pofida unei 'istorii de credit' defectuoase și au parut, pentru o vreme, deciși sa-și plateasca ratele la case la timp și integral. Creditorii au inceput sa dea credite din ce in ce mai riscante.

Pe Wall Street, bancile de investitii au

raspuns la boom-ul financiar adunand la un loc ipotecile imobiliare, folosind

actiunile astfel obtinute pentru a garanta instrumente financiare complicat.

Așa se explica criza subprime

(credite oferite clientilor care nu s-ar fi calificat in conditii normale de

creditare). Una dintre cauzele declansarii crizei subprime a fost saturarea

pietei creditelor pentru locuinte cu produse de creditare normale. Urmarind

cote de piata si castiguri mai mari, bancile au relaxat conditiile de aplicare

si aprobare pentru un credit. Si astfel s-au nascut creditele supranumite

"subprime", adica acele credite pentru care banca accepta un risc mai mare de

nerambursare, prin nesolicitarea de garantii imobiliare, altele decat imobilul

care urma sa fie achizitionat cu creditul, prin acceptarea unui prag de

salarizare mai mic a creditatului sau a unei vechimi in munca mai mici etc.

Criza, care a inceput pe piata imobiliara prin scaderea pretului locuintelor, a creat o nevoie acuta de lichiditati a bancilor si companiilor de investitii financiare si imobiliare (care sunt jucatorii pe bursa) pentru a-si acoperi pierderile, generand o criza pe bursa prin scaderea numarului tranzactiilor si scaderea dorintei generale de a investi. Ca urmare, multi au dorit sa vanda. Astfel, preturile bunurilor tranzactionate au scazut, provocand pierderi mari pentru multe banci si firme de investitii imobiliare.

Reactia in lant a inceput insa un an mai tarziu - septembrie 2008, odata cu falimentul bancii de investitii Lehman Brothers, care a fost urmat de o serie de alte caderi spectaculoase, printre care si cel mai mare grup de asigurari la nivel mondial - AIG - , salvat in extremis de catre statul american. Odata cu prabusirea mai multor institutii financiare din Statele Unite, bancile din toata lumea au inceput sa-si evalueze pierderile. Pierderi de miliarde de dolari au fost anuntate zilnic de catre diverse institutii financiare din Europa si din intreaga lume.

Cum se face totusi ca o problema care dupa orice logica sanatoasa ar fi trebuit sa afecteze in principal America, ba mai mult - doar o parte din ea, pare sa aiba efecte atat de puternice și asupra celorlalte țari ? Raspunsul este relativ simplu și trebuie cautat in mecanismele complexe care guverneaza finanțele internaționale. Piețele financiare americane au fost și sunt printre cele mai mari și mai lichide din lume, ceea ce reprezinta un mare avantaj, in sine. Din acest punct de vedere, America nu avea cum sa fie ignorata sau evitata, ca și partener financiar.

Daca ar fi sa luam doar exemplul unor banci europene,

aceste organizații nu aveau cum sa iși desfașoare o activitate

economica rentabila, fara a face uz de produse financiare de tip swap, futures,

options și alte derivative care in mod inevitabil le creau o expunere la condițiile

piețelor americane.

In

momentul in care coloși ca și Lehman Brothers, Bear Stearns, Merrill

Lynch sau AIG sunt in pragul falimentului iar percepția publica este aceea

de panica financiara, este imposibil ca banci din diverse colțuri ale

lumii sa nu fie afectate mai devreme sau mai tarziu, intr-o masura mai mica sau

mai mare. Ca și cum aceste efecte

pur financiare nu ar fi fost de ajuns, bubble-ul imobiliar pare sa se fi

propagat in intreaga lume.

Nu este prima data cand economia mondiala se confrunta cu perioade de recesiune. Poate este pentru prima data dupa foarte multi ani (Marea criza interbelica inceputa in 1929 si continuata pe mai multi ani sau Caderea Sistemului de la Bretton Woods in 1971) cand avem de a face cu o criza localizata la nivelul tarilor dezvoltate (nu doar la nivelul tarilor in curs de dezvoltare).

Un articol de pe site-ul BBC mentioneaza cativa pasi cheie care au "ajutat" bulgarele crizei sa se dezvolte. Poate sa ne ajute el sa intelegem ce s-a petrecut de fapt in SUA:

. 2004-2006 ratele de dobanda cresc, succesiv, in SUA, de la 1% la 5,25%. Preturile imobiliarelor scad, dar ratele ipotecilor cresc. Si multi oameni se gasesc in imposibilitatea de a-si mai plati ratele, ajunse deja la un nivel record.

. Aprilie 2007: New Century Financial, specializata in credite subprime, intra in procedura de faliment si concediaza peste jumatate dintre angajati. Si pentru ca banca a vandut din datoriile sale si altor banci, efectele incep sa se simta in intreaga lume.

. Iulie 2007:

Scandalul Bear Stearns incepe. Banca de investitii le spune investitorilor sai

ca sunt sanse foarte mari sa primeasca foarte putin, poate chiar deloc, din

banii investiti in doua hedge fund-uri ale Bear Stearns. Asta dupa ce o banca

rivala refuza sa ajute banca sa iasa din criza. Si ca si cum nu era de ajuns,

Bernanke vine cu un avertisment: criza suprime din SUA ar putea costa 100 de

miliarde de dolari.

. 9 august 2007: Doua fonduri ale

BNP Paribas raman fara lichiditati. Este clar si evident: bancile refuza sa mai

faca afaceri intre ele. Iar bancile centrale sunt obligate sa intervina.

. 17 august 2007: FED reduce rata de

dobanda cheie, pentru a ajuta cresterea economica.(creștere economica

iluzorie)

. 21

august 2007: In Marea Britanie

bancile incep sa inaspreasca conditiile de creditare.

. 28 august 2007: Banca germana

Sachsen Landesbank da faliment, dupa investitii in sectorul subprime. Este

vanduta catre rivalul sau, Landesbank Baden-Wuerttemberg.

. Urmeaza o succesiune de semne negative: bancile sunt in criza de lichiditate;

ratele de dobanda la care bancile se imprumuta intre ele ating niveluri record;

incep problemele si pentru Northern Rock; bancile centrale reduc dobanzile

cheie; UBS, Citigroup si Merrill Lynch anunta pierderi record din cauza

creditelor subprime; bancile centrale injecteaza bani in piata; agentiile de

rating devin, si ele, din ce in ce mai sceptice - reduc rating-uri dupa

rating-uri; Banca Mondiala anunta o incetinire a economiei la nivel global;

bursele din intreaga lume cad; G7 isi exprima ingrijorarea cu privire la criza

subprime.

. 17 februarie 2007: SOC: Guvernul

britanic decide sa nationalizeze Northern Rock pentru o perioada limitata de

timp.

. 17 martie 2008: Bear Stearns este "salvata", fiind achizitionata de JP Morgan Chase pentru 240 de milioane de dolari, in conditiile in care cu un an inainte banca valora 18 miliarde de dolari (de 75 de ori mai mult).

. Aprilie - Iulie 2008: Marea Britanie incepe sa simta din ce in ce mai mult efectele subprime. Camera de Comert a Marii Britanii ameninta cu recesiunea.

. 13 Iulie 2008: IndyMac anunta ca e in colaps.

. 14 Iulie 2008: Autoritatile intervin pentru a-i salva pe Freddie Mac si Fannie Mae.

August 2008 - incep raportarile financiare.

. 4 august 2008: HSBC anunta profitul pe primul semestru din 2008. Numai ca profitul e de fapt pierdere: de 28%. Banca da vina pe "conditiile severe" din piata financiara. Totusi, HSBC are cea mai mare expunere la sectorul subprime al SUA din toata Europa.

. 28 august

2008: Preturile caselor din Marea Britanie au scazut cu 10,5% intr-un

singur an.

. 5 septembrie 2008: Amenintari,

panica, avertismente in Marea Britanie. FTSE cade brusc intr-o singura

saptamana, toata lumea devine din ce in ce mai pesimista.

. 7 septembrie 2008: O veste buna: Fratii Fannie Mae si Freddie Mac sunt salvati.

Totusi, abia acum incepe avalansa.

. 10 septembrie

2008: Lehman Brothers (SUA) anunta pierderi de 3,9 miliarde de dolari in

ultimele 3 luni, pana in august 2008. Si ca si cum nu ar fi fost de ajuns,

Comisia Europeana avertizeaza ca Germania, Marea Britanie si Spania vor intra

in recesiune pana la sfarsitul anului.

. 15 septembrie: Dupa 5 zile de

cautari disperate de cumparatori, Lehman se da batuta si intra in procedura de

faliment. Alan Greenspan caracterizeaza evenimentul ca fiind "unul la un secol"

si avertizeaza ca si alti giganti vor urma. In aceeasi zi, Merrill Lynch (SUA)

anunta tot un fel de faliment, numai ca are un pic mai mult noroc: e cumparata

de Bank of America pentru 50 de miliarde de dolari.

. 16 septembrie 2008: AIG - SUA . Plan

de salvare de 85 de miliarde de euro din partea FED pentru a nu intra in

faliment

. 17 septembrie

2008: Banca britanica HBoS (cel mai mare creditor ipotecar din UK) este

preluata de Lloyds.

. 25 septembrie 2008: Washington

Mutual - sold! (to JPMorgan Chase).

. 28 septembrie

2008: Fortis (Belgia, Olanda, Luxemburg) - nationalizata. Se anunta

planul-minune de 700 de miliarde de dolari, cea mai mare interventie a statului

de la Marea Depresiune din '30.

. 29 septembrie 2008: Bradford &

Bingley (UK) - nationalizata. Operatiunile si subsidiarele sunt vandute catre

Santander (Spania). In aceeasi zi, banca islandeza Glitnir este preluata de

guvernul tarii.

. 29 septembrie 2008: Wachovia -

vanduta catre Citigroup, intr-o tranzactie sustinuta de autoritatile SUA.

. 29 septembrie 2008: Camera

Reprezentantilor a SUA respinge planul de salvare. Soc in intrega piata.

. 29 septembrie 2008: Dow Jones

scade cu 7% (770 de puncte), record de scadere intr-o singura zi.

. 30 septembrie 2008: Banca Dexia

(Belgia), a doua dupa Fortis din Europa, este salvata. Guvernele belgian,

francez si luxemburghez ajung la un acord care prevede infuzia a 6,4 miliarde

de euro in banca franco-belgiana.

. 30 septembrie 2008: Guvernul irlandez garanteaza pentru doi ani depozitele in principalele banci ale tarii. In Marea Britanie, guvernul Brown planuieste sa creasca limitele pentru depozite de la 35.000 de lire sterline la 50.000 de lire sterline.

. 1 octombrie

2008: Senatul SUA aproba o varianta modificata a planului de salvare a

sistemului bancar.

. 3 octombrie 2008: Camera

Reprezentantilor a SUA aproba varianta Senatului pentru planul de salvare. In

sfarsit!

. 3 octombrie 2008: Autoritatea de Servicii Financiare din Marea Britanie anunta cresterea limitei la depozite la 50.000 de lire.

. 6 octombrie 2008: Germania anunta un plan de 50 de miliarde de euro pentru a salva principalele banci. Pietele din intreaga lume cad[15].

Ca urmare a declanșarii in masa a crizei sistemul financiar a fost puternic afectat. Astfel ca odata cu falimentul Lehman-Brothers, banca lasata sa pice in prapastie de administrația Bush, bancile și-au pierdut increderea una in alta. Au oprit acordarea de credite și au renunțat in a se mai imprumuta intre ele iar stocurile le-au depus la bancile centrale.

Criza a afectat și alte sectoare cu precadere industria automobilelor[16] și s-a extins in industria metalurgica, cat și in cea chimica, prejudiciuind locurile de munca. Intreaga lume este zguduita de criza și de la luna la luna se anunța tot mai multe dezechilibre economice, astfel ca:

- In Statele Unite: Produsul Intern Brut

s-a diminuat in ultimul trimestru al anului trecut intr-un ritm anual de 3,8 la suta, ritm nemaicunoscut

vreodata din 1982, cand a fost de minus 6,4 la suta. Un recul cu mult mai mare

decat se prevazuse, el fiind determinat in principal de imensele stocuri de

marfuri existente in intreprinderi. Consecinta: cresterea economica in 2009 nu

va fi mai mare de plus 1,3 la suta, cea mai slaba rata de crestere din 2001

pana in prezent. Cheltuielile de consum s-au redus si ele considerabil,

indeosebi cele pentru investitii, iar contributia comertului exterior a fost

practic nula, ca urmare a caderii exporturilor. Barack Obama, citat in repetate

randuri in ultimele zile de posturile de televiziune, a calificat reculul PIB

drept o 'catastrofa' si a cerut Senatului american sa aprobe

giganticul sau plan de relansare. El a criticat virulent primele

'nerusinate' pe care societatile de pe Wall Street au continuat, si

in 2008, sa le acorde angajatilor lor (18,4 miliarde de dolari), in timp ce

americanii au contribuit cu propriul buzunar pentru a le mentine pe linia de

plutire.

- Japonia a inregistrat o scadere record a productiei (minus 9,6 la

suta in luna decembrie) si o crestere brutala a somajului (cu 0,5 la suta,

ajungand la 4,4 la suta). Consumul este in cadere libera

(-4,6 la suta). Toate aceste cifre, cu mult mai alarmante decat prognozasera analistii niponi, confirma gravitatea recesiunii din Japonia. Potrivit unor previziuni, productia japoneza din luna februarie a.c. va arunca tara la nivelul anului 1983, iar diminuarea productiei in urmatoarele cinci luni va fi mai mare decat cresterea inregistrata in ultimul sfert de secol. Prognoze de-a dreptul catastrofale sunt si in alte domenii ale economiei nipone.

Informatiile pesimiste la nivel macroeconomic sunt insotite de o avalansa de anunturi apocaliptice privind diverse grupuri, intreprinderi, cu precadere din sectorul electronicii. NEC, gigant nipon specializat in electronica si telecomunicatii, a terminat exercitiul financiar 2008/2009 pe rosu, motiv pentru care va suprima 20.000 locuri de munca la nivel mondial. Hitachi va concedia 7.000 angajati, dupa ce a terminat anul precedent cu o pierdere imensa, de 700 miliarde de yeni (5,8 miliarde de euro).

Sony si Toshiba, ale caror rezultate in 2008 au fost dezastruoase, au anuntat suprimarea mai multor mii de locuri de munca. In plus, cel mai mare constructor de automobile, Toyota, se pregateste sa anunte pierderi colosale pentru 2008/2009, evaluate la 400 miliarde de yeni (3,3 miliarde de euro). Cel de-al doilea mare constructor de automobile, Honda, si-a redus si el obiectivele anuale in ceea ce priveste productia, iar grupul informatic Fujitsu va intra in alarma rosie. Mitsubishi, Nissan si TDK au anuntat, de asemenea, reduceri masive de personal. Economistii niponi, in asteptarea bilantului anului trecut, prevad o cadere a PIB-ului in ultimul trimestru de peste 10 la suta. Banca Japoniei avertizeaza ca actuala criza va dura cel putin doi ani. Industriile sunt lovite dur de aprecierea yenului in fata dolarului si a monedei euro, diminuand exporturile deja afectate de reducerea drastica a cererii pe pietele Americii de Nord, Europei si Asiei. Ca atare, toate programele de redresare anuntate sunt insotite de vaste planuri de reduceri de personal. De la inceputul anului, gigantii japonezi au anuntat deja suprimarea a 55.800 locuri de munca, la care se adauga alte 16.000 pe care Sony le anticipase la mijlocul lunii decembrie 2008.

- Din Europa, de asemenea, stiri ingrijoratoare: grupul bancar franco-belgian Dexia, salvat in septembrie anul trecut de catre Guvernele francez, belgian si luxemburghez, a anuntat suprimarea, in 2009, a circa 900 locuri de munca, respectiv 2,5 la suta din efective, precum si inchiderea sau reducerea activitatilor internationale. Somajul creste fulgerator in zona euro: 8 la suta in decembrie anul trecut (cota cea mai inalta inregistrata din noiembrie 2006), fata de 7,9 la suta in noiembrie.

Din perspectiva normativa, recesiunea economica actuala a aparut si evolueaza cu totul diferit fata de criza care s-a produs in urma cu 79 ani. Cauzele recesiunii actuale nu sunt aceleasi cu cele din 1929 - 1930. Mecanismele institutionale de interventie au evoluat in ultimele decenii, structura economiei mondiale s-a modificat profund, iar statele colaboreaza intre ele, ceea ce in 1929-1930 nu s-a intamplat. Totodata, actuala criza pare sa fie controlata, dar cu un cost destul de ridicat. Ori, in 1929 nimeni nu si-a pus problema unei coordonari pe plan international sau a unei interventii in piata financiara, intrucat cultura economica dominanta era diferita. Marea Depresiune din 1929 - 1930 a avut efecte negative in plan politic (cel putin in Germania), pe cand recesiunea actuala impinge statele occidentale sa-si redistribuie rolul pe plan mondial, astfel incat, riscul sistemic sa fie mai bine controlat, alaturi de riscul economic si politic ce decurge din agresivitatea unor state nedemocratice sau mafiote, cum sunt Rusia si unele tari musulmane.

Criza financiara este pe cale de a atinge punctul sa culminant. Fie Washingtonul va lasa sistemul bancar sa dispara, fie va lua masurile necesare pentru a-l readuce la viata, pentru ca acesta sa functioneze la fel ca altadata. Severitatea crizei si imperativul politic de a nu lasa bancile sa se prabuseasca, asa cum aproape s-au prabusit in 1933, vor forta administratia Obama sa ia masurile corecte:

Sa scape de standardele de contabilitate mark-to-market (conform carora activele institutiilor financiare sunt evaluate in functie de valoarea actuala de piata), care lovesc pe nedrept acum bilanturile contabile ale bancilor si ale altor institutii financiare. Daca regule contabilitatii mark-to-market ar fi existat la inceputul anilor `90 cand am trecut prin ultima criza financiara, majoritatea bancilor comerciale s-ar fi dus la fund. Am fi avut o alta Mare Criza;

Sa reinstaureze regula "uptick" (conform careia o actiune poate fi vanduta in lipsa doar la un pret mai mare fata de pretul din tranzactia anterioara) si sa ceara ca Securities Exchange Commision sa inaspreasca reglementarile privind practicile de tip "naked short selling" (vanzarea short a unui titlu fara a imprumuta mai intai actiunile si fara a avea asigurarea ca actiunea poate fi imprumutata) ;

Sa impuna FED sa cumpere in mod agresiv de la banci, instrumente financiare bazate pe ipoteci, la rate fixe de 4,5% - 5%. Preturile caselor vor creste, iar vanzarile de pe piata imobiliara vor fi reluate.[17]

Criza din 1929-1930 s-a declansat datorita

maririi ratei dobanzii de FED, precum si aplicarii unor masuri protectioniste

care au dus la contractia comertului international. Deci, criza a aparut

datorita unor masuri de tip interventionist, aplicate in momente nepotrivite si

care se bazau pe evaluari gresite. In plus, colaborarea intre diferite

organizatii publice ale statului american a fost proasta. Asta este valabil

pentru anii `30. Criza din 2007-2008 isi are sursa in expansiunea creditului

ipotecar, incurajata de micsorarea repetata a ratei dobanzii de catre FED, in

modificarea legislatiei bancare (legea Glass Steagall din 1933) si in

creditarea populatiei cu venituri mici, pentru achizitia de case, conform legii

Community Reinvestment. Deci, criza prin care trecem in prezent este provocata

tot de masuri de ordin interventionist,

dar aplicate pe un interval de timp mult mai mare decat in anii `30 si care

acopera unul sau mai multe cicluri economice de durata scurta sau medie. Apoi,

aceste masuri de ordin interventionist difera fata de ce s-a petrecut acum 79

de ani. De pilda, politica monetara aplicata in ultimii ani in SUA se afla la

polul opus de cea din anii `30.

Spre deosebire de anii

1929-1930, nici o tara si nici o organizatie regionala, gen UE sau NAFTA, nu a adoptat masuri de natura protectionista in comertul international. In fine,

chiar daca acum pare sa revina la moda statul interventionist ca salvator de vieti

si inimi, exista suficiente exemple care demostreaza nocivitatea unei interventii

a statului, indiferent de amplitudinea acesteia. Dovada ce a fost in anii `30. Este adevarat ca astazi legaturile intre stat

si economie sunt cu mult mai puternice decat in urma cu 80 de ani. De aceea,

interventia statului tine mai mult de aceasta intrepatrundere decat de esecul

pietelor.

In privinta masurilor de diminuare a efectelor unei crize, iarasi exista diferente. Tarile occidentale colaboreaza pentru diminuarea efectelor crizei de pe piata financiara, pe cand in anii `30 nu exista un mecanism de consultare, informare sau de cooperare. In anii `30 oamenii politici nu s-au gandit la salvarea bancilor prin injectie de lichiditati, cum se procedeaza acum. Acest aspect, ca parte a politicii de stabilizare, a fost sesizat si analizat in 1963 de Milton Friedman si Anna Schwartz in lucrarea 'Istoria Monetara a SUA, 1867-1960". Constat ca SUA si tari ale UE isi salveaza sistemul bancar, pe baza gandirii lui Friedman de acum 40 ani. Masura, poate are o parte pozitiva. Deocamdata nu se vede si partea negativa, asa cum se intampla in orice tratament. Vom vedea in cateva luni sau in ani. Depinde cat tine criza.

Atunci cand 'varful crizei' va trece, vom putea

analiza mai bine atat interventia statului in producerea crizelor economice,

cat si interventia statului pentru inlaturarea unei crize economice. In orice

caz, se vor produce lent, dar sigur, cateva schimbari majore in lume .

Fireste ca exista

similitudini intre cele doua crize, asa cum exista si diferente, macar si

pentru faptul ca au trecut opt decenii. Si atunci, ca si acum, epicentrul

cutremurului financiar a fost in America. Criza din 1929-1933 a lovit Romania

ca o consecinta a apartenentei ei la sistemul economic mondial. Ca si acum,

criza interbelica a fost una de supraproductie, agravata fiind de scaderea

puterii de cumparare si de un exces investitional pe pietele bursiere si

imobiliare, in cautarea profiturilor grase. Abuzul de credite de consum, de

speculatii bursiere si imobiliare a creat dezechilibre care, in final, au condus

la o criza economica majora. Acest scenariu ne este cunoscut tuturor.

Ziua de 24 octombrie 1929, "joia neagra", cum este ea cunoscuta, a marcat prima zi de scaderi nemaintalnite ale bursei americane si instalarea panicii in randul investitorilor din intrega lume. Economia americana a intrat in declin, apoi tot globul a fost afectat, iar multe dintre efectele crizei au fost cauzate de dependenta tarilor puternic industrializate de importurile de materii prime. Ca urmare, comertul mondial a scazut, la fel ca si veniturile personale, bugetare si profiturile.

Atunci, ca si acum, SUA arunca pe piata sume enorme, in incecarea de a mentine artificial preturi rezultate de supraevaluarea unor garantii acoperite de ipoteci si alte active de aceeasi factura. Astazi, se incearca acelasi interventionism al statului, dar care are loc nu numai prin infuzii, ci si prin nationalizari. In acea vreme americanii l-au avut pe Franklin Roosevelt, astazi il au pe Barack Obama, care incearca aceeasi strategie ca si inaintasul sau. O alta similitudine, care nu ne este deloc straina este aceea ca inainte cu cateva luni de criza, economia duduia, pentru ca, intr-o perioada extrem de scurta, aceeasi economie sa intre in colaps[19].

Mai mult ca sigur lumea va arata altfel in urmatorii ani. Asta deoarece asistam la o criza fara precedent, globala, sistematica, profunda si de durata, in care dezechilibrele se accentueaza, cererea scade, bunastrea scade, dar creste somajul, creste teama pentru ziua de maine. Efectele sunt cuprinzatoare si vizibile in toate aspectele vietii: economice, politice, socieale, culturale. Polurile de putere se vor orienta de la economiile avansate catre cele in curs de dezvoltare, se va pune mai mult accent pe "pudoare" in afaceri, iar capitalismul va fi mai putin agresiv. Vom asista la o crestere a interventiei statului in economie, cel putin pentru urmatorii ani, inclusiv la extinderea cooperarii antre sectorul privat si cel de stat, intre actionari si companii, indicii bursieri vor creste mai incet si vor reflecta mai corect realitatea. Cresterea coordonarii globale va determina schimbarea sistemului financiar actual. Vor fi banci si asiguratori care se vor lupta pentru supravietuire, in timp ce altele vor gasi oportunitati.

Potrivit Bancii Centrale Europene, tarile dezvoltate vor inregistra o scadere a cresterii economice in zona Euro de la -2,2%la -3,2%, Marea Britanie fiind cel mai grav afectata. Tot mai multe tari au declarat oficial starea de recesiune, incepand cu SUA, Japonia, continuand cu tarile europene considerate recent foarte solide.

Cat despre asiguratori, putem spune ca acestia sunt afectati in primul rand pe termen scurt, datorita presiunii pe activele din balanta, reducerii valorii de piata a investitiilor in private equity, imobiliare, investitii alternative, precum si datorita reducerii ratei dobanzilor. Efectele directe ale acestor scaderi, pana in luna decembrie 2008, s-au ridicat la pierderi de peste 150 miliarde dolari. Volatilitatea si instabilitatea financiara sunt factori de stres in asigurari. Reducerea valorii activelor companiilor de asigurare este completata de reducerea intrarilor de active, intrucat clientii se indreapta spre depozite bancare sau instrumente fara risc. Asigurarile de risc vor fi incheiate cu mai multa transparenta, care va fi ceruta prin reglementari. Noile riscuri, care capata alte dimensiuni, vor fi adevarate oportunitati pentru asigurari. Spre exemplu riscul politic: nationalizari, exproprieri, schimbari ale legislatiei, restrictionarea repatrierii profitului sau capitalului. Pentru asigurarile de viata se va pune mult mai mult accent pe partea de protectie si pe asigurarile traditionale si mai putin pe partea de investitie prin asigurari.

Situatia este neclara. Criza s-a raspandit cu o viteza uluitoare, fiind declansata initial de creditele imprudente de pe piata imobiliara americana apoi a explodat odata cu falimentul colosului Lehman Brothers. Urmarea cea mai grava a acestui faliment a fost ca bancile si-au pierdut increderea unele in altele, devenind extrem de suspicioase. Creditul interbancar a fost abandonat, ducand bancile in impas de lichiditate. Stocurile care le-au mai ramas au fost depuse la bancile centrale, acolo unde banii nu se pierd, piata ramanand astfet aproape secata.

Americanii cred ca vor rezolva criza printr-un consum excesiv, pe bani pe care nu ii au, si pe care ii imprumuta. Nemtii economisesc, astfel principalele ramuri economice fiind afectate.

Ceea ce este clar este faptul ca se vor pierde mai intai multe locuri de munca si ca somajul va creste in continuare. Clar este si faptul ca statul nu poate rezolva toate problemele economiei si ca antreprenorii trebuie sa contribuie si ei cu solutii adecvate, in primul rand prin mentinerea si ridicarea nivelului tehnologic. Se prevede o lupta apriga in domeniul tehnologiei. Castigatorii acestei lupte vor fi si castigatorii crizei.

Este clar, de asemenea ca rolul interventionismului va creste, in ideea stabilizarii economice si cresterea posibilitatilor de sustinere a companiilor a caror posibila cadere ar putea expune economia la riscurile de sistem. Urmarea va fi cresterea taxelor si revizuirea taxelor practicilor fiscale si a altor domenii, precum si cresterea parteneriatelor publice private. De altfel, pentru particulari, perioada cresitelor ieftine a apus de multa vreme, ceea ce pentru o mare parte de populatie va insemna reducerea consumului si amanarea iesirii la pensie. Pe de alta parte, capitalurile bancilor si ale companiilor vor trebui majorate, libertatea de operare si de inovatie se a restrange, concomitent cu nivelul profitabilitatii. De asemenea, vor aparea noi modele de afaceri si industria se va restructura.

Criza va polariza fara indoiala economia. Vor supravietui firmele ce ocupa pozitii extreme; pe de o parte cele cu produse ieftine si foarte ieftine, pe de alta parte cele cu produse scumpe si foarte scumpe.

Oricare ar fi finalul acestei crize, lumea ar trebui sa invete cel putin un lucru: lacomia nu face bine nici la sanatatea economiei, nici la sanatatea mentala a celor care traiesc de pe urma ei.

Dobrota Nita, Dictionar de economie, Ed. Economica, Bucuresti, 1999;

Forbes Romania, 23 martie 2009;

Hlihor Constantin, Istoria secolului XX, Bucuresti, 1999;

Ludwig von Mises, The causes of the Economics Crises;

Tiganas Claudiu, Ciclul economic. Un scurt popas doctrinar;

Stiglitz Joseph, Mecanismele globalizarii, Ed. Polirom, Iasi, 2008;

Friedman L. Thomas, Pamantul este plat, Ed. Polirom, Iasi, 2008;

Joseph Alois Schumpeter (1883-1950) a fost profesor universitar la Universitatea din Bonn (1925-1932) si la Universitatea Harvard (1932-1950).

https://www.gardianul.ro/Marea-conspiratie-criza-din-1933-si-cea-din-2008-au-aceeasi-actori-din-umbra-s121799.html

Prof.Univ.Dr. C-tin Hlihor, Istoria secolului XX, București , 1999, Cap.V.

Prima conflagratie mondiala ca si pacea care i-a urmat au pus in fata popoarelor probleme dificile in ceea ce priveste refacerea si readaptarea economiilor nationale la realitatile postbelice. Europa nu numai ca a pierdut monopolul economic pe care l-a avut asupra intregii lumi dar si multele din noile state aparute pe scena politica s-au transformat din clienti in concurenti. Dupa terminarea razboiului pentru toate statele angajate in conflict, problema fundamentala a fost gasirea solutiilor optime pentru trecerea economiilor la starea de pace. Multe dintre acestea vor suferi o severa criza a reconversiunii care va dura, un timp mai lung sau mai scurt functie de nivelul de dezvoltare economica al fiecarei tari in parte.

Evolutia marilor economii ale lumii

continua sa se inrautateasca, cu toate ca guvernele se intrec in programe de

stimulare mai mult sau mai putin contraproductive. In ultimul trimestru al

anului trecut contractia PIB s-a accelerat.

Japonia, a doua economie pe plan mondial, a primit cea mai grea lovitura.

PIB-ul sau s-a diminuat cu 3,3% in perioada octombrie-decembrie 2008,

comparativ cu trimestrul precedent, si cu 12,7% daca luam ca referinta luna

decembrie 2007. Exporturile au fost sectorul cel mai afectat, acestea scazand

cu 13,9% trimestrial ca urmare a crizei economice globale. In schimb, declinul

economiei americane in trimestrul patru al anului trecut a fost de numai 1%.

Comparativ cu decembrie 2007 insa, economia SUA a pierdut 4%. Zona euro a

inregistrat o scadere de 1,5% in ultima parte a anului trecut si de 6% la nivel

anual, cea mai pronuntata din ultimii 13 ani.

Oficial, economia nipona este in recesiune din noiembrie 2007, cu un an inaintea zonei euro. Intrarea in recesiune a economiei americane a fost declarata oficial la 1 decembrie 2008. (https://www.sfin.ro/articol_15400/recesiunea_se_adanceste_in_economiile_dezvoltate.html#comentarii_articol saptamana financiara online

In Germania,spre deosebine de populația cheltuitoare a S.U.A, oamenii iși pastreaza mai departe mașina veche, nu se ating de economii și nu iau nici noi credite, neștiind ce se va mai intampla. Ca urmare, industria de mașini e in puternica suferința. Cererea pe piața interna a scazut cu aproape 25%, iar comenzile din strainatate cu pana la 32%. (https://www.revista22.ro/a-href-cu-ochii-unui-vest-european-iv-criza-si-parcursul-ei-unde-s-a-a-5497.html

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 4459

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2024 . All rights reserved