| CATEGORII DOCUMENTE |

Decontarile fara numerar

Operatiunile de decontare derulate in procesul decontarilor intrabancare au la baza instrumente de plata fara numerar, emise si prezentate bancii si se desfasoara in conformitate cu prevederile regulamentelor elaborate de catre B.N.R., precum si cu cele din normele de lucru cuprinse in circuitele bancii.

Instrumentele de plata utilizate sunt:

ordinul de plata - utilizat de clientii bancii, persoane fizice sau persoane juridice;

cecul simplu sau barat;

cambia;

bilet la ordin;

ordin de plata pentru trezorerie, utilizat pentru operatiuni cu bugetul de stat, bugetul asigurarilor sociale si bugetele locale in relatia intre sucursale cu unitatile lor subordonate;

nota de contabilitate utilizata in special pentru decontarea unor speze sau vizari de solduri din subconturile colectivare in centrul de baza;

foaie de varsamant cu chitanta, utilizata pentru transferurile de numerar intre unitatile B.R.D. solicitate de clienti care nu au cont deschis la unitatea bancara respectiva.

Mijloace de plata scripturale

Mijloacele de plata scripturale, reprezinta in conformitate cu o denumire generica adoptata larg in literatura de specialitate, depozite transferabile inscrise si mutabile in conturile intermediarilor financiari pentru plati. Aceasta forma a monedei exista si functioneaza prin inregistrari in conturile bancare pe baza instructiunilor pentru plata.

Prin eforturile de pregatire a noului sistem de plati modernizat al Bancii Nationale a Romaniei incepand din octombrie 1994, sistemul de plati de interes national a fost adus la nivelul si standardele practicate in tarile occidentale.

Principalele tipuri de instructiuni pentru plati simple si indivizibile prin specificul consacrat de lege sunt instructiunile de transfer-debit si instructiunile de plata de tip transfer-credit.

2. Decontarea pe baza cecului

Cecul este un instrument de plata utilizat de titularii de conturi bancare cu disponibil corespunzator in aceste conturi. Disponibilul este creat printr-un depozit bancar, din operatiuni de incasari sau prin acordarea unui credit bancar.

Iata cateva categorii de cecuri cu care opereaza B.R.D.- Iasi:

Cec simplu;

Cec barat;

Cec de calatorie;

Cec circular.

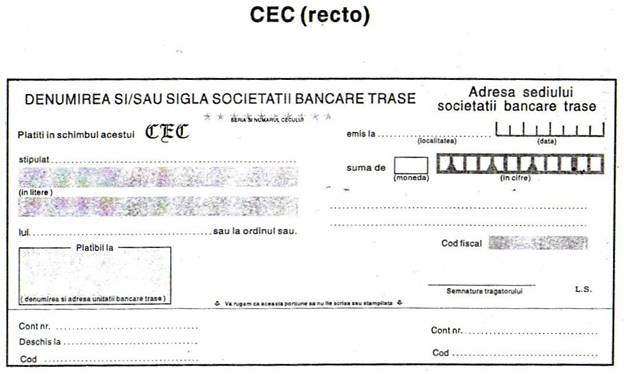

1. Cec simplu

Cecul simplu pune in legatura, in procesul crearii sale, trei persoane: tragatorul care, in baza unui disponibil constituit in prealabil la B.C.R., da un ordin neconditionat acestuia, care se afla in pozitia de tras, sa plateasca la prezentare, o suma determinata, unei terte persoane sau insusi tragatorului emitent aflat in pozitia de beneficiar. Cele trei persoane care sunt puse in legatura prin cec fac toate operatiile legate de acest instrument in nume propriu: tragatorul emite cecul, posesorul legitim il incaseaza, iar trasul il plateste.

Pentru ca tragatorul sa poata emite cecuri, banca ii elibereaza acestuia (clientul sau) formulare de cecuri in alb, daca acesta detine un disponibil corespunzator in cont.

Cecul simplu poate fi prezentat de posesorul sau (beneficiarul, in cazul in care nu a fost girat sau ultimul giratar, daca a fost girat) la:

a) unitatea bancara care il deserveste (B.R.D.), in vederea:

incasarii in numerar sau in cont (daca tragatorul are cont deschis la B.R.D.)

remiterii la incasare pe circuit intrabancar (daca tragatorul are cont deschis la o alta unitate bancara teritoriala a B.R.D.) sau, dupa barare de catre posesor, pe circuit interbancar (daca tragatorul are cont deschis la o alta societate bancara, alta decat B.R.D.);

b) unitatea bancara teritoriala care deserveste tragatorul. In cazul decontarii intrabancare, cecul poate fi prezentat pentru a fi incasat in cont sau in numerar conform reglementarilor interne ale bancii si direct la unitatea bancara a platitorului.

Cecul cuprinde, conform art.1 din Legea nr. 59/1934, urmatoarele:

denumirea de cec trecuta in insusi textul titlului si exprimata in limba intrebuintata pentru redactarea acestui titlu;

ordinul neconditionat de a plati o anumita suma de bani;

numele celui care trebuie sa plateasca (tras);

locul unde trebuie facuta plata;

data si locul emiterii;

semnatura celui care emite cecul (tragatorul).

Posibilitatile de circulatie (transmitere) ale unui cec sunt:

a) simpla remitere - cazul cecului la purtator care in momentul emiterii, nu indica expres beneficiarul sau poarta mentiunea "la purtator". Acest cec va fi platit fie persoanei desemnate ca beneficiar, fie detinatorului cecului.

b) cesiunea la creanta ordinara - atunci cand cecul este emis pe numele unei anumite persoane si contine mentiunea "nu la ordin"; in acest caz numai persoana nominalizata poate sa-l incaseze.

c) girarea - operatiune prin care se transmite, odata cu remiterea, si toate drepturile rezultate din cec. Ea este o mentiune speciala facuta pe verso-ul cecului in favoarea oricui, inclusiv in favoarea tragatorului. Noul beneficiar poate, la randul lui, sa gireze cecul.

Plata cecului

Cecul este platibil numai la vedere (la prezentare). Termenele de prezentare la plata a cecurilor emise si platibile in Romania sunt:

8 zile, daca cecul este platibil chiar in localitatea in care a fost emis;

15 zile, in celelalte cazuri, si se calculeaza incepand cu ziua urmatoare datei emiterii cecului. Prezentarea cecului dupa expirarea termenului legal are ca efect pierderea dreptului legal de actiune impotriva girantilor anteriori in cazul in care cecul nu ar fi platit. Toate persoanele care in orice calitate s-au obligat prin cec (tragatori, giranti), sunt responsabile solidar in ceea ce priveste plata cecului respectiv, cu toate ca obligatiile au fost asumate in momente diferite.

Anexa 1 CEC SIMPLU

Circulatia unui cec

Societatea comerciala "A" achizitioneaza de la magazinul societatii comerciale "B" produse electronice in valoare de 5 milioane lei.

Societatea comerciala "A" are cont curent deschis la B.R.D. iar societatea comerciala "B" la B.C.R.

In baza disponibilului din contul curent, B.R.D. elibereaza un carnet de cecuri societatii comerciale "A";

La achizitionarea marfii, reprezentantul societatii comerciale "A", completeaza o fila din carnetul de cecuri cu datele necesare si suma reprezentand contravaloarea produselor electronice cumparate, o semneaza si o inmaneaza reprezentantului magazinului;

Din acest moment societatea comerciala "A" se afla in postura de tragator, B.R.D. are calitatea de tras si societatea comerciala "B" pe aceea de beneficiar;

Societatea comerciala "A" prezinta cecul la B.C.R. care il transmite la B.R.D. pentru incasare;

B.R.D. achita cecul B.C.R.-ului;

Astfel se stinge datoria societatii comerciale "A" fata de societatea comerciala "B".

SCHEMA DE CIRCULATIE

Legenda:

se elibereaza carnetul de cecuri;

se incheie contractul de vanzare-cumparare;

S.C. "A" trage un cec asupra B.R.D.;

se remite cecul tras asupra B.R.D.;

se prezinta cecul la B.C.R.;

se prezinta cecul la plata;

se stinge creanta.

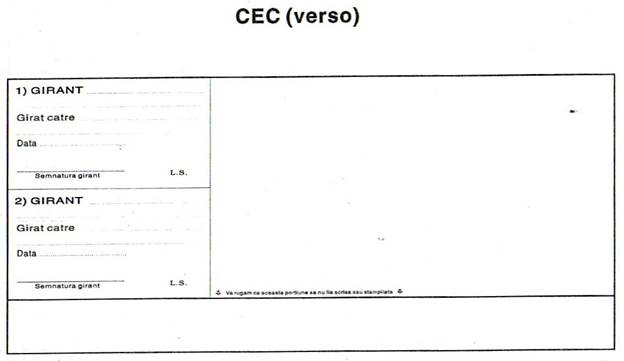

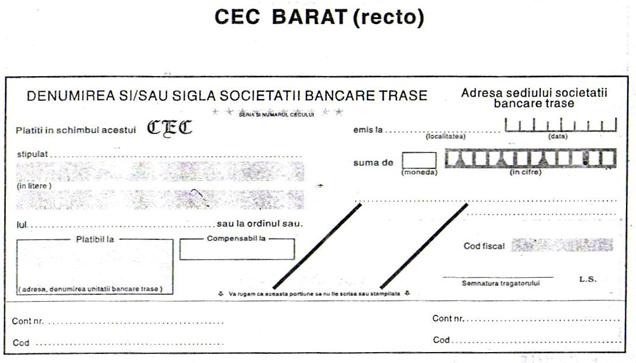

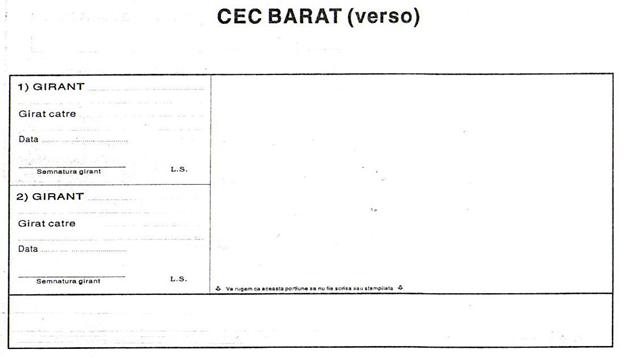

2. Cec barat

Cecul care poarta doua linii paralele verticale sau oblice, dar nu orizontale, oriunde pe fata instrumentului si care nu are nimic inscris in spatiul delimitat de aceste linii, se numeste cec cu barare generala. Acesta poate circula prin girare si este valabil in posesia ultimului posesor.

Cecul care poarta doua linii paralele verticale sau oblice, dar nu orizontale, oriunde pe fata instrumentului si care, in spatiul delimitat d aceste linii, are inscrisa denumirea societatii bancare - B.C.R., se numeste cec cu barare speciala. In cazul cecului cu barare speciala sau generala, beneficiarul este obligat sa recurga la serviciul unei societati bancare, printr-o unitate bancara apartinand B.C.R., care sa primeasca plata in locul sau.

Bararea poate fi facuta la emiterea cecului de catre tragator sau, in cursul circulatiei acestuia, de catre oricare dintre posesorii instrumentului respectiv. Bararea generala poate fi transformata in barare speciala prin redactarea denumirii B.C.R. intre cele doua lini paralele. Bararea speciala nu se poate transforma in barare generala.

Cecul cu barare generala poate fi platibil numai unei societati bancare sau unui client al societatii bancare aflate si in pozitia de tras pe instrumentul respectiv. Cecul cu barare speciala poate fi platit numai societatii bancare (B.C.R.) a carei denumire se afla trecuta intre cele doua linii paralele. Un cec barat poate fi dobandit de B.C.R. numai de la unul dintre clientii sai sau de la o alta societate bancara. Astfel, B.C.R., care trebuie sa primeasca plata unui cec barat, poate sa recurga pentru incasarea sumei la serviciile unei alte societati bancare.

Anexa 2 CEC BARAT

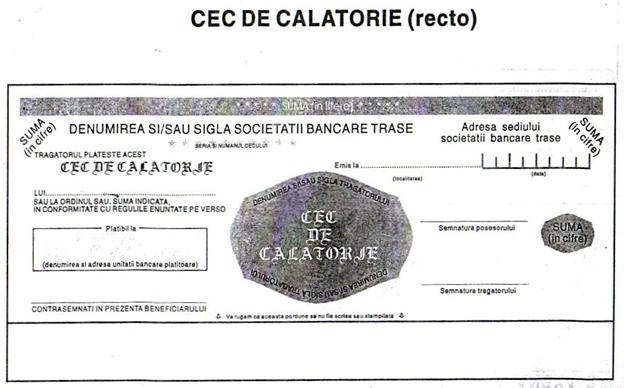

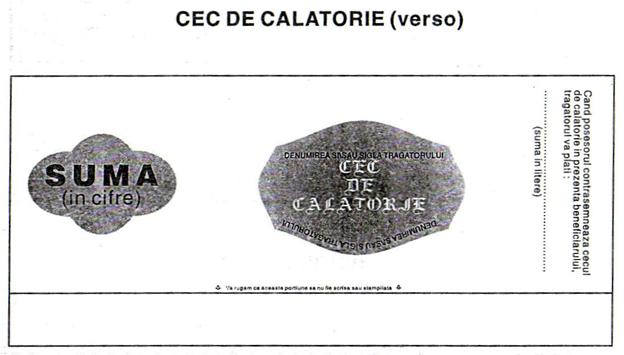

3. Cec de calatorie

Cecul de calatorie este instrumentul de plata prin care tragatorul conditioneaza plata acestuia de identitatea celor doua semnaturi puse pe cec de cumparator. In cazul unui cec de calatorie, succesiunea operatiunilor este urmatoarea:

a) tragatorul vinde cecurile de calatorie unei persoane, denumita posesor;

b) in momentul cumpararii cecurilor de calatorie, posesorul inscrie o prima semnatura pe fiecare cec in parte, in fata tragatorului;

c) posesorul cecurilor de calatorie le remite altei persoane in schimbul obtinerii unor bunuri, servicii sau chiar numerar. Aceasta persoana este denumita beneficiar;

d) in momentul remiterii cecurilor de calatorie catre beneficiar, posesorul inscrie o a doua semnatura in fata acestuia. Identitatea perfecta dintre cele doua semnaturi confirma legalitatea cecului;

e) beneficiarul incaseaza valoarea cecului de calatorie de la societatea bancara trasa unde isi are deschis contul tragatorul.

Anexa 3 CEC DE CALATORIE

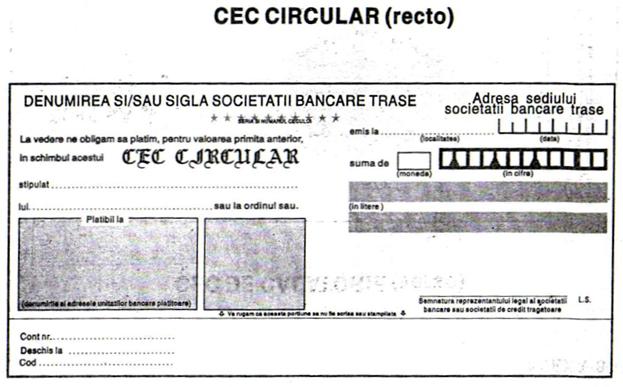

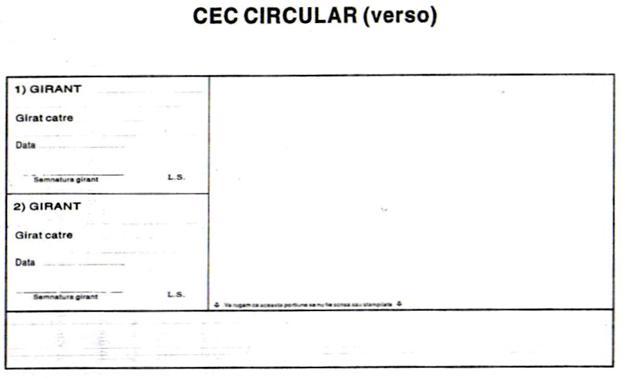

Cec circular

Cecul circular este un titlu de credit la ordin, emis de catre B.C.R. asupra unitatilor sale teritoriale sau asupra altei societati bancare. Este platibil la vedere in oricare dintre locurile indicate pe instrument de catre B.C.R. De regula, in cecul circular, societatea bancara emitenta (B.C.R.) este atat tragator cat si tras. Prin cecul circular, B.C.R. se obliga se obliga definitiv sa plateasca cecul respectiv in favoarea beneficiarului care este si clientul sau.

Cecul circular cuprinde urmatoarele mentiuni obligatorii:

a) denumirea de cec circular in cuprinsul instrumentului, astfel incat sa rezulte cu precizie intentia emitentului de a se supune dispozitiilor legale privind acest tip de instrument;

b) promisiunea neconditionata a societatii bancare de a plati la vedere o anumita suma de bani;

c) numele si prenumele primitorului, clientul B.C.R.;

d) data si locul in care a fost emis cecul;

e) semnatura reprezentantului legal al B.C.R.

Cecul circular este platibil la vedere in

termen de 30 zile de la data emiterii. Posesorul care nu prezinta cecul

Anexa 4 CEC CIRCULAR

CECURI CU SI FARA LIMITA DE SUMA

Dispozitii comune ale cecurilor din carnete cu sau fara limita de suma

Cecul din carnet cu sau fara limita de suma este un inscris prin care clientul, denumit tragator, dispune bancii, denumita tras, sa-i plateasca din fondurile pe care le are la aceasta o suma determinata unei terte persoane, denumita beneficiar.

Cecul este, deci un instrument de plata folosit de client. pentru care Banca efectueaza serviciul de casa. Banca elibereaza clientului, contra cost, carnete de cecuri, cu blanchete in alb, pe care acesta le completeaza la nevoie, in favoarea beneficiarului. iar banca este obligata sa-l deconteze in limita fondurilor de care dispune clientul.

Cecurile din carnet cu sau fara limita de suma, se pot folosi pentru efectuarea platilor privind livrarile de marfuri, executarile de lucrari, prestarile de servicii si cheltuielile ocazionate de acestea (transport, manipulare, locatii, magazinaj etc), precum si alte cheltuieli. Clientii pot folosi, fie un singur carnet de cecuri pentru toate categoriile de plati, fie carnete separate pentru fiecare categorie de plata.

Pentru platile din fondurile cu destinatie speciala si cele ce privesc investitiile, care se realizeaza integral sau partial din credite sau alocatii bugetare, clienti respectivi vor folosi, in mod obligatoriu, carnete separate de cecuri.

Carnetele de cecuri cu sau fara limita de suma se utilizeaza numai de persoane juridice.

Banca nu accepta la plata decat cecuri pe formulare emise de ea, tipizate, numerotate si avand stampila bancii, care sa cuprinda mentiunile obligatorii si anume:

- denumirea emitentului cecului si localitatea;

- codul fiscal al emitentului;

- nr. contului emitentului si banca la care este deschis;

- seria si nr. cecului, locul (judet. municipiu, oras, comuna) si data emiterii (ziua, luna in litere, anul);

- denumirea bancii in calitate de tras;

- denumirea exacta a beneficiarului caruia urmeaza a i se face plata, in completare la formula 'platiti.. .' si contul acestuia, si banca la care se face virarea;

- suma de plata in cifre si litere;

- semnaturile autorizate si stampila emitentului;

- scopul platii care se trece pe verso-ul cecului.

Lipsa uneia din mentiunile de mai sus, precum si orice conditii suplimentare, care se adauga pe blancheta, duc la nulitatea cecului. Banca nu va primi, spre decontare, astfel de cecuri.

Pe cec se pot face mentiuni numai referitoare la clauze facultative, raspunzand unor necesitati specifice raporturilor dintre cei inscrisi pe CEC (tragator, tras si beneficiar), convenite intre acestia.

Cecurile se completeaza cu cerneala sau pasta (neagra sau albastra), in mod clar. fara corecturi si stersaturi, atat pe formularul propriu-zis al cecului, cat si pe partea ce ramane in cotorul carnetului.

Locul liber, inainte si dupa suma in cifre, se bareaza cu doua linii.

In cazul in care spatiul special afectat este insuficient, elementele respective se pot completa si pe verso-ul cecului.

Cand un CEC a fost completat gresit el se anuleaza si nu se decupeaza din carnet. Banca nu primeste spre decontare cecuri cu corecturi si stersaturi sau care nu sunt completate in mod clar.

Cecurile se semneaza cu cerneala sau pasta neagra sau albastra de persoanele autorizate sa dispuna de contul de la banca al clientului, titular al carnetului de cecuri, pentru care sunt depuse la banca specimenele de semnaturi.

In cazul in care titularul carnetului de cecuri da imputernicire, pe raspunderea sa, unei alte persoane din unitate sa semneze cecuri, este obligatoriu sa se respecte urmatoarele reguli:

a) pe verso-ul copertei din fata a carnetului de cecuri va figura specimenul de semnatura al imputernicitului, confirmat de titularul carnetului, prin semnaturile autorizate si stampila;

b) cecurile emise de imputerniciti vor purta o singura semnatura. Este interzis ca e cecurile semnate de imputernicit sa se aplice stampila clientului; aceasta se poate aplica numai in cazurile in care cecul este semnat de persoanele autorizate sa dispuna de cont si care au specimene de semnaturi depuse in acest scop in banca.

In cazul nerespectarii celor de mai sus, cecul in cauza va fi restituit de banca celui ce l-a prezentat spre decontare. Clientul titular de carnet de cecuri cu sau fara limita de suma, folosind acest instrument de plata, este obligat:

a) sa emita cecuri din carnet numai pentru marfuri efectiv livrate, lucrari executate si prestari realizate, respectiv cheltuieli efectuate, si numai in limita mijloacelor banesti de care dispune la banca.

Emiterea de CEC-uri de catre titularul de carnet (tragator), fara ca acesta sa dispuna de fondurile necesare la banca (tras), atrage sanctiunile civile si penale prevazute de lege, la prezentarea inscrisului spre decontare, precum si suspendarea de catre banca a folosirii acestui instrument de plata;

b) sa organizeze controlul folosirii cecurilor emise de imputerniciti si a celor cu semnaturi autorizate;

c) sa prezinte bancii, pentru anulare, carnetele eliberate de banca, cu blanchetele ramase nefolosite, in cazul in care inceteaza dreptul de a mai folosi acest instrument de plata sau titularul renunta sa le mai utilizeze.

In cazul neindeplinirii obligatiilor de la acest punct, titularul carnetului poarta intreaga raspundere pentru daunele ce pot fi cauzate lui si tertilor.

In caz de pierdere a carnetului de cecuri, sau a unei blanchete cec, titularul acestuia este obligat ca, in afara formelor legale ce trebuie indeplinite in astfel de situatii (publicarea in Monitorul Oficial si intr-un ziar de mare tiraj ), sa aduca la cunostinta in scris, unitatii bancii emitente, pierderea respectiva, aratand numerele blanchetelor ramase nefolosite. Comunicarea se va inregistra, la registratura bancii, care o preda imediat compartimentului decontari-contabilitate.

Compartimentul decontari-contabilitate din unitatea bancii, care a eliberat carnetul anexeaza in aceeasi zi comunicarea pierderii carnetului la fisa de cont, fiind interzis ca, din ziua respectiva. sa se mai achite vreun CEC din cele declarate pierdute.

In cazul primirii in banca spre decontare a unui CEC din cele declarate ca pierdute, unitatea bancara va analiza provenienta acestuia si va sesiza, in aceeasi zi, organele de urmarire penala, transmitand o copie dupa aceasta instiintare titularului carnetului.

Beneficiarul care primeste in plata cecuri cu sau fara limita de suma este obligat:

a) in cazul in care primeste in plata cecuri ce se emit de imputernicitul titularului de carnet, sa legitimeze si sa verifice imputernicirea, sa ceara imputernicitului sa semneze cecul in fata sa si sa verifice daca corespunde cu specimenul de semnatura de pe fila speciala din carnetul de cecuri;

b) sa verifice daca cecul a fost completat cu toate datele si mentiunile de pe formular, corect, clar, fara corecturi si stersaturi;

c) sa semneze si sa puna stampila pe partea din formular ramasa in cotorul carnetului

3 Decontarea pe baza ordinului de plata

Ordinul de plata este o dispozitie neconditionata, data de catre emitentul acesteia, unei unitati bancare receptoare, de a pune la dispozitia unui beneficiar o anumita suma de bani.

O astfel de dispozitie este considerata a fi ordin de plata daca:

societatea bancara receptoare intra in posesia sumei respective fie prin debitarea unui cont al emitentului, fie prin incasarea ei de la emitent;

nu prevede ca plata trebuie facuta la cererea beneficiarului.

El se utilizeaza pentru acoperirea unor obligatii certe sau viitoare, precum si pentru crearea unor creante privind suma ce se va plati. Este folosit, de regula, in sfera operatiunilor necomerciale.

Ordinul de plata se poate utiliza numai prin existenta disponibilului in contul din care se va face plata si poate fi revocat, in orice moment, pana la efectuarea platii.

Ordinul de plata se utilizeaza si pentru transmiterea unor sume de bani in favoarea unor imputerniciti ai ordonatorului, prin folosirea dispozitiei de plata ca instrument de decontare. In acest caz, banca ordonatorului debiteaza contul acestuia si crediteaza contul bancii beneficiarului, la care se transmite suma. Banca beneficiarului, la primirea ordinului de plata, inregistreaza sumele primite in contul 'Ordine de plata neachitate' deschis pe numele ordonatorului si al imputernicitului. Din acest cont banca face plati in numerar la cererea imputernicitului, dupa verificarea identitatii acestuia, care trebuie sa corespunda cu datele din ordinul de plata, pe baza de ordin de plata intern sau CEC.

Sumele neridicate de imputernicit, in termen de 30 zile de la data primirii ordinului de plata, se returneaza bancii ordonatorului care le-a transmis.

Ordinul de plata poate fi folosit si pentru rezervarea, la beneficiar, a unor disponibilitati cu o destinatie anume stabilita. In acest caz, banca beneficiarului inregistreaza sumele primite in contul 'Ordine de plata neachitate'. Platile se vor efectua din acest cont, in numerar, pe baza de ordin de plata intern sau CEC, dupa caz, ori prin virament pe baza de dispozitie de plata.

Documentele mentionate se vor semna de persoanele autorizate sa dispuna de sumele transmise, fiind supuse acelorasi reguli de verificare, ca si platile ce se efectueaza prin contul de disponibilitati banesti.

Pe drumul parcurs de ordinul de plata de la platitor la beneficiar se pot interpune mai multe societati bancare, acestea efectuand succesiv operatiuni de receptie, autentificare, acceptare si executare a ordinului de plata. Toata aceasta serie de operatiuni poarta denumirea de transfer - credit.

Participantii intr-un transfer-credit sunt urmatorii:

emitentul (non-bancar sau bancar) este persoana care emite un ordin de plata pe cont propriu;

platitorul (client al societatii bancare initiatoare sau insasi societatea bancara initiatoare) sau primul emitent;

beneficiarul (client al societatii bancare destinatare sau insasi societatea bancara destinatara);

societatea bancara initiatoare este prima societate bancara emitenta a unui ordin de plata;

societatea bancara destinatara este ultima societate bancara din lantul transferului-credit, cea care receptioneaza si accepta ordinul de plata pentru a pune la dispozitia beneficiarului suma de bani inscrisa in acesta.

In vederea aducerii la indeplinire a dispozitiei platitorului exprimata prin emiterea ordinului de plata, societatile bancare participante in vederea transferului-credit respectiv, trebuie sa efectueze in ordine urmatoarele operatiuni:

receptia - procedura de recunoastere a ordinului de plata;

autentificarea - procedura prin care se determina ca ordinul de plata a fost emis de persoana indicata ca emitent pe ordinul de plata;

acceptarea - procedura prin care se recunoaste ca valabil u ordin de plata receptionat, sau;

refuzul - procedura utilizata in cazul in care o societate bancara receptoare decide ca nu este posibil sa execute un ordin de plata dat de un emitent sau ca executarea ar determina costuri excesive ori intarzieri in finalizarea transferului - credit;

executarea - procedura de emitere a unui ordin de plata acceptat anterior.

Partile implicate in ordinul de plata, sunt:

Ordonatorul - initiaza operatiunea, stabileste conditia platii, constituie sursa de fonduri necesare, plateste sau poate revoca plata( inainte de executie).

Beneficiarul - cel in favoarea caruia se efectueaza plata; se conformeaza conditiilor prevazute in ordinul de plata.

Bancile

Banca ordonatoare - da dispozitia pentru efectuarea platii prin ordinul de plata si la care se constituie sursa de fonduri;

Banca platitoare - banca la ghiseele careia se achita suma in contul beneficiarului.

Ordinul de plata trebuie sa contina obligatoriu urmatoarele mentiuni:

ordinul neconditionat de a plati o anumita suma de bani;

numele sau denumirea beneficiarului si, dupa caz, numarul contului acestuia deschis la B.R.D.;

numele sau denumirea platitorului, numarul contului acestuia deschis la B.R.D.;

denumirea societatii bancare initiatoare (B.R.D.);

denumirea societatii bancare receptoare (B.R.D.);

elementul sau elementele care sa permita autentificarea emitentului de catre societatea bancara initiatoare (B.R.D.).

Ordinul de plata se semneaza de catre compartimentul decontari-contabilitate pentru intocmire si pentru inregistrare in 'Jurnalul de casa pentru plati" si se trimite la casieria bancii pe cale interna. Casierul bancii urmareste existenta stampilei bancii si verifica autenticitatea semnaturilor persoanelor din banca din spatiul 'verificat', verifica identitatea persoanei beneficiare, cu datele inscrise in ordinul de plata, dupa care elibereaza, sub semnatura, beneficiarului suma de bani respectiva. Ordinul de plata semnat de casier se claseaza de acesta la actele de casa ale zilei respective. Inregistrarea in debitul contului din care se plateste suma se realizeaza in baza jurnalului de casa pentru plati.

Circulatia unui ordin de plata

societatea comerciala "A", in vederea efectuarii unor reparatii, recurge la serviciile societatii comerciale "B";

societatea comerciala "A" se hotaraste ca plata serviciilor prestate de societatea comerciala "B", sa se efectueze printr-un ordin de plata;

in acest scop societatea comerciala "A" emite un ordin de plata al carui beneficiar este societatea comerciala "B";

ordinul de plata este prezentat de catre platitor bancii la care are deschis cont curent, respectiv B.R.D., care este societatea bancara initiatoare;

B.R.D. efectueaza succesiv operatiunile de receptie, autentificare, acceptare si, in final, executare a ordinului de plata primit catre B.C.R., la care are deschis cont curent societatea comerciala "B", ea avand calitate de banca destinatara;

in momentul acceptarii ordinului de plata de catre B.C.R., transferul - credit este finalizat;

ulterior aceasta societate bancara va credita contul clientului sau, societatea comerciala "B", cu suma inscrisa pe ordinul de plata primit;

in acest fel societatea comerciala "B" isi recupereaza contravaloarea serviciilor prestate.

SCHEMA DE CIRCULATIE

Legenda:

se incheie contractul de prestari - servicii;

se emite ordinul de plata;

se emite ordinul de plata;

se crediteaza contul beneficiarului.

Ordinul de plata este un instrument de plata de credit, netransferabil, revocabil, obiectivizat, platibil la vedere, instrument cert, compensabil.

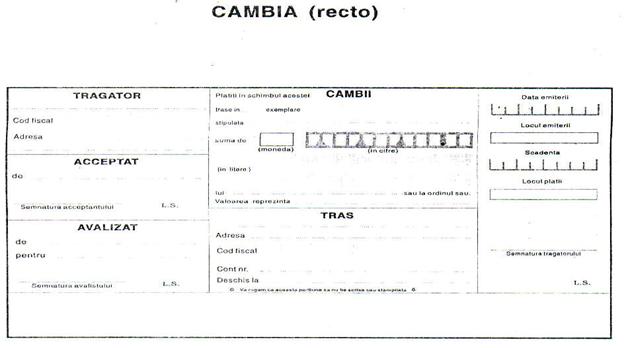

Decontarea pe baza cambiei

Cambia este un titlu de credit, sub semnatura privata, care pune in legatura, in procesul crearii sale, trei persoane: tragatorul, trasul si beneficiarul. Titlul este creat de tragator in calitate de creditor, care da ordin debitorului sau, numit tras, sa plateasca o suma fixata la o data determinata in timp, fie unui beneficiar, fie la ordin acestuia din urma.

Cambia trebuie sa cuprinda, obligatoriu, urmatoarele elemente:

denumirea de cambie trecuta in insusi textul titlului si exprimata in limba intrebuintata pentru redactarea acestui titlu;

ordinul neconditionat de a plati o suma determinata;

numele celui care trebuie sa plateasca (trasul);

numele celui caruia sau la ordinul caruia plata trebuie facuta;

data scadentei;

locul unde plata trebuie facuta;

data si locul emiterii;

semnatura celui care emite cambia (tragator).

Acceptarea cambiei

Acceptarea este actul prin care trasul, catre care s-a adresat tragatorul pentru plata prin emiterea titlului, se obliga sa plateasca, la scadenta, suma aratata in cambie, posesorului legitim al titlului.

Tragatorul, de la bun inceput, poate interzice prezentarea cambiei pentru acceptare (cambie neacceptabila) cu exceptia cazurilor in care cambia este platibila la un tert sau in alta

localitate decat a domiciliului trasului sau daca este platibila la anume timp de la vedere.

Tragatorul este raspunzator de acceptarea cambiei. El se poate elibera de aceasta raspundere ceea ce insa trebuie sa rezulte din insusi textul cambiei potrivit punctului precedent. Prezentarea cambiei la acceptare este facultativa si va putea fi facuta oricand, dar nu mai tarziu de data scadentei. Prezentarea la acceptare va putea fi facuta atat de posesorul cambiei, cat si de un simplu detinator al ei. Prin neprezentarea cambiei la acceptare nu rezulta in acest caz nici un fel de raspundere pentru posesor. Prezentarea cambiei la acceptare trasului, poate fi obligatorie daca tragatorul insereaza pe titlu o indicatie expresa in acest: sens, fixand sau nu un termen obligatoriu pentru prezentare. Este obligatorie prezentarea la acceptare in cazul in care cambia este platibila la un anumit timp de la vedere, deoarece de la data prezentarii la acceptare incepe sa curga termenul pentru scadenta.

In cazul acestor cambii termenul pentru prezentarea la acceptare este de un an de la data emiterii cambiei, tragatorul putand reduce sau prelungi acest termen prin mentiuni exprese in text. Girantii pot numai sa reduca acest termen. Daca in titlu este indicata o persoana pentru a accepta cambia la nevoie cu formula 'indicatul la nevoie' si daca trasul nu a acceptat titlul, el trebuie prezentat pentru acceptare si indicatului la nevoie.

Acceptarea trebuie sa fie scrisa pe cambie, de regula, pe fata si sa poarte semnatura trasului. Daca acceptarea este scrisa pe spatele cambiei, ea va trebui sa fie intotdeauna exprimata prin 'acceptat' sau 'voi plati'', "voi onora'. Acceptarea poate fi valabil facuta pe un duplicat. Pe o copie a cambiei nu poate fi facuta acceptarea.

Pentru cambiile platibile la un anumit termen de la vedere si pentru cambiile care trebuie sa fie prezentate spre acceptare intr-un termen stabilit de catre tragator sau de catre un girant, acceptarea trebuie sa poarte data cand este facuta (anul, !una si ziua), cu exceptia cazului cand posesorul cere ca ea sa poarte data zilei prezentarii. Acceptarea trebuie sa fie neconditionata.

Acceptantul poate accepta o suma mai mica decat aceea prevazuta in cambie, fara ca posesorul cambiei sa poata sa refuze aceasta suma.

In cazul in care tragatorul unei cambii indica un loc de plata, altul decat cel a domiciliului trasului, fara a indica si persoana care trebuie sa faca plata, acceptantul are obligatia ca, odata cu acceptarea, sa arate si persoana care va face plata la locul indicat de tragator. In caz contrar, plata se va face de catre acceptantul insasi. La cambia care prevede plata la domiciliul trasului, odata cu acceptarea, trasul poate indica un alt Ioc de plata, insa in cadrul aceleiasi localitati.

Prin acceptare trasul se obliga a plati cambia la scadenta devenind obligatul principal in lantul obligatiilor cambiale. Obligatia trasului de a plati cambia, asumata prin acceptare, este valabila si in cazul in care tragatorul este declarat in stare de faliment, chiar daca acceptantul nu a cunoscut acest lucru in momentul acceptarii. In cazul cand trasul refuza acceptarea, posesorul poate urmari de indata pe tragator sau pe oricare dinte giranti.

In caz de neplata la scadenta de catre obligatul principal, posesorul titlului se poate indrepta, pe cale de regres, contra oricaruia dintre obligati si implicit contra oricaruia dintre giranti. Girantul se poate exonera de garantia de acceptare si plata fata de giratari prin inserarea unei clauze in acest sens in textul girului, precum: 'fara garantie', 'fara raspundere' sau 'fara obligo'. Girantul poate interzice un nou gir.

Cambia girata poate fi data in garantie pentru asigurarea unei alte creante pe care giratarul o are contra, girantului prin inserarea in gir a uneia din formule: 'in garantie', 'valoarea in gaj' sau 'valoarea in garantie", sub semnatura girantului.

Cambia girata in garantie de catre girantul care datoreaza o suma de bani giratarului, da dreptul giratarului sa se despagubeasca cu preferinta din suma incasata in baza titlului, fata de ceilalti creditori ai debitorului girant care a dat cambia in gaj.

Pentru valabilitatea gajului, mentiunea gajarii titlului va trebui sa fie cuprinsa chiar in gir si sa poarte semnatura girantului.

Scadenta si plata cambiei

Scadenta este termenul la care cambia este exigibila si trebuie platita. Scadenta trebuie sa rezulte din textul titlului si trebuie sa fie certa, adica sa indice cu precizie ziua sau termenul maxim in interiorul caruia creditorul trebuie sa se prezinte la plata.

Scadenta trebuie sa fie unica, titlul cu scadente succesive fiind nul. Cambia care poarta o scadenta anterioara datei de emitere sau o scadenta ce nu se poate verifica este nula.

Felurile scadentei

Scadenta poate fi:

- la vedere;

- la un anumit timp de la vedere;

- Ia un anumit timp de la data emiterii;

- la o data fixa.

Cambia cu scadenta Ia vedere este platibila la prezentare si in orice caz in termenul legat de un an de la emitere sau in termenul fixat de tragator, care iI poate reduce sau prelungi, sau de catre giranti care nu pot decat sa reduca termenul. Daca tragatorul stipuleaza ca o cambie platibila la vedere nu trebuie prezentata spre plata inaintea unei anumite date, termenul de prezentare al cambiei curge de la acea data.

Scadenta unei cambii la un anumit timp de la vedere este determinate de data acceptarii sau de data vizei pusa de debitor pe cambie care atesta ca posesorul s-a prezentat cu cambia la debitor.

In caz de refuz de acceptare, termenul curge de la data protestului pentru neacceptare sau refuz de datare.

In cazul in care a fost omisa precizarea datei prezentarii, acceptarii sau, datei dresarii protestului, atunci data de la care curge termenul este ultima zi a termenului de un an de la data emiterii cambiei.

Scadenta cambiei la un anume timp de la data emiterii poate fi exprimata in zile, saptamani, luni si ani de la data emiterii.

Daca scadenta este la inceputul, la mijlocul sau la sfarsitul lunii, prin acest termen se intelege prima, a cincisprezecea sau ultima zi a lunii.

Daca scadenta este fixata in luni, ea se calculeaza fara a se tine seama de variatia numarului de zile calendaristice ale fiecarei luni.

Daca o cambie este scadenta intr-un anumit an sau peste un numar de ani, atunci scadenta va fi in ziua anului indicat, care trebuie sa corespunda zilei si lunii de emitere a cambiei.

Prezentarea la plata si locul platii

Posesorul cambiei platibila la o zi fixa sau la un anume termen de la data emiterii sau de !a vedere trebuie sa ceara plata, fie in ziua scadentei, fie in una din cele doua zile lucratoare urmatoare, exclusiv zilele reprezentand sarbatori legale.

Cambia se prezinta la scadenta la plata la locul si adresa indicata pentru plata in titlu. In lipsa aratarii unei adrese, cambia trebuie sa fie prezentata pentru plata:

a. la domiciliul trasului sau al persoanei desemnata expres in cambie sa plateasca pentru el, indiferent daca acesta a acceptat-o sau nu;

b. la domiciliul acceptantului prin interventie sau al persoanei desemnata in cambie sa plateasca pentru acesta;

c. la domiciliul celui indicat in cambie, la nevoie.

Plata cambiei va fi ceruta la locuinta debitorului persoana fizica sau la sediul principal al debitorului persoana juridica.

In cazul in care locuinta sau sediul debitorului nu pot fi gasite, posesorul cambiei trebuie sa ceara plata la ultimul domiciliu cunoscut al debitorului. Daca nici astfel debitorul nu este gasit, posesorul cambiei trebuie sa adreseze protest.

Posesorul poate prezenta cambia la plata si prin intermediul unei case de compensatii. In cazul in care cambia este sechestrata de o autoritate judecatoreasca, posesorul legitim poate cere plata, in baza unui ordin al autoritatii judecatoresti. Debitorul platitor devine posesorul cambiei in baza acestui ordin.

Eefectuarea platii

La cererea trasului, odata cu primirea platii, posesorul cambiei este obligat sa predea titlul pe care a inscris mentiunea 'achitat'.

Anexa 5 CAMBIA

Cambia este un instrument de plata de debit, irevocabil, titlu de credit obiectivizat, platibila la termen, cu un anumit grad de risc al incasarii, instrument compensabil de debit.

Intr-o cambie platibila la vedere (cand nu se precizeaza data scadentei) sau la un anume timp de la vedere, tragatorul poate stipula ca suma va fi purtatoare de dobanda. Aceasta mentiune va trebui sa cuprinda obligatoriu cel putin doua clauze cumulative:

"suma este purtatoare de dobanda";

"nivelul dobanzii este de ___% pe an".

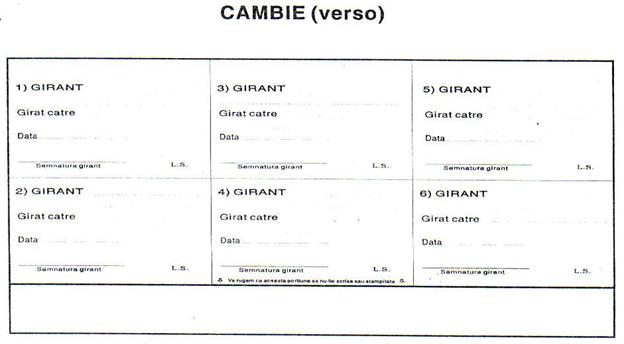

Cambia poate fi transmisa prin gir. Girul este un act prin care posesorul titlului, numit girant, transfera altei persoane, numita giratar, printr-o declaratie scrisa si subscrisa pe titlu odata cu predarea acestuia, toate drepturile decurgand din titlul astfel redactat si completat. Prin gir, posesorul cambiei da ordin trasului sa plateasca suma mentionata in titlul persoanei in favoarea careia a transmis cambia.

Mentiunile privind circulatia cambiei prin gir se fac de regula pe spatele titlului, ceea ce face ca operatia de girare sa mai poarte si numele de andosare.

In cazul in care posesorul legal al cambiei (beneficiarul sau ultimul giratar intr-un sir neintrerupt de giruri) doreste incasarea banilor inainte de scadenta, acesta poate gira titlul catre o societate bancara, operatiune ce poarta denumirea de scontare.

In vederea scontarii, posesorul unei cambii poate intra in relatie cu banca astfel:

a) prin girarea cambiei in favoarea bancii cu mentiunea "in garantie", "valoarea in gaj" sau "valoarea in garantie" prin aceasta posesorul putand sa garanteze o alta obligatie (imprumut) catre banca, iar banca sa-si asigure o creanta a sa fata de posesorul cambiei;

b) prin girarea propriu-zisa a cambiei de catre o societate bancara (scontare) in care caz posesorul poate sa-si procure bani inainte de scadenta.

Circulatia unei cambii

societatea comerciala "A" a livrat, la 30 septembrie 2004, catre societatea comerciala "B", utilaje in valoare de 15 milioane lei. Termenul de plata este 1 noiembrie 2004;

societatea comerciala "A" trebuie sa restituie B.R.D. ultima rata a unui credit in valoare de 15 milioane lei, scadent tot la 1 noiembrie 2004;

societatea comerciala "A" emite o cambie care trebuie platita de societatea comerciala "B" direct B.R.D.;

din momentul completarii cambiei, societatea comerciala "A" are calitatea de tragator, societatea comerciala "B" se afla in pozitia de tras, iar B.R.D. este beneficiarul cambiei;

societatea comerciala "A" remite cambia B.R.D.;

la data de 1 noiembrie 2004, B.R.D. incaseaza suma de pe cambie da la societatea comerciala "B". In acest fel se achita creditul acordat pentru societatea comerciala "A" de catre B.R.D. si totodata datoria societatii comerciale "B" fata de societatea comerciala "A".

SCHEMA DE CIRCULATIE

Legenda:

B.R.D. acorda credit S.C. "A" S.A. ;

se incheie contractul de vanzare-cumparare;

S.C. "A" S.A. trage o cambie asupra S.C."B" S.A.;

se remite cambia trasa asupra S.C. "B" S.A.;

se stinge creanta (se achita suma).

5. Decontarea pe baza biletului la ordin

Biletul la ordin este un instrument de plata si titlu de credit, sub semnatura privata, prin care o persoana numita subscriitor sau emitent, in calitate de debitor, se obliga sa plateasca unei persoane numita beneficiar, care are calitatea de creditor, o suma fixa de bani, la un anumit termen sau la prezentare. Obligatia subscriitorului (emitentului) unui bilet la ordin este identica cu aceea a trasului acceptant al unei cambii, in sensul ca se obliga in mod neconditionat sa plateasca la scadenta suma inscrisa pe titlu.

Biletul la ordin este o promisiune de a plati si nu un mandat de plata. El se transmite prin girare. Obligatiile rezultand dintr-un bilet la ordin se supune acelorasi reguli generale ca si cele rezultand dintr-o cambie. Totusi, acceptarea biletului la ordin nu se admite deoarece emitentul are aceleasi obligatii ca si cel care accepta o cambie.

Biletul la ordin trebuie sa cuprinda urmatoarele mentiuni obligatorii:

denumirea de bilet la ordin;

promisiunea neconditionata de a plati o suma determinata (suma trebuie sa fie mentionata in cifre si litere);

numele aceluia caruia sau la ordinul caruia plata trebuie facuta (beneficiarul). Banca accepta numai bilete la ordin in care numele beneficiarului este indicat clar. Biletul la ordin nu poate fi la purtator;

data emiterii - unica, posibila si certa;

semnatura emitentului (subscriitorului), iar in cazul persoanelor juridice, stampila;

data scadentei;

locul de plata;

locul unde a fost emisa.

In textul biletului la ordin se pot face si alte mentiuni decat cele obligatorii care, prin titlul respectiv, sa stipuleze clauze facultative, raspunzand unor necesitati specifice din practica comerciala si financiara si care fac obiectul intelegerii dintre persoanele care isi pun semnatura pe titlu.

Banca nu va accepta in cadrul operatiunilor ei bilete la ordin carora le lipsesc una sau mai multe din mentiunile obligatorii stipulate de lege, cu exceptia urmatoarelor cazuri:

a) in situatia in care indicarea scadentei nu se face in mod expres pe titlu, se va considera biletul la ordin ce fiind platibil la vedere;

b) in situatia in care locul de plata nu se face in mod expres pe titlu, se va considera ca loc de plata al biletului la ordin, locul emiterii titlului, care este in acelasi timp si loc al domiciliului emitentului;

c) in situatia in care in biletul la ordin nu se arata locul unde a fost emis, se considera ca loc al emiterii locul indicat langa numele emitentului.

Obligatia emitentului unui bilet la ordin este similara cu aceea a trasului acceptant al unei cambii, el fiind obligatul principal al biletului la ordin. Potrivit legii, emitentul se obliga a plati biletul la ordin, iar in caz de neplata, posesorul are o actiune directa asupra sa.

Biletului la ordin i se aplica toate dispozitiile privitoare la scadenta cambie. Ca urmare, biletul la ordin platibil la un anumit termen de la vedere, trebuie prezentat emitentului spre avizare pentru a da posibilitatea curgerii termenului de un an de la data emiterii titlului. Termenul de plata va curge in acest caz de la data vizei puse de emitent. Viza pusa de emitent presupune inscrierea semnaturii acestuia pe fata titlului sub mentiunea "vazut" cu ocazia prezentarii titlului de catre beneficiar la emitent. In cazul in care emitentul refuza sa puna viza, posesorul va adresa protest pentru nedatare si in acest caz termenul curge de la data protestului.

Circulatia unui bilet la ordin

societatea comerciala "A" incheie un contract cu societatea comerciala "B" pentru construirea unei hale de productie in valoare de 500 milioane lei, urmand ca suma sa fie achitata in termen de 30 zile de la receptia halei;

dupa incheierea contractului, societatea comerciala "A" completeaza un bilet la ordin prin care se obliga sa plateasca suma de 500 milioane lei societatii comerciale "B";

din acest moment societatea comerciala "A" se afla in pozitie de emitent, iar societatea comerciala "B" este beneficiarul biletului la ordin;

la scadenta aceasta din urma, prezinta biletul la ordin, pentru incasarea sumei, fie la societatea comerciala "A", fie bancii acesteia;

societatii comerciale "B" i se achita contravaloarea biletului la ordin.

SCHEMA DE CIRCULATIE

Legenda:

se incheie contractul;

se emite biletul la ordin;

se prezinta la plata biletul la ordin;

se achita suma la scadenta (se stinge creanta).

Biletul la ordin este instrument de plata de debit, transferabil, irevocabil, obiectivizat, platibil la termen, cu un anumit gard de risc al incasarii, instrument compensabil de debit.

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 5346

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2024 . All rights reserved