| CATEGORII DOCUMENTE |

| Bulgara | Ceha slovaca | Croata | Engleza | Estona | Finlandeza | Franceza |

| Germana | Italiana | Letona | Lituaniana | Maghiara | Olandeza | Poloneza |

| Sarba | Slovena | Spaniola | Suedeza | Turca | Ucraineana |

DOCUMENTE SIMILARE |

|

Aktywa funduszy inwestycyjnych

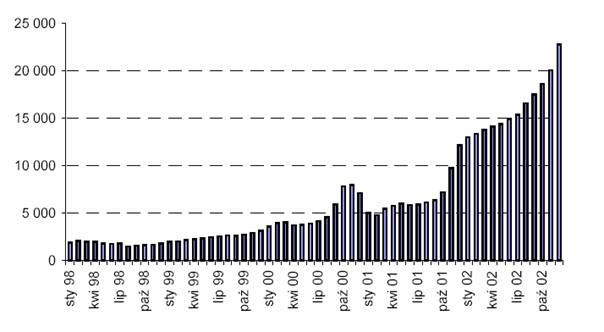

Rok 2002 był kolejnym rekordowym rokiem wzrostu wartości aktywów funduszy inwestycyjnych funkcjonujących na polskim rynku. Wartość aktywów netto, którymi zarządzały fundusze inwestycyjne, wzrosła z 12,1 mld zł do 22,8 mld zł, czyli o 88% (w 2001 r. o 71%) - por. wykres 19. W przeliczeniu na dolary aktywa funduszy zwiększyły się z 3,04 mld USD do 5,93 mld zł (o 95%), natomiast w przeliczeniu na euro z 3,44 mld euro do 5,66 mld euro (65%). Według danych Europejskiego Stowarzyszenia Funduszy i Towarzystw Inwestycyjnych (FEFSI), organizacji monitorującej rynki funduszy w 21 krajach europejskich, Polska zanotowała w 2002 roku najwysszą dynamikę wzrostu aktywów netto w przeliczeniu na euro (63,3%), wyprzedzając Czechy (40,7%). Mimo to Polska pozostawała jednym z najmniejszych rynków funduszy na starym kontynencie, z udziałem w europejskim rynku wynoszącym tylko 0,16% (mniejszy udział miały jedynie Lichtenstein, Węgry i Czechy). Miesięczna dynamika przyrostu aktywów funduszy była przez cały rok dodatnia, co zdarzyło się po raz pierwszy od 1996 r., zaś najlepszy okazał się grudzień 2002 r., kiedy wartość aktywów zwiększyła się o 13,6% (w ujęciu wartościowym oznaczało to rekordowy przyrost w skali miesiąca w wysokości 2,7 mld zł).

Czynnikami, które w decydującym stopniu wpłynęły na tak znaczący przyrost aktywów funduszy inwestycyjnych, było utrzymujące się na wysokim poziomie zainteresowanie ofertą funduszy obligacji (począwszy od drugiego półrocza takse funduszy obligacji inwestujących w papiery dłusne denominowane w dolarach), a w mniejszym stopniu takse funduszy rynku pienięsnego oraz dusy popyt na certyfikaty inwestycyjne tzw. funduszy antypodatkowych (wszystkie zaplanowane emisje doszły do skutku). W pierwszym przypadku inwestycje w jednostki funduszy stanowiły bardzo atrakcyjną alternatywę dla terminowych depozytów bankowych lub ROR-ów, natomiast motywem inwestowania w certyfikaty była ucieczka przed podatkiem od dochodów kapitałowych.

Wykres 11. Wartość aktywów netto funduszy inwestycyjnych i powierniczych w latach 1998-2002 (w mln zł)

Źródło: Stowarzyszenie Towarzystw Funduszy Inwestycyjnych, Raport 2002

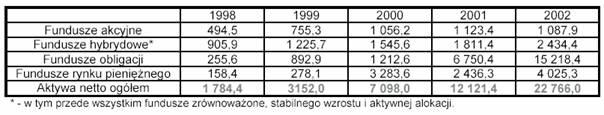

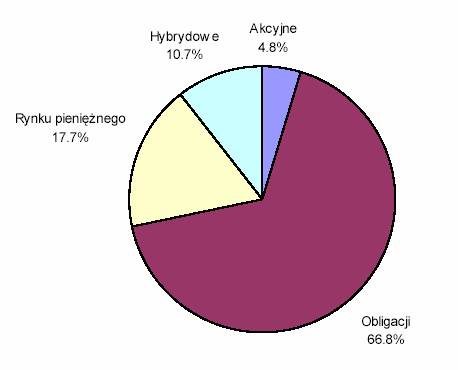

W przeciwieństwie do lat poprzednich, rok 2002 nie przyniósł istotnych zmian w alokacji środków pomiędzy poszczególne rodzaje funduszy inwestycyjnych (tabela 10, wykres 20). Dzięki panującej hossie na rynku długu, dominującą pozycję na rynku umocniły fundusze obligacji, w których na koniec minionego roku ulokowano 15,2 mld zł, as o blisko 8,5 mld zł (125%) więcej nis w 2001 r. Prawie 800 mln zł z tej kwoty stanowiły środki powierzone tzw. funduszom antypodatkowym inwestującym w obligacje, zaś 355 mln zł znalazło się w posiadaniu funduszy lokujących aktywa w papiery dłusne denominowane w walutach obcych. Udział w rynku funduszy obligacji wzrósł z 55,7% do 66,8%, co jest jednym z najwysszych wskaźników w Europie (wysszy mają jedynie Węgry). Drugim pod względem popularności typem funduszy pozostały fundusze rynku pienięsnego. Mimo, is ich aktywa wzrosły z 2,43 mld zł do 4,03 mld zł (65%), udział w rynku tych podmiotów nieznacznie obnisył się (z 20,1% do 17,7%). Rok 2002 był kolejnym rokiem, w którym malało znaczenie funduszy hybrydowych. Ich udział w rynku spadł z 14,9% do 10,7%, choć wartość ich aktywów wzrosła o 623 mln zł (34%) do 2,43 mld zł. Bardzo zrósnicowany był przyrost aktywów w poszczególnych podtypach funduszy hybrydowych. Aktywa netto funduszy stabilnego wzrostu wzrosły bowiem o 87%, aktywnej alokacji o 42%, podczas gdy funduszy zrównowasonych zmniejszyły się o 4%. Najwasniejszą rolę odegrały jednak w tym przypadku hybrydowe fundusze antypodatkowe, które zgromadziły łącznie 758 mln zł. Jedyną grupą funduszy, która odnotowała spadek wartości zarządzanych środków były fundusze akcyjne. Utrzymująca się niekorzystna koniunktura na warszawskiej giełdzie i zagranicznych parkietach sprawiła, is aktywa funduszy inwestujących w akcje zmalały o 36 mln zł (3,2%) do 1,09 mld zł. Udział w rynku funduszy akcyjnych spadł o prawie połowę z 9,3% do 4,8%.

Tabela 7. Alokacja aktywów netto funduszy inwestycyjnych i powierniczych w latach 1998-

2002 (stan na koniec roku, w mln zł).

Źródło: Stowarzyszenie Towarzystw Funduszy Inwestycyjnych, Raport 2002

Wykres 12. Alokacja aktywów funduszy inwestycyjnych w końcu 2002 r.

Źródło: Stowarzyszenie Towarzystw Funduszy Inwestycyjnych, Raport 2002

Biorąc pod uwagę kryterium formy prawnej najwięcej aktywów zgromadziły fundusze otwarte -18,02 mld zł (79,2%) i specjalistyczne otwarte - 2,94 mld zł (12,9%). Wskutek likwidacji dwóch funduszy zamkniętych udział tych podmiotów w rynku zmniejszył się z 3,2% do 1,4% (316 mln zł). Znaczny przyrost aktywów stał się natomiast udziałem funduszy specjalistycznych otwartych (z 52 mln zł do 428 mln zł). W końcu 2002 r. aktywa czterech takich funduszy stanowiły 1,9% aktywów netto wszystkich funduszy. W dwóch funduszach mieszanych ulokowano 1 058 mln zł, co stanowiło 4,6% aktywów netto całego rynku.

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 598

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2024 . All rights reserved