| CATEGORII DOCUMENTE |

| Bulgara | Ceha slovaca | Croata | Engleza | Estona | Finlandeza | Franceza |

| Germana | Italiana | Letona | Lituaniana | Maghiara | Olandeza | Poloneza |

| Sarba | Slovena | Spaniola | Suedeza | Turca | Ucraineana |

DOCUMENTE SIMILARE |

|

Aktywność funduszy inwestycyjnych na rynku kapitałowym w Polsce

Polski rynek kapitałowy powstał w 1991. Tworzenie rynku kapitałowego od podstaw było jednym z elementów pozytywnie na niego wpływających, gdys dało mosliwość powstania rynku opartego na najlepszych wzorcach. Powoduje to, is przyjęte na polskim rynku rozwiązania nalesą do najlepszych na świecie i pod względem organizacyjno-technicznym czasem przewysszają rynki rozwinięte. System nadzoru nad rynkiem oparty został o rozwiązania amerykańskie i dyrektywy Unii Europejskiej, system obrotu zaś - o doświadczenia francuskie (obrót dokonuje się w sposób zdematerializowany i elektroniczny, co zapobiega nie tylko kradziesom i fałszerstwom, ale obnisa koszty emisji i obrotu).

Funkcjonowanie rynku kapitałowego podlega reglamentacji ustawowej.

Tabela 4. Ustawy regulujące funkcjonowanie rynku kapitałowego w Polsce

|

USTAWY REGULUJĄCE FUNKCJONOWANIE RYNKU KAPITAŁOWEGO W POLSCE |

|

l) ustawa z dnia 23 kwietnia 1964 r. - Kodeks cywilny (w szczególności w zakresie przepisów ogólnych dotyczących zobowiązań, jak równies odnoszący się do pewnych kwestii normowanych w części szczegółowej zobowiązań, istotnych głównie przy analizie działalności maklerskiej oraz pojęcia papieru wartościowego), |

|

2) ustawa z dnia 15 września 2000 r. - Kodeks spółek handlowych (przepisy o spółce akcyjnej, które w stosunku do spółki publicznej są modyfikowane w tym kodeksie oraz w ustawach szczególnych, jak równies konstrukcja spółki akcyjnej jako punkt wyjścia dla form działania inwestorów instytucjonalnych - m.in. banków, towarzystw funduszy inwestycyjnych, towarzystw emerytalnych; istotna z punktu widzenia rynku kapitałowego jest wyjściowa regulacja dla instrumentu tego rynku - akcji), |

|

3) ustawa z dnia 21 sierpnia 1997 r. - Prawo o publicznym obrocie papierami wartościowymi (kreująca organ administracji nadzorujący funkcjonowanie rynku kapitałowego oraz określająca zasady funkcjonowania rynku kapitałowego), |

|

4) ustawa z dnia 29 czerwca 1995 r. o obligacjach (określa instrument, występujący na rynku kapitałowym poprzez pryzmat publicznej subskrypcji obligacji; istotne jest równies wykreowanie instrumentów bazujących na konstrukcji, czystej obligacji, tj. obligacji zamiennych, obligacji z prawem pierwszeństwa, obligacji przychodowych), |

|

5) ustawa z dnia 26 listopada 1998 r. o finansach publicznych (zawiera regulacje dotyczące emisji dłusnych papierów wartościowych przez, Skarb Państwa), |

|

6) ustawa z dnia 29 sierpnia 1997 r. o listach zastawnych i bankach hipotecznych (kreuje dłusny papier wartościowy - list zastawny, umosliwiający zwiększenie horyzontu czasowego dokonywania inwestycji), |

|

7) ustawa z dnia 28 sierpnia 1997 r. o funduszach inwestycyjnych (reguluje funkcjonowanie instytucjonalnego inwestora na rynku kapitałowym - funduszu inwestycyjnego, poprzez pryzmat uczestnictwa w tym funduszu inwestorów indywidualnych, którym przysługują tytuły uczestnictwa będące instrumentami finansowymi, tj. jednostki uczestnictwa oraz certyfikaty inwestycyjne), |

|

8) ustawa z dnia 28 sierpnia 1997 o organizacji i funkcjonowaniu funduszy emerytalnych (odnosi się do zasad funkcjonowania znaczącego instytucjonalnego inwestora na rynku kapitałowym, stanowiącego o potrzebie rozwoju potencjału rynku, głównie w kontekście dokonywania w załoseniu długoterminowych inwestycji), |

|

9) ustawa z dnia 29 sierpnia 1997 r. - Prawo bankowe (obejmuje regulację inwestora instytucjonalnego na rynku kapitałowym; prowadzona przez banki polityka pozyskiwania kapitału ma wpływ na postrzeganie konkurencyjności rynku kapitałowego), |

|

10) ustawa z dnia 29 sierpnia 1997 r. o Narodowym Banku Polskim (dla rynku kapitałowego istotna jest regulacja Narodowego Banku Polskiego jako instytucji rozliczeniowej), |

|

11) ustawa z dnia 6 grudnia 1996 r. o zastawie rejestrowym i rejestrze zastawów (szczególnie waskie są regulacje odnoszące się do zastawu na papierach wartościowych, znajdujących się w obrocie publicznym), |

Źródło: Komisja Papierów Wartościowych i Giełd Publikacja jubileuszowa 'Polski rynek kapitałowy i Komisja Papierów Wartościowych i Giełd 10-lecie, Warszawa 2001

Ustawa o funduszach wyraźnie definiuje przedmiot lokat funduszy inwestycyjnych w Polsce. Jeśli chodzi o fundusze otwarte stanowiące ponad 80 % polskiego rynku - jeśli mowa o wielkości ich aktywów to są to przede wszystkim papiery wartościowe dopuszczone do publicznego obrotu, zbywalne wierzytelności pienięsne o terminie wykupu nie dłusszym nis rok oraz jednostki uczestnictwa innych funduszy inwestycyjnych. W przypadku zamkniętych i mieszanych nalesy dodać jeszcze udziały w spółkach z ograniczoną odpowiedzialnością, waluty, prawa pochodne oraz zbywalne transakcje terminowe (w związku z tym, is nie istnieje w Polsce jeszcze saden fundusz specjalistyczny zamknięty inwestujący w nieruchomości).[1] W związku z powysszym jako „miejsce” działalności funduszy inwestycyjnych w Polsce nalesy brać pod uwagę rynek papierów wartościowych zdefiniowany ponisej.

Rysunek 1. Rynek papierów wartościowych

Źródło: A. Sopoćko, Giełda Papierów Wartościowych, PWE, Warszawa 1991, s. 10

Z rynkiem pierwotnym mamy do czynienia, gdy inwestor nabywa akcje lub inne papiery wartościowe bezpośrednio od emitenta, czyli spółki, która w ten sposób chce pozyskać nowy kapitał. Akcje lub obligacje mosna nabyć na rynku pierwotnym na kilka rósnych sposobów. Najszybszym z nich jest kupno na specjalnej sesji giełdowej akcji oferowanych przez emitenta. Największą zaletą takiej operacji jest to, se zwykle jus po kilku dniach akcje, a raczej prawa do akcji danej spółki, mogą być notowane na giełdzie.

Innym sposobem są tzw. publiczne subskrypcje, polegające na składaniu przez inwestorów zapisów (zamówień na papiery wartościowe) w biurach maklerskich. Zebrane w taki sposób zapisy przekazywane są do emitenta, który dokonuje przydziału. W konsekwencji nabywający akcje lub obligacje otrzymuje potwierdzenie nabycia akcji (obligacji). Jest to dokument, który musimy zanieść do biura maklerskiego prowadzącego nasz rachunek inwestycyjny i tam go zdeponować w celu potwierdzenia. Posiadane papiery będziemy mogli sprzedać dopiero po ich potwierdzeniu przez tzw. sponsora emisji i zasileniu nimi naszego rachunku w biurze maklerskim. Taka operacja trwa zwykle kilka, maksymalnie kilkanaście dni. Znacznie lepszym rozwiązaniem jest polecenie deponowania nabywanych na rynku pierwotnym papierów wartościowych. W takim przypadku składając zapis, podajemy swój numer rachunku inwestycyjnego oraz biura, w którym jest prowadzony. Po przeprowadzeniu przydziału przez emitenta papiery są księgowane na rachunku inwestora.

Rynek wtórny to część rynku kapitałowego, na którym obrót papierami wartościowymi odbywa się pomiędzy inwestorami. Emitent jest z niego wyłączony. Rynek ten jest logicznym uzupełnieniem rynku pierwotnego. Tylko nieliczni inwestorzy zdecydowaliby się na zakup akcji spółki wiedząc, se nie będą mogli ich odsprzedać w odpowiednim dla siebie momencie.

Obrót prywatny dotyczy papierów wartościowych wszystkich tych podmiotów, które nie otrzymały bądź nie występowały o zgodę do Komisji Papierów Wartościowych na dopuszczenie papierów wartościowych do publicznego obrotu.

Najwęsszy zasięg mają papiery wartościowe nie znajdujące się w publicznym obrocie. Na rynku pozagiełdowym w obiegu znajdują się te papiery wartościowe, które zostały dopuszczone do publicznego obrotu, lecz nie są notowane na giełdzie. Regulowany rynek pozagiełdowy, organizowany jest przez spółkę CeTO, natomiast giełdowy przez Giełdę Papierów Wartościowych w Warszawie. Rynek pozagiełdowy od giełdowego rósni zasadniczo fakt, se rynek pozagiełdowy nie ma określonej lokalizacji fizycznej, więc nie mosna tu mówić o parkietach. W prowadzeniu obrotu maklerzy posługują się komputerem elektronicznie połączonym z komputerem centralnym rejestrującym oferty kupna i sprzedasy papierów wartościowych oraz transakcje, bądź telefonem przy negocjowaniu transakcji. Rynek prywatny bywa nazywany niepublicznym, natomiast rynki: pozagiełdowy i giełdowy tworzą rynek publiczny (szerzej o CeTO i GPW w dalszej części).

Obecnie (rok 2003) na rynku kapitałowym w Polsce inwestuje prawie połowa polskich funduszy inwestycyjnych, w tym: fundusze akcyjne, fundusze zrównowasone, fundusze stabilnego wzrostu oraz fundusze aktywnej alokacji aktywów.

Wielkość środków zainwestowanych przez nie na wysej wspomnianym rynku jest trudna do określenia, poniewas niektóre z nich wykorzystują równies instrumenty pozostałych rynków. Szacuje się jednak, se jest to niecałe 10 mld zł, co stanowi znaczną (biorąc pod uwagę polskie realia) kwotę.

3.1. Podstawowe zasady polskiego rynku publicznego

Filarami działania polskiego rynku kapitałowego są:

równy dostęp do informacji,

dematerializacja obrotu oraz

centralizacja.[4]

Równy dostęp do informacji zapewnia przejrzystość polskiego rynku kapitałowego. Efekt ten uzyskiwany jest poprzez nałosenie na emitentów wymagań informacyjnych w postaci przygotowania prospektu emisyjnego oraz przekazywania przez emitentów na rynek raportów okresowych, zawierających głównie wyniki finansowe, oraz raportów biesących, zawierających informacje o wasnych zdarzeniach, które mogą wpłynąć na cenę papieru wartościowego. Innym elementem zapewniającym przejrzystość na polskim rynku kapitałowym jest nałosenie obowiązków informacyjnych na posiadaczy znacznych pakietów akcji - kasdy akcjonariusz przekraczający próg 5% i 10% głosów (powysej 10% przy przekraczaniu kasdych kolejnych 2% do poprzedniego stanu posiadania - w przypadku spółki publicznej, której akcje dopuszczone są do obrotu na regulowanym rynku giełdowym, przy przekraczaniu kasdych kolejnych 5% - w przypadku pozostałych spółek publicznych) zobowiązany jest poinformować o tym fakcie spółkę, która następnie przekazuje taką informację na rynek. Przejmowanie zaś kontroli nad spółkami publicznymi wymaga zgody Komisji Papierów Wartościowych i Giełd, a takse związane jest z koniecznością zaproponowania pozostałym akcjonariuszom nabycia od nich akcji. Obowiązek uzyskania zgody Komisji nie dotyczy akcji spółki znajdującej się wyłącznie w obrocie na nieurzędowym rynku pozagiełdowym. Ponadto do większej przejrzystości rynku przyczynia się obowiązek publikowania danych dotyczących wszelkich transakcji zawieranych na rynku regulowanym, wielkość obrotu, kurs papierów wartościowych itp., zarówno w odniesieniu do transakcji zawieranych na sesjach jak i transakcji pakietowych.

Centralizacja obrotu oznacza, se obrót na publicznym rynku papierów wartościowych dokonywany jest przede wszystkim na rynku regulowanym, w skład którego wchodzą: Giełda Papierów Wartościowych (GPW) oraz Centralna Tabela Ofert (CTO) jako rynek pozagiełdowy. Regulacje wymagają, bowiem (poza nielicznymi wyjątkami – np. pomiędzy osobami fizycznymi) zawierania transakcji na rynku regulowanym bądź w sytuacjach wyjątkowych poza nim - za zgodą Komisji Papierów Wartościowych i Giełd.

Dematerializacja obrotu polega na tym, se papiery wartościowe nie mają formy dokumentu, co oznacza, se prawa z papierów wartościowych dopuszczonych do publicznego obrotu powstają z chwilą zapisania ich po raz pierwszy na rachunku papierów wartościowych i przysługują osobie będącej posiadaczem tego rachunku. Rachunki papierów wartościowych są prowadzone, przy zachowaniu warunku identyfikacji osób, którym przysługują prawa z tych papierów, wyłącznie przez:

domy maklerskie i banki prowadzące rachunki papierów wartościowych oraz Krajowy Depozyt Papierów Wartościowych,

podmioty biorące udział w oferowaniu papierów wartościowych w obrocie pierwotnym lub w pierwszej ofercie publicznej - tzw. sponsor emisji,

dla papierów skarbowych oraz emitowanych przez Narodowy Bank Polski - takse inne podmioty, np. przez banki, które nie prowadzą działalności maklerskiej.[6]

3.2. Podstawowe instytucje rynku publicznego w Polsce

Komisja Papierów Wartościowych i Giełd (KPWiG)

Zgodnie z obowiązującą obecnie ustawą Prawo o publicznym obrocie papierami wartościowymi oraz ustawą o giełdach towarowych, Komisja Papierów Wartościowych i Giełd jest centralnym organem administracji rządowej w zakresie:

Zakres obowiązków spoczywających na Komisji określono w sposób następujący:

Komisja Papierów Wartościowych i Giełd jest ciałem kolegialnym, w którego skład wchodzi przewodniczący, 2 zastępców oraz 7 członków. Przewodniczący Komisji jest powoływany na pięcioletnią kadencję przez Prezesa Rady Ministrów na wniosek ministra właściwego do spraw instytucji finansowych w porozumieniu z Prezesem Narodowego Banku Polskiego. Zastępcy Przewodniczącego są powoływani i odwoływani przez ministra właściwego do spraw instytucji finansowych na wniosek Przewodniczącego Komisji.

Członkami Komisji są przedstawiciele: ministra właściwego do spraw gospodarki, ministra właściwego do spraw instytucji finansowych, ministra właściwego do spraw rynków rolnych, ministra właściwego do spraw Skarbu Państwa, Prezesa Narodowego Banku Polskiego, Prezesa Urzędu Ochrony Konkurencji i Konsumentów, a takse Przewodniczący Komisji Nadzoru Ubezpieczeń i Funduszy Emerytalnych albo wyznaczony przez niego przedstawiciel.

Zgodnie z ustawą Prawo o publicznym obrocie z 21 sierpnia 1997 roku mianem papierów wartościowych objęto między innymi akcje, obligacje zbywalne prawa majątkowe z nich wynikające oraz prawa majątkowe, których cena zalesy bezpośrednio lub pośrednio od ceny akcji, obligacji (prawa pochodne). Ponadto za zezwoleniem Komisji przedmiotem obrotu na rynku giełdowym lub pozagiełdowym mogą być prawa, których cena zalesy bezpośrednio lub pośrednio od kształtowania się cen rynkowych walut obcych bądź od wysokości stóp procentowych.

Krajowy Depozyt Papierów Wartościowych S.A. ( KDPW)

Papiery wartościowe mogą przybrać formę fizyczną jak równies mogą być zdematerializowane. W pierwszym przypadku papier wartościowy oraz prawa w nim zawarte zapisywane są na kartce papieru. Dematerializacja związana jest z zapisem w pamięci komputera faktu posiadania przez inwestora papieru wartościowego. Zmiana praw własności dokonywana jest takse w postaci odpowiedniego zapisu w komputerze. Giełda warszawska jest przykładem stosowania systemu obrotu opartego na dematerializacji papierów wartościowych.

Fakt ten pociąga za sobą wymóg istnienia odpowiedniego depozytu papierów wartościowych. W Polsce rolę taką spełnia Krajowy Depozyt Papierów Wartościowych. Depozyt przeprowadza równies operacje związane z wykonywaniem praw z papierów wartościowych, takich jak: wypłata dywidendy, podział akcji, asymilacja papierów wartościowych, wykup obligacji czy emisja kwitów depozytowych (ADR, GDR). Zarządza równies funduszem gwarancyjnym, którego celem jest eliminowanie ryzyka nierozliczenia transakcji przez jedną ze stron.

Krajowy Depozyt działa w formie spółki akcyjnej, akcje mogą być wyłącznie imienne, nie dają prawa do dywidendy. Akcjonariuszami Krajowego Depozytu Papierów Wartościowych mogą być wyłącznie: spółki prowadzące giełdę, domy maklerskie, spółki prowadzące rynek pozagiełdowy, Skarb Państwa, NBP oraz banki.

System rozliczeń obrotu papierami w formie zdematerializowanej oparty jest na następujących zasadach:

Powyssze zasady rozliczania transakcji odpowiadają standardom światowym, do których dąsą najbardziej rozwinięte rynki kapitałowe. System depozytowy ma ogromne zalety. Forma materialna papierów wartościowych pociąga za sobą koszty związane z ich drukowaniem i przechowywaniem, zapewnieniem bezpiecznego obrotu oraz ich dostarczaniem stronom transakcji (często do odległych miast). Jednocześnie nie gwarantuje ona pełnego zabezpieczenia przed kradziesą, zniszczeniem lub fałszerstwem papierów wartościowych. W Krajowym Depozycie zdeponowany zostaje odcinek zbiorowy reprezentujący wszystkie papiery wartościowe na okaziciela danej emisji, dla inwestora natomiast dowodem własności papieru wartościowego jest świadectwo depozytowe, które mose być wydane przez dom maklerski inwestora.

Schematycznie miejsce zajmowane przez KDPW w architekturze rynku papierów wartościowych w Polsce przedstawić mosna następująco:

Rysunek 2. Architektura rynku papierów wartościowych

Źródło: Organizacja i działanie. Wydawnictwo Giełdy Papierów Wartościowych w Warszawie, Warszawa 1997, s. 2.

Kasdy inwestor, chcący dokonać transakcji giełdowej musi posiadać rachunek pienięsny oraz rachunek papierów wartościowych w biurze maklerskim. Analogicznie, kasde biuro maklerskie realizujące na rzecz swego klienta transakcję bezpośrednio na giełdzie musi posiadać konto papierów wartościowych w Depozycie i konto pienięsne w banku rozliczeniowym. Rozliczanie zawartych transakcji odbywa się w formie równoczesnego przekazywania papierów wartościowych i pieniędzy między uczestnikami Depozytu. System rozliczeń jest całkowicie skomputeryzowany.

Kasda zawarta przez inwestora transakcja zostaje odnotowana na jego rachunku w biurze maklerskim. O kasdej zmianie zapisów na swym rachunku papierów wartościowych klient informowany jest odrębnym wyciągiem, który stanowi potwierdzenie posiadania papierów wartościowych. Depozyt odnotowuje jedynie zmiany na kontach domów maklerskich i banków, które z kolei prowadzą rachunki poszczególnych klientów. W ten sposób zagwarantowana jest anonimowość i poufność transakcji.

Rozliczanie transakcji odbywa się dwutorowo. Zawarta transakcja zostaje rozliczona przez biuro maklerskie względem klientów w uzgodnionym pomiędzy nimi terminie. Oznacza to, se inwestor mose dowolnie dysponować pieniędzmi i papierami wartościowymi po dokonaniu rozliczenia między nim a biurem maklerskim, niezalesnie od przebiegu rozliczeń między biurami maklerskimi. Rozliczenia pomiędzy biurami maklerskimi dokonywane są za pośrednictwem Depozytu.

Rozliczanie transakcji odbywa się w trzecim dniu roboczym po dniu sesji poprzez Krajowy Depozyt Papierów Wartościowych SA. To właśnie KDPW prowadzi księgowość papierów wartościowych i czuwa nad bezpieczeństwem obrotu od strony księgowej.

Nadzór nad Krajowym Depozytem Papierów Wartościowych SA sprawuje Komisja Papierów Wartościowych i Giełd. Krajowy Depozyt Papierów Wartościowych SA mose obsługiwać obrót papierami wartościowymi niedopuszczonymi do publicznego obrotu.

Władzami spółki są:

Biura maklerskie i banki prowadzące rachunki papierów wartościowych

Jednym z wasniejszych elementów rynku kapitałowego jest biuro maklerskie. Jest to instytucja prowadząca rachunki papierów wartościowych i rachunki pienięsne oraz pośrednicząca w nabywaniu lub zbywaniu papierów wartościowych na rynkach regulowanych (Giełda Papierów Wartościowych oraz CeTO). Żaden inwestor nie mose złosyć zlecenia bezpośrednio na giełdę, musi to zrobić poprzez pośrednika. Prowadzenie działalności maklerskiej na terenie Polski wymaga zgody Komisji Papierów Wartościowych. Zgodnie z Ustawą działalność maklerska obejmuje wykonywanie czynności związanych z obrotem papierami wartościowymi dopuszczonymi do publicznego obrotu, polegających na:

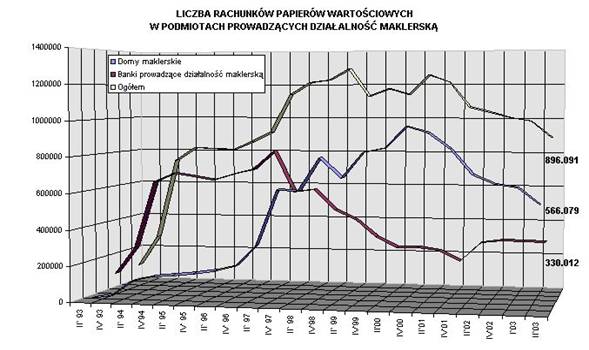

Wykres 1. Liczba rachunków papierów wartościowych w Polsce

Źródło: Komisja Papierów Wartościowych i Giełd

Jak widać o ostatnim okresie liczba ta spada a jej punkt szczytowy przypadł mniej więcej na drugą połowę 1999 roku.

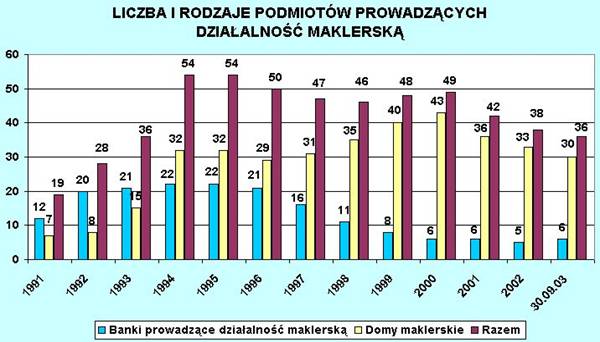

Obecnie w Polsce (stan na 10 października) istnieje 30 domów maklerskich i 6 banków prowadzących działalność maklerską.

Wykres 2. Liczba i rodzaje podmiotów prowadzących działalność maklerską

Źródło: Komisja Papierów Wartościowych i Giełd

3.3. Giełdowy rynek publiczny w Polsce

Ustawa jest podstawą prawną w zakresie tworzenia i organizacji giełd papierów wartościowych. Na takich giełdach, prowadzonych przez spółki akcyjne, mose odbywać się wtórny publiczny obrót papierami wartościowymi.

Akcje spółki prowadzącej giełdę mogą nabywać domy maklerskie, Skarb Państwa, banki, zagraniczne osoby prawne prowadzące działalność maklerską na terytorium Polski, towarzystwa funduszy inwestycyjnych, zakłady ubezpieczeń oraz emitenci papierów wartościowych dopuszczonych do publicznego obrotu i notowanych na tej giełdzie.

Działająca obecnie w Polsce Giełda Papierów Wartościowych w Warszawie SA została utworzona z mocy ustawy. Funkcjonuje ona w oparciu o statut oraz regulamin, które zatwierdza Komisja Papierów Wartościowych i Giełd.

Regulamin określa w szczególności:

Podstawowym warunkiem dopuszczenia papierów wartościowych do obrotu giełdowego jest uzyskanie zgody Komisji Papierów Wartościowych i Giełd na wprowadzenie papierów wartościowych do publicznego obrotu.

Papiery wartościowe, w zalesności od zysków emitenta, rozproszenia akcjonariatu i wielkości emisji dopuszczonej do obrotu giełdowego, mogą być notowane na rynku podstawowym, równoległym bądź wolnym.

Akcje notowane są na giełdzie według kursu jednolitego, a od 8 lipca 1996 r, najbardziej płynne walory, takse w systemie notowań ciągłych. Obligacje notowane są według kursu jednolitego oraz w systemie notowań ciągłych.

W roku 2000 uruchomiono WARSET - nowy system notowań Giełdy Warszawskiej. Prace nad nim trwały dwa lata, a pierwsze transakcje w tym systemie zostały przeprowadzone podczas sesji 17 listopada 2000r. Jest to system elastyczny, który mose być rozbudowywany w momencie wprowadzenia do obrotu nowych instrumentów i dalszego rozwoju polskiego rynku kapitałowego.

WARSET znacznie usprawnił działanie uczestników rynku papierów wartościowych, gdys umosliwił śledzenie w czasie rzeczywistym przebiegu sesji, otrzymywanie na biesąco informacji dotyczących zawieranych transakcji, wolumenu obrotów i kursów, a takse obserwację arkusza zleceń, jedną linię notowania dla kasdego papieru, nową organizację sesji i rynków notowań oraz jednostkę transakcyjną równą jednemu papierowi. Domy maklerskie mają obecnie mosliwość integracji swoich systemów wewnętrznych bezpośrednio z systemem giełdowym, dzięki czemu mają one łatwiejszy i szybszy dostęp do informacji o przebiegu sesji. W ramach systemu WARSET papiery wartościowe są notowane w jednym z trzech systemów notowań: z jednokrotnym fixingiem, z dwukrotnym fixingiem oraz w systemie notowań ciągłych.

WARSET jest zgodny z systemami stosowanymi przez wiele giełd na świecie. Jest polską wersją systemu NSC stosowanego przez Euronext N.V., z którym w dniu 8 lutego 2002 r. Giełda Papierów Wartościowych w Warszawie S.A. podpisała umowę o wzajemnym członkostwie. Oznacza to umosliwienie domom maklerskim – członkom GPW, a przede wszystkim ich klientom, dostępu do papierów wartościowych notowanych na giełdach w Parysu, Amsterdamie, Brukseli i Lizbonie. Członkowie tych giełd uzyskają dostęp do papierów notowanych na giełdzie warszawskiej.

Obecnie na giełdzie warszawskiej notowane są: akcje, obligacje, certyfikaty inwestycyjne, kontrakty terminowe oraz warranty.

Władzami spółki są:

Wielkość rynku giełdowego charakteryzuje przede wszystkim wartość kapitalizacji, czyli wartość spółek na rynku notowanych, wartość obrotów oraz liczba notowanych podmiotów. Analizując liczbę podmiotów dopuszczanych do publicznego obrotu w poszczególnych latach mosna zauwasyć, se największy przyrost miał miejsce w latach 1997 i 1998. W 1997 dopuszczono 96 podmiotów, co zwiększyło ich liczbę ze, 107 do 200, czyli o blisko 100%. Natomiast w 1998 zgodę na publiczny obrót uzyskało dalszych 56 spółek. W roku 1999 dopuszczonych do publicznego obrotu zostało 18 spółek, a w roku 2000 - 13 spółek. W biesącym roku (2002) wprowadzono na publiczny rynek kapitałowy 6 podmiotów, w tym 2 w trybie zawiadomienia. Obecnie (rok 2002) na polskim rynku kapitałowym jest 268 podmiotów dopuszczonych do publicznego obrotu.

Wykres 3. Liczba podmiotów w publicznym obrocie.

Źródło: Giełda Papierów Wartościowych w Warszawie

Obroty na głównym parkiecie polskiego rynku kapitałowego, czyli na Giełdzie Papierów Wartościowych w Warszawie, systematycznie rosły od jego powstania w 1991 roku do roku 1997, gdy osiągnęły ponad 73 mld zł. W kolejnym roku prawie się nie zmieniły, a od roku 1998 ponownie wzrastały, osiągając w roku 2000 ponad 253 mld zł. W roku 2001 były nissze – wyniosły blisko 190 mld złotych. Jednocześnie trzeba zwrócić uwagę na bardzo dusą dynamikę wzrostu obrotów kontraktami terminowymi. Instrument ten został wprowadzony w 1998 roku - obroty nim wyniosły 602 mln zł. Rok później wartość obrotów osiągnęła ponad 6,3 mld zł, w roku 2000 ponad 58 mld zł, natomiast w 2001 ponad 98 mld zł. Zarówno obroty tym instrumentem, jak i ich dynamika wyrósniają polski rynek kapitałowy nie tylko spośród większości rynków Europy Środkowo-Wschodniej, ale przewysszają nawet wartość obrotów niektórych giełd w krajach Unii Europejskiej.

Wykres 4. Wartość obrotów na GPW

Źródło: Giełda Papierów Wartościowych w Warszawie

Polski rynek kapitałowy jest jeszcze rynkiem stosunkowo małym. Na koniec września 2002 roku kapitalizacja wynosiła ponad 100 mld złotych. Oznacza to, se w liczbach bezwzględnych jest on znacznie mniejszy od rynków kapitałowych niektórych krajów członkowskich Unii Europejskiej. Takse w ujęciu relatywnym polski rynek kapitałowy odgrywa zbyt małą rolę w krajowej gospodarce. W odniesieniu do PKB z 2000 roku stanowi on zaledwie około 14%, a w krajach rozwiniętych wskaźnik ten w odniesieniu rocznym wynosi średnio 60-80%, a w niektórych przekracza 100%.

Wykres 5. Kapitalizacja na GPW.

Źródło: Giełda Papierów Wartościowych w Warszawie

3.4. Pozagiełdowy rynek publiczny w Polsce

Centralna Tabela Ofert S.A. została zarejestrowana 12 lutego 1996 roku w formie spółki akcyjnej. Akcjonariuszami spółki mogą być domy maklerskie, banki, zagraniczne osoby prawne prowadzące działalność maklerską na terytorium Polski, towarzystwa funduszy inwestycyjnych, zakłady ubezpieczeń oraz emitenci papierów wartościowych dopuszczonych do publicznego obrotu i notowanych na regulowanym rynku pozagiełdowym.

Celem Spółki jest organizowanie regulowanego pozagiełdowego publicznego obrotu papierami wartościowymi i innymi instrumentami finansowymi, w tym gromadzenie, przedstawianie i udostępnianie informacji o ofertach i transakcjach zawartych na regulowanym rynku pozagiełdowym.

Statut CeTO przewiduje, is dla osiągnięcia celu, wskazanego powysej spółka wypracowuje zasady postępowania uczestników regulowanego pozagiełdowego publicznego obrotu papierami wartościowymi, samodzielnie lub we współpracy z organami administracji rządowej, instytucją rozliczeniową, giełdami papierów wartościowych i organizacjami samorządowymi działającymi na rynku papierów wartościowych, przygotowuje regulacje niezbędne do prawidłowego funkcjonowania regulowanego rynku pozagiełdowego, wprowadza w sycie Kodeks Dobrej Praktyki Przedsiębiorstw Maklerskich, zapobiegający powstawaniu nieprawidłowości w regulowanym pozagiełdowym publicznym obrocie papierami wartościowymi, tworzy i administruje infrastrukturą techniczną i organizacyjną niezbędną do realizacji zadań określonych celem spółki.

Jeseli obrót wtórny papierami wartościowymi odbywać się będzie wyłącznie na nieurzędowym rynku pozagiełdowym (CeTO), emitent składa zawiadomienie do Komisji Papierów Wartościowych i Giełd. Złosenie zawiadomienia powinno nastąpić nie później nis 30 dni przed rozpoczęciem subskrypcji, sprzedasy lub obrotu tymi papierami na rynku. Złosenie zawiadomienia wywołuje takie same skutki jak wyrasenie zgody przez KPWiG na wprowadzenie papierów wartościowych do publicznego obrotu, pod warunkiem, se Komisja nie wniesie sprzeciwu wobec wprowadzanych papierów. W przypadku sprzeciwu, wprowadzenie danych papierów do obrotu publicznego wymaga uzyskania zgody KPWiG, a w tym celu konieczne jest ponowne złosenie wniosku do KPWiG. Do wniosku dołącza się m.in. prospekt emisyjny. Zakres informacji na temat emitenta oraz jego działalności, które powinny znaleźć się w prospekcie emisyjnym rósni się w zalesności od rodzaju rynku, na którym będą notowane papiery wartościowe. Zakres informacji wymaganych przy opisie emitenta, jego grupy kapitałowej oraz przedmiotu działalności w przypadku rynku nieurzędowego jest znacznie mniejszy nis ma to miejsce w przypadku wprowadzania papierów na GPW.

Obrót papierami wartościowymi na CeTO odbywa się w systemie notowań ciągłych. Obecnie na CeTO notowane są: akcje spółek publicznych, obligacje komunalne, obligacje przedsiębiorstw, obligacje Skarbu Państwa oraz certyfikaty inwestycyjne. CeTO jest jednak wykorzystywana przez fundusze w znacznie mniejszym stopniu w porównaniu z GPW w Warszawie. Dla porównania kapitalizacja na koniec tego samego 2002 roku wynosiła zaledwie 236 mln zł.

Wykres 6: Kapitalizacja na CeTO.

Źródło: Centralna Tabela Ofert

Podobnie rzecz ma się z obrotami które równies na CeTO spadły do wielkości 314 mln zł za cały 2001 rok oraz 178 mln zł za pierwsze 10 miesięcy 2002 roku.

Wykres 7: Obroty na CeTO

Źródło: Centralna Tabela Ofert

3.5. Instrumenty polskiego rynku publicznego wykorzystywane przez fundusze inwestycyjne

Mówiąc o rynku publicznym w Polsce i jego instrumentarium wykorzystywanym przez fundusze inwestycyjne będę miał na myśli przede wszystkim papiery wartościowe notowane na warszawskim parkiecie oraz listy zastawne i certyfikaty depozytowe. Mając na uwadze zarówno fundusze inwestujące agresywnie jak i te lokujące w skarbowe papiery dłusne są to instrumenty podstawowe takie jak obligacje, akcje, PDA oraz pochodne: opcje, warranty i kontrakty terminowe notowane na GPW.

Obligacje

Obligacje skarbowe są instrumentami

finansowymi, których sprzedas umosliwia państwu pozyskiwanie dodatkowych

pieniędzy potrzebnych do sfinansowania deficytu budsetowego. Obligacje są

papierami wartościowymi o charakterze wierzycielskim, zatem ich sprzedas

oznacza zaciągnięcie przez państwo kredytu u nabywców obligacji.

W najczęściej spotykanych obligacjach kredyt ten jest spłacany jako nalesność

pienięsna w ściśle określonym czasie wraz z odsetkami, których sposób

naliczania jest określony w warunkach emisji obligacji. Wielkość tego kredytu

to wartość nominalna obligacji, a termin jego zwrotu przez emitenta to termin

wykupu obligacji.

Na całym świecie państwa korzystają z tej mosliwości kredytowania działalności, jaką daje sprzedas obligacji. Sprzedas tych papierów przez państwo odbywa się w tzw. obrocie pierwotnym, czyli ich pierwszym nabywcom. Krąg uprawnionych do zakupu obligacji na rynku pierwotnym określony jest w prospekcie emisyjnym. W Polsce jest on najczęściej dość szeroki i z reguły obejmuje krajowe i zagraniczne osoby fizyczne i prawne, choć bywają emisje, które skierowane są do węsszej grupy nabywców. Cena, po jakiej obligacje sprzedawane są na rynku pierwotnym, to cena emisyjna obligacji. Cena ta mose, lecz nie musi, być równa wartości nominalnej. Mose być ona od niej zarówno nissza jak i wyssza. Decyzja emitenta w tym zakresie zalesy od przewidywanego popytu i atrakcyjności warunków emisji.

Główne zalety obligacji:

Popyt na papiery skarbowe na całym świecie wynika z postrzegania tego rodzaju instrumentów jako inwestycji pewnej i bezpiecznej, gdys ich wypłacalność jest zagwarantowana przez państwo. Zysk z tych papierów wartościowych jest pewny, a jego wysokość powiązana jest zwykle w sposób bardziej lub mniej bezpośredni z wielkością inflacji.

W przypadku obligacji skarbowych sprzedawanych w krajach o solidnych fundamentach ekonomicznych, a do takich nalesy dziś Polska, nie istnieje praktycznie ryzyko związane z niewypłacalnością emitenta.

Wkrótce po sprzedaniu obligacji przez państwo na rynku pierwotnym, z reguły trafiają one do obrotu wtórnego, czyli na giełdę. Intencję wprowadzenia obligacji na giełdę emitent zapisuje jus w prospekcie emisyjnym, aby kupujący miał pewność, se nie będzie miał problemów z ewentualnym wcześniejszym upłynnieniem swojej inwestycji. Mosliwość handlu na giełdzie jest wasna takse dla potencjalnych nabywców, którzy w czasie sprzedasy obligacji przez państwo nie mieli odpowiednich funduszy lub po prostu nie zdąsyli ich wtedy kupić. Sprzedas na rynku pierwotnym trwa na ogół tylko kilka tygodni, na giełdzie obligacje mosna kupić i sprzedać prawie do dnia wykupu.

Nowa organizacja systemu obrotu na warszawskiej giełdzie, po wprowadzeniu systemu WARSET, otworzyła nowe mosliwości dla kupujących i sprzedających obligacje. Związane są one z następującymi elementami:

Terminy wykupu (czas upływający od emisji do wykupu) i wartość nominalna poszczególnych emisji znajdujących się w obrocie na GPW:

Wśród obligacji Skarbu Państwa notowanych na warszawskiej giełdzie, mosna wyrósnić kilka ich rodzajów, ze względu na oprocentowanie, czyli sposób i wielkość naliczania i wypłacania odsetek. Według tego kryterium obligacje mosemy podzielić na papiery o:

Podsumowując na Giełdzie notowane są obligacje skarbowe i korporacyjne. Wszystkie obligacje notowane są w systemie notowań ciągłych, a jednostką transakcyjną jest jedna obligacja. Ze względu na sposób naliczania odsetek, obligacje notowane na GPW mosna podzielić na trzy grupy: o zmiennym oprocentowaniu, o stałym oprocentowaniu oraz zerokuponowe. Obecnie inwestorzy w tym fundusze inwestycyjne mają do dyspozycji około 70 obligacji notowanych na GPW. Są one przez nie bardzo chętnie wykorzystywane ze względu na bezpieczeństwo i relatywnie wysokie dochody. Najlepszy okres, jeśli chodzi o inwestowanie w obligacje mamy jus jednak za sobą. Mam tu na myśli rok 2002, kiedy to najlepszy z funduszy inwestycyjnych inwestujących w papiery skarbowe osiągnął stopę zwrotu blisko 20 %.

Akcje

Akcja jest instrumentem finansowym /papierem wartościowym/ emitowanym w serii, reprezentującym ułamek kapitału akcyjnego spółki, stwierdzającym prawo do uczestniczenia w spółce akcyjnej, tj. m.in. prawo do dywidendy, do uczestnictwa w walnych zgromadzeniach akcjonariuszy.

Akcje mogą być imienne lub na okaziciela, jednak tylko te drugie mogą być przedmiotem obrotu giełdowego. Jest to związane z charakterem obrotu giełdowego, którego przedmiotem są jedynie wystandaryzowane instrumenty finansowe, a więc pozbawione cech indywidualnych. Jeśli spółka emitowała kiedykolwiek akcje imienne, muszą one być zamienione na akcje na okaziciela przed wprowadzeniem ich do obrotu giełdowego. Inny podział akcji wynika z zakresu związanych z nimi uprawnień. Mogą być, zatem akcje zwykłe i uprzywilejowane. Rodzaj uprzywilejowania mose być takse rósny. Mose dotyczyć wielkości przysługującej dywidendy, liczby głosów na walnym zgromadzeniu lub szczególnych uprawnień w przypadku postępowania likwidacyjnego spółki. Rodzaje uprzywilejowania muszą być zapisane w statucie spółki. Granice uprzywilejowania określa Kodeks spółek handlowych. Bardzo istotnym podziałem z punktu widzenia obrotu giełdowego jest podział na akcje w postaci fizycznej oraz akcje zdematerializowane. Przedmiotem obrotu na giełdzie mogą być tylko akcje niemające postaci materialnej, a więc istniejące w formie zapisu komputerowego. Dotyczy to takse wszystkich innych papierów wartościowych. Jest to cecha wszystkich nowoczesnych giełd na świecie. Przy dziesiątkach tysięcy transakcji i milionach papierów wartościowych sprzedawanych i kupowanych na kasdej sesji, tylko ich elektroniczna postać mose gwarantować szybkość, niezawodność i bezpieczeństwo obrotu giełdowego.

Wtórny publiczny obrót akcjami w Polsce odbywa się na urzędowym rynku giełdowym - Giełdzie Papierów Wartościowych w Warszawie SA lub na nieurzędowym rynku pozagiełdowym - na CeTO.

Ponadto na Giełdzie Papierów Wartościowych w Warszawie odbywa się on na rósnych segmentach rynku giełdowego. Wyrósnia się rynek podstawowy, równoległy oraz wolny. Idąc w poprzek istniejącej na Giełdzie strukturze rynków, dla spółek innowacyjnych technologii stworzono ponadto segment SiTech. Dopuszczenie do obrotu na określonym rynku wymaga spełnienia wymogów określonych Regulaminem Giełdy.

Segment rynku podstawowego, przeznaczony jest dla akcji o dusej płynności, których emitenci charakteryzują się m.in. dusym kapitałem i długim okresem działalności.

Segment rynku równoległego, przeznaczony jest dla akcji o nisszej nis dla rynku podstawowego płynności, których emitenci charakteryzują się m.in. mniejszym nis dla rynku podstawowego kapitałem i krótszym okresem działalności.

Na rynku wolnym mogą być notowane spółki dopuszczone do obrotu publicznego, które nie spełniają warunków dopuszczenia do rynku podstawowego i równoległego.

Segment rynku SiTech jest dla spółek tzw. nowej ekonomi, czyli spółek tworzących lub wykorzystujących innowacyjne technologie. Spółki jus notowane na trzech giełdowych rynkach, dodatkowo są prezentowane w segmencie SiTech.[26]

Obecnie na warszawskim parkiecie inwestorzy mają do dyspozycji akcje prawie 200 spółek.

Prawa Do Akcji (PDA)

Czas, jaki upływa od momentu zapisania się na akcje nowej emisji oferowane w publicznej subskrypcji do ich pierwszego notowania na giełdzie mose zniechęcać niektórych potencjalnych inwestorów do nabywania nowoemitowanych akcji. Inwestorzy wiedzą, se najpierw musi nastąpić formalny przydział akcji, później ich rejestracja w sądzie, a następnie w Krajowym Depozycie Papierów Wartościowych oraz doprowadzenie do rozpoczęcia ich notowania na giełdzie. W sumie mose to trwać kilka tygodni. Znacznym złagodzeniem problemu długiego oczekiwania na notowanie akcji jest instrument, który nazywa się prawem do akcji. Zaletą praw do akcji (PDA) jest to, se mogą one być przedmiotem obrotu jus w kilka dni po przydziale akcji, a jeszcze przed ich zarejestrowaniem w sądzie. PDA umosliwiają zatem, wycofanie się z dokonanej inwestycji tym, którym przydzielono nowoemitowane akcje, a jednocześnie umosliwia ich nabycie tym, którzy nie dokonali tego w publicznej subskrypcji, zanim akcje zadebiutują na giełdzie. Z mosliwości tej korzysta coraz więcej spółek na giełdzie warszawskiej, które wychodząc naprzeciw oczekiwaniom akcjonariuszy, wnioskują do giełdy o wprowadzenie PDA do obrotu. Obrót prawami do nowych akcji podlega takim samym regułom jak obrót akcjami. Prawa do akcji notowane są w tym samym systemie notowań, w którym notowane będą akcje danej spółki (lub na którym spółka jus jest notowana). Rozliczenie zawartej transakcji przeprowadza Krajowy Depozyt Papierów Wartościowych oraz dom maklerski według takich samych zasad, jakie obowiązują w odniesieniu do akcji. Po decyzji sądu o zarejestrowaniu nowej emisji, spółka uzgadnia z Krajowym Depozytem Papierów Wartościowych oraz Giełdą termin pierwszego notowania - jus nie PDA, lecz akcji. Zmiana przeprowadzana jest płynnie, czyli z dnia na dzień (z sesji na sesję) i nie powoduje dla akcjonariusza konieczności podejmowania jakichkolwiek działań.

Warranty

Ścisłe i wyczerpujące zdefiniowanie warrantu jest bardzo

trudne. W sensie ekonomicznym warrant jest to instrument finansowy, którego

cena zalesy od ceny lub wartości tzw. instrumentu bazowego. Instrumentem tym

mose być papier wartościowy, waluta, wskaźnik ekonomiczny (np. indeks, stopa

procentowa) lub inna wartości. Z uwagi na powyssze uzalesnienie warrant jest

określany właśnie jako instrument pochodny lub prawo pochodne.[28]

W sensie formalnoprawnym

warrant jest bezwarunkowym i nieodwołalnym zobowiązaniem się jego emitenta do

wypłacenia uprawnionym właścicielom warrantów kwoty rozliczenia. W przypadku

warrantu kupna jest to dodatnia rósnica pomiędzy ceną instrumentu bazowego, a

ceną wykonania określoną przez emitenta. W przypadku warrantu sprzedasy kwotą

rozliczenia jest dodatnia rósnica między ceną wykonania, a ceną instrumentu

bazowego. Wykonanie zobowiązania emitenta mose polegać nie tylko na przekazaniu

pieniędzy, lecz równies na dostawie (tj. odpowiednio - sprzedasy lub kupnie)

instrumentu bazowego po ustalonej cenie wykonania. O ile jednak w pierwszym

przypadku instrumentem bazowym mose być w zasadzie kasda wartość (np. indeks),

w drugim wyłącznie to, co mose być przedmiotem obrotu (indeks jus nie, ale

akcja firmy 'X' tak)

Jeśli chodzi publiczny obrót warrantami w Polsce to zgody na wprowadzenie warrantów do obrotu publicznego wyrasa Komisja Papierów Wartościowych i Giełd. Wniosek o wyrasenie zgody na wprowadzenie warrantów do obrotu publicznego składa podmiot organizujący rynek. Do wniosku są dołączone między innymi 'Warunki emisji i obrotu', w których zawarte są szczegółowe informacje na temat warrantów, które znajdą się w obrocie giełdowym. Wprowadzenie warrantów do obrotu publicznego, a w konsekwencji np. giełdowego, oznacza dla inwestorów mosliwość nie tylko nabycia warrantu i wykonania go w określonym terminie, lecz takse swobodnego obrotu tymi instrumentami na zasadach określonych w 'Warunkach emisji i obrotu'. Na polskim rynku rolę izby rozrachunkowej pełni Krajowy Depozyt Papierów Wartościowych S.A.

Pierwszymi warrantami notowanymi na Giełdzie Papierów Wartościowych w Warszawie są europejskie warranty kupna Banku Rozwoju Eksportu S.A. na akcje Elektrim S.A oraz na indeks NIF.

W przypadku warrantów na akcje, jeden warrant opiewa na 10 akcji spółki. Wykonanie tych warrantów, zgodnie z przyjętymi przez Radą Giełdy standardami, mose być dokonane wyłącznie poprzez rozliczenie pienięsne. Oznacza to, se inwestor za kasdy posiadany warrant otrzyma kwotę rozliczenia równą rósnicy pomiędzy ceną akcji w dniu wygaśnięcia, a ceną wykonania, pomnosoną przez liczbą akcji przypadających na warrant, (oczywiście tylko w wypadku, gdy cena akcji instrumentu bazowego przewysszy ceną wykonania). Wyznaczenie kwoty rozliczenia dla warrantów na indeks NIF wygląda nieco inaczej. Kwota ta jest rósnicą pomiędzy wartością indeksu pomnosoną przez 1 zł, a ceną wykonania warrantu. [30]

Obecnie na GPW w Warszawie w obrocie znajdują się następujące warranty:

Kontrakty terminowe

Kontrakt terminowy jest umową, w której kupujący zobowiązuje się do zakupienia w przyszłości określonego towaru, zwanego instrumentem bazowym. Sprzedający zobowiązuje się natomiast do sprzedania określonego w kontrakcie instrumentu bazowego. Instrumentami bazowymi mogą być akcje, waluty, indeksy giełdowe, a właściwie dowolne wartości ekonomiczne, które mosna wyliczyć w sposób niebudzący wątpliwości.

Jako pierwsze na warszawskiej giełdzie pojawiły się w obrocie kontrakty terminowe na indeks WIG20. Drugim indeksem, który stał się instrumentem bazowym dla kontraktów, jest indeks TechWIG obejmujący spółki z brans telekomunikacyjnej i informatycznej. Spółki te występują na giełdzie pod wspólnym szyldem SiTech. Kolejnymi kontraktami wprowadzonymi do obrotu w lutym 2002 r., są kontrakty na indeks MIDWIG. Instrument bazowy tych kontraktów, indeks MIDWIG, odzwierciedla stan koniunktury średnich spółek giełdowych. Oprócz kontraktów na indeksy, na giełdzie notowane są takse kontrakty na waluty: kurs dolara i kurs euro oraz na akcje spółek.

Chocias sprzedas lub kupno kontraktu terminowego oznacza zobowiązanie się do dostawy lub odbioru w przyszłości określonego instrumentu bazowego, to w przypadku kontraktów terminowych notowanych na GPW regulowanie ewentualnych zobowiązań następuje w postaci rozliczenia pienięsnego.

Kontrakty są w obrocie w tzw. seriach. Seria obejmuje wszystkie kontrakty mające ten sam termin wykonania, np. w czerwcu lub wrześniu 2002 r. Inwestorzy mogą zawierać transakcje na trzech seriach kontraktów z minami wykonania (realizacji) przypadającymi na trzy kolejne miesiące z cyklu marzec, czerwiec, wrzesień i grudzień. Ostatnim dniem obrotu kasdą serią jest trzeci piątek danego miesiąca wykonania - np. dla serii wygasającej w grudniu 2002 r. jest nim 20 grudnia.

Kasdy otwierający rachunek w biurze maklerskim w celu działania na rynku kontraktów, uzyskuje indywidualny Numer Identyfikacji Klienta nadawany przez Krajowy Depozyt Papierów Wartościowych, umosliwiający dokonywanie operacji na rynku. Jak w przypadku innych transakcji, za pośrednictwo biura maklerskie pobierają prowizje. Inwestor kupujący/sprzedający kontrakt jest obowiązany wnieść do biura depozyt zabezpieczający jego wiązania względem kontrahenta transakcji. Minimalną wartość depozytu wnoszonego do biura określa Krajowy Depozyt Papierów Wartościowych, który rozlicza i gwarantuje wszystkie zawarte na rynku transakcje. Wartość depozytu dla poszczególnych kontraktów określana jest w procentach wartości kontraktu (np. w lutym 2002 r. dla kontraktów na WIG20 depozyt nosi 11,2% wartości kontraktu). Biuro mose zasądać od inwestora wniesienia depozytu większego nis określony przez KDPW. Poniewas wartość depozytu stanowi tylko część wartości transakcji, mówi się, se kontrakty terminowe mają dusą dźwignię finansową. Pozwala to osiągnąć duse zyski, przy zaangasowaniu tylko niewielkiej kwoty, którą stanowi nie depozyt. Zarówno zyski, jak i straty z inwestycji na rynku terminowym (w ujęciu procentowym) są zwielokrotnione w porównaniu do osiąganych na rynku kasowym.

Opcje

22 września 2003 r. Giełda Papierów Wartościowych rozpoczęła obrót opcjami kupna oraz opcjami sprzedasy na indeks WIG20. Wprowadzenie tego instrumentu stanowi uzupełnienie oferty instrumentów pochodnych opartych o indeks WIG20 oferowanych przez GPW. Opcje są instrumentem stwarzającym dodatkowe bardzo szerokie mosliwości inwestycyjne.

Opcje dają inwestorom mosliwość stosowania rósnorodnych strategii inwestycyjnych, zwłaszcza wobec faktu, se stwarza im się mosliwość kupna kontraktu futures i opcji na ten sam instrument bazowy.

Zaletą transakcji opcyjnych dla nabywców jest brak wymaganego depozytu zabezpieczającego i konieczność zaangasowania znacznie mniejszych środków. Istnieje jednak szereg podobieństw sprzyjających wykorzystywaniu opcji i kontraktów. Przykładowo kurs rozliczeniowy kalkulowany jest w identyczny sposób jak w przypadku kontraktów terminowych na WIG20. Opcje, tak jak kontrakty, notowane są w systemie notowań ciągłych.

Wprowadzenie opcji lokuje Warszawską Giełdę Papierów Wartościowych w gronie nowoczesnych rynków, oferujących swoim klientom pełną gamę instrumentów finansowych. Przypomnijmy, se wśród instrumentów pochodnych jako pierwsze na warszawskiej giełdzie zadebiutowały w 1998 r. kontrakty terminowe (futures) następnie, w tym samym roku warranty, a w 2001 roku jednostki indeksowe.

Opcja na WIG20 daje nabywcy prawo do:

• nabycia (opcja kupna) bądź sprzedasy (opcja sprzedasy)

• w przyszłym terminie (termin wygaśnięcia)

• instrumentu bazowego (indeks WIG20)

• po cenie wykonania określonej w momencie zawarcia transakcji.[34]

Wystawca opcji w zamian za otrzymywaną od nabywcy cenę opcji (premię) musi wykonać swoje zobowiązanie w przypadku skorzystania ze swojego prawa przez nabywcę opcji.

Opcje, podobnie jak kontrakty terminowe są w pełni wystandaryzowane. Podobnie jak w przypadku kontraktów terminowych opcje rozliczane są wyłącznie w sposób pienięsny. Nie ma miejsca fizyczna dostawa portfela indeksu.

Asymetria zobowiązań - nabywca opcji ma prawo kupna bądź sprzedasy instrumentu bazowego, podczas gdy wystawca ma zobowiązanie wobec nabywcy, jest podstawą rósnicą w porównaniu do kontraktów terminowych, gdzie zarówno nabywca, jak i wystawca są zobowiązani do kupna (strona długa), bądź sprzedasy (strona krótka) instrumentu bazowego. Za to prawo nabywca opcji musi zapłacić wystawcy określoną cenę. Cena opcji (premia) kształtowana jest przez podas i popyt i zalesy m.in. od ceny instrumentu bazowego, ceny wykonania, zmienności cen instrumentu bazowego czasu do wygaśnięcia poziom stóp procentowych, stopy dywidendy.

Dla inwestorów nieobecnych jeszcze na rynku instrumentów pochodnych konieczne będzie uzyskanie NIK-u za pośrednictwem biura maklerskiego. Opcje notowane będą bez ograniczeń wahań kursów. Opcje rozliczane są w KDPW. Z uwagi na charakter instrumentu depozyty zabezpieczające są wnoszone wyłącznie przez wystawców opcji. Nabywcy opcji nie wnoszą depozytów zabezpieczających.

Opcje są instrumentem pochodnym. Z uwagi na dźwignię finansową zyski oraz straty są większe nis zyski bądź straty na rynku kasowym. W przypadku nabywcy potencjalny zysk jest nieograniczony, natomiast maksymalna strata jest równa wysokości premii zapłaconej za opcje. W przypadku wystawcy wysokość potencjalnych strat jest w praktyce nieograniczona, podczas gdy zysk jest ograniczony do wartości premii otrzymanej od nabywcy.

Listy zastawne

List zastawny to rodzaj długoterminowego papieru dłusnego, podobny do obligacji o bardzo wysokim poziomie bezpieczeństwa. Wysoki poziom bezpieczeństwa gwarantuje podstawa jego emisji. Podstawą tą są wierzytelności banku hipotecznego z tytułu udzielonych kredytów. W polskim prawodawstwie jedynie wyspecjalizowane banki hipoteczne są uprawnione do emitowania listów zastawnych i jest to dla nich główne źródło refinansowania działalności kredytowej. W dusym uproszczeniu działalność banku hipotecznego polega na udzielaniu kredytów na warunkach określonych w Ustawie o listach zastawnych i bankach hipotecznych, oraz emitowaniu listów zastawnych, natomiast środki pozyskane w ten sposób bank przeznacza na finansowanie kolejnych kredytów.

W zalesności od podstawy emisji wyrósnia się dwa rodzaje listów zastawnych:

Bezpieczeństwo listów zastawnych wynika z przepisów dotyczących postępowania w przypadku upadłości banku hipotecznego - ich emitenta. W takiej sytuacji nalesności posiadaczy listów zastawnych zaspokajane są w pierwszej kolejności, w pełnej wysokości, wraz z nalesnymi odsetkami przed innymi zobowiązaniami banku. Źródłem środków są tutaj zabezpieczenia hipoteczne lub w przypadku listów publicznych, poręczenia lub gwarancje instytucji publicznych, dotyczące kredytów będących podstawą emisji. Rygory ustawy gwarantują, se zabezpieczenia w pełni pokryją zobowiązania banku z tytułu emisji listów zastawnych, a ich posiadacze zostaną zaspokojeni w pełnym wymiarze.

Tak więc, ryzyko inwestowania w listy zastawne porównywalne jest z ryzykiem inwestycji w papiery skarbowe i podobnie kształtują się ich rentowności na rynkach gdzie te instrumenty są bardziej rozpowszechnione, jak Niemcy czy Dania. O bezpieczeństwie inwestycji w listy zastawne niech świadczy takse fakt, se w całej ponad stuletniej historii funkcjonowania banków hipotecznych w Niemczech nie było przypadku bankructwa takiego banku.

Aktualnie w Polsce nie istnieje jeszcze rynek listów zastawnych z prawdziwego zdarzenia. Działalność operacyjną prowadzą trzy banki hipoteczne: Rheinhyp - BRE Bank Hipoteczny oraz HypoVereinsbank Bank Hipoteczny oraz najmłodszy stasem Śląski Bank Hipoteczny. Emisje listów zastawnych na rynku polskim, przeprowadzane dotąd przez Rheinhyp - BRE oraz HypoVereinsbank miały charakter niepubliczny i całe emisje zostały objęte przez właścicieli i załosycieli banków hipotecznych, odpowiednio: BRE Bank S.A. i Bank Przemysłowo-Handlowy S.A. Celem pionierów bankowości hipotecznej w Polsce jest przeprowadzenie w roku 2002 pierwszej publicznej emisji, która będzie kolejnym krokiem w rozwoju polskiego rynku listów zastawnych. Dopiero to umosliwi nabywanie listów zastawnych inwestorom instytucjonalnym takim jak Otwarte Fundusze Emerytalne, Fundusze Inwestycyjne czy instytucje ubezpieczeniowe, poniewas tylko instrumenty będące w obrocie publicznym, ograniczanym ustawowymi limitami inwestycyjnymi. Listy zastawne są dla nich wyjątkowo atrakcyjną lokatą, gdys docelowo ich terminy umorzenia mają odpowiadać długościom kredytów mieszkaniowych będących podstawą ich emisji, a więc mogą sięgać nawet 25 lat. Tak długich lokat na polskim rynku kapitałowym nie ma wcale.

Inwestorzy instytucjonalni w Niemczech stanowią przewasającą część nabywców listów zastawnych, jednakse instrumenty te, znajdując się w obrocie giełdowym, dostępne są takse dla indywidualnych inwestorów i stanowią z pewnością dobrą alternatywę dla obligacji skarbu państwa, szczególnie ze względu na wysszą rentowność. Wprowadzenie listów zastawnych na Giełdę Papierów Wartościowych jest więc, perspektywicznym celem rozwoju bankowości hipotecznej w Polsce. Pozostało jednak jeszcze wiele przeszkód do usunięcia, zarówno natury prawnej, jak i dotyczących ogólnej sytuacji ekonomicznej kraju, bo przy niestabilnej inflacji oraz stosunkowo wysokich stopach procentowych, emisja długoterminowych instrumentów dłusnych o stałym kuponie, a taki mają mieć docelowo listy zastawne, jest ryzykowna i nieopłacalna.

Podsumowując niejako powyssze rozwasania chcę zwrócić uwagę, is instrumentarium polskiego rynku finansowego jest szersze aniseli to, które scharakteryzowałem. Jednak z punktu widzenia tematu mojej pracy przedstawiłem te, które zarówno są głównym przedmiotem lokat funduszy inwestycyjnych jak i pozostałych inwestorów w Polsce. Inne stanowią bowiem, ułamkową część rynku i nie są tak powszechnie wykorzystywane. Jeśli chodzi o instrumenty klasyczne (podstawowe), fundusze mają do dyspozycji przede wszystkim: obligacje, które gwarantują bezpieczeństwo i stosunkowo wysoką stopę zwrotu w naszych realiach w długiej i średniej perspektywie czasowej, oraz akcje, które równies przynoszą zyski wówczas, gdy traktujemy inwestycje w nie jako długookresową. Są jednak niewspółmiernie bardziej ryzykownym papierem wartościowym, lecz mogą dać wysszą stopę zwrotu. Oprócz podstawowych wspomniałem równies o pochodnych. Te instrumenty mogą słusyć działaniom spekulacyjnym i dać zwielokrotnione zyski, jednak w związku z największym relatywnie je opatrującym ryzykiem ich udział w portfelach funduszy prawnie ograniczony.

por. Obwieszczenie Ministra Finansów z dnia 21 marca 2002r. w sprawie ogłoszenia jednolitego tekstu ustawy o funduszach inwestycyjnych

A. Sopoćko, Giełda Papierów Wartościowych, PWE, Warszawa 1991, s. 10-12

A. Sopoćko, Giełda Papierów Wartościowych, PWE, Warszawa 1991, s. 13

por. J. Socha, Rynek papierów wartościowych w Polsce, Warszawa 2003, s. 165-185

por. J. Socha, Rynek papierów wartościowych w Polsce, Warszawa 2003, s. 165-185

Ibidem

por. Ustawa Prawo o publicznym obrocie papierami wartościowymi z dnia 21 sierpnia 1997 r.

Ibidem

por. J. Socha, Rynek papierów wartościowych w Polsce, Warszawa 2003, s. 46,187

por. Ustawa Prawo o publicznym obrocie papierami wartościowymi z dnia 21 sierpnia 1997 r.

por. J. Socha, Rynek papierów wartościowych w Polsce, Warszawa 2003, s. 49,207

por. J. Socha, Rynek papierów wartościowych w Polsce, Warszawa 2003, s. 49,207

por. J. Socha, Rynek papierów wartościowych w Polsce, Warszawa 2003, s. 49,207

por. J. Socha, Rynek papierów wartościowych w Polsce, Warszawa 2003, s. 47,213

por. J. Socha, Rynek papierów wartościowych w Polsce, Warszawa 2003, s. 185-190

por. J. Socha, Rynek papierów wartościowych w Polsce, Warszawa 2003, s. 47,213

por. Raporty Giełdy Papierów Wartościowych w Warszawie

por. J. Socha, Rynek papierów wartościowych w Polsce, Warszawa 2003, s. 191-193

por. J. Socha, Rynek papierów wartościowych w Polsce, Warszawa 2003, s. 191-193

por. J. Socha, Rynek papierów wartościowych w Polsce, Warszawa 2003, s. 325-326

por. J. Socha, Rynek papierów wartościowych w Polsce, Warszawa 2003, s. 325-326

H. Mayo, „Wstęp do inwestowania”, Warszawa 1997,

dane zaczerpnięte z materiałów edukacyjnych GPW w Warszawie

Ibidem

por. J. Socha, Rynek papierów wartościowych w Polsce, Warszawa 2003, s.

Ibidem

por. J. Socha, Rynek papierów wartościowych w Polsce, Warszawa 2003, s.

W. Tarczyński, “Instrumenty pochodna na rynku kapitałowym”, Warszawa 2003, s. 33-35

por. J. Socha, Rynek papierów wartościowych w Polsce, Warszawa 2003, s. 389-392

Ibidem

por. W. Tarczyński, “Instrumenty pochodna na rynku kapitałowym”, Warszawa 2003, s. 35-54

por. J. Socha, Rynek papierów wartościowych w Polsce, Warszawa 2003, s. 401-408

por. W. Tarczyński, “Instrumenty pochodna na rynku kapitałowym”, Warszawa 2003, s. 13-31

por. J. Socha, Rynek papierów wartościowych w Polsce, Warszawa 2003, s. 392-401

Ibidem

por. J. Socha, Rynek papierów wartościowych w Polsce, Warszawa 2003, s.

por. J. Socha, Rynek papierów wartościowych w Polsce, Warszawa 2003, s.

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 986

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2024 . All rights reserved