| CATEGORII DOCUMENTE |

Crize financiare in tarile emergente

Crize financiare s-au intamplat de cand exista pietele financiare.Dar crizele din tarile emergente de la sfarsitul anilor '90 au fost mai globale si mai daunatoare stabilitatii economice si politice decat cele din trecut.De exemplu criza care a lovit Mexicul in 1994 si cea din tarile est asiatice din 1997 au dus la o scadere a ratei de crestere a PIB cu mai mult de 10%.

Ce este o criza financiara?

Un sistem financiar executa functia necesara de directionare(canalizare) a fondurilor catre acei indivizi si firme care au oportunitati productive de investire.Pt a face asta bine participantii la pietele financiare trbuie sa fie capabili sa faca ratinamentele corecte pt selectararea oportunitatilor de investitii mai profitabile,mai necesare. Astfel un sistem financiar trebuie sa se confrunte cu probleme de informatie asimetrica,in care una din partile contractului financiar detine mai multe informatii precise(exacte) decat celaltata.De ex: imprumutantii detin de obicei informatii mai bune cu privire la rentabilitatea si riscul investitiilor pe care doresc sa le realizeze decat creditorii(imprumutatorii).Informatiile asimetrice conduc la 2 probleme de baza ale sistemului financiar:selectia adversa si hazardul moral.

Selectia adversa are loc inaintea finalizarii tranzactiei financiare,cand trebuie alese proiectele de investitii care vor fi creditate pe baza riscului de credit pe care il prezinta.La stabilirea acestuia se tine cont de caliatatea,performantele economice ale persoanei care se imprumuta, cat si de conditiile de crediatre-rate de dobanda.Hazardul moral are loc dupa finalizarea tranzactiei.Acesta se intampla pt ca imprumutantii au tendinta de a investii in proiecte cu risc mare in care ei obtin rezultate bune daca proiectul reuseste,iar creditorii suportata majoritatea pierderilor daca proiectele esueaza.Creditorii impun restrictii ce conduc la diminuarea imprumuturilor ,iar in final nivelul creditarii si la investitiilor va fi sub cel optim.

O criza financiara este o dislocare a pietelor financiare,in care probelemele de selectie adversa si hazard moral se agraveaza,astfel ca pietele financiare devin incapabile sa canalizeze eficient fonduri catre cei care au cele mai productive oportunitati de investitii. Deci o criza financiara provoaca incapacitatea pietelor financiare de a functiona eficient si conduce la o puternica si rapida contractie a activitatii economice.

Factori de agravare ai crizelor financiare.

Exista patru tipuri de factori care conduc la cresterea probelemelor de informatie asimetrica si astfel la o criza financiara: deterioarea bilanturilor sectorului financiar;cresterea ratelor de dobanda;cresterea nesigurantei si deterirarea bilanturilor firmelor din sectorul nefinaciar datoritata modificarii preturilor activelor.

Deteriorarea bilanturilor sectorului finaciar

Bancile si ceilalti intermediari financiari joaca un rol foarte important in sistemul financiar deoarece prezinta atat abilitatea dar si stimulentul economic de a adresa problemele de informatie asimetrica.-ele au abilitatea de a colecta informatii despre imprumutantii si de a monitoriza comportamentul acestora reducand hazardul moral.Marea dificultate de a dobandi informatii despre firmele private in tarile emergente explica de ce bancile joaca un rol mult mai important in sistemele financiare din tarile emergente decat in tarile industrializate.

Importanta speciala a bancilor si a celorlalti intermediari financairi in sisitemul financiar implica, ca daca abiliatatea lor de a imprumuta este primejduita ,creditarea va scadea si economia se va contracta.O deterioarare in bilanturile intermediarilor financiari impiedica abilitatea de a credita si astfel este un factor cheie de avansare a crizelor financiare.Daca bancile sufera o deteriorare in bilanturile lor si astfel au o substantiala contractie de capital au 2 posibilitati:micsorarea creditarii sau strangerea de capital nou.Cum obtinerea de capital presupune costuri ridicate se va alege varianta micsorarii creditarii ceea ce duce la incetinirea activitatii economice.

Daca deteriorarea este severa poate conduce la panica bancara care implica un nr mai mare de banci,propaganduse in tot sistemul financiar.

Cresterea ratelor de dobanda.

Cresterea ratelor de dobanda conduce la cresterea selectiei adverse,crescand probabilitatea de a imprumuta unui agent cu un risc de credit mare.Recunoaterea ca o crestere a ratelor de dobanda duce la diminuarea calitatii unui potential imprumutant,determina bancile sa limiteze creditele pe care le acorda.Cresterea ratelor de dobanda cauzeaza o scadere a valorii nete ,deoarece in termini de valoare prezenta ,majorarea ratelor deiminueaza valoarea activelor cu o durata mai mare , decat creste valoarea pasivelor cu o durata mai scurta.

Cresterea in nesiguranta

Ingreuneaza procesul de selectie adversa si hazard moral-este mai grea monitorizarea-separarea agentilor cu risc de credit scazut de cei cu risc ridicat lucru ce determina micsorarea creditarii,a investitiilor,a activitatii economice.In tarile emergente aceasta apare ca urmare a nesigurantei privind viitoarele politici guvernamentale.

Deteriorarea bilanturilor sectorului nefinanciar

Situatia bilantului firmelor nefinanciare(imprumutantilor) este cel mai critic factor pt asprimea problemelor de informatie asimetrica in sistemul financiar.Aceasta problema poate aparea in mai multe forme:

-utilizarea de colaterale

-valoarea neta

-cresterea ratelor de dobanda

-schimbari neasteptate ale inflatiei

Dinamica crizelor financiare

Crizele financiare in tarile emergente prezinta mai multe etape:prima este deterioararea bilanturilor sectorului financiar si nonfinanciar si determina etapa a doua:criza monetara.Etapa a treia este o deterioarare suplimentara a bilanturilor sectorului financiar si nonfinanciar ca urmare a crizei monetare si face ca economia sa zboare intr-o criza financiara cu consecinte devastatoare.

Prima etapa care a condus la o criza financiara in tarile

emergente a fost liberalizarea financiara,care implica ridicarea restrictiilor atat in privinta ratelor de dobanda cat si a tipului de credit permis si cateodata privatizarea sistemului financiar.Rezultatul este cresterea dramatica a creditarii, hranita de inflow-urile de capital international.Problema nu a fost extinderea creditarii,ci extinderea atat de rapida incat au fost asumate riscuri mari ce au avut ca rezultat cresterea imprumuturilor neperformante.De exemplu in Mexic si in tarile est asiatice procentul creditelor neperformante a crescut cu mai mult de 10%.Asumarea acestui risc excesiv s-a intamplat din 2 motive.Primul: lipsa in banci si celelate institutii financiare a ofiterilor de ceredit bine pregatiti si a sistemelor de evaluare si management a riscului.Al doilea ,slaba regularizare si supraveghere a sistemului financiar in tarile emergente afectate de criza :Mexic ,tarile din estul Asiei,Rusia.Este important de notat ca bancile nu au fost singura sursa de asumare a riscului excesiv in sistemul financiar in tarile in criza de exemplu Tailanda,Korea.

Odata cu adoptarea liberalizarii, fluxuri de capital strain au intrat in banci si alti intermediari finaciari deoarece aceste investitii erau vazute ca protejate de guvern sau de FMI. In Mexic si in tarile din estul Asiei fluxurile de capital au fost in medie de 5% din PIB ducand in 3 ani la criza. Inflow-urile de capital strain pe termen scurt erau adesea incurajate de guverne. Rezulatul a fost cresterea mai mare a imprumuturilor in moneda straina comparativ cu rezervele internationale ale tarilor: Mexic, Tailanda, Korea si Indonezia.Marea lipsa de lichiditate in aceste tari sugera ca ele sunt vulnerabile la crize financiare.O alta consecinta a liberalizarii financiare a fost cresterea imensa a datoriilor companiilor mari:in Korea datoriile comparativ cu capitalul pt corporate sector a crescut mai mult de 350% inainte de criza.

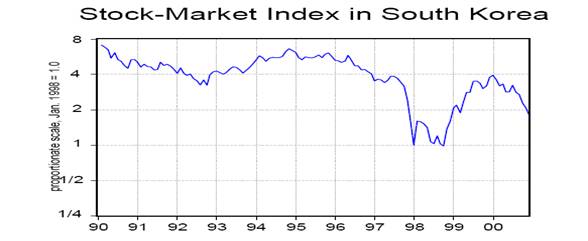

Declinul bursei de valori si majorarea nesigurantei au fost factori aditionali pt crizele din Mexic, Tailanda si Korea de Sud.(bursa de valori a scazut simultan si in Malaiezia,Indonezia si Philipine).In Mexic economia a fost lovita de socuri politice in 1994 care au creat nesiguranta,ducand pana la sfarsitul anului 1994 la reducerea preturilor actiunilor cu 20%fata de varful inregistrat in septembrie.

In Koreea mai multe corporatii au intrat in faliment: Hanbo Steel, Sammi Steel, Kia Motors. In Tailanda dificultatile institutiilor financiare care au imprumutat in domeniul real estate(Finance One) au impus imprumuturi de mai mult de 8bilioane $ de la banca centrala.Cresterea nesigurantei a determinat si aici declinul pietei de capital cu mai mult de 50%,iar in Koreea cu mai bine de 25%.

A doua etapa:criza monetara.

Starea proasta a bilanturilor sectorului financiar si nefinanciar impreuna cu o lipsa acuta de lichiditate au dus la criza monetara din Mexic si tarile din estul Asiei prin aparitia atacurilor speculative asupra monedei.In Mexic chiar daca banca centrala a intervenit pe piata de schimb si a crescut ratele de dobanda, a fost incapabila sa stavilieacsa atacurile si a fost fortata sa devalorizeze pesos-ul in 20 decembrie 1994.In Tailanada prabusirea bath-ului la inceputul lui iulie 1997 a fost rezulatul neputintei bancii centrale de a apara moneda pt ca masurile necesare ar fi afectat prea mult sistemul fianciar si asa slabit.Pana la sfarsitul lui 1998 monedele Tailandei, Philipinelor, Malaieziei si Koreei au scazut cu mai mult de 30 %,iar rupiah-ul Indonesian cu mai bine de 75%.

A treia etapa

Odata ce atacurile speculative cauzeza depercierea monedei,structura institutionala ale pietelor de datorii din tarile emergente-durata scurta a contractelor de datorii si denominarea lor in moneda straina-acum interactioneaza cu devalorizarea monedei pt impingerea economiei intr-o puternica criza financiara.Apar trei mecanisme prin care crizele monetare maresc problemele de asimetrie a informatiei pe pietele de creditare,provocand aparitia unei crize financiare.

Primul mecanism implica efectul direct al devalorizarii monedei asupra bilanturilor firmelor.Devalorizarea cea mai mare s-a intamplat in Indonezia care si-a vazut propria moneda scazand in valoare cu mai mult de 75% astfel crescand valoarea in ruphian a datoriiilor externe de aproape 4 ori.-pana si firmele performante au fost conduse la insolvabilitate.

Al doilea mecanism care a condus la crizele financiare a fost deteriorarea bilanturilor sectorului financiar provocand o puternica criza bancara.In Mexic si in tarile est asiatice bancile si ceilalti intermediari financiari aveau multe datorii denominate in moneda straina care au crescut rapid in valoare dupa devalorizare.Pe de alta parte imposibilitatea de plata-returnare a creditelor firmelor a determinat o afectare a bilanturilor institutiilor financiare atat in ceea ce priveste activele cat si pasivele.

Al treilea mecanism este reprezentat de faptul ca devalorizarea conduce la inflatie. In tarile emergente banca centrala are putina credibiliate in ceea ce priveste lupta impotriva inflatiei.Astfel deprecierea monedei dupa atacuri speculative conduce la presiune imediata asupra preturilor de import, care duce la o crestere dramatica a inflatiei actule si asteptate.Acest lucru s-a intamplat in Mexic si Indonezia unde inflatia a depasit 50%.

Toate aceste trei mecanisme au dus la deteriorarea bilanturilor firmelor financiare si nonfinanciare care apoi s-a tradus cu o contractie a creditului si o scadere severa a activitatii economice.Pietele financiare nu mai erau capabile sa canalizeze fondurile catre oportunitati productive de investire,ducand la efecte devastatoare asupra economiilor acestor tari.

Criza din Brazilia din 1999 nu este de tipul celor descris mai sus.Brazilia a experimentat o criza clasica a balantei de plati datorita unei politici fiscale neadecvate.Deasemenea criza din Rusia a avut o puternica componenta fiscala,devalorizarea rublei a determinat pierderi de peste 27 bilioane pt sistemul bancar provocand prabusirea acestuia .

Politici de prevenire a crizelor financiare.

Miskin examineaza 12 arii de baza ale reformei financiare:supraveghere prudentiala;cerinte de contabilitate si dezvaluire;sistem legal si judecatoresc;disciplina de piata ;intrarea de banci straine;controlul de capital;reducerea rolului institutiilor financiare detinute de stat;restrictii asupra datoriilor denominate in moneda straina;eliminarea politicii" prea mare spre a esua" in corporate sector;succesiunea liberalizarii financiare;politica monetara si stabilitatea preturilor;regimuri de schimb valutar si reserve valutare.

Pt prevenirea crizelor financiare guvernele trebuie sa creeze un puternic sistem de supraveghere bancara pt reducerea asumarii de riscuri execsive in sistemul financiar prin:eliminarea instutiilor cu capital insuficient;managementul riscului,respectiv adecvarea capitalurilor la risc;eliminarea politicii "prea mare pt a esua"-impiedicarea interventiei statului pt sprijinirea deponentilor asigurati si neasigurati in caz de faliment;alocarea de resurse suficiente autoritatilor statutare;independenta agentiilor de supraveghere;contabilizarea supervise-arilor;restrictii la imprumuturile contractate.

Intrarea bancilor straine in tarile emergente trebuie privita ca o oportunitate pt imbunatatirea sistemului bancar,nu ca o amenintare.Beneficiind de un portofoliu mai diversificat si de surse de fonduri din toata lumea prin compania-parinte,bancile straine sunt mai putin expuse la risc si mai putin afectate de socurile negative ale economiei tarii in care isi desfasoara activitatea.Intrarea bancilor straine incurajeaza adoptarea unor practice bancare mai bune ele beneficiind de sisteme de expertiza si risc management.

O caracteristica a sistemului financiar din tarile emergente si in tranzitie este interventia directa a guverneler asupra creditului in interes propriu sau in favoarea altor sectoare ale economiei.Acest lucru se realizeza prin fixarea unor rate de dobanda mici la anumite tipuri de credit,sau prin crearea unor institutii financiare pt executarea unor tipuri specifice de imprumuturi,prin stabilirea unor banci de stat care sa asigure fonduri unor entiati favorizate sau prin directionarea institutiilor private spre a imprumuta anumite entitati.Interventia ar trebui eliminata pt ca guvernele nu urmaresc alocarea fondurilor spre acei debitori care vor produce o ridicata crestere economica.

Prezenta unei datorii mari denominate in moneda straina face mai dificila recuperarea unei tari dintr-o criza financiara.In tarile emergente prezenta acestei datorii face imposibila aplicarea de politici monetare pt injectarea de lichiditate in economie sau interventia bancii centrale ca creditor de ultima instanta, deoarece aceste actiuni ar provoca o devalorizare si mai puternica a monedei, provocand deteriorarea bilanturilor firmelor financiare si nefinanciare.

Politica monetara are un rol important in stabilitatea preturilor. S-a observat ca tarile care au o istorie ridicata a inflatiei au datoriile contractate in moneda straina,lucru ce permite fragilitatea sisitemului financiar si crizele financiare.Atingerea stabilitatii preturilor este o conditie necesara pt a avea o moneda sanatoasa,lucru ce ar facilita bancilor si firmelor nefinanciare obtinerea de capital cu datorii denominate in moneda nationala.Tarile care au atins stabilitatea preturilor au posibilitatea de a folosi instrumente de politica monetara pt revenirea din crizele financiare.

Regimurile fixe de rate de schimb maresc instabilitatea financiara in tarile emergente.ex Korea.Deasemenea s-a observat ca tarile care au rezerve valutare scazute sunt mai vulnerabile la crizele financiare.Astfel multe din tarile emergente au luat in considerare aceasta recomandare si si-au marit rezervele valutare dupa criza.ex:Korea a acumulat reserve valutare de aproximativ 100 bilioane $.

Managementul crizelor financiare si valutare in tarile in curs de dezvoltare de catre Fondul Monetar International

Tarile in care s-au manifestat crize financiare si valutare in anii trecuti au trecut peste aceste dificultati sub atenta supraveghere si indrumare din partea Fondului Monetar International. Totodata, acestea au fost nevoite sa depuna eforturi suplimentare proprii pentru gestionarea eficienta a diferitelor situatii aparute.

In ceea ce priveste modul de actiune al Fondului si masurile luate in cadrul acestuia, trebuie mentionat ca influenta guvernului Statelor Unite si a celorlalte tari puternic industrializate si-a pus amprenta asupra felului in care tarile in curs de dezvoltare au primit sprijinul necesar. Astfel, FMI a actionat de-a lungul timpului, in principal, prin acordarea de credite cu o rata de dobanda scazuta care erau conditionate de o serie de masuri privind reforma economica adoptate de tarile aflate in criza. Daca aceasta abordare a problemelor a fost eficienta, ramane inca de discutat.

Spre exemplu, in anii '80, tarile din America de Sud, in frunte cu Mexic, se aflau in situatia de a nu-si putea onora datoriile externe, care, in general, reprezentau credite contractate de guvernele acestora de la bancile comerciale din Statele Unite sau din alte tari puternice din Europa. Crizele din America Latina din 1980 au fost semnificant diferite de cele din 1990. Guvernele din America Latina au imprumutat mult de la bancile comerciale straine,incurajate de rata mica de dobanda si de preturile ridicate la marfurile lor de export.La sfarsitul deceniului dupa cresterea ratei de dobanda si intrarea in recesiune a Americii, cererea pt exporturile Americii Latine a scazut,iar imprumutantii au fost incapabili sa-si plateasca datoriile.Drept rezultat bancile din SUA si Europa au fost puternic afectate aparand posibilitatea unei crize a sistemului bancar in tarile industriale.Guvernele Americii Latine au fost fortate sa reduca cheltuielile finantate din creditele externe si sa reduca preturile la export,pt cresterea acestora astfel incat sa poata sa-si ramburseze dobanda si principalul la datoriile externe.Se observa ca problema a aparut in acea perioada din cauza mai multor factori: aprecierea dolarului, cresterea ratelor de dobanda si o recesiune globala care a determinat scaderea cererii pentru produsele provenite din America de Sud. Fondul Monetar International a raspuns acestei crize prin acordarea de imprumuturi pe termen scurt prin care tarile debitoare si-au putut indeplini o parte din obligatiile precedente. Deasemenea, FMI s-a orientat si si-a indreptat eforturile in trei directii: sprijinirea tarilor respective in adoptarea unor politici monetare si fiscale menite sa aduca o stabilitate a contului curent; restructurarea datoriilor externe si monitorizarea performantelor fiscale si monetare. Combinatia acestor actiuni,o recuperare generala a cererii globale,o scadere a ratei de dobanda si anularea unor datorii au dus la incheierea crizei.Dar si dupa terminarea acesteia veniturile Americii Latine au ramas sub nivelul celor dinainte de criza.Guvernele au invatat din aceasta experienta sa-si finanteze deficitele din moneda nationala,iar bancile din tarile industriale au redus creditarea guvernelor straine.

O alta provocare pentru FMI a constat in acordarea de asistenta tarilor fost comuniste din estul Europei si fostei Uniuni Sovietice. In acest caz, FMI a intervenit prin asistenta tehnica privind numeroase aspecte, precum: privatizarea, sistemul fiscal, reglementarile comerciale, activitatea bancilor centrale si a celor comerciale sau a pietei titlurilor.

Crizele din anii '90 aparute in Tailanda si care s-au extins in sud-estul Asiei si America Latina au fost diferite de cele precedente prin faptul ca datoriile nu erau fata de banci comerciale, ci se manifestau in obligatiuni, iar debitorii erau acum nu guvernele tarilor in cauza, ci banci comerciale sau corporatii nefinanciare. Cauzele acestor crize au fost: deficitele de cont curent aparute din pricina supraevaluarii ratelor de schimb; datoriile pe termen scurt depaseau rezervele valutare si existenta unor sisteme bancare slabe, care au permis creditorilor sa le influenteze activitatea.

Masurile luate de FMI in acest caz au constat in transformarea ratelor de schimb valutar, din rate fixe in rate flotante, dar si adoptarea unor politici fiscale aspre cu scopul de a limita deprecierea monedelor nationale si de a reduce deficitul bugetar. Totodata a impus si adoptarea unor reforme structurale ce vizau activitatea bancilor centrale si comerciale, anularea sprijinului guvernamental catre companii private, liberalizarea pietei de capital si a celei comerciale, modificarea unor legi sau eliminarea subventiilor acordate de catre stat in anumite domenii.

Concluzii

La sfarsitul anilor 1980 colapsul Uniunii Sovietice si schimbarea spre democratie au orientat politicile din intreaga lume spre creditarea si investirea in tarile emergente,ale caror guverne doreau atragerea capitalului strain.Evitand greselile din anii '70 tot nu s-a putut opri revenirea unei crize financiare internationale.Crizele din 1990 s-au datorat combinarii unor deficite de cont current nesustenabile ,datorii externe pe termen scurt excesive si un sistem bancar national slab.Experienta crizei a fost unica in fiecare tara.

Tarile industriale au raspuns la aceste crize atat in mod direct, cat si prin intermediul FMI prin pachete financiare substantiale dar si prin impunerea unor cerinte de reforma ale economiei tarilor implicate.Dar si dupa acestea, tarile nu au ajuns la ratele de crestere economica anterioare crizei si nici nu au reusit sa atinga reformele structurale pe care FMI a incercat sa le impuna.

In concluzie, trebuie remarcat ca in ultimii ani a existat o crestere a numarului de crize bancare si financiare in tarile in curs de dezvoltare, ce au implicat costuri devastatoare pentru economiile acestora. Pe de alta parte, aspectul pozitiv consta in faptul ca, in prezent, s-a ajuns la o mai buna intelegere a modului de aparitie a crizelor, a efectelor acestora si a celor mai eficente metode de a le remedia.

Bibliografie

1.Feldstein,M(2002)-Economic and financial crises in emerging

market economies

2.Barro,R(2001)-Economic growth in

financial crisis

3.Mishkin,F(2001)-Financial policies and the prevention of financial

crises in emerging market countries

Academia de Studii Economice Bucuresti

Crize financiare in tarile emergente

Sorcoata Corina

Spridon Alexandru

Grupa 1607, seria F,

Anul IV, F.A.B.BV

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 1887

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2025 . All rights reserved