| CATEGORII DOCUMENTE |

FORME DE DECONTARE INTERNATIONALA

In conditiile economiei de piata potrivit careia agentii economici romani (regii autonome, S.R.L. -uri, S.A. - uri, societati mixte sau private) realizeaza tranzactiile in conformitate cu normele Bancii Nationale a Romaniei si cu hotararile guvernamentale se desfasoara relatiile comerciale si de plati ale tarii noastre cu strainatatea.

Pentru a se asigura ca derularea contractului se face in conditii tehnice si de eficienta corespunzatoare agentii economici au obligatia de a cunoaste prevederile legislatiei valutare, atat din tara noastra, cat si din tara partenerului extern.

Agentii economici sunt obligati sa urmareasca intocmirea documentelor in stricta concordanta cu termenii modalitatii de plata respective si sa stabileasca modalitatea de decontare externa inca din faza de contractare.

Prin banca la care agentul economic este titular de cont se primesc in/si din strainatate si se remit documente aferente export-importului si prestarilor de servicii. Este interzisa expedierea, primirea si schimbul direct de documente care reprezinta creante sau angajamente de plata fata de partenerii externi.

Pe baza unor acorduri statale, opozabile partilor semnatare sau in cadrul unor relatii de drept privat, de regula, contractul de vanzare-cumparare de marfuri sau servicii se desfasoara relatiile internationale de plati, ca si relatiile comerciale care stau la baza lor.

In practica se utilizeaza principalele forme de decontare indiferent de cadrul in care se desfasoara relatiile de plati (acorduri guvernamentale, angajamente bancare, contracte comerciale) in devize liber convertibile intre Romania si celelalte state:

acreditivul documentar

incasso-ul documentar

ordinul de plata

scrisoarea de garantie bancara

La incheierea contractelor comerciale, agentii economici vor utiliza acele forme de decontare care sa asigure o incasare in cel mai scurt timp a contravalorii marfurilor exportate sau a serviciilor prestate pentru strainatate, iar la import sa previna orice riscuri si pierderi.

In cazul cand, prin contractele externe se prevede ca efectuarea platilor sa se faca pe baza de incasso, agentii economici pot lua unele masuri prudente si anume, vor expedia marfurile pe adresa unei banci corespondente sau a unei case de expeditie, astfel incat cumparatorul sa nu poata intra in posesia acestora decat dupa ce a facut dovada ca a achitat contravaloarea lor.

Nu se vor efectua livrarile de marfuri, prestatiile de servicii pentru care s-a prevazut prin contracte externe plata pe baza de acreditive documentare decat dupa deschiderea respectivului acreditiv, fiind interzisa depunerea documentelor la "incasso".

Pentru sistemul bancar

international, baza juridica si

instrumentul tehnic ce asigura desfasurarea decontarilor privind schimburile

internationale este constituita de "Regulile si uzantele internationale privind

acreditivele documentare" ca si "Regulile Uniforme pentru Incasso-uri"

elaborate de Camera de Comert Internationala de

1. ACREDITIVUL DOCUMENTAR

Cel mai uzitat mod de plata este acreditivul documentar In schimburile de marfuri internationale folosirea preferentiala a acreditivului documentar se explica prin faptul ca plata se face contra documente si nu la primirea marfii, pe baza angajamentului irevocabil de plata a bancii emitente.

Astfel se nasc interese contradictorii intre vanzator si cumparator. Astfel incat cumparatorul ar dori sa plateasca marfa numai dupa ce aceasta a intrat efectiv in posesia sa iar vanzatorul ar dori sa obtina contravaloarea marfii cel putin in momentul in care marfa iese pe poarta fabricii sale.

Este necesara interventia unei a treia parti pentru atenuarea contradictiilor care sa asigure pe cumparator ca va intra in posesia marfii dorite si pe vanzator ca va incasa contravaloarea marfii vandute, in conditiile contractului comercial de vanzare-cumparare care stabileste pretentiile partilor.

Acest garant care foloseste in acest scop, ca instrument financiar, acreditivul documentar si in care ambii parteneri au incredere este o banca.

Banca se angajeaza direct fata de vanzator sa-i plateasca o suma de bani determinata, la cererea cumparatorului, pe baza prezentarii din partea acestuia a unor documente specificate in mod expres in scrisoarea de deschidere a acreditivului. Acest angajament bancar este independent de solvabilitatea cumparatorului, de acordul acestuia privind marfa sau alte imprejurari care s-ar ivi dupa expedierea marfii si l-ar determina pe cumparator sa refuze marfa, aceste riscuri revenind bancii emitente.

Toate partile implicate iau in considerare exclusiv

conditiile stabilite in acreditive si in prevederile din brosura publicata de

Camera de Comert Internationala de

Obligatia absoluta ca documentele prezentate de exportator sa fie intocmite in stricta conformitate cu conditiile acreditivului este regula esentiala care asigura automatismul platii garantate de acreditiv.

Din punct de vedere financiar, banca emitenta a unui acreditiv se asigura de fondurile necesare pentru achitarea documentelor prezentate, constituind un provizion din contul de disponibilitati al clientul sau care a solicitat deschiderea acreditivului. De regula, contul in care se evidentiaza blocarea fondurilor este purtator de dobanzi bonificate din momentul deschiderii acreditivului si pana in momentul decontarii..

In practica moderna apar si alte tipuri de asigurari colaterale sau pot lipsi cu desavarsire.

ACREDITIVUL DOCUMENTAR STAND - BY

In timp ce AD obisnuit este utilizat pentru a asigura miscarea pe canal bancar a documentelor comerciale si financiare de la exportator la importator si a banilor in sens invers, AD stand-by are o functie diferita: de garantare.

Banca emite un AD stand-by la solicitarea unui client (ordonatorul), care trebuie sa ofere partenerului de contract (beneficiarul), o garantie ca daca el nu-si va indeplini obligatia asumata prin contractul comercial, ea, banca il va plati, despagubindu-l baneste.

Astfel, AD stand-by difera de un AD prin aceea ca beneficiarul lui nu apeleaza la utilizarea AD decat in masura in care ordonatorul nu si-a indeplinit obligatia asumata prin contract. De exemplu:

plata contravalorii marfurilor livrate, daca importatorul nu plateste marfurile cumparate, banca care a emis AD stand -by va plati in locul sau;

plata ratelor scadente la un credit, garantarea participarii la licitatii, buna executare a contractului sunt alte situatii in care se utilizaza AD stand - by;

restituirea avansului de catre exportator importatorului in cazul rezilierii contractului. Prin contractul comercial exportatorul este obligat sa restituie avansul, iar daca nu o face, importatorul, in favoarea caruia a fost emis AD stand - by, va cere bancii suma.

In cazul operatiunilor de compensatie cel care exporta primul marfa poate solicita partenerului de contract, sa ii ofere drept garantie un AD stand - by. Astfel, daca acesta nu-si va indeplini obligatia asumata prin contract de a livra marfa in compensatie, primul exportator, in baza dovezii ca el a exportat marfa, poate cere bancii emitente a Ad stand - by sa ii plateasca contravaloarea marfurilor ce ar fi trebuit sa i le livreze partenerul.

Locul unui Ad stand - by in ansamblul unei afaceri de compensatie este:

Partenerii convin sa deruleze compensatia prin schimb de documente pe canal bancar;

Primul exportator, care nu are incredere in partenerul sau, ii solicita acestuia sa ii ofere drept garantie a livrarii sale un Ad stand - by;

Dupa ce primul exportator este notificat de banca ca in favoarea sa a fost deschis Ad stand - by, livreaza marfa si transmite documentele pe canal bancar;

Dupa expedierea marfii primul exportator, beneficiarul Ad stand - by asteapta, in primul rand, ca in intervalul de timp convenit

cu partenerul sa ii livreze marfa;

In functie de comportamentul partenerului, din acest moment, pot aparea doua situatii:

5.a. Partenerul in perioada convenita livreaza marfa. Drept urmare, operatiunea de compensatie s-a incheiat, iar AD stand - by devine fara obiect;

5.b. Partenerul nu livreaza marfa in perioada convenita. In acest caz,

primul exportator - beneficiarul AD stand - by , solicita bancii utilizarea AD stand - by.

Astfel, contra documentelor ce atesta ca el si-a indeplinit obligatia de livrare a marfii si in baza declaratiei scrise ca partenerul nu si-a indeplinit obligatia banca ii da banii - contravaloarea marfurilor ce ar trebui sa le primeasca in compensatie.

Cu banii astfel obtinuti exportatorul prim poate procura marfa din alta parte, cu plata in valuta;

Banca emitenta a AD stand-by isi recupereaza banii de la exportatorul al doilea, care este ordonatorul AD stand - by, dar nu si-a indeplinit obligatia asumata prin contractul comercial de a livra marfa in compensatie. Sintetizand:

beneficiarul unui AD stand - by poate fi oricare dintre partenerii din contract, in masura in care nu are neincredere in celalalt, ca acesta isi va indeplini obligatia principala asumata prin contract. In practica, in cazul compensatiilor, de regula, beneficiarul AD stand - by este primul exportator;

dat fiind supletea AD in general, de a se adapta oricarei situatii, AD stand - by pot fi utilizate eficient in cazul:

2.a.compensatiilor cu mai multe livrari esalonate in timp si care, in

final pot sa nu fie echilibrate perfect. Diferenta neacoperita prin

livrari de marfuri in compensatie poate fi acoperita printr-un AD stand - by.

100% marfuri

Exportator I 80% marfuri Exportator II

20% valuta

AD stand - by

2.b. compensatiile realizate partial in marfuri, partial in valuta:

50% marfuri

Exportator I 50% valuta Exportator II

100% marfuri

Deoarece AD stand - by au fost utilizate pentru prima data in spatiul dreptului bancar anglo-saxon ca instrument de garantare, cel mai adesea ele se intalnesc sub denumirea de "letter of credit", "scrisori de credit", iar denumirea le defineste functia "de rezerva", "in asteptare" (stand - by).

ACREDITIVE DOCUMENTARE RECIPROCE

Operatiunile de compensatie derulate prin AD reciproce se particularizeaza prin:

a) intotdeauna AD reciproce sunt irevocabile si corelate:

in timp - AD se deschid aproape simultan, stabilind termenele de livrare, prezentare de documente cat mai apropiate, astfel ca perioada de "creditare" acordata de primul exportator sa fie cat mai mica.

valoric - respectiv valoarea unui AD este egala cu valoarea celuilalt AD. In cazurile in care compensatia nu este integrala, diferenta se acopera prin plata in valuta, mentiune ce trebuie sa regaseasca in textul AD.

b) cei doi parteneri isi deschid reciproc cate un AD. Astfel fiecare

dintre ei este:

beneficiar - pentru AD deschis de partenerul de compensatie in favoarea lui;

ordonator - pentru AD deschis de el in favoarea partenerului de compensatie.

Aceasta dubla calitate de beneficiar/ordonator de AD rezulta din insasi esenta compensatiei, fiecare partener avand dubla ipostaza de importator/exportator.

c) "cheia" AD reciproce este determinata de clauzele speciale cuprinse in textul AD si este rezultatul negocierilor comerciale.

Dupa cum s-a prezentat, partenerul solicitat sa accepte "plata" marfii sale printr-o alta marfa si nu in bani, este cel care dicteaza conditiile operatiunii de compensatie, in general, si a derularii AD reciproce, in particular.

Aceste conditii se materializeaza de regula prin:

intotdeauna el este primul care ordona deschiderea AD;

in deschiderea de AD, pe care o va realiza in acest scop, precizeaza clauzele speciale care definesc gradul de protectie impotriva riscurilor amintite, in mod special pentru exportator;

va cere plata inainte, in sensul ca partenerul va livra marfurile primul si el va livra al doilea;

in acest context, acreditivul al doilea deschis la primul exportator, in baza AD primit, de fapt se conformeaza instructiunilor primite si cel mai adesea este un AD obisnuit, in sensul ca cel mult preia instructiunile primite.

d) elementul specific AD reciproce il constituie clauzele speciale. De retinut ca acest aspect nu limiteaza diferitele moduri de utilizare a AD: plata la vedere, diferita la un numar de zile; prin acceptare; sau

inserarea altor mentiuni specifice oricarui AD: livrari partiale

permise; expedierea marfii altor destinatari, folosirea lor in operatiuni de intermediere etc.

In functie de clauzele speciale AD reciproce, in practica se cunosc mai multe forme care, in esenta ofera un grad de protectie mai mare sau mai mic partenerilor de compensatie.

AD reciproce sunt denumite in functie de clauza speciala pe care o contin:

AD reciproce cu clauza "de valoare",

AD reciproce cu clauza "de intrare in vigoare",

AD reciproce "escrow".

AD reciproce cu clauza de valoare

Acest tip de AD se apropie mai mult de esenta compensatiei - marfa - contra marfa fiind exclusa miscarea banilor.

Se caracterizeaza prin:

clauza "de valoare" cuprinsa in textul primului AD deschis poate avea urmatoarea formulare:"suma constituita in contul nostru (bancii emitente) va fi utilizata pentru acoperirea exportului firmei AB (ordonatorul AD) de "y" marfa livrata in compensatie cu marfa "z" livrata de dvs. (beneficiarul AD)";

cele doua AD sunt legate in utilizarea lor de catre cei doi parteneri;

ambele AD sunt domiciliate, de regula, la banca emitenta a partenerului ce deschide AD cu clauza de valoare;

valoarea primului AD deschis nu este pusa efectiv la dispozitia beneficiarului, ci plata se considera facuta cand insusi ordonatorul primului AD a depus documentele privind exportul sau in compensatie;

bancile deschid pentru astfel de AD, conturi speciale in care se evidentiaza (prin debitare sau creditare, dupa caz) primul export

(pe baza de documente) si sunt balansate, inchise in momentul in

care s-a realizat exportul in compensatie, al doilea, si au primit documentele de export. In esenta, totul este scriptic, beneficiarii celor doua acreditive nefiind platiti efectiv ca in cazul ADR cu clauza de "intrare in vigoare".

ADR cu clauza de "intrare in vigoare"

Utilizarea AD cu o astfel de clauza se caracteizeaza prin:

utilizarea primului acreditiv documentar deschis in favoarea partenerului este conditionata de deschiderea de catre acesta a celui de-al doilea acreditiv documentar.

O astfel de clauza speciala poate fi formulata astfel: "Acest acreditiv devine operabil la primirea acreditivului deschis de firma "x" (beneficiarul AD) in favoarea firmei "y" (ordonatorul primului AD) in valoare de "z" unitati monetare";

dupa ce a fost deschis al doilea AD, cele doua AD devin independente, respectiv, utilizarea lor de catre partenerii de compensatie este similara unei plati obisnuite prin AD si anume:

fiecare partener expediaza marfa;

intocmeste si depune setul de documente corespunzator conditiilor din AD;

incaseaza banii pe documente.

AD ESCROW

Din punct de vedere al interesului primului exportator, acest tip de AD ofera cea mai mare siguranta.

Se caracterizeaza prin:

adesea, plata din contul "escrow", astfel constituit este asociata platii unei dobanzi pe intervalul de timp dintre momentul prezentarii documentelor de beneficiarul AD si al platii in valuta a contravalorii exportului neacoperit de livrarea marfii in compensatie;

- cuprinde clauza de valoare, prin care banca emitenta tine evidenta

fondurilor, pentru acoperirea livrarilor in compensatie;

mai cuprinde o clauza, cu valoare de garantie, prin care banca emitenta se angajeaza ca daca fondurile astfel evidentiate, in contul denumit escrow, nu vor fi utilizate pentru acoperirea exportului in compensatie, va efectua plata in valuta in favoarea beneficiarului AD.

Principalul avantaj al AD "escrow" este determinat de faptul ca daca partenerul de contract - ordonatorul AD - nu livreaza marfa in compensatie intr-un interval de timp dat, precizat ca atare in AD, banca emitenta se angajeaza ferm sa plateasca contravaloarea documentelor prezentate de beneficiarul AD (primul exportator) si adesea, si o dobanda pe perioada de la prezentarea documentelor pana la plata efectiva.

ELEMENTELE ACREDITIVULUI DOCUMENTAR

Banca aflata in situatia de a deschide un acreditiv documentar poarta raspunderea decontarii acestuia datorita angajamentului de plata asumat. Banca emitenta trebuie sa acorde o mare atentie termenilor prevazuti in scrisoarea de deschidere a acreditivului, de care depinde derularea ulterioara a

acestuia. Banca emitenta este obligata sa respecte publicatia Camerei de Comert Internationale, care reglementeaza interpretarea juridica a termenilor si conditiilor in materie de acreditiv.

Deschiderea unui acreditiv se poate face letric sau pe telex, iar in ultimul timp pe SWIFT (fig.3) . Indiferent insa de mijlocul de transmitere folosit, acreditivul trebuie sa contina, inca de la deschidere, toate datele necesare derularii sale, care pot fi structurate astfel:

a) elemente definitorii;

b) elemente referitoare la documente;

c) elemente referitoare la rambursare (decontare).

d) Elementele definitorii contin date privind partile implicate in derulare, data si locul emiterii, data si locul expirarii valabilitatii si actele.

Partile implicate in derularea acreditivului sunt urmatoarele:

importatorul (ordonatorul), care da instructiuni bancii sale cu privire la deschiderea acreditivului pe baza conditiilor stipulate in contractul de vanzare - cumparare;

banca emitenta (ordonatoare) care deschide acreditivul;

banca avizatoare care instiinteaza clientul sau despre deschiderea acreditivului, transmitandu-i o copie a scrisorii de deschidere a acreditivului;

exportatorul (beneficiarul), care expediaza marfurile si apoi depune la banca sa documentele intocmite in stricta conformitate cu conditiile din acreditiv.

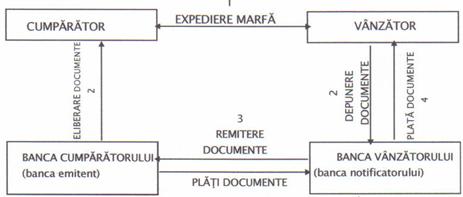

DESCHIDEREA ACREDITIVULUI

![]()

Intre vanzator si cumparator are loc stabilirea modului in care urmeaza sa se desfasoare tranzactia, respectiv incheierea contractului de vanzare - cumparare

Cumparatorul prezinta la banca sa dispozitia prin care solicita deschiderea acreditivului cu toate clauzele si conditiile stipulate in contractul comercial

Banca cumparatorului, care devine si banca emitenta intocmeste documentul reprezentand deschiderea acreditivului si il transmite, de regula prin telex la banca vanzatorului

Banca vanzatorului, care are rol de banca notificatoare avizeaza vanzatorul despre deschiderea acreditivului pentru ca acesta sa poata livra marfa si sa intocmeasca documentele prevazute de acreditiv

Locul si data emiterii marcheaza momentul din care acreditivul devine operational.Locul si data expirarii valabilitatii acreditivului arata unde trebuie ca exportatorul sa depuna documentele, la banca avizatoare sau la banca emitenta, si pana cand.

Scrisoarea de deschidere a acreditivului, trebuie sa mai

cuprinda numarul de referinta bancara a bancii emitente, suma, valuta. specificari privind utilizarile partiale (permise sau nepermise), denumirea, cantitatea, pretul unitar al marfii, locul de incarcare si destinatia marfii, termenul de incarcare al marfii.

b) Documentele obligatorii ce trebuie specificate in acreditiv sunt factura si documentul de transport. Uneori se specifica si polita de asigurare, in functie de modul de livrare (CIF, FOB etc.) . Documentul de transport difera in functie de modul de transport al marfii si poate fi: scrisoarea de transport rutier, conosamentul maritim sau aerian, duplicatul de fraht international pentru transportul pe calea ferata. Alte documente facultative care pot aparea in cadrul unui acreditiv sunt: certificatul de origine, cerificatul fitosanitar, certificatul de receptie.

c) Elementele referitoare la etapa de utilizare a acreditivului, care contin instructiuni de rambursare pentru banca avizatoare legate de modalitatea afectiva de rambursare, atat a contravalorii marfurilor, cat si a cheltuielilor bancare ocazionate de operatiunea efectuata in cadrul acreditivului.

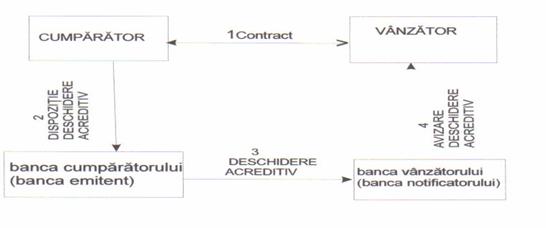

UTILIZAREA ACREDITIVULUI

![]()

fig.4

In cazul in care intervin modificari ulterioare in intelegerile dintre partenerii contractuali trebuie modificat corespunzator cu acordul celor doua parti. Aceasta operatiune revine in sarcina bancii care a initiat deschiderea acreditivului, deci a bacii emitente (fig.5).

MODIFICAREA ACREDITIVULUI

![]()

FIG.5

Schema din figura 5 este identica cu schema deschiderii acreditivului, cu deosebirea ca la baza sta cererea de modificare a acreditivului, cerere intentata numai de vanzator, dar cu acordul prealabil al partenerului.

CLASIFICAREA ACREDITIVELOR

Atunci cand prin contractele de vanzare - cumparare se prevede ca modalitate de plata acreditivul documentar, agentii economici vor acorda toata atentia formularii clare si complete a naturii angajamentului pe care il va contine acreditivul. De asemenea, in cazul in care agentul economic este pe pozitia de exportator, apare ca primordiala obligatia acestuia de a intocmi documentele respective in stricta concordanta cu clauzele si conditiile prevazute de acreditiv.

Din anumite puncte de vedere, acreditivele se pot clasifica in mai multe categorii, dupa cum urmeaza:

din punct de vedere operational, acreditivele sunt revocabile si irevocabile.

Acreditivul revocabil poate fi modificat sau anulat in orice moment, indiferent de termenul de valabilitate al acestuia, dar pana la prezentarea documentelor de export la banca desemnata ca executor al acreditivului. Deoarece asemenea acreditiv nu creeaza nici o raspundere juridica intre banca si beneficiar, el nu poate constitui o baza care sa asigure o livrare viitoare si se recomanda agentilor economici sa nu incheie contracte care sa prevada ca modalitate de decontare acreditivul revocabil.

Acreditivul irevocabil este singura forma de acreditiv care prin baza sa juridica si prin natura angajamentului pe care il contine, constituie o garantie ca plata se va efectua contra documente intocmite in concordanta cu clauzele si conditiile prevazute de acreditiv.

Acreditivul irevocabil nu poate fi modificat sau anulat in timpul valabilitatii lui decat cu acordul partilor contractuale.

Apare evident ca folosirea acreditivului irevocabil prezinta avantaje atat pentru exportatori cat si pentru importatori.

Din punct de vedere a certitudinii de plata acreditivele sunt confirmate si neconfirmate.Confirmarea unui acreditiv irevocabil are loc in cazul in care beneficiarul acestuia (exportatorul) sau banca sa nu are suficienta incredere in banca emitenta (cea care a deschis acreditivul). In aceasta situatie exportatorul (vanzatorul) intervine la importator (cumparator) sa ceara bancii sale confirmarea acreditivului de catre o banca de prim rang. Aceasta banca poate fi banca prin care s-a deschis acreditivul sau o terta banca din tara exportatorului sau chiar o banca dintr-o alta tara.

In acest caz, acreditivul contine angajamentul ferm a doua banci, banca confirmatoare devenind solidara la plata cu banca importatorului.

De asemenea, intre cele doua banci, cea care cere confirmarea si cea care ofera confirmarea, se stabileste si o legatura juridica ferma, in baza caruia se poate face apel la o instanta judecatoreasca. Aceasta pentru cazul in care banca emitenta si banca confirmatoare ar refuza sa-si respecte angajamentul asumat.

Acreditivul confirmat presupune blocarea unor resurse financiare, nu numai in relatia dintre banca emitenta si clientul sau, ci si intre banca confirmatoare si banca prin care se efectueaza decontarea.

Astfel, in cazul in care banca confirmatoare este alta decat banca emitenta, aceasta se va ingriji ca, din disponibilitatile sale existente in strainatate, sa constituie, la una din bancile externe, un depozit numit cash collateral, de egala valoare cu suma prevazuta in acreditiv,

aceasta deoarece banca confirmatoare doreste sa aiba siguranta ca va avea la dispozitie suma pe care ar urma sa o plateasca in eventualitatea ca ar fi pusa in aceasta situatie.

Acreditivul neconfirmat este un acreditiv irevocabil care se deruleaza intre cele doua banci, fara sa intervina un alt angajament de plata peste cel garantat de acreditiv.

Din punct de vedere al domicilierii, exista: - acreditiv domiciliat la banca cumparatorului, acreditiv domiciliat la banca vanzatorului.

Prin domicilierea unui acreditiv se intelege stabilirea bancii care este abilitata sa verifice documentele si sa dispuna achitarealor, aceasta presupunand prezentarea documentelor la ghiseele bancii la care are loc plata definitiva a contravalorii documentelor.

Acreditivul domiciliat in tara cumparatorului este un acreditiv in baza caruia vanzatorul nu va putea incasa contravaloarea marfii decat in momentul in care documentele prevazute de acreditiv vor fi depuse la ghiseele bancii emitente, vor fi controlate de acesta, dispunand plata in cazul in care le gaseste in deplina concordanta cu conditiile stipulate de acreditiv.

De la prima vedere se observa ca un astfel de acreditiv este in avantajul cumparatorului si in dezavantajul vanzatorului care, dupa ce a expediat marfa, a prezentat documentele la banca sa care le-a remis bancii emitente, trebuie sa astepte pana cand documentele vor sosi la aceasta banca, vor fi controlate, dupa care ar urma sa primeasca contravaloarea marfii exportate.

Acreditivul domiciliat in tara vanzatorului da posibilitatea acestuia de a-si incasa contravaloarea marfii imediat dupa depunerea documentelor la banca sa, astfel incat momentul platii se apropie considerabil de acela al expedierii marfii cand, practic vanzatorul

transmite importatorului dreptul de proprietate asupra marfii prin documentele prezentate. Rezulta, deci, ca un asemenea gen de acreditiv este avantajos pentru vanzator.

Pornind de la ideea ca acela care vrea sa cumpere trebuie sa se duca, cu banii in mana la cel care vinde marfa, pare cu totul normal ca toate acreditivele sa fie domiciliate in tara vanzatorului. Uneori insa si cumparatorul cauta sa-si impuna punctul de vedere in legatura cu locul platii, in functie de interesul pe care-l prezinta marfa pe piata externa, de pretul cu care se vinde si, in final, de actiunea legii cererii si ofertei.

4. PROCEDURA BANCARA IN DERULAREA ACREDITIVULUI DOCUMENTAR

Din clasificarea acreditivelor documentare rezulta faptul ca bancile, in procesul de desfasurare al alcreditivelor au de executat anumite operatiuni, mai mult sau mai putin complexe.

Totalitatea acestor operatiuni constituie procedura bancara in derularea acreditivelor.

In functie de activitatea comerciala a clientului sau, o banca poate fi implicata, in acelasi timp, in derularea acreditivelor de export si de import, rezultand de aici atributii diferite.

Din punctul de vedere al unui acreditiv de export, banca avizatoare trebuie sa acorde o atentie sporita aspectelor ce decurg din acreditiv, astfel:

la primirea scrisorii de deschidere a acreditivului, banca trebuie sa verifice autenticitatea scrisorii si semnaturile bancii emitente.

sa urmareasca cu maxima atentie documentele cerute si riscul pe care il implica pentru a putea determina tipul acreditivului;

daca nu apar alte riscuri si toate instructiunile sunt clare, acreditivul trebuie avizat beneficiarului fara nici un angajament din partea bancii.

In cazul in care banca este solicitata sa adauge confirmarea sa, aceasta trebuie sa verifice solvabilitatea bancii emitente si sa avizeze partile implicate in conformitate cu decizia luata; confirmarea inseamna angajarea bancii, solidar si suplimentar cu banca emitenta.

Documentele prezentate de catre exportator trebuie sa fie examinate conform Regulilor Uniforme Internationale, art. 15, si sunt considerate a fi "in ordine" daca sunt in concordanta cu conditiile din acreditiv si, in acelasi timp, unele fata de altele.

In cazul documentelor "in ordine", banca confirmatoare va respecta instructiunile de rambursare precizate de banca emitenta in respectivul acreditiv.

In cazul in care documentele nu sunt in ordine (prezinta discrepante), banca va actiona in sensul obtinerii acceptului bancii emitente sau va trimite documentele direct bancii emitente spre incasare; practic, aceasta inseamna renuntarea la forma de decontare a acreditivului si implicit la certitudinea incasarii documentelor, care era garantata prin acreditiv.

La momentul platii, banca emitenta va rambursa conform instructiunilor din acreditiv.

Din punctul de vedere al unui acreditiv de import, banca emitenta avand un angajament de plata asumat, trebuie sa acorde importanta urmatoarelor aspecte:

sa verifice bonitatea importatorului (ordonatorului) si eventual sa solicite acestuia diferite garantii;

sa verifice instructiunile date de ordonator (importator);

sa analizeze riscul pe care il implica tranzactia din punctul de vedere al regulamentelor valutare;

sa deschida efectiv acreditivul;

sa verifice documentele prezentate la banca avizatoare, conform conditiilor din acreditiv;

in cazul documentelor "in ordine", banca va indeplini angajamentul de plata asumat, iar pentru documentele care prezinta discrepante, banca va solicita ordonatorului acceptul de plata;

in momentul platii, banca emitenta va actiona in sensul instructiunilor de rambursare stipulate in acreditiv.

Chiar daca unele din atributiile de mai sus sunt comune bancii avizatoare si bancii emitente, este de retinut faptul ca angajamentul de plata este asumat numai de catre banca emitenta si numai contra documente prezentate in conformitate cu conditiile din acreditiv.

ASPECTELE ESENTIALE CE TREBUIE URMARITE IN UTILIZAREA AD

In redactarea cererii de deschidere a unui acreditiv documentar importatorul trebuie sa fie atent la urmatoarele aspecte:

indicarea precisa a numelui si adresa beneficiarului, intrucat nerespectarea lor atrage intarzieri si cheltuieli suplimentare;

suma indicata este prezentata ca o suma maxima sau aproximativa?

termenul de validitate (data limita pentru prezentarea documentelor dupa expedierea marfii). Tremenul va fi fixar astfel incat sa lase exportatorului timpul necesar pentru a remite documentele la banca;

indicarea cu precizie a tuturor documentelor care sunt necesare

indicarea bancii beneficiarului

acreditivul documentar este platibil la vedere sau la termen?

De retinut ca derularea rapida si corecta a operatiunilor este determinata de claritatea instructiunilor:

documentele conforme cu stipulatiile din acreditiv nu pot sa fie refuzate sub petextul ca marfa livrata nu este conforma cu cea din contract;

descrierea cat mai precisa a marfii si a cantitatii acesteia, pentru a evita erorile si neintelegerile;

modificarea acreditivului documentar nu se face decat atunci cand toate partile interesate le accepta.

La receptia acreditivului documentar beneficiarul trebuie sa verifice daca conditiile corespund contractului si daca el este in masura sa inlocuiasca toate clauzele. Daca anumite conditii trebuie modificate, exportatorul va contacta imediat importatorul pentru ca acesta sa efectueze modificarile necesare.

Lista de control pe care trebuie sa o aiba in vedere exportatorul:

daca numele si adresa sunt exacte;

daca suma este corect indicata;

daca marfa poate fi expediata conform modului de transport prescris;

conditiile CIF, FOB sunt conforme;

termenul de valabilitate este suficient de mare;

daca data limita a expedierii poate fi indeplinita;

daca expedierile partiale si transbordarile sunt autorizate;

mentiunea "incarcarea pe punte" este autorizata;

acreditivul documentar este confirmat;

asigurarea poate sa furnizeze acoperirea necesara;

descrierea marfii este exacta;

transportul a primit o copie a acreditivului documentar;

exportatorul poate obtine documentele cerute in termenele fixate.

Pentru intocmirea setului de documente, exportatorul va fi atent la urmatoarele puncte:

Factura: - ca regula generala este intocmita pe numele cumparatorului mentionat in acreditiv. In factura este stabilita aceeasi moneda cu cea din acrditiv.. Ea mentioneaza textual descrierea marfii prevazuta in acreditiv. In factura valoarea marfii, pretul unitar si conditiile de livrare trebuie sa fie conforme cu prescriptiile din acreditiv.

Documentul de asigurare: - stabileste aceeasi moneda de plata ca cea din acreditiv. El trebuie sa acopere valoarea CIF a marfii plus 10%. Totusi, daca banca este in incapacitate de a determina valoarea CIF, ea va accepta intr-un asemenea caz, ca suma asigurata, suma din factura comerciala. De asemenea, trebuie sa mentioneze riscurile pe care acoperirea le pretinde in acreditiv si ca marfa este asigurata cel mai tarziu incepand cu data expedierii.

Cambia (trata): - trebuie sa fie redactata in aceeasi limba ca cea din acreditiv. Ea contine mentiunile principale (locul, data emisiunii, moneda si suma in litere si cifre, scadenta, numarul original, andosarea tratei daca este cazul, referinta din acreditiv, trasul, emitent.

Scrisoarea de transport aeriana. Transportul (sau agentul sau) confirma in scrisoarea de transport aeriana (AWB) primirea marfii pentru a se indrepta spre locul de destinatie. Acest document contine indicatii asupra traseului aerian si livrarea la destinatie. Documentul "house air waybill" (HAWB) este des utilizat. Este emis de tranzitar pentru expeditii grupate pe un avion. Banca va refuza un asemenea document, in afara daca acreditivul documentar autorizeaza in mod expres prezentarea unui HAWB.

Conosamentul maritim. In afara autorizarii exprese din acreditiv, bancile vor refuza urmatoarele conosamente: conosamentul emis in virtutea unui contract charterparty si conosamentul emis de un tranzitar, in afara cazului cand este emis de un agent sau un transportor denumit.

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 2359

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2025 . All rights reserved