| CATEGORII DOCUMENTE |

| Statistica |

FINANTE - BANCI

DECIZII FINANCIARE PE TERMEN SCURT SI LUNG IN ACTIVITATEA INTREPRINDERII PE EXEMPLUL SOCIETATII COMERCIALE

S.C. AILE S.R.L. - PITESTI

CUPRINS

CAPITOLUL 1

DECIZII DE FINANTARE IN ACTIVITATEA FIRMEI

Structura financiara in mediul economic

Efectul de levier - sursa a finantarii

Cresterea valorii intreprinderii indatorate in conditii de fiscalitate

Evolutia costului capitalurilor proprii

Influenta riscului de faliment asupra valorii intreprinderii

Decizii de finantare pe termen lung

1.6.1. Autofinantarea

1.6.2. Surse proprii

1.6.3. Imprumuturile obligatare din emisiunea de obligatiuni

1.6.4. Leasing

CAPITOLUL 2

GESTIUNEA SI DECIZIILE DE FINANTARE A CICLULUI DE EXPLOATARE

2.1. Continutul gestiunii ciclului de exploatare

Gestiunea stocurilor

2.3. Optimizarea marimii stocurilor

2.4. Planificarea nevoii de finantare a stocurilor

Determinare necesarului de finantare a ciclului de exploatare (NFCE)

2.5.1. Metode de determinare a nevoii de finantare a ciclului de exploatare (NFCE)

2.5.2. Metode analitice de determinare a NFCE

2.5.3. Metode sintetice de determinare a NFCE

2.5.4. Gestiunea clientilor

2.5.5. Structura gestiunii clientilor

2.5.6. Determinare deciziei de gestiune a clientilor

Gestionarea clientilor

2.5.8. Gestiunea provizioanelor

2.5.9. Gestionarea riscului valutar

Trezoreria firmei moderne

2.6.1. Notiunea de trezorerie

2.6.2. Bugetul de trezorerie

2.6.3. Elaborarea bugetului de trezorerie

2.6.4. Previziunea incasarilor si platilor

2.6.5. Acoperirea soldului de trezorerie

2.6.6. Gestionarea soldului de trezorerie

CAPITOLUL 3

STUDII DE CAZ PRIVIND EVALUAREA FINANCIARA A INTREPRINDERII PE EXEMPLUL S.C. AILE S.R.L. PITESTI

3.1. Prezentarea societatii comerciale S.C. AILE S.R.L. Pitesti

3.2. Metode de evaluare a intreprinderii

3.3. Analiza financiara a bilantului contabil

3.3.1. Evaluarea activelor imobilizate

3.3.2. Evaluarea activelor circulante

3.3.3. Analiza pasivului bilantier

3.3.4. Echilibrul bilantului si importanta sa

3.3.5. Reguli de prezentare a bilantului

3.4. Cresterea de capital prin aporturi in numerar la S.C. AILE S.R.L.

3.5. Cotarea si cursul obligatiunilor

3.6. Imprumutul obligatar

3.7. Amortizarea la valoarea nominala prin anuitati constante la S.C AILE S.R.L.

3.8. Amortizarea prin serii egale S.C. AILE S.R.L.

3.9. Amortizarea la prima prin anuitati constante S.C. AILE S.R.L

3.10. Costul imprumutului pe termen mijlociu si lung

3.11. Costul total al capitalului la S.C. AILE S.R.L.

3.12. Calculul necesitatii de fonduri de rulment la S.C. AILE S.R.L.

3.12.1. Nevoia de fond de rulment la S.C. AILE S.R.L.

3.12.2. Fondul de rulment mediu anual la S.C. AILE S.R.L.

3.13. Fondul de rulment strain

CAPITOLUL I

DECIZII DE FINANTARE

Structura financiara in mediul economic

Explicatia stiintifica a influentei structurii capitalurilor asupra valorii intreprinderii se datoreaza cercetarilor lui F. Modigliani si M. Miller. Articolele lor din a doua jumatate a secolului XX au revolutionat gandirea financiara in epoca si pastreaza inca vie rigoarea demersului lor. Ele au dobandit de atunci caracterul unor axiome ale fundamentarii costului capitalului intreprinderii.

Formularile lor vizeaza un sistem de ipoteze privind:

a) perioada de functionare a intreprinderii este nedeterminata (n → ∞);

b) fluxurile de trezorerie viitoare (CFD) sunt constante si certe;

c) nu se percep impozite pe profit si nici pe veniturile investitorilor de capital (pe dividend si pe dobanda);

d) amortizarea este folosita integral pentru finantarea investitiilor de mentinere a starii initiale de functionare;

e) nu se prevad

investitii viitoare aditionale in imobilizari (Δ Imo = Δ Amo)

si nici in stocuri si creante (Δ ACRnete= 0). Rezulta:

cresterea economica este nula (g= 0);

f) imprumuturile noi se fac la marimea ratelor scadente ale celor anterioare.

Sub aceste ipoteze si in conditii de piata perfecta, Modigliani si Miller au postulat ca valoarea de piata (V) a unei intreprinderi este independenta de gradul ei de indatorare, respectiv de structura capitalurilor acesteia (proprii - S si imprumutate = B):

V = S

+ B=![]()

Cu alte cuvinte, fluxul de trezorerie X estimat ca va fi degajat de activitatea lucrativa a intreprinderii depinde exclusiv de capacitatea beneficiara a intregului activ economic al intreprinderii si nu de marimea ,,transelor" in care acesta va fi distribuit intre actionari si creditori.

Costul mediu ponderat al capitalului (pk) este acelasi pentru toate intreprinderile care apartin aceleiasi clase (k) de risc (in masura in care indatorarea ramane in termeni rezonabili). Dificultatea in intelegerea acestui enunt provine din familiarizarea cu ideea ca efectul de levier financiar determina cresterea rentabilitatii financiare (a capitalurilor proprii). Pe ansamblul intreprinderii si ca medie ponderata, costul capitalului ramane acelasi atunci cand se schimba gradul de indatorare.

1.2. Efectul de levier-sursa a finantarii

Doua intreprinderi cu aceeasi structura a activelor lor economice si care realizeaza acelasi profit din exploatare nu pot avea decat valori de piata egale, indiferent de modul de finantare a procurarii acestor active. Pe o piata in echilibru, doua bunuri identice nu pot avea preturi diferite, ele au, in mod necesar, acelasi pret.

Teoria conservarii valorii stabileste ca valoarea nu se modifica in functie de numarul transelor in care aceasta poate fi divizata. De asemenea, valoarea de piata a intreprinderii nu se poate modifica atunci cand aceasta revine in intregime actionarilor (care au finantat 100% cumpararea activelor sale) sau atunci cand valoarea acesteia este divizata intre actionari si imprumutatori (care au finantat cu X% si, respectiv, cu 100 - X% procurarea activelor).

Daca valoarea de piata a intreprinderii indatorate (L = levered) ar fi mai mare decat valoarea intreprinderii neindatorate (U = unlevered), atunci pe piata concurentiala apare imediat un proces de arbitraj. Acesta nu este altceva decat posibilitatea de a obtine un castig fara risc din:

a) structura financiara in mediu economic;

b)solicitarea unui imprumut in aceeasi proportie:

c)cumpararea de actiuni mai ieftine utilizand incasarile din vanzarea actiunilor L si din imprumut.

Castigul este posibil ca urmare a efectului de levier, respectiv a diferentei pozitive intre costul mediu ponderat al capitalului si rata dobanzii la creditele solicitate de aceasta. Efectul de levier este proportional cu gradul de indatorare. Rentabilitatea economica (EBIT = PN + Dob) a intreprinderii indatorate este identica cu rentabilitatea financiara (EBIT = PN) a unei intreprinderi neindatorate din aceeasi clasa de risc.

In ipoteza scutirii de impozit pe profit (x = 0), profitul PN este determinat de profitul din exploatare (EBIT), corectat cu dobanzile (Dob) la capitalurile imprumutate (DAT):

PN = EBIT - Dob

Din relatia de calcul a ratei (dec) se obtine profitul din exploatare ca remunerare normala a intregului activ economic (AE).

![]()

Dobanda, ca remunerare a capitalurilor imprumutate, la un nivel dat al ratei de dobanda (dc). rezulta, simplu, din relatia

Dob =DAT dc

In aceste conditii, rata (dc) a costului capitalurilor proprii (CPR) se rescrie astfel:

![]()

Cum insa activul economic este finantat din capitalurile proprii si din cele imprumutate (AE = CPR + DAT), relatia de mai sus ne conduce la evidentierea efectului de "levier" al indatorarii:

![]() de unde:

de unde:

![]()

Remunerarea dk a capitalurilor proprii creste cu efectul de levier, deoarece actionarii isi asuma un risc suplimentar, respectiv riscul financiar al indatorarii.

Efectul de levier al remunerarii capitalurilor proprii se transpune in mod similar si asupra rentabilitatii contabile a capitalurilor intreprinderii. Daca Rec = EB1T/AE si Rd = Dob/DAT sunt rata de rentabilitate economica si, respectiv rata de dobanda, atunci rata rentabilitatii financiare Rfin va fi:

efectul de levier

contabil al indatorarii

in care: EVIT, Dob, CPR si DAT sunt rentabilitati si capitaluri in valori contabile.

Exemplu: Presupunem doua intreprinderi U si L ale caror active economice sunt de 1 RON fiecare si care obtin un profit brut (EBIT) de cate 2000 RON fiecare. Structura finantarii este de 100% capitaluri proprii pentru intreprinderea U si de X% capitaluri proprii si (1OO-X)% capitaluri imprumutate pentru intreprinderea L. Aceasta din urma plateste dobanzi, in rata anuala, de 10% pentru capitalurile imprumutate.

Indatorarea intreprinderii L a determinat in toate acele situatii o crestere a remunerarii capitalurilor proprii cu 2,5%, 6,67% si 15%, fata de intreprinderea U.

Aceasta crestere constituie efectul de parghie financiara si este direct proportionala cu diferenta dintre costul mediu ponderal al capitalului si costul capitalurilor imprumutate (kec- kd) si cu levierul intreprinderii (DAT/CPR).

Pentru a realiza parghia financiara, trebuie ca rata dobanzii sa fie mai mica decat costul mediu ponderat. Aceasta diferenta favorabila constituie, de altfel, o consecinta fireasca a unei functionari normale a intreprinderii. Practic, 1 RON imprumutat si investit in intreprinderea L aduce o rentabilitate de 0,20 si costa 0,10 RON, deci un castig de 0, 0 RON pentru fiecare ron imprumutat.

Dimpotriva, daca o intreprindere, care intampina dificultati economice si financiare, realizeaza o rentabilitate economica inferioara ratei dobanzii, atunci indatorarea are un efect de "maciuca", determinand scaderea rentabilitatii financiare.

1.3. Cresterea valorii intreprinderii indatorate in conditii de fiscalitate.

In aproape toate sistemele fiscale din lume (inclusiv cel romanesc) exista o asimetrie de impozitare a veniturilor obtinute de investitori. Atat dobanda, cat si dividendul sunt venituri care remunereaza capitalul investit de creditori si de actionari. Cu toate acestea, tratamentul lor fiscal este diferit. Dividendul este rezultatul dupa calculul si deducerea impozitului pe profit, in timp ce dobanda este platita in intregime fara a fi impozitata. Mai mult, asimetria fiscala cuprinde si caracterul deductibil al dobanzii din profitul impozabil. Cu alte cuvinte, impozitul pe profil nu se calculeaza la totalitatea veniturilor ce revin investitorilor (profit din exploatare inclusiv dobanda, respectiv EBIT), ci la profitul din exploatare diminuat cu dobanda: EBIT - Dob = EBT.

In raport cu o intreprindere neindatorata (100% CPR), care calculeaza si plateste impozit la intregul profit din exploatare, o intreprindere indatorata va avea de platit un impozit diminuat.

Deducerea dobanzii din profitul de exploatare va conduce la reducerea impozitului pe profit si la realizarea unei economii fiscale. Altfel spus. pentru intreprinderile indatorate statul preia o parte (egala cu economia fiscala) din dobanda de platit catre creditori. In aceste conditii, costul total al capitalurilor intreprinderii indatorate se diminueaza, o parte este suportata de stat prin admiterea unui impozit diminuat.

Exemplu: Doua intreprinderi care fac parte din aceeasi clasa de risc economic si care degaja deci acelasi profit din exploatare (EBIT = 20). Cota unita de impozit pe profit este de x = 0,40. Se va observa usor efectul indatorarii asupra sarcinii fiscale si in cele din urma asupra marimii veniturilor actionarilor (tabelul 1.).

Tabelul 1.

Influenta indatorarii asupra profitului

|

Intreprinderea |

A |

B |

|||

|

Grad de indatorare | |||||

|

EBIT | |||||

|

Dobanzi (dk)=10% | |||||

|

EBT | |||||

|

Impozit (τ=0,4) | |||||

|

Δ Impozit platit | |||||

|

Profit net (PN) | |||||

|

Venituri investitori: EBIT-Impozit=Dob+PN= EBIT(1-τ)+Dobτ | |||||

|

Δ Venituri investitori | |||||

|

Dobanda efectiv suportata de intreprindere: Dob (1-τ) | |||||

Cresterea veniturilor investitorilor (in particular, ale actionarilor) are un caracter fiscal si nu financiar. La originea acestui efect se afla caracterul deductibil din impozit al dobanzii si nu structura capitalurilor intreprinderii (proprii si imprumutate).

Modigliani si Miller au remarcat ca veniturile investitorilor unei intreprinderi indatorate sunt formate din doua componente cu grade diferite de risc:

1) profitul net fara impozit al unei intreprinderi neindatorate [EBIT (1-τ) = - EBIT (1-τ)] din aceeasi clasa de risc si care trebuie actualizat la o rata de remunerare a capitalurilor acestei intreprinderi (caracteristica pentru clasa ei de risc):

![]()

2) economia de impozit la intreprinderea indatorata este egala cu Dobτ ea fiind flux cert de trezorerie (dobanda fiind fixa) si care trebuie actualizata la rata de dobanda fara risc (Rr).

Valoarea intreprinderii, care are, prin ipoteza, capitaluri imprumutate in suma fixa (DAT) si pentru care plateste o dobanda anuala fixa si perpetua, este egala cu:

![]()

Valoarea intreprinderii indatorate creste proportional cu gradul ei de indatorare. Aceasta este egala cu valoarea intreprinderii neindatorate si cu valoarea actualizata (in perpetuitate) a economiilor de impozit. In relatia de mai sus, valoarea de piata a datoriilor (DAT) este presupusa constanta (fara risc), iar intreprinderea are capacitate de plata, deci fluxuri de trezorerie care sa asigure rambursarea datoriilor si plata dobanzilor (nu prezinta risc de faliment). Sistemul de ipoteze, cu exceptia absentei impozitarii, este implicit: constanta EBIT pe o perioada nedeterminata, crestere economica zero etc.

Demonstrarea de catre Modigliani si Miiler a acestui enunt se face prin acelasi proces de arbitraj. in starea de echilibru, doua intreprinderi care realizeaza profit din exploatare identic trebuie sa aiba aceeasi valoare (legea pretului unic). Suplimentul de valoare la intreprinderea indatorata nu este altceva decat efectul fiscal al deducerii dobanzii din profitul impozabil.

In exemplul dat:

![]()

Se observa ca, prin simplificarea din termenul doi (dk cu Rj), valoarea intreprinderii nu se modifica atunci cand variaza rata dobanzii. Dimpotriva, aceasta se modifica numai in functie de marimea datoriilor (DAT) si a cotei de impozit (τ).

Rezulta ca indatorarea determina o crestere a valorii intreprinderii, ca urmare a economiilor fiscale obtinute prin deductibilitatea dobanzii din profitul impozabil. Aceasta crestere a valorii intreprinderii se rasfrange asupra cresterii valorii capitalurilor proprii (valoarea datoriilor se presupune constanta, prin ipoteza). Cresterea valorii intreprinderii este cu atat mai mare, cu cat marimea datoriilor (DAT) este mai mare si cu cat rata de impozit (Γ) este mai mare. Altfel spus, o intreprindere este cu atat mai interesata sa se indatoreze, cu cat rata de impozit este mai mare (cu atat economiile de impozit vor fi mai mari).

Este evident faptul ca economiile fiscale dispar atunci cand intreprinderea inregistreaza pierderi si efectul de "maciuca' devine o forma de manifestare a riscului fiscal. Pana in acest moment al efectului de levier am luat in considerare absenta riscului de faliment si ipoteza degajarii unui profit net mai mare ca zero.

1.4. Evolutia costului capitalurilor proprii

Efectul de levier al indatorarii va fi influentat de economia fiscala. In fapt, avantajul fiscal ce revine actionarilor prin diminuarea impozitului pe profit platit se va converti intr-o diminuare a ratei de remunerare cerute de actionari pentru capitalurile lor proprii. in raport cu aceeasi rata ceruta in absenta fiscalitatii.

Prima de risc financiar in valori de piata ale capitalurilor. Pentru evidentierea modelului de determinare a acestui cost al capitalurilor proprii se porneste de la expresiile valorii celor doua intreprinderi (U si L) in conditii de fiscalitate:

![]()

![]()

Prin combinarea expresiilor obtinem:

EBIT (1-τ)=(VB-DATτ)d ec (A)=BB dec (A)-DATτdec (A)

La intreprinderea indatorata, remunerarea capitalurilor proprii se face prin profitul net (PN):

![]()

PN = CPR ![]()

![]()

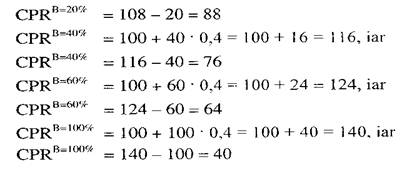

De unde rezulta ca dtec (A), in partea a doua din aceasta formula, este dublu defiscalizat, o data pentru calculul profitului si a doua oara ca efect al indatorarii. In prezenta impozitului pe profit, se corecteaza prima de risc financiar cu economia fiscala realizata de actionari. Aceasta diminuare a primei de risc financiar este in continuare "responsabila" de reducerea costului mediu ponderat al capitalului intreprinderii indatorate. Dar, mai intai, sa observam marimea dtec (B) din exemplele anterioare:

![]()

![]()

![]()

![]()

Evolutia costului mediu ponderat al capitalului. Pentru determinarea costului capitalului intreprinderii B indatorate se porneste de la formula mediei ponderate cu valorile de piata ale capitalurilor.

DAT aduce intreprinderii o economie fiscala egala cu impozitul aferent profitului net de impozit). Aceasta si explica defiscalizarea de doua ori dtec(A) din formula costului capitalurilor proprii dtec (B) la intreprinderea B indatorata.

Din exemplificarile anterioare, rezulta:

![]()

![]()

![]()

![]()

O indatorare mai mare de 100% din valoarea de piata a intreprinderii va conduce la cresterea dtec.

Optimul indatorarii este, deci, atunci cand marimea datoriilor devine egala cu valoarea VB : dtec (B = 100%) = 0,12 (1-0.4) - 0.072. Acest optim este insa putin realist. Lipsa de consistenta a acestei concluzii provine. intre altele, din ipoteza (ne-realista) ca rata dobanzii ramane nemodificata (dk = 0,10) la orice nivel al indatorarii. Or, se stie ca. Ia grade ridicate de indatorare, are loc o crestere a ratei de dobanda cu o prima pentru riscul de faliment (crescator pe masura cresterii indatorarii). Este relativ usor de observat ca o astfel de rata de indatorare nu va fi posibila fara antrenarea unor costuri suplimentare de gestionare a creditelor, de oportunitate privind scaderea increderii creditorilor in solvabilitatea intreprinderii, de justificare a noniminentei unei stari de faliment.

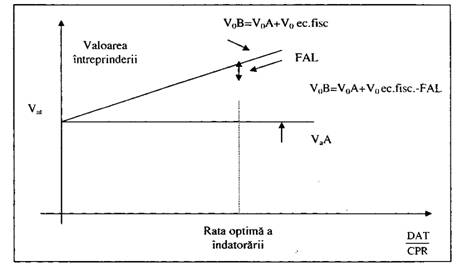

1.5. Influenta riscului de faliment asupra valorii intreprinderii

Ar fi nerealist sa se considere ca indatorarea la maximum, sau intr-o structura optimala, nu modifica pozitia intreprinderii, respectiv valoarea ei in relatiile cu partenerii externi. In primul rand, creditorii vor cerc o prima de risc de insolvabilitate, care sa se adauge ratei dobanzii acordate la creditele initiale.

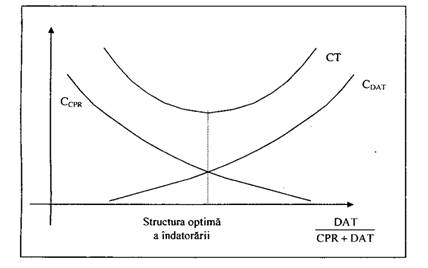

Deci, are loc o majorare a ratei de dobanda pentru a remunera corect acest plasament monetar, riscant efectuat de creditori. In al doilea rand, partenerii externi vor avea. progresiv, mai putina incredere sa intre in operatiuni noi de cooperare cu intreprinderea puternic indatorata. Aceasta pierdere de incredere determina costuri de oportunitate in reducerea aprovizionarilor, in dificultatea mai mare de procurare de noi capitaluri si. in final, in reducerea vanzarilor. In sfarsit, in conditii de insolvabilitate, se declara starea de faliment, care antreneaza costuri administrative de instalare a unui consiliu de supraveghere si costuri legale de urmarire judiciara. Vom nota cu "FAL' valoarea actualizata a costurilor de faliment mentionate mai sus. In comparatie cu o intreprindere A neindatorata, valoarea intreprinderii indatorate L va creste cu valoarea actuala a economiilor fiscale, dar se va diminua cu "FAL' (figura 14.2.).

V0 = V0A+ V0ec .fiscale - FAL

Influenta negativa a costurilor de faliment conduce din nou la ideea unui arbitraj intre economiile fiscale si costurile de faliment. La echilibru, se poate afla structura optima a indatorarii care sa maximizeze valoarea intreprinderii indatorate. La o asemenea structura optima se va obtine un cost minim al capitalului care sa tina cont atat de economiile fiscale, cat si de influenta costurilor de faliment. Structura optima de indatorare va ti obtinuta atunci cand costurile marginale de faliment, pentru fiecare procent suplimentar de indatorare, vor deveni egale cu economiile fiscale marginale ale aceleiasi cresteri a indatorarii.

Figura 1. Influenta economiilor fiscale si a riscului de faliment asupra valorii intreprinderii

In aceeasi maniera se cerceteaza structura optima a indatorarii la intercorelatia si echilibrul dintre (figura 14.3);

a) costurile de agent ale principalului (creditorul) si cele ale agentului (actionarii si/sau managerii);

b) costurile de

control, de justificare si reziduale, ocazionate de asimetria de

informatie;

c) costurile

fiscale ale actionarilor, pentru profit si dividende, pe de o parte,

si cele ale creditorilor pentru castiguri din imprumuturi, pe de alta parte

(efect de

clientela).

Figura 2. Structura optima a indatorarii la echilibrul dintre costurile marginale ale capitalului propriu (CDAT) si cele ale datoriilor

1.6. Decizii de finantare pe termen lung

Decizia de finantare sta la baza alegerii intre sursele proprii de capital si cele imprumutate. Alegerea surselor de finantare se face functie de costul procurarii capitalurilor. Costul capitalului este un cost mediu ponderat al diferitelor surse de finantare la dispozitia intreprinderii, determinat cu ajutorul relatiei:

![]()

1.6.1. Autofinantarea

In cadrul surselor proprii, gestiunea financiara are de ales intre autofinantare (capital intern) si aporturi noi Ia capital (surse proprii externe). Autofinantarea este. ia randul ei. determinata de coordonatele politicii de dividend adoptata de conducerea intreprinderii.

Capacitatea de autofinantare este determinata de marimea amortizarilor si provizioanelor, calculate si neconsumate inca, de marimea profiturilor nerepartizate si de veniturile din dezinvestitii. In cea mai mare parte, capitalul intern din autofinantare este generos. Amortizarea nu este altceva decat recuperarea treptata, prin cifra de afaceri, a capitalului alocat in active fixe. in functie de sursa de provenienta, capitalul initial este remunerat fie prin dividende (capital social), fie prin dobanzi (capital imprumutat). Autofinantarea din amortizare are, aprioric, un cost egal cu costul mediu ponderat al intregului capital al intreprinderii.

Amortizarea si provizioanele sunt cheltuieli calculate care se exonereaza de la plata impozitului pe profit. Economiile fiscale rezultate din aceasta deductibilitate fac sa scada costul autofinantarii.

Profitul net, dupa deducerea impozitului pe profit, ramane o sursa gratuita de finantare pana Ia incorporarea, in capitalul social, a rezervelor astfel constituite. Dupa distribuirea de actiuni gratuite, autofinantarea devine in intregime generatoare de costuri pentru remunerarea prin dividende a capitalului intern, convertit in capital social.

Dezinvestitia ofera si ea o sursa interna de capital impozabila la nivelul profitului exceptional din cesiunea de active fixe, respectiv la nivelul plusvalorii pretului de vanzare a activelor cesionate in raport cu valoarea lor contabila ramasa neamortizata. In tarile dezvoltate se impoziteaza doar jumatate din plusvaloarea obtinuta din cesiunea activelor fixe dezinvestite. Economiile fiscale obtinute din deducerea valorii ramase neamortizate si, eventual, o jumatate din plusvaloarea cesiunii determina diminuarea corespunzatoare a costului autofinantarii.

Fiind o sursa interna cu un cost mai mic decat cel mediu, autofinantarea este cea mai eficienta solutie de acoperire a nevoilor permanente de capitaluri. insa capacitatea de autofinantare este adesea insuficienta, de aceea se apeleaza la surse externe de capital:

Ø proprii, prin noi aporturi de capital (in numerar si/sau in natura) sau prin subventii de la bugetul statului;

Ø imprumutate, prin emisiunea si vanzarea de obligatiuni si/sau prin contractarea de credite bancare pe termen mediu si lung:

Ø inchiriate, cu posibilitatea cumpararii ulterioare, la un pret prestabilit, a activelor fixe (leasing)

Selectia si combinarea acestor surse formeaza continutul deciziei de finantare pe termen lung, iar criteriul de optimizare il constituie valoarea actualizata neta ajustata (VANA), ce rezulta din fiecare varianta de finantare.

1.6.2. Sursele proprii

Subscrierea detinatorilor de fonduri la cresterea capitalului intreprinderii este motivata de politica dividendelor (rentabilitatea asigurata fiecarei actiuni) si de pozitia pe piata a intreprinderii (cresterea valorii de piata a actiunilor). intreprinderile care coteaza la bursa realizeaza mai usor subscrierea la cresterea de capital, deoarece actiunile lor sunt negociabile, ceea ce le face mai atractive decat actiunile intreprinderilor care nu coteaza la bursa.

Cresterea de capital determina un "efect de diluare" a rentabilitatii actiunilor intreprinderii prin impartirea profitului net Ia un numar mai mare de titluri. In compensare, cresterea capitalului propriu determina cresterea bonitatii si garantiei intreprinderii, in baza carora intreprinderea poate solicita credite suplimentare (in principiu se impune ca solvabilitatea patrimoniala sa fie mai mare de 50%.

Cresterea de capital se poate face fie prin emisiunea de actiuni noi, fie prin majorarea valorii nominale a actiunilor vechi. A doua alternativa este mai rar practicata.

Emisiunea de actiuni noi presupune, de asemenea, doua alternative: emisiunea lor la valoarea nominala a vechilor actiuni (mai rar) si emisiunea lor la o valoare majorata. in functie de valoarea bursiera a actiunilor vechi (cazul cel mai frecvent).

Totodata, cresterea capitalului social poate avea ca surse subscrierea de noi aporturi, incorporarea rezervelor sau incorporarea datoriilor, convertite in contributii la capitalul social. Pentru finantarea investitiilor intereseaza numai subscrierea de noi aporturi care determina cresterea efectiva a capitalului social, celelalte nefiind altceva decat conversii ale posturilor de pasiv, fara a determina cresterea surselor de finantare.

Subscrierea de capitaluri suplimentare pentru cumpararea de actiuni noi implica atribuirea unor drepturi de subscriere catre actionarii vechi, ca o compensare a efectului de diluare a valorii capitalului lor. Efectul, pe care acestia il resimt, se datoreaza cresterii numarului de actiuni prin suplimentarea emisiunii. Dreptul de subscriere la cresterea capitalului este un titlu de valoare negociabil, deci poate fi vandut catre noii actionari care doresc sa subscrie la capitalul intreprinderii. Pentru cumpararea unei actiuni noi, cumparatorul trebuie sa dispuna sau sa achizitioneze un numar de drepturi de subscriere egal cu raportul dintre numarul total de actiuni vechi si numarul de actiuni noi ce se vor emite.

Pentru a fi atractiva, valoarea de emisiune a unei actiuni noi se stabileste intr-o marime apropiata de valoarea de piata a actiunilor vechi. Totodata, valoarea de emisiune nu poate cobori mult sub valoarea de piata, pentru a limita efectul de diluare. In fapt. valoarea de emisiune variaza intre doua limite: valoarea nominala si valoarea de piata. O valoare de emisiune mai mica decat valoarea nominala (subpari) este. in principiu, interzisa, iar o valoare de emisiune mai mare decat valoarea de piata va indeparta subscriitorii de la cumpararea de actiuni noi. acestea fiind prea scumpe.

Rezulta ca:

Valoarea nominala ≤ Valoarea de emisiune ≤ Valoarea de piata

Diferenta dintre valoarea de emisiune si valoarea nominala determina formarea pentru intreprindere a unei prime de emisiune care este folosita pentru acoperirea cheltuielilor ocazionate de emisiunea si vanzarea actiunilor noi. In continuare, prima de emisiune se inscrie ca o rezerva in pasivul bilantului, alaturi de capitalul social. Ulterior, aceasta se incorporeaza in capitalul social printr-o noua crestere de capital.

Emisiunea si vanzarea unor actiuni noi, la o valoare de emisiune mai mica decat valoarea de piata, determina, asa cum am mai mentionat, un efect de diminuare a valorii actiunilor vechi. Teoretic, valoarea de piata a tuturor actiunilor. dupa cresterea de capital (VP), se calculeaza in functie de valoarea de piata a actiunilor vechi (V) si de valoarea de emisiune a actiunilor noi (E), astfel:

![]()

N = numarul actiunilor vechi;

n = numarul actiunilor noi.

Diferenta dintre valoarea de piata inainte de cresterea de capital si valoarea de piata (teoretica) dupa cresterea de capital este egala cu valoarea (teoretica) a dreptului de subscriere (ds). conform relatiei:

![]()

Dreptul de subscriere reprezinta pierderea de valoare a actiunii vechi cu

care trebuie recompensat detinatorul acesteia, pentru a nu fi afectat de suplimentarea capitalului social. Actionarul vechi, care nu vrea (sau nu poate) sa subscrie la cresterea de capital, vinde la bursa drepturile de subscriere atasate (sub forma unui cupon negociabil) fiecarei actiuni vechi pe care o detine. Prin vanzare, el incaseaza o suma egala cu pierderea de valoare a actiunilor sale, ca urmare a efectului de diluare.

Pentru a intra in posesia unei actiuni noi, un actionar nou va plati societatii emitente valoarea de emisiune si va cumpara de la un actionar vechi un numar de drepturi de subscriere (nds) egal cu raportul dintre numarul total de actiuni vechi si numarul total de actiuni noi:

![]()

Cresterea de capital, prin incorporarea rezervelor, a primelor de emisiune a

profiturilor nerepartizate, nu aduce un aport nou, ci da posibilitatea atribuirii gratuite de actiuni noi sau de crestere a valorii nominal a actiunilor vechi (mai rar).

Pierderea de valoare de piata a actiunilor vechi, prin cresterea numarului de actiuni emise, va fi compensata prin atasarea, la fiecare actiune veche, a unui drept de atribuire. Acesta poate ti vandut de actionarul vechi, atunci cand el refuza sa-l foloseasca pentru primirea unui numar de actiuni noi gratuite, proportional cu cele detinute anterior. Calculul valorii (teoretice) a unui drept de atribuire (da) este similar cu cel al valorii drepturilor de subscriere, valoarea de emisiune a actiunilor noi fiind zero (sunt distribuite in mod gratuit).

![]()

Cresterea de capital, prin incorporarea datoriilor, denumita si consolidarea datoriei, consta in emisiunea si distribuirea de actiuni noi catre "furnizorii" de capitaluri imprumutate. Se practica de catre societatile comerciale bine plasate din punct de vedere tehnic, dar care intampina dificultati financiare, ca urmare a unei cresteri prea rapide. In aceste cazuri, actionarii vechi renunta la drepturile lor de subscriere.

1.6.3. Imprumuturile obligatare din emisiunea de obligatiuni

Obligatiunile sunt titluri negociabile, reprezentand un drept de creanta asupra capitalurilor imprumutate unei societati. imprumuturile obligatare au. in principiu, un cost de procurare mai mic decat subscrierile la capitalul social si nu afecteaza dreptul de proprietate al actionarilor. imprumutul obli ga tar se defineste prin mai multe caracteristici privind conditiile de emisiune, dobanda remuneratorie, durata si modalitatea de rambursare etc.

Decizia pentru emisiunea de obligatiuni corporative apartine, de asemenea. Adunarii Generale a Actionarilor, daca intreprinderea este autorizata legal sa lanseze obligatiuni. Emisiunea si vanzarea obligatiunilor se fac prin institutii ale pietei de capital care actioneaza ca intermediar, in nume propriu (cumpara ferm obligatiunile emise), sau ca garant al emisiunii.

Marimea imprumutului obligatar se stabileste in functie de necesitatile de finantare a investitiilor intreprinderii, dar si in functie de gradul de lichiditate al pietei de capital (oferta de capitaluri banesti).

Valoarea de emisiune a obligatiunilor poate fi egala cu valoarea nominala (fa paritate) sau mai mica decat aceasta (subpari), ceea ce le face mai atractive (foarte rar emisiunea se face suprapari).

Diferenta dintre valoarea nominala si valoarea de emisiune formeaza prima de emisiune, care actioneaza ca posibilitate de ajustare a conditiilor de emisiune, specifice unei obligatiuni, cu cele ale pietei de capital.

Spre exemplu, un imprumut obligator, cu o valoare nominala de 2000 mii lei/obligatiune si cu o dobanda anuala de 10% (in termeni reali), rambursabila integral dupa 5 ani, poate fi ajustat la conditiile pietei de capital, care a oferit, pentru aceleasi conditii de imprumut, o dobanda de 11%, astfel :

![]()

Prima de emisiune = 2000- 1926 = 74 mii lei/obligatiune

Obligatiunea poate fi remisa la valoarea ei nominala (la paritate), dar, pentru a o face atractiva, poate fi rambursata, la scadenta, la o valoare de rambursai mai mare. Se obtine, astfel, o prima de rambursare.

In exemplul de dinainte, aceasta poate fi calculata astfel:

![]()

de unde:

PR = 125 mii lei/obligatiune

Exista, de asemenea, posibilitatea emisiunii unei obligatiuni subpari si rambursarii ei suprapari, care ar inregistra atat o prima de emisiune, cat si o prima de rambursare.

Rambursarea (amortizarea) unui imprumut obligatar se poate face in mai multe modalitati, in functie de prevederile contractului de emisiune:

a) prin amortizari constante si anuitati variabile;

b) prin anuitati si amortizari variabile;

c) integral, la scadenta;

d) prin rascumparari la bursa.

a) Prin amortizari

egale si anuitati variabile, intreprinderea imprumutata va

rambursa in fiecare an transe egale din imprumut si va plati dobanzi

proportional

mai mici in functie de imprumutul ramas nerambursat. Rambursarea se face prin

tragerea la sorti a obligatiunilor. In scopul respectarii egalitatii intre

detinatorii de

titluri sunt concepute sisteme de repartitie proportionala a obligatiunilor

trase ia sorti.

Exemplu: un imprumut de 1 mld. lei, cu o dobanda de 10% si cu o durata de 5 ani, poate fi rambursat in transe egale de cate 200.000 mii lei/an si dobanzi descrescatoare de la 100.000 mii lei in primul an, la 20.000 mii lei in ultimul an (tabelul 2).

b) Pentru a pastra

anuitati constante este necesar ca rambursarile anuale ale

imprumutului sa varieze crescator si compensator cu variatia descrescatoare a dobanzii

anuale. Complexitatea determinarii anuitatii constante este depasita prin apelarea

modelului matematic consacrat de calcul al anuitatii constante (A):

I - marimea imprumutului;

a = factorul ele anuitate;

i - rata dobanzii;

n = durata imprumutului.

Rambursarea unui imprumut in transe egale

Tabelul 2.

Pentru k= 10%. VAN =0 - valori in mii lei -

|

Anul |

Imprumut nerambursat |

Dobanzi |

Amortizari anuale |

Anuitati |

|

Total |

In cazul nostru:

Amortizarea anuala se calculeaza. in fiecare an. ca diferenta dintre anuitatea constanta si dobanda calculata la imprumutul nerambursat (tabelul 3.)

Tabelul 3

Rambursarea unui imprumut in anuitati constante

Pentru k= 10%. VAN =0 - valori in mii lei -

|

Anul |

Imprumut nerambursat |

Dobanzi |

Amortizari anuale |

Anuitati |

|

| ||||

|

Total |

*aproximarea calculelor, a anuitatilor si a dobanzilor a condus la o diferenta nesemnificativa

-am1 =263.797- 100.000 = 163.797 mii lei

- imprumut nerambursat2 = 1.000.000- 163.797 = 836.203 mii lei

- am2 = 263.797 - (836.203 10%) = 180.

- imprumut nerambursat2 = 836.203 - 180.177 = 656.026

- am3 .............

- imprumut nerambursat3

Se constata un cost (dobanzi totale) mai ridicat(e) al(e) imprumutului rambursat in anuitati constant, intrucat amortizarile mai mari sunt catre sfarsitul duratei de rambursare. Retragerea obligatiunilor din circulatie, la nivelul amortizarilor anuale de capital, se face, de asemenea, prin tragere la sorti.

c) Rambursarea integrala a imprumutului in ultima zi a duratei acestuia (in fine) devine tot mai utilizata din motive de simplificare a gestiunii financiare. Pentru intreprinderea imprumutata prezinta avantajul dispunerii de capital imprumutat pe toata durata de acordare a acestuia, trezoreria nefiind afectata decat de plata dobanzilor. In momentul rambursarii, exista insa un inconvenient, acela de a afecta trezoreria cu intreaga suma imprumutata ce trebuie rambursata dintr-o data. Costul procurarii acestui imprumut este cel mai ridicat, intrucat dobanda se calculeaza de fiecare data la suma totala a capitalului imprumutat (tabelul 4). Trebuie retinut insa ca intreprinderea capitalizeaza de 5 ori (in cei 5 ani) acumularea bruta anuala realizata din exploatarea investitiei, ceea ce este de natura sa reduca din dezavantajul costului ridicat.

Tabelul 4.

Rambursarea unui imprumut in final

Pentru k= 10%. VAN =0 - valori in mii lei -

|

Anul |

Imprumut nerambursat |

Dobanzi |

Amortizari anuale |

Anuitati |

|

Total |

d) Rascumpararea prin bursa este interesanta pentru intreprinderea imprumutata, atunci cand cursul bursier al acestora este inferior valorii de rambursat (valoarea nominala + prima de rambursat). Exista insa limite legale privind numarul de obligatiuni rascumparate: in principiu, nu pot fi rascumparate prin bursa mai mult de jumatate din numarul obligatiunilor amortizabile intr-un an. O alta modalitate de rascumparare, prin bursa, consta in lansarea de catre intreprinderea imprumutata a unei oferte publice de schimb (sau de cumparare).

1.6.4. Leasing

Faptul ca finantarea investitiilor, indeosebi a celor de valori mari, provoaca, adesea, un efect dezechilibrant asupra trezoreriei intreprinderii a determinat aparitia leasingului, care este o adaptare a pietei de capitaluri la capacitatea limitata de finantare a investitiilor.

Leasingul este o forma speciala de inchiriere a bunurilor imobiliare (sau mobiliare), prin care chiriasul (utilizatorul) obtine avantajele legate de folosinta bunului inchiriat, in timp ce finantarea achizitiei acestuia si amortizarea investitiei de capital sunt facute de catre societatea de leasing (locatorul). In schimbul obtinerii avantajelor legate de folosinta bunului, intreprinderea care 1-a inchiriat plateste societatii de leasing o redeventa (chirie) care cuprinde: (1) amortizarea bunului inchiriat, (2) costul de oportunitate (dobanzile) aferent(e) fondurilor avansate de societatea de leasing pentru cumpararea bunului respectiv si (3) marja de profit a societatii de leasing. Chiriasul (utilizatorul) poate intra in proprietatea bunului, inchiriat la incheierea contractului de leasing, prin plata valorii reziduale a bunului, convenita dinainte. Pe durata contractului, redeventa (chiria) se inregistreaza ca o cheltuiala de exploatare, iar la incheierea acestuia, valoarea reziduala se inregistreaza la active fixe. La incheierea contractului se pot face si alte doua optiuni:

Ø prelungirea leasingului cu negocierea unei noi redevente;

Ø restituirea bunului inchiriat catre societatea de leasing.

Durata (m) a contractului de leasing este, in general, de 75-80% din durata de viata economica a bunului inchiriat, dar se poate conveni si asupra unei durate mai scurte. Societatea de leasing ramane proprietara a bunului pana la scadenta contractului, cu exceptia cazurilor (mai rare) cand utilizatorul formuleaza o oferta ferma si irevocabila de cumparare a bunului inainte de expirarea contractului de leasing. Contractul de leasing este, in general, irevocabil.

Exista trei tipuri principale de leasing: operational, financiar si, respectiv, vanzare + leaseback.

. Leasingul operational ofera atat inchirierea bunului, cat si serviciile de intretinere si asigurare (service-ul echipamentelor inchiriate etc). Costurile intretinerii si asigurarii se includ in chiria echipamentelor. Din aceste motive, leasingul operational este numit si leasing de mentenanta (intretinere).

Leasingul operational are, pe langa serviciile de intretinere si asigurare implicite, alte doua caracteristici:

Ø clauza de anulare care da posibilitatea utilizatorului sa renunte la inchiriere si sa restituie echipamentul inainte de expirarea contractului de leasing;

Ø in mod frecvent, echipamentul nu este complet amortizat pe durata contractului de leasing. Durata "m" a contractului de leasing este mai mica decat durata "n" de viata (de exploatare) a echipamentului inchiriat. Locatorul se asteapta sa recupereze valoarea echipamentului fie prin reinnoirea contractului de leasing cu vechiul utilizator sau cu alti utilizatori, fie prin revanzarea echipamentului. In consecinta, locatorul pastreaza riscul neutilizarii bunului in aceste circumstante.

. Leasingul

financiar este o forma de finantare a bunului intrat in folosinta

chiriasului pe toata durata "n" de viata a obiectului inchirierii. in consecinta,

leasing-ul financiar presupune:

1. selectarea de catre utilizator a producatorului sau a distribuitorului de bunuri;

2. negocierea pretului si a conditiilor de livrare;

3. contactarea

unei societati de leasing financiar pentru cumpararea bunului

si stabilirea conditiilor locatiei (ale contractului de leasing);

4. incheierea

simultana a contractului de vanzare-cumparare intre furnizor si

locator si a contractului de leasing intre locator si utilizator.

In contractul de leasing financiar, de obicei, nu se asigura intretinerea si asigurarea echipamentelor, nu se ofera optiunea de anulare prematura a locatiei, iar bunul va fi complet amortizat la incheierea contractului. Durata "m" a inchirierii bunului va fi egala cu durata "n" de exploatare a acestuia. La expirarea contractului, utilizatorul leasingului financiar are posibilitatea de a reinnoi inchirierea (cu o redeventa semnificativ mai mica) sau de a cumpara bunul (la un pret rezidual prestabilit la un nivel modic).

. Vanzare si leaseback. prin care o intreprindere vinde unei societati ce leasing sau altui investitor (individual ori institutional) bunuri din proprietatea sa ia valoarea lor de piata si, in acelasi timp, incheie un contract de inchiriere a respectivelor bunuri in conditiile specifice ale leasingului financiar. De altfel, vanzarea si leaseback sunt similare leasingului financiar si chiar ipotecii. Vanzatorul primeste imediat pretul de piata al bunurilor sale prin care se transfera proprietatea, urmand sa plateasca redevente societatii de leasing pentru a ramane in folosinta bunurilor pana Ia amortizarea lor completa (m - n). La incheierea contractului de leaseback, societatea de leasing (locatorul) are drept de dispozitie asupra valorii reziduale a bunului inchinat.

Interesul deosebit pentru leasing ca forma de finantare pe termen lung es:e motivat de avantajele fiscale pe care autoritatile financiare le confera. In primul rand, redeventele sunt cheltuieli de exploatare deductibile din profitul impozabil. Prin urmare, cheltuielile cu redeventele sunt insotite de economii fiscale direct proportionale cu marimea redeventelor si cu cota de impozit pe profit.

In al doilea rand, inchirierea terenurilor prin vanzare si leseback poate fi o masura de amortizare a valorii lor (altfel neamortizabila). Pe langa recuperarea a-lorii terenurilor, prin vanzare, se obtin economii fiscale din includerea amortizarii lor in redeventa leaseback.

In sfarsit, bunurile mobile care sunt importate, in scopul utilizarii lor in leasing, sunt asimilate in regim de bunuri admise temporar la import, rara plata taxelor vamale. Cumparatorul bunului importat in sistem de leasing va achita, la incheierea contractului, taxa vamala calculata la valoarea din momentul vanzarii, in baza declaratiei vamale de import definitiv[1].

Autoritatile fiscale sunt deci motivate sa verifice legitimitatea obtinerii acestor avantaje fiscale si vamale. In principiu, ace economic al intreprinderii si nu de marimea ,,transelor" in care acesta va fi distribuit intre actionari si creditori.

Costul mediu ponderat al capitalului (pk) este acelasi pentru toate intreprinderile care apartin aceleiasi clase (k) de risc (in masura in care indatorarea ramane in termeni rezonabili). Dificultatea in intelegerea acestui enunt provine din familiarizarea cu ideea ca efectul de levier financiar determina cresterea rentabilitatii financiare (a capitalurilor proprii). Pe ansamblul intreprinderii si ca medie ponderata, costul capitalului ramane acelasi atunci cand se schimba gradul de indatorare.

1.2. Efectul de levier-sursa a finantarii

Doua intreprinderi cu aceeasi structura a activelor lor economice si care realizeaza acelasi profit din exploatare nu pot avea decat valori de piata egale, indiferent de modul de finantare a procurarii acestor active. Pe o piata in echilibru, doua bunuri identice nu pot avea preturi diferite, ele au, in mod necesar, acelasi pret.

Teoria conservarii valorii stabileste ca valoarea nu se modifica in functie de numarul transelor in care aceasta poate fi divizata. De asemenea, valoarea de piata a intreprinderii nu se poate modifica atunci cand aceasta revine in intregime actionarilor (care au finantat 100% cumpararea activelor sale) sau atunci cand valoarea acesteia este divizata intre actionari si imprumutatori (care au finantat cu X% si, respectiv, cu 100 - X% procurarea activelor).

Daca valoarea de piata a intreprinderii indatorate (L = levered) ar fi mai mare decat valoarea intreprinderii neindatorate (U = unlevered), atunci pe piata concurentiala apare imediat un proces de arbitraj. Acesta nu este altceva decat posibilitatea de a obtine un castig fara risc din:

a) structura financiara in mediu economic;

b)solicitarea unui imprumut in aceeasi proportie:

c)cumpararea de actiuni mai ieftine utilizand incasarile din vanzarea actiunilor L si din imprumut.

Castigul este posibil ca urmare a efectului de levier, respectiv a diferentei pozitive intre costul mediu ponderat al capitalului si rata dobanzii la creditele solicitate de aceasta. Efectul de levier este proportional cu gradul de indatorare. Rentabilitatea economica (EBIT = PN + Dob) a intreprinderii indatorate este identica cu rentabilitatea financiara (EBIT = PN) a unei intreprinderi neindatorate din aceeasi clasa de risc.

In ipoteza scutirii de impozit pe profit (x = 0), profitul PN este determinat de profitul din exploatare (EBIT), corectat cu dobanzile (Dob) la capitalurile imprumutate (DAT):

PN = EBIT - Dob

Din relatia de calcul a ratei (dec) se obtine profitul din exploatare ca remunerare normala a intregului activ economic (AE).

![]()

Dobanda, ca remunerare a capitalurilor imprumutate, la un nivel dat al ratei de dobanda (dc). rezulta, simplu, din relatia

Dob =DAT dc

In aceste conditii, rata (dc) a costului capitalurilor proprii (CPR) se rescrie astfel:

![]()

Cum insa activul economic este finantat din capitalurile proprii si din cele imprumutate (AE = CPR + DAT), relatia de mai sus ne conduce la evidentierea efectului de "levier" al indatorarii:

![]() de unde:

de unde:

![]()

stea verifica daca leasingul este veritabil si nu doar o simpla vanzare cu plata in rate (vanzare deghizata).

CAPITOLUL II

GESTIUNEA SI DECIZIILE DE FINANTARE A CICLULUI DE EXPLOATARE

In cadrul gestiunii financiare a intreprinderii, gestionarea ciclului de exploatare este secventa cea mai importanta datorita ponderii semnificative pe care o detin activele si pasivele circulante in totalul bilantului unitatilor economice. Acest capitol continua planificarea financiara in domeniul necesarului de capitaluri pentru ciclul de exploatare si finantarea acestui necesar, inclusiv costurile si riscurile aferente. Se fundamenteaza astfel un bilant previzional (in partea de jos a acestuia) privind echilibrul financiar planificat, pe termen scurt, intre activele si pasivele circulante si de trezorerie ale intreprinderii.

Gestiunea ciclului de exploatare este cea mai importanta sectiune a gestiunii financiare a intreprinderii. Relevanta gestiunii ciclului de exploatare este determinata, in primul rand, de ponderea ridicata (de peste 50%) a activelor (si pasivelor) circulante in totalul bilantului intreprinderilor. In al doilea rand, operatiile ciclului de exploatare sunt cotidiene, cu un mare grad de repetabilitate si cu o reflectare imediata asupra situatiei financiare, asupra rentabilitatii intreprinderii. In sfarsit, problematica datoriilor pe termen scurt preocupa din ce in ce mai mult gestiunea financiara a intreprinderilor, indeosebi a celor de marime mica si mijlocie (care au cele mai ridicate rate de dobanda).

2.1. Continutul gestiunii ciclului de exploatare

Scopul urmarit de gestiunea ciclului de exploatare este cel al oricarei investitii de capital: cea mai eficienta alocare a capitalului in stocuri si creante, in conditiile corelatiei rentabilitate-risc. Armonizarea relatiei rentabilitate-risc se realizeaza, in cea mai mare parte, in cadrul echilibrului dintre necesarul de active circulante si sursele mobilizabile pentru finantarea acestuia.

Raspunzand nevoii de rentabilitate, gestiunea activelor circulante urmareste realizarea ciclului de exploatare cu un nivel minim de active circulante, iar gestiunea pasivelor circulante urmareste cel mai redus cost al procurarii capitalurilor necesare. Pentru a raspunde nevoii de diminuare a riscului, gestiunea activelor circulante urmareste eliminarea rupturii de stoc, a lipsei de lichiditati, preocupare insotita de cresterea costurilor de exploatare si de diminuarea rentabilitatii. In privinta pasivelor circulante se urmaresc permanenta surselor de finantare, autonomia financiara a ciclului de exploatare, preocupari insotite de cresteri ale costului procurarii capitalurilor necesare.

Avand in vedere aceste cerinte contradictorii ale optimizarii relatiei rentabilitate-risc, in mod concret, gestiunea ciclului de exploatare cuprinde doua domenii complementare de activitate: (a) determinarea necesarului de active circulante (de stocuri, de creante si de lichiditati) si (b) determinarea modalitatii de nuantare a necesarului de active circulante (a fondului de rulment; a datoriilor de exploatare: furnizori, creditori etc; a concursurilor bancare: credite de trezorerie, credite de scont etc).

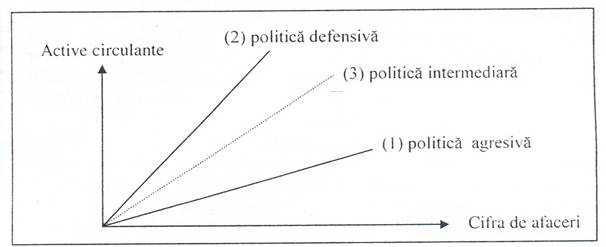

Principala caracteristica a activelor circulante o constituie lichiditatea ridicata a acestora si, deci, posibilitatea acoperirii operative din incasari a datoriilor, a efectuarii unor plasamente de trezorerie si a pastrarii unei rezerve lichide in cont si in casa. Exista un raport specific fiecarei intreprinderi intre vanzari (cifra de afaceri) si nivelul activelor necesare pentru realizarea acestora. Pornind de la acest raport, se pot identifica trei politici de gestiune a ciclului de exploatare, cu efecte diferite asupra rentabilitatii si riscului.

1. O politica agresiva, care isi propune realizarea unei cifre de

afaceri

scontate cu stocuri minime. Rentabilitatea ridicata,

intentionata prin aceasta

politica, este insotita de riscuri mari legate de lipsa de stoc, de lipsa de lichiditati si de insolvabilitatea intreprinderii.

2. O politica defensiva, care isi propune realizarea unei cifre de

afaceri

scontate cu stocuri si

lichiditati ridicate. Rentabilitatea va fi in acest caz, afectata de costurile suplimentare ale prudentei in asigurarea cu stocuri a continuitatii activitatii de exploatare.

O politica echilibrata (intermediara), care armonizeaza relatia contradictorie dintre rentabilitate si risc (figura 1)[2] .

Figura 1. Relatia dintre activele circulante si cifra de afaceri

In ceea ce priveste finantarea activelor circulante, intr-o politica agresiva (1) accentul cade, in principal, pe pasivele pe termen scurt (datorii de exploatare, credite bancare etc), care au cele mai mici costuri de procurare a lor, dar care determina si o preocupare stresanta de a reinnoi creditele pe termen scurt, la dobanzi mai mari sau chiar riscul unei lipse de capital. Politica defensiva (2) are in vedere finantarea activelor circulante, in principal, din surse permanente (fondul de rulment), care au costuri de procurare mult mai mari, dar si o acoperire suficienta impotriva riscului de reinnoire a creditelor si a cresterii ratei dobanzii. O politica neutra (3) consta in sincronizarea dintre scadentele activelor si pasivelor pe termen scurt. Rentabilitatea si riscul, ce ar insoti formarea activelor si pasivelor circulante au sensuri contrare si se neutralizeaza intr-o oarecare masura. Fondul de rulment ar reprezenta, cum s-a mai mentionat, marja de siguranta pentru finantarea activelor circulante si pentru autonomia financiara a intreprinderii.

2.2. Gestiunea stocurilor

Desfasurarea normala si continua a ciulului de exploatare necesita existenta unor stocuri circulante in toate fazele activitatii economice din intreprindere.

Stocurile de mijloace circulante reprezinta cantitatile fizice de materii prime si materiale, de produse sau de marfuri necesare fiecarei faze a ciclului de exploatare (aprovizionare, productie, desfacere), pentru a asigura desfasurarea continua si ritmica a activitatii de exploatare. Caracterului continuu al productiei (sau al desfacerilor) i se opune, din motive economice, caracterul discontinuu al aprovizionarilor.

Din punct de vedere financiar, stocurile reprezinta alocari de capital ce nu pot fi recuperate pana cand aceste stocuri nu parcurg intregul ciclu de exploatare si sunt valorificate prin vanzarea si incasarea produselor, lucrarilor sau serviciilor realizate de intreprindere. Aceasta remarca ne-ar indemna sa intelegem, la prima vedere, ca procesul de exploatare cel mai economic ar fi cel care s-ar desfasura fara stocuri sau cu stocuri foarte mici. Insa, o aprovizionare "in timp real' sporeste considerabil cheltuielile de aprovizionare (transport, manipulare etc).

Pe de alta parte, gestiunea moderna a stocurilor este departe de a mai considera eficienta formarea de stocuri mari peste necesitatile rezonabile ale exploatarii. Stocurile supranormative sunt insotite, in plan financiar, de pierderi prin imobilizarea inutila a capitalurilor in aceste stocuri, prin cheltuielile de depozitare mari pe care le ocazioneaza, prin dobanzi peste cele curente, prin deteriorari si degradari de stocuri etc. Cheltuielile suplimentare inutile, in gestiunea stocurilor, pot rezulta atat din stocuri insuficiente, cat si din stocuri excesive.

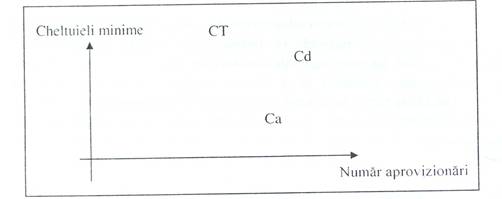

In aceste conditii, marimea optima a stocurilor este cea care armonizeaza relatia contradictorie dintre cheltuielile de aprovizionare (Ca), care variaza in functie de numarul de aprovizionari, si cele de depozitare (Cd), variabile in raport cu marimea stocurilor. Se demonstreaza usor ca aceasta marime optima a stocurilor este cea care minimizeaza cheltuielile totale (CT) cu formarea stocurilor si maximizeaza rentabilitatea activitatii de exploatare (figura 2.)

Figura 2. Evolutia cheltuielilor stocuri - aprovizionari

2.3. Optimizarea marimii stocurilor

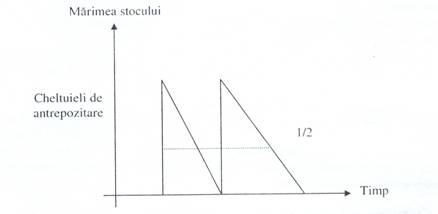

Cheltuielile (Ca), determinate de declansarea unei noi aprovizionari (a unei noi comenzi), sunt cele ocazionate de studiul pietei, de deplasare a salariatilor pentru aprovizionari, de intocmirea documentelor de aprovizionare, de control al marfurilor si de analiza a esantioanelor etc. Cheltuielile loiale de pregatire a comenzilor intr-un exercitiu financiar vor fi cu atat mai mici, cu cat marimea comenzilor va fi mai mare. La nivelul unei comenzi se poate stabili insa un cost unitar fix (ca). Cheltuielile de depozitare (cd, numite si de antrepozitare), variabile in functie de marimea stocurilor, sunt ocazionate de transportul, manipularea, depozitarea, degradarea si deteriorarea stocurilor, precum si de costul capitalului necesar pentru procurarea lor. Cum stocurile sunt epuizabile prin darea lor in consum sau prin vanzare, cheltuielile de antrepozitare sunt o medie a cheltuielilor din prima zi a constituirii stocului si a celor din ultima zi de existenta a acestuia (practic, costul de unitate de stoc - cd - se corecteaza cu coeficientul 1/2 (figura 3.).

Marimea stocului

Figura 3. Relatia dintre stocuri si marimea cheltuielilor de antrepozitare

Modelul Wilson-Whitin, care optimizeaza marimea stocului, porneste de la relatia costului total pentru formarea lui:

![]()

Minimul costului total se obtine in punctul in care derivata intai a costului total, in raport cu marimea stocului, este egala cu zero:

![]() , din care rezulta:

, din care rezulta:

in care:

S = marimea optima a stocului:

N = necesarul anual din materialul, produsul sau marfa de aprovizionat;

ca = costul fix unitar pentru pregatirea unei noi aprovizionari;

pa = pret unitar de aprovizionare;

cd = costul de depozitare pe unitatea de stoc.

In continuare, se pot determina, pe baza oricarui exemplu, numarul de comenzi de aprovizionare (Nr) si intervalul dintre aprovizionari (i):

![]()

in care:

T = numar de zile calendaristice din perioada considerata (Tan) = 360 zile)

Acest model poate fi extins si pentru optimizarea stocurilor de produse in curs de fabricatie si a celor de produse finite. Variabilele Ca si Cd au semnificatii apropiate: Ca = cheltuielile de aprovizionare cu loturi de produse in curs si de pregatire a fabricatiei acestora si, respectiv, cheltuielile de lansare a unei noi comenzi de livrare de produse finite; Cd = cheltuielile de pastrare a stocurilor de produse in curs si finite, si costul de oportunitate al capitalurilor imobilizate, pe durata de stationare a acestor stocuri. Prin aplicarea modelului, se obtin marimi optime ale loturilor de fabricat si ale celor de livrare, precum si intervale optime ale ciclurilor de fabricatie si de expediere a produselor, in conditii de minimizare a costurilor ce insotesc formarea si pastrarea stocurilor de produse in curs si a celor de produse finite.

2.4. Planificarea nevoii de finantare a stocurilor

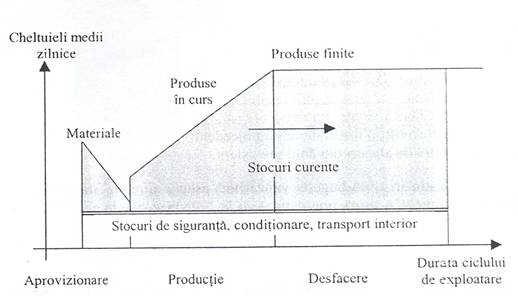

Nevoia de finantare a stocurilor (NFS) este determinata de totalitatea cheltuielilor de formare si pastrare a stocurilor de active circulante, in toate fazele ciclului de exploatare, astfel incat sa se asigure desfasurarea continua si ritmica a productiei. Din motive de simplificare a calculului, marimea acestei nevoi de capitaluri nu se stabileste prin insumarea elementelor componente ale cheltuielilor de procurare si pastrare a stocurilor (cheltuieli de transport-aprovizionare, retributii, amortizare etc), ci prin calculul influentei a doi factori (figura 4.):

Ø cheltuielile medii zilnice, cu elementul respectiv de stoc, determinate pe baza cheltuielilor anuale din planul costurilor de productie si pe baza unor coeficienti (k) de corectare (la materiile prime si la produsele in curs de fabricatie);

Ø intervalul de timp (t) dintre doua reconstituiri succesive ale stocurilor, stabilit prin normele tehnice care reglementeaza desfasurarea proceselor de aprovizionare, productie, desfacere etc. sau cel preluat la nivelul realizarilor din anii anteriori.

![]()

Figura 4. Evolutia nevoii de finantare a stocurilor, pe durata unui circuit economic

In acest fel, nevoia de finantare a stocurilor se defineste ca suprafata a alocarilor de capital de la darea in consum a materialelor pana la incasarea produselor vandute (pe durata ciclului de exploatare). Nevoia de finantare va fi mai mare sau mai mica daca cheltuielile medii zilnice vor fi mai mari sau mai mici si/sau durata de exploatare va fi mai lunga sau mai scurta.

In practica planificarii nevoii de finantare a stocurilor (NFs) se folosesc metode sintetice bazate pe viteza de rotatie a stocurilor inregistrata in anii anteriori (si care se considera repetabila in viitor). In cele din urma, se foloseste relatia de proportionalitate dintre cifra de afaceri (sau costurile exploatarii) si NFS. Desi mai riguroase, metodele analitice, bazate pe elementele specifice de cheltuieli si de durata a ciclului de exploatare, se folosesc foarte rar (la infiintarea sau la restructurarea firmei), deoarece antreneaza costuri mai mari decat utilitatea acuratetei estimarii obtinuta prin utilizarea lor.

Mai mult, se porneste de Ia premisa ca intreaga nevoie de capitaluri pentru active circulante (ACR) are o finantare cvasigratuita pe seama datoriilor de exploatare, respectiv a surselor de capitaluri atrase de la furnizori, salariati, buget si in curs de achitare. Or, interesul investitorului de capital priveste nevoia de finantare a activelor circulante nete de datoriile de exploatare. Acestea din urma sunt capitaluri atrase cu cost zero de procurare si nu capitaluri investite in scop profitabil.

Asadar, investitia neta de capitaluri in active circulante se restrange ia nevoia de finantare a activelor circulante (ACRnete), ca diferenta dintre ACR si datoriile de exploatare.

ACRnete = ACR - Datorii de exploatare

Fundamentarea nevoii de finantare a ciclului de exploatare (NFCE) se rezuma deci la fundamentarea nevoii de finantare a ACRnete. In previziunea ACRnete. se porneste de la premisa existentei unui raport constant intre ACRnete si cifra de afaceri (CA) care a determinat-o. In baza acestei ipoteze, se determina o rata cinetica (DACRnete in zile), pe baza realizarilor din anul precedent.

CAan ...360

ACRnete ... DACRnete

de unde:

![]()

in care:

ACRnete0 = ACRnete medii din anul precedent;

CA0 - cifra de afaceri din anul precedent.

Avand estimari (prin bugetul vanzarilor) asupra cifrei de afaceri din trimestrele anului viitor (CA trim), previziunea ACRnete se face simplu pe baza relatiei:

![]()

Se considera, deci. ca DACR nete este o durata de rotatie valabila si pentru anul viitor. Cu alte cuvinte, raportul de proportionalitate dintre CA si ACRnete va ramane constant in anul viitor.

Determinarea gestiunii activelor si pasivelor circulante preocupa teoria si practica financiara, ca urmare a ponderii acestor elemente patrimoniale, a reinnoirii permanente a acestora si a impactului lor direct asupra situatiei financiare a intreprinderii. De aceea:

a) Optimizarea

gestiunii capitalului de lucru urmareste armonizarea relatiei

rentabilitate-risc cu preferinta

sau, dimpotriva, aversiunea investitorilor fata de risc.

Se pot analiza, in acest context,

trei tipuri de politica a ciclului de exploatare:

Ø politica agresiva (riscofila) cu stocuri cat mai reduse si cu fond de rulment cat mai mic. Se mizeaza pe costuri de gestiune mai mici si pe rentabilitate mare, care sunt insotite inevitabil de riscuri corespunzatoare mai mari (cu ruptura de stoc si de surse de finantare);

Ø politica defensiva (riscofoba) cu stocuri cat mai mari si cu fond de rulment cat mai mare. Se urmareste acoperirea oricaror cerinte de exploatare cu stocuri suficiente si cu surse de capital pe termen lung. Politica defensiva determina costuri mari de gestiune, rentabilitate redusa, dar si riscuri mici de ruptura de stoc si de surse de finantare;

Ø politica neutra este intermediara intre cele doua extreme, se realizeaza cu costuri medii de gestiune si se obtine o rentabilitate medie insotita de riscuri medii.

b) Stocurile de materiale si produse, precum si soldurile de creante-clienti si de trezorerie sunt alocari de capital in active circulante, care asigura continuitatea exploatarii in conditiile in care aprovizionarea si desfacerea sunt discontinue. Marimea optima a acestor alocari de capital se obtine la echilibrul (egalitatea) dintre costurile de formare si cele de pastrare a soldurilor de active circulante, costuri cu evolutie contradictorie:

. Ca = cheltuielile de aprovizionare, respectiv de desfacere, care cresc direct proportional cu numarul de aprovizionari, respectiv de livrari;

. Cd = cheltuielile de depozitare (de stocare si pastrare), care cresc direct proportional cu volumul stocurilor si soldurilor formate, si invers proportional cu numarul de aprovizionari sau livrari.

c) Modelul Wilson-Whitin de optimizare a marimii stocurilor (soldurilor) in mediu cert. cu aprovizionari (livrari) discontinue, este obtinut din minimizarea costurilor totale de gestiune (CT = Ca + Cd - minim, atunci cand Ca = Cd);

Nr. optim aprov. = N/Soptim

Intervalul intre aprov. = 360 Soptim/N

in care: N - necesar anual total de aprovizionare (de livrat);

ca = cost fix unitar pentru pregatirea unei noi aprovizionari (livrari);

Cd = cost de depozitare pe unitatea de stoc;

Pa = pret unitar de aprovizionare (de livrare).

d) In mediu economic aleator cu intarzieri in aprovizionari (livrari) se formeaza, pe langa stocul curent optim, un stoc de siguranta la echilibrul dintre costurile de depozitare (inclusiv costul de oportunitate al capitalului alocat) si costurile ocazionate de lipsa de stoc. Intr-o matrice a consecintelor probabile se va alege acea marime a stocului de siguranta cu cele mai mici costuri de depozitare, de oportunitate si de ruptura de stoc.

In cazul general al aprovizionarilor (livrarilor) la intervale variabile si in cantitati variabile, stocul curent si cel de siguranta se determina cu ajutorul unor intervale medii ponderate:

in care:

qi = cantitati de aprovizionat (livrat), conform contractelor incheiate;

ti = intervale intre aprovizionari (livrari), conform contractelor incheiate;

qa = cantitati aprovizionate (livrate) cu intarzieri evidentiate in statistici anterioare;

ta = timpi de intarziere in aprovizionare (livrare), inregistrati anterior; N = necesar anual planificat de aprovizionare (de livrare).

e) Metoda ABC grupeaza stocurile dupa numarul de articole si dupa valoarea unitara:

grupa A, stocuri cu numar redus de articole fata de total, dar de valori mari pe fiecare articol:

grupa B, stocuri care ocupa un numar mediu de articole fata de total si cu valori unitare medii;

grupa C, stocuri numeroase ca articole, dar cu valori mici pe fiecare articol.

Metoda ABC recomanda o urmarire analitica, cu modele de optimizare a costurilor de gestiune, a stocurilor din grupele A si B, si o gestiune globala a celor din grupa C cu aprovizionari (livrari) mai mare si in cantitati mai mari.

f) Nevoia de finantare a stocurilor NF este determinata de doi factori:

Cheltuielile medii zilnice (Chmz) cu formarea si pastrarea elementului respectiv de stoc (de materiale, de produse etc), corectate cu un coeficient k privind ritmul de evolutie a acestor cheltuieli pe perioada de stocare;

Intervalul t intre doua reconstituiri succesive de stocuri potrivit contractelor si normelor tehnice s-a inregistrat, statistic, astfel:

NFS = Chmz kt

In practica de planificare nu se foloseste acest model analitic pe fiecare fel de stoc, cu fiecare cheltuiala specifica privind formarea si pastrarea lui, si cu fiecare interval specific intre reconstituirile de stoc. In consecinta, se folosesc metode sintetice de planificare a NFS ca "procent de vanzari' sau bazate pe viteza de rotatie. Mai mult decat atat, se planifica nevoia de finantare a activelor circulante nete, si nu a tuturor activelor circulante. Astfel ca, pe baza vitezei de rotatie din anul anterior (DACr nete) si a cifrei de afaceri planificate anual si trimestrial (CAtrim), nevoia de finantare a activelor circulante nete (ACR nete pl) se poate estima dupa relatia:

Se porneste de la ipoteza ca durata de rotatie a ACRnete din anul precedent ramane constanta in anul de plan. Tot constant ramane, deci, si raportul de proportionalitate dintre ACRnete si CAPlanificata (procent constant din vanzari).

2.5. Determinarea necesarului de finantare a ciclului de exploatare (nfce)

Nevoia totala de capitaluri pentru procurarea stocurilor si asigurarea unui sold normal de creante care sa determine desfasurarea eficienta a ciclului de exploatare este data de necesarul de finantare a ciclului de exploatare.

Fundamentarea NFCE este o etapa importanta in planificarea echilibrului financiar pe termen scurt, intrucat ne furnizeaza informatii privind marimea investitiilor de capital in activele circulante. In etapele urmatoare se vor stabili resursele de capitaluri circulante posibil de mobilizat pentru acoperirea NFCE.

Metodele analitice presupun determinarea marimii NFCE pe elemente ale structurii stocurilor, iar in cadrul acestora se desfasoara pe fiecare material sau produs nominalizat si pe fiecare fel de stoc (curent, de siguranta, de conditionare, de transport interior).

Exista doua mari categorii de metode pentru determinarea NFCE: metode analitice si metode sintetice, asupra carora vom insista.

2.5.1. Metode de determinare a nevoii de finantare a ciclului de exploatare (NFCE)

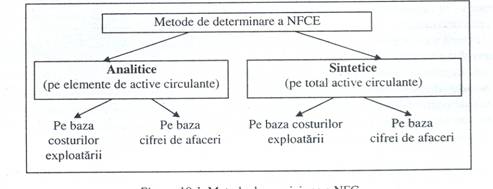

In practica de fundamentare a NFCE se intalnesc doua categorii de metode: analitice si sintetice (globale). Ambele categorii au ca indicatori de fundamentare fie costurile exploatarii, fie cifra de afaceri previzionate pentru perioada viitoare (figura 5.).

Figura 5. Metode de previziune a NFCE

In general, exista o determinare direct proportionala a NFCE de catre marimea costurilor de exploatare si de catre marimea cifrei de afaceri.

Determinarea NFCE, pe baza costurilor exploatarii, este justificata de faptul ca nevoia de capitaluri, pentru procurarea si detinerea activelor circulante, este determinata de cheltuielile de achizitie, manipulare si transport ale materialelor, de fabricatie si livrare a produselor etc. Marimea soldurilor bilantiere ale activelor circulante va reflecta rezultatul preocuparii intreprinderii pentru reducerea cheltuielilor de exploatare si pentru cresterea rentabilitatii.

Determinarea NFCE, pe baza cifrei de afaceri, este motivata de nevoia recuperarii operative a capitalurilor avansate pentru procurarea si detinerea stocurilor de active circulante. Or, recuperarea, in cel mai scurt timp, a capitalurilor are loc prin componentele valorice ale cifrei de afaceri, dand expresie preocuparii intreprinderii pentru cresterea lichiditatii activelor circulante (vezi ratele cinetice).

Metodele analitice presupun determinarea marimii NFCE pe categorii de stocuri de materii prime si materiale, de produse in curs, de produse finite si de solduri de produse expediate. La fiecare categorie de stocuri, calculul analitic se desfasoara pe flecare material sau produs nominalizat si pe fiecare fel de stoc: curent, de siguranta, de conditionare si de transport interior. intrucat calculul marimii nevoii de finantare, la acest nivel de detaliere, este destul de laborios si costisitor, se adopta urmatoarele modalitati de simplificare:

a) metodele analitice se folosesc numai pentru fundamentarea nevoii de finantare, in situatii de modificari structurale considerabile ale activitatii intreprinderii: la infiintare, la dezvoltare, la fuzionare etc;

b) metodele analitice se folosesc numai pentru determinarea nevoii de finantare medie anuala a stocurilor, urmand ca, pentru nevoia trimestriala de finantare, sa se foloseasca metodele sintetice.

Metodele sintetice presupun determinarea nevoii de capitaluri circulante pentru totalul acestora, in functie de volumul planificat al activitatii de exploatare si de viteza de rotatie inregistrata in exercitiul anterior. Metodele sintetice se folosesc, cu foarte bune rezultate, in perioadele de stabilitate economica. Cel mai adesea se folosesc modelele liniare, de proportionalitate directa a marimii financiare a stocurilor, in raport cu volumul de activitate (productia marfa in cost de productie sau cifra de afaceri).

Pentru a corecta aceasta liniaritate se introduc in calcul anumiti coeficienti de degresivitate a evolutiei activelor circulante, in raport cu productia, determinati la nivelul realizarilor anterioare privind accelerarea rotatiei capitalurilor circulante, sau la nivelul unei marimi dorite (scontate) a acestei accelerari. O alternativa la aceasta proportionalitate directa o reprezinta utilizarea metodelor neliniare (probabiliste), pe baza legilor statistice ce s-au manifestat in evolutia activelor circulante, in corelatie cu volumul de activitate.

2.5.2. Metode analitice de determinare a NFCE

Acestea se utilizeaza numai in cazuri de fundamentare riguroasa a NFCE, la infiintarea intreprinderilor, la restructurarea activitatii acestora (fuzionari, desprinderi, extinderi etc.) sau pentru corectarea rezultatelor obtinute dupa metoda sintetica si care nu mai sunt pertinente, ca urmare a modificarii variabilelor de determinare a activelor circulante.

Metodele analitice bazate pe costurile exploatarii pornesc de la elementele de cheltuieli care caracterizeaza fiecare faza a ciclului de exploatare (de achizitie si depozitare a materialelor, de fabricatie a subansamblelor, de depozitare si livrare a produselor finite) si de la timpul intre doua reconstituiri consecutive ale stocurilor exploatarii (figura

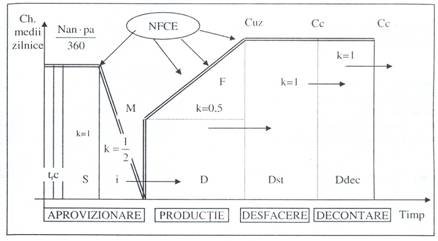

Figura 6. Reprezentarea grafica a NFCE. pe faze ale ciclului de exploatare

Cheltuielile exploatarii sunt previzionale pe perioada de gestiune considerata (an, trimestru) prin bugetele exploatarii (al vanzarilor, al productiei, al aprovizionarilor etc.). Se are in vedere, de asemenea, ritmul avansarii capitalurilor banesti in acoperirea acestor cheltuieli sau ritmul recuperarii acestora prin dare in consum a stocurilor.

Astfel, cheltuielile materiale, pentru stocul curent, se corecteaza cu un coeficient egal cu 0.5, datorita consumarii treptate a stocului de materiale (si recuperarii capitalurilor alocate), de la nivelul maxim din prima zi a aprovizionarii pana la nivelul minim din preziua unei noi aprovizionari (figura 6)

Astfel, cheltuielile de fabricatie se ajusteaza cu un coeficient de corectare k, cuprins intre 0.5 si 1, in functie de ritmul de alocare a capitalurilor banesti in formarea stocurilor de produse in curs de fabricatie, pornind de la costul materialelor trecute in ciclul de prelucrare si incheind cu costul de uzina al produselor.

Timpul intre doua reconstituiri succesive ale stocurilor este mai mult o inregistrare statistica a vitezei de rotatie a stocurilor. Se determina, adesea, ca o medie aritmetica (simpla sau ponderata) a duratelor inregistrate, in perioada anterioara, intre doua reconstituiri succesive de stocuri. Aceste durate efective se coreleaza cu cele prevazute in contractele viitoare de aprovizionare si de desfacere si in fisele tehnologice de fabricatie a produselor.

Toate relatiile de calcul ale nevoii de finantare medie anuala sau trimestriala pornesc de la urmatoarea regula de trei simpla:

Cheltuielile exploatarii..........360 zile (90 zile)

Nevoia de finantare a ciclului de exploatare.......t

de unde:

Metodele analitice se folosesc pentru fiecare element semnificativ de materiale si de produse. intrucat acestea reprezinta, adesea, un nomenclator foarte mare de articole (de ordinul sutelor sau miilor), atunci se determina analitic numai nevoia de finantare medie anuala, urmand ca necesarul trimestrial sa se determine dupa o metoda sintetica.

Astfel, pentru fiecare stoc de materiale semnificative, nevoia de finantare medie anuala (NFm) se determina dupa relatia:

in care:

N = necesarul anual din materia prima semnificativa;

pa = pretul unitar de aprovizionare;

i = interval mediu intre aprovizionari;

s = interval pentru stocul de siguranta;

c = interval pentru stocul de conditionare;

t, = interval pentru transportul interior.

Pentru fiecare stoc de produse semnificative in curs de fabricatie, nevoia de finantare medie anuala (NFP) se determina astfel:

![]()

In care: Qan = productia fizica anuala previzionata

Cuz = costul de uzina unitar antecalculat;

K = coeficientul de corectare specific ritmului de avansare a cheltuielilor de fabricatie (0,5<k<1)

Pentru fiecare stoc de produse finite semnificative, necesarul de finantat mediu anual (NFf) se determina similar:

in care:

Cc - cost complet unitar antecalculat;

Dst = durata de stationare in magazie a produselor finite.

Pentru stocul de produse expediate (clienti), nevoia de finantare medie anuala (NFe) se determina global pe intreaga productie expediata, exprimata in cost de productie (C"n x Cc) si in functie de durata medie de decontare (de incasare) a clientilor (Ddec):

Pentru determinarea nevoii de finantare trimestriala, aceea care se ia in calculul unui buget de finantare, se insumeaza nevoia anuala pe flecare din cele 4 categorii de stocuri: de materiale, de produse in curs, de produse finite si de produse expediate. Prin proportionalitate, se determina nevoia de finantare (medie anuala) si pentru elementele nesemnificative (diverse) de materiale si de produse (NFd):

in care:

Chd = cheltuielile anuale pentru elemente nesemnificative;

∑Chs = totalul cheltuielilor anuale cu elemente semnificative;

∑NFs = nevoia totala de finantare medie anuala a stocurilor de elemente semnificative.

In cele din urma, se determina durata medie de rotatie pe fiecare din cele 4 categorii de stocuri si solduri (Dmr), dupa relatia de proportionalitate urmatoare:

Chs + Chd .........360 zile

NFs +NFd .........Dmr = ![]()

in care:

Chs = cheltuieli de exploatare semnificative;

Chd = cheltuieli de exploatare diverse;

NFS = nevoia de finantare a stocurilor semnificative;

Nfd = nevoia de finantare a stocurilor diverse.

In consecinta, nevoia de finantare trimestriala (NFlrim), pe fiecare din cele 4 categorii de stocuri, se determina dupa relatia generala, ca produs intre cheltuielile medii zilnice si timp:

Astfel determinat, necesarul de finantat, insumat pe cele 4 categorii de stocuri, precum si al altor active circulante, reprezinta totalul previzionat al activelor circulante pentru care se cerceteaza apoi sursele posibile de finantare (proprii si imprumutate).

Metode analitice bazate pe cifra de afaceri. Acestea pornesc de la relatia de proportionalitate dintre NFCE si cifra de afaceri a perioadei de gestiune considerata (a se vedea ratele cinetice). Elementele de fundamentare sunt cifra de afaceri previzionata in bugetul vanzarilor si durata rotatiei celor 4 categorii de stocuri, determinata pe baza bilantului si a contului de profit si pierdere din exercitiul anterior.

Recapituland, nevoia de finantare trimestriala (NFlrim) se determina dupa relatia de proportionalitate urmatoare:

CAtrim.........90 zile

NFtrim .........Rc

si deci:

NFtrim =![]()

in care:

CA = cifra de afaceri previzionala trimestrial;

Rc = rata cinetica, respectiv duratele rotatiei activelor circulante, in raport cu cifra de afaceri.