| CATEGORII DOCUMENTE |

MIJLOACELE SI INSTRUMENTELE DE PLATA

1. MIJLOACELE SI INSTRUMENTELE DE PLATA utilizate in activitatea bancara de decontare se impart in doua categorii si anume :

-istrumente de plata aferente operatiunilor efectuate in lei ;

- istrumente de plata aferente operatiunilor efectuate in valuta .

La randul lor istrumente de plata aferente operatiunilor efectuate in lei sunt :

instrumente de plata de debit ( cecul , cambia ,biletul la ordin ) , instrumente care circula de la banca beneficiarului catre banca platitorului si au ca efect debitarea contului platitorului si creditarea contului beneficiarului .

UNITATEA instrument UNITATEA

![]() BANCARA BANCARA

BANCARA BANCARA

![]() A A

A A

PLATITORULUI bani BENEFICIARULUI

- instrumente de plata de credit ( ordinul de plata simplu , ordinul de plata de trezorerie) care circula de la banca platitorului catre banca beneficiarului avand ca efect debitarea contului platitorului si creditarea contului beneficiarului.

UNITATEA instrument UNITATEA

![]() BANCARA BANCARA

BANCARA BANCARA

![]() A A

A A

PLATITORULUI bani BENEFICIARULUI

Instrumentele de plata utilizate in operatiunile efectuate in valuta cuprind :dispozitia de plata valutara externa si cererea de deschidere acreditiv.

Controlul valutar al incasarilor din exporturi si din celelalte operatiuni cu strainatatea se realizeaza cu ajutorul dispozitiei de incasare valutara

Sistemul bancar a avut si are ca obiectiv deosebit de important crearea in domeniul platilor a unor mecanisme care sa conduca la efectuarea de plati rapide , eficiente si sigure.

Utilizarea instrumentelor de plata in derularea decontarilor prezinta multiple avantaje din care retiem pe urmatoarele trei :

rapiditatea platilor

eliminarea riscului generat de operatiunile cu numerar (ridicare , transport, plati , falsificari , etc)

armonizarea cu practicile si tehnicile occidentale ,unde utilizarea numerarului in forma lui fizica este extrem de redusa;

2. CECUL este definit drept :

un instrument de plata utilizat, in principal, de titularii de conturi bancare, sau

o instructiune scrisa data unei banci de a plati cuiva valoarea mentionata in acea instructiune.

Cadrul legislativ In cadrul bancii , operatiunile cu cecuri se efectueaza in conformitate cu reglementarile legale in vigoare, normele BNR emise in aplicarea acestora, precum si a conventiilor /aranjamentelor de lucru incheiate cu bancile corespondente. ( Legea nr. 59/ 1934 modificata prin Legea 83 /1994 ,Norma Cadru nr.6/1994 a BNR si Normele interne ale Bancii)

Parti implicate Utilizatorii acestui instrument de plata pot sa fie atat persoanele fizice cat si persoanele juridice.

Cecul pune in legatura trei persoane( trei parteneri):

- tragatorul ;

- trasul ;

- beneficiarul.

Instrumentul ( CECUL) este creat de tragator (debitor) care, in baza unui disponibil constituit in prealabil la o societate bancara, da un ordin neconditionat acesteia, care se afla in pozitia de tras, sa plateasca la prezentare o suma determinata unei terte persoane sau insusi tragatorului emitent, aflata in pozitia de beneficiar (creditor)

Cele trei persoane care sunt puse in legatura prin cec fac toate operatiunile legate de acest instrument in nume propriu:

![]() tragatorul emite cecul,

tragatorul emite cecul,

![]() - posesorul legitim ( beneficiarul) il incaseaza,

- posesorul legitim ( beneficiarul) il incaseaza,

![]() - trasul il plateste.

- trasul il plateste.

Persoana aflata in pozitia de tras intr-o operatiune cu cec-uri poate fi numai o societate bancara.

Cecul trebuie sa indeplineasca conditiile de forma si de fond obligatorii prevazute de dispozitiile legale in vigoare.

In toate redactarile, cecul trebuie sa cuprinda mentiunile obligatorii dispuse de lege, care sa satisfaca cerintele unei informatii suficiente, precum si cerintele reflectarii garantiei date de tragator privind plata prin inscrisul respectiv. Acestea sunt :

Denumirea de cec, care trebuie sa figureze in insusi textul titlului, deasupra semnaturii tragatorului. Lipsa denumirii de cec atarge nulitatea instrumentului.

Se utilizeaza formula consacrata: "Platiti in schimbul acestui cec", exprimata in limba intrebuintata pentru redactarea titlului. Ca o exceptie, potrivit legilor din SUA, denumirea de cec in textul instrumentului nu este obligatorie, fiind suficient ordinul neconditionat dat unei banci de a plati o suma.

Ordinul de a plati dat de tragator, trasului, societate bancara, trebuie sa fie clar, precis si neconditionat. Orice conditii, limitari sau contraprestatii, care se adauga ordinului imperativ de a plati ("Platiti″), duc la nulitatea instrumentului.

Suma de plata, cuantum ( cifre si litere) exprimat in moneda de plata (prin simboluri recunoscute pe plan international (ex: EUR, USD etc).

Numele trasului, societate bancara.

Locul platii. In cazul neachitarii cecului, beneficiarul acestuia va indeplini, in locul indicat ca loc al platii, formalitatile cerute de lege pentru pastrarea drepturilor sale.

Data emiterii, cu indicarea precisa a zilei, lunii, anului. Data emiterii trebuie sa fie unica, posibila si certa.

Locul emiterii, care trebuie sa figureze alaturi de data emiterii cecului.

Semnatura tragatorului, care trebuie sa fie autografa, manuscrisa si redactata cu pixul sau stiloul cu cerneala de culoare neagra sau albastra la sfarsitul textului cecului. Lipsa stampilei nu afecteaza valabilitatea cecului. Simpla stampila a unui tragator, persoana juridica, neinsotita de semnatura reprezentantului autorizat al acesteia, anuleaza cecul.

Semnatura tragatorului trebuie sa fie explicita, in campul destinat semnaturii trebuie inscris numele tragatorului adica numele si prenumele persoanei fizice, asa cum se afla acestea inscrise in actul de identitate sau denumirea persoanei juridice, asa cum se afla aceasta inscrisa in Registrul Comertului, precum si semnatura autografa a tragatorului persoana fizica sau a reprezentatului persoanei juridice care are calitatea de tragator.

Pentru a putea trage cecuri, orice tragator trebuie sa depuna specimenul semnaturii sale la societatea bancara la care are disponibil.

Banca nu va accepta in cadrul operatiunilor sale, cecuri carora le lipseste una sau mai multe din mentiunile obligatorii stabilite de lege, cu exceptia urmatoarelor cazuri:

In lipsa unei precizari privind locul de plata, se considera ca loc de plata a cecului locul indicat langa numele trasului,(al bancii) prezumat a fi si loc al domiciliului acestuia.

In situatia in care langa numele trasului , deci langa numele bancii ,sunt indicate mai multe locuri, se va considera cecul platibil la primul dintre aceste locuri indicate.

In situatia in care nu este indicat nici un loc langa numele trasului, se va considera cecul platibil la adresa sediului principal al societatii bancare trase. In lipsa unei precizari exprese privind locul de emitere, se va considera ca loc al emiterii locul indicat langa numele tragatorului.

Banca nu va primi cecuri in alb necompletate. Cecul in alb este un instrument de plata care cuprinde numai semnatura tragatorului, iar uneori si o parte din mentiunile obligatorii. Mentiunile care lipsesc trebuie sa fie completate atunci cand posesorul prezinta cecul la plata. Este obligatoriu ca cecul in alb sa aiba completat numele ultimului posesor in momentul platii.

Banca nu va putea primi un cec in legatura cu care i-a fost notificat de catre tragator faptul ca a fost completat abuziv si apoi pus in circulatie, chiar daca cecul este prezentat de catre un posesor de buna credinta.

Mentiunile facultative :

Aceste mentiuni fac obiectul intelegerii dintre persoanele semnatare ale cecului.

Din punctul de vedere al beneficiarului cecului, acest instrument poate fi:

Cec nominativ, care se plateste numai unei anumite persoane, cu sau fara clauza "la ordin".Acest tip de cec are mentiuni facute de tragator: cec nominativ; cec netransmisibil; cec platibil numai primului beneficiar. Cecul nominativ cu clauza nu la ordin nu poate fi transmis prin gir, ci numai pe calea cesiunii ordinare

Pe acest cec la emitere nu se indica expres numele beneficiarului sau poarta mentiunea "la purtator", ceea ce inseamna ca va fi platit posesorului/purtatorului lui. Cecul la purtator se transmite prin simpla remitere a titlului de la un purtator la altul.

Din punct de vedere al modului in care poate fi incasat cecul:

Cec barat denumirea este data de cele doua linii paralele, verticale sau oblice inscrise de posesorul cecului, oriunde pe suprafata acestuia.

Aceasta inseamna ca beneficiarul va trebui sa recurga la serviciile unei banci pentru incasarea sumei inscrise pe cec, incasarea sumei inscrise in numerar direct de la banca tragatorului nefiind posibila.

Bararea poate fi:

- generala daca nu prezinta nici o mentiune intre cele doua linii. Cecul cu barare generala nu poate fi platit de tras decat unei societati bancare sau unui client al trasului.

- speciala daca intre cele doua linii este mentionata denumirea unei banci. Cecul cu barare speciala nu poate fi platit de tras decat societatii bancare inscrise in cec sau, daca aceasta este trasul, unui client al sau.

Cecurile pot fi barate in momentul emiterii sau in cursul circulatiei (de catre oricare din posesorii lor ulteriori).

Bararea generala poate fi transformata in barare speciala, operatiunea inversa fiind interzisa

Cecul nebarat se poate plati in numerar sau in cont, fara nici o restrictie, potrivit solicitarii beneficiarului.

Cecul certificat este un cec obisnuit care poate fi barat sau nebarat care se achita la prezentare, pe care banca (trasul) confirma existenta disponibilului necesar efectuarii platii. In acest caz, cel care a emis cecul (tragatorul) nu mai poate retrage din contul sau suma certificata pana la expirarea perioadei de prezentare.

Certificarea unui cec poate fi ceruta unitatii bancii de catre tragatorul emitent sau de unul dintre posesorii ulteriori, beneficiari ai cecului. Acest lucru este solicitat in scris.

Odata cu certificarea cecului, unitatea bancii rezerva suma intr-un cont deschis pe numele tragatorului din care, aceasta poate fi retrasa numai la cererea scrisa a tragatorului si, dupa expirarea termenului de prezentare al cecului certificat.

Cecul circular este emis de o banca asupra altei banci sau asupra subunitatilor sale. Este un titlu de credit la ordin, platibil la vedere, in termen de 30 de zile de la emitere.

Cecul de calatorie este un cec cu valori fixe, imprimate pe inscris, odata cu tiparirea acestuia. Aceste cecuri sunt emise de banci sau de institutii specializate autorizate si, vandute clientilor pentru a putea inlocui banii lichizi necesari intr-o calatorie.

Plata cecului de calatorie este conditionata de identitatea dintre semnatura persoanei care a primit cecul (posesorul) si semnatura persoanei care il incaseaza. De fapt, posesorul depune o prima semnatura pe cec, in momentul in care il cumpara, in prezenta functionarului bancar de la ghiseul bancii, iar a doua in momentul incasarii, in prezenta functionarului bancar de la ghiseul bancii sau in momentul efectuarii unei plati in prezenta beneficiarului.

In cazul cecului de calatorie, tragatorul poate fi una si aceeasi persoana cu trasul. In caz contrar, cele doua persoane au relatii de cont.

Cecurile de calatorie sunt tiparite, ca si biletele de banca, in sume fixe.

Cecul in alb este cecul care cuprinde numai semnatura tragatorului, iar uneori si o parte din mentiunile cerute de formularul cecului.

Mentiunile care lipsesc trebuie sa fie completate in momentul prezentarii cecului la plata de catre posesor.

Unitatile bancii nu vor primi pentru plata cecuri in alb necompletate sau in legatura cu care le-a fost notificat de catre tragator ca au fost completate in mod abuziv, chiar daca acestea au fost prezentate la plata de posesori de buna credinta.

Cecul platibil in cont, ca si posesorul unui cec, poate interzice plata in numerar, inserand transversal pe fata cecului cuvintele "platibil in cont", "numai pentru virament" sau alta expresie echivalenta.

In functie de partile angajate in derulare, cecurile se pot clasifica in:

Cecuri personale - Cecul personal este cecul tras de o persoanaa fizica sau juridica (tragator) asupra unei banci (tras) in favoarea unei alte persoane fizice/ juridice (beneficiar) - tragatorul fiind titularul unui cont personal.

Cecuri bancare - Cec bancar este cecul tras de o banca, din ordinul unui tert, asupra sa sau asupra unei alte banci, in favoarea unei persoane fizice/ juridice indicata de ordonator.

Cecuri postale Au utilizare mai ales in localitatile unde nu exista unitati ale bancilor. Acest tip de cec nu poate fi transmis prin gir.

In functie de momentul platii catre beneficiar, cecurile pot fi:

Cecuri ce se platesc la prezentare , de exemplu Cecurile de calatorie ( se platesc la ghiseele bancii ,cu exceptia cazului cand sunt cedate unei alte persoane)

Cecuri cu plata ulterioara, dupa incasarea acestora de la banca platitoare :

cecurile personale, cecurile bancare;

cecurile money order - sunt cecuri care au mentionat pe ele "international money order" sau "money order". Ca orice cec are serie, data de emitere, nume beneficiar, suma in cifre si litere. Se andoseaza pe verso de beneficiarul sumei.Toate cecurile money order au limita de suma care nu poate fi depasita.

cecurile guvernamentale (emise de autoritatile canadiene) - aceste cecuri au ca element de siguranta in coltul din stanga sus ca sigla o frunza de artar de culoare rosie, incadrata de doua dreptunghiuri de culoare rosie. Imediat langa sigla este scris, in limba engleza si franceza "Government of Canada". Pe verso cecului apare mentiunea "Government of Canada".

cecurile de trezorerie - (emise de Trezoreria SUA): cecuri ce au acoperirea trezoreriei SUA si au imprimate cuvintele "United States Treasury".

2.3. Conditii de emitere si de plata

Fara sa existe o diferentiere oficiala intre instrumentele de plata , in practica cecului i se atribuie o importanta si o atentie deosebita . Explicatia poate fi aceea ca alaturi de Cambie si Bilet la Ordin , Cecul este nu numai un simplu instrument de plata ci si un efect al actelor de comert si un titlu veritabil de credit (pozitie in care reprezinta o garantie foarte convingatoare in mana creditorului ca-si va incasa pretul livrarilor de bunuri si servicii catre debitor - partenerul dintr-un act comercial consumat - )

De aceea emiterea si plata cecului se face in conditii exprese prevazute de lege , intre care retinem :

Tragatorul poate emite cecuri numai in conditiile existentei unor fonduri proprii disponibile in momentul emiterii instrumentului, de valoare mai mare sau egala cu aceea a cecului, in contul deschis la unitatea bancara trasa, care sa poata face posibila efectuarea platii de catre aceasta.

Disponibilul trebuie sa fie lichid, cert si exigibil si sa nu existe nici un impediment de ordin juridic sau material care sa impiedice efectuarea platii cecului.

Mai concret si mai precis , emiterea cecului de catre tragator trebuie sa se bazeze pe o acoperire , care trebuie sa indeplineqasca urmatoarele conditii :

sa fie constituita inainte de emiterea cecului :

sa reprezinte o valoare cel putin egala cu cea a cecului;

sa fie disponibila in sensul de a fi lichida si exigibila in raportul juridic dintre banca si client;

sa fie irevocabila , in sensul ca tragatorul este obligat sa mentina acoperirea la dispozitia purtatorului cecului pana la incasare sau pana la prescriptia titlului .

Pentru a putea trage cecuri, orice tragator trebuie sa aiba la societatea bancara trasa specimenul semnaturii sale.

Emiterea unui cec de catre tragator fara ca acesta sa dispuna in momentul emiterii de fondurile necesare platii cecului, atrage sanctiuni civile si penale, potrivit prevederilor legale in vigoare. Aceasta nu duce insa la nulitatea cecului, el putand fi onorat de tras la prezentare, daca in intervalul de la emitere si pana la prezentatrea la plata, tragatorul procura trasului fondurile necesare pentru acoperirea cecului.

Mentiunea de acceptare pe cec nu invalideaza instrumentul, ci se considera ca fiind nescrisa.

In cazul cecului certificat, trasul confirma, inainte de remiterea cecului catre beneficiar, existenta fondurilor necesare efectuarii platii. Certificarea cecului atrage dupa sine faptul ca tragatorul nu mai poate retrage din contul sau suma destinata platii cecului respectiv, inainte de expirarea termenului de prezentare al acestuia.

Banca certifica cecurile prin expresia "certificat", insotita de numele si prenumele, redactate cu claritate, ale reprezentantului sau legal care are competenta sa efecueze aceasta operatiune, precum si de semnatura acestuia si stampila bancii. Prin certificarea cecului, trasul nu se obliga direct, insa are obligatia ca, in caz de neplata, sa despagubeasca posesorul care a suferit o dauna din acest motiv.

Ca urmare a functiei sale principale de instrument de plata, cecul poate fi tras numai la vedere (la prezentare). Orice mentiune redactata pe cec privind o anumita scadenta fixa sau o anumita perioada de timp admisa intre data prezentarii si data platii cecului este considerata nescrisa.

Cecul care are inscrisa ca data a emiterii sale o data ulterioara datei prezentarii la plata se numeste cec postdatat. Cecul postdatat este platibil in ziua prezentarii, data mentioanta ca data a emiterii considerandu-se nescrisa.

Intre tragator si tras poate interveni o intelegere conform careia trasul va plati cecul numai dupa ce tragatorul a avizat instrumentul respectiv. O astfel de intelegere este exprimata prin formula: "Platiti numai dupa aviz', redactata pe cec. Aceasta intelegere nu poate fi opusa posesorului cecului, acesta ramanand platibil la vedere. Primirea avizului de catre banca, din partea tragatorului, nu reprezinta o conditie pentru efectuarea platii ci, un procedeu suplimentar de verificare a autenticitatii cecului si de limitare a situatiilor in care s-ar efectua plata unor cecuri false sau a unor cecuri valabile, dar care se afla in mana unor posesori de rea credinta.

Cecul emis si platibil in Romania trebuie, sub sanctiunea pierderii dreptului de regres impotriva girantilor si garantilor, sa fie prezentat la plata in termen de 8 zile, daca este platibil in chiar localitatea unde a fost emis, iar in celelalate cazuri in termen de 15 zile.

Aceste reguli actioneaza in situatia in care, pe cecul respectiv nu sunt mentionate alte termene de valabilitate ale acestora.

Girantul care a transmis exemplarele la diferite persoane, ca si girantii urmatori, sunt tinuti obligati in temeiul tuturor exemplarelor purtand semnatura lor si care nu le-au fost inapoiate.

Un cec va putea fi onorat de catre tras chiar si in cazul in care termenul sau de prezentare a expirat si tragatorul nu a revocat ordinul de plata privind cecul respectiv.

Un cec poate fi revocat in interiorul termenului de prezentare la plata numai in cazul pierderii sau furtului instrumentului respectiv.

Principiul irevocabilitatii cecului, in interiorul termenului legal de prezentare la plata, nu este afectat de situatiile limita intervenite in ceea ce il priveste pe tragator. Astfel, cecul poate produce aceleasi efecte si purtatorul sau beneficiaza de aceleasi drepturi chiar daca, dupa emiterea acestuia a intervenit moartea, incapacitatea sau restrangerea capacitatii tragatorului.

2.4. Posibilitati de transmitere a cecului

simpla remitere - in cazul cecului la purtator, care in momentul emiterii nu indica expres beneficiarul sau poarta mentiunea "la purtator". Acest cec poate fi platit fie persoanei desemnate ca beneficiar, fie detinatorului cecului.

cesiunea de creanta - atunci cand cecul este emis pe numele unei anumite persoane (cec nominativ ) si tragatorul (emitentul ) a inscris in textul cecului mentiunea "nu la ordin", in acest caz numai persoana nominalizata poate sa il incaseze . Acest cec poate fi transmisibil numai prin cesiunea de drept comun.

Cesiunea de creanta de drept comun este un mijloc specific de transmitere a obligatiilor constand in acordul de vointa (contractual) prin care creditorul numit cedent transmite in mod voluntar, cu titlu oneros sau cu titlu gratuit, dreptul sau de creanta unei alte persoane numita cesionar care va deveni astfel creditor in locul sau si care va putea incasa de la debitor creanta creata.

girul sau andosarea - operatiunea prin care beneficiarul cecului (girant) transfera altei persoane (giratar) toate drepturile ce revin din cecul in cauza . Este deci procesul prin care se transmit odata cu remiterea si toate drepturile ce rezulta din cec, printr-o declaratie scrisa si subscrisa pe instrument. Este transmisibil prin gir numai cecul stipulat platibil unei anumite persoane(nominativ) cu sau fara clauza impusa de "la ordin".

2.5. Girul

Girul poate fi facut chiar in folosul tragatorului sau al oricarui alt obligat, acestia putand sa gireze din nou cecul.

Girul poate fi "in plin" sau "in alb".

Girul "in plin" presupune declaratia girantului semnata si datata de el, cuprinzand ordinul adresat trasului de a plati unei anumite persoane indicate de girant. Girul in plin trebuie sa cuprinda urmatoarele elemente: semnatura girantului, care este elementul esential al girului, numele giratarului, data girarii.

- Girul "in alb" este format numai din semnatura girantului inscrisa pe spatele cecului sau pe adaosul acestuia.

Girul transmite proprietatea cecului cu particularitatea ca girantii devin obligati solidar pentru plata la prezentare. In cazul neplatii cecului de catre tras, la prezentare, posesorul acestuia se poate indrepta pe cale de regres oricaruia dintre obligati si implicit impotriva oricaruia dintre giranti.

Cecul fiind indivizibil , girul partial este nul

Avalizarea cecului : este o operatie prin care o terta persoana , numita avalist garanteaza o obligatie asumata de persoana obligata prin cec numita avalizat .

Este o forma de garantare, totala sau partial a platii unui cec, data de catre un tert (altul decat banca) sau chiar de catre un semnatar al cecului.

Posesorul cecului poate sa se indrepte direct impotriva avalistului, fara a mai fi respectata ordinea din dreptul civil, deoarece obligatia acestuia este o obligatie autonoma si solidara.

Avalul se da, fie prin formula "pentru aval" semnata de avalist, fie prin simpla semnatura a avalistului. Avalul se da, direct pe cec, sau pe adaosul acestuia si trebuie sa mentioneze persoana pentru care este dat. In lipsa mentionarii persoanei pentru care este dat, avalul se considera dat pentru tragator.

2.7. Controlul operatiunilor cu cecuri

In cadrul activitatii curente, pentru operatiunile efectuate cu cecuri, personalul bancii va avea in vedere urmatoarele aspecte:

Cecurile sa fie emise pe blanchete cec ale bancii emitente , sa fie completate si sa contina mentiunile obligatorii, potrivit reglementarilor legale in vigoare, fara alterari ale textului sau modificari;

Semnatura sa corespunda cu specimenul de semnaturi inregistrat in banca;

Verifica concordanta dintre suma scrisa in cifre si cea in litere. Daca exista diferente intre suma scrisa in cifre si cea in litere, suma de plata va fi considerata cea scrisa in litere;

In cazul in care suma de plata este scrisa de mai multe ori pe fata cecului, fie in cifre fie in litere, suma care va fi platita este suma cea mai mica;

Pentru suma de plata sa existe disponibilitati banesti in contul tragatorului;

In cazul prezentarii la plata a unui cec girabil sa verifice succesiunea regulata a girurilor;

Sa verifice daca identitatea persoanei care prezinta cecul la plata corespunde cu identitatea beneficiarului;

In cazul in care se constata prezentarea la plata a unor cecuri fara acoperire unitatile bancii vor proceda in conformitate cu prevederile Rgulamentului BNR nr. 1/2001 privind Centrala Incidentelor de Plati, cu modificarile si completarile ulterioare;

Respectarea circuitelor, termenelor si intervalelor de timp obligatorii prevazute de reglementarile in vigoare pentru efectuarea operatiunilor cu cecuri;

Refuzurile la plata datorate neindeplinirii conditiilor de decontare sa fie transmise prin fax (cu confirmare telefonica de primire) unitatii bancare prezentatoare, in ziua intocmirii lor, urmand ca documentele originale sa fie transmise prin posta, pana la data compensarii;

Cecurile primite de la clientii proprii in vederea remiterii la incasare sa fie evidentiate in conturile corespunzatoare si urmarita zilnic situatia incasarii acestora;

Respectarea prevederilor Programului Bancii de cunoastere a clientelei referitoare la acest tip de operatiuni.

Pentru o mai buna intelegere a importantei acestui instrument de plata precum si a tehnicilor bancare de utilizare si circulatie a acestuia va prezint in continuare un material ilustativ , realizat de Banca Nationala a Romaniei :

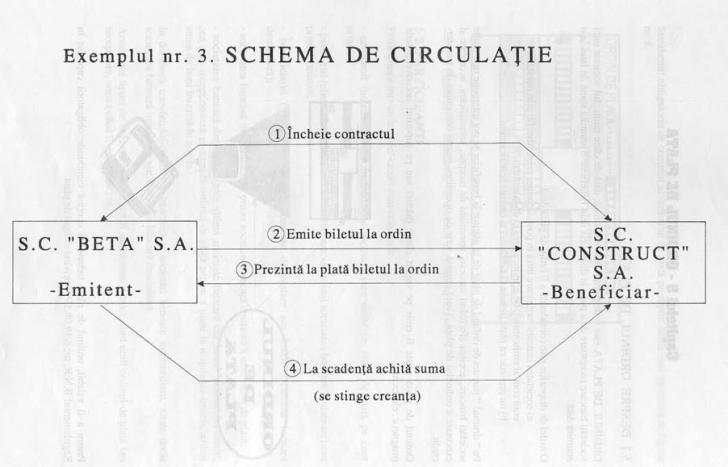

3. BILETUL LA ORDIN

Fr. = Billet a l'ordre ; En. = Promissory note ;

BO este definit drept un titlu de credit sub semnatura privata prin care emitentul (subscriitorul , in calitatea de debitor) se obliga sa plateasca o suma fixata de bani la un anumit termen sau la prezentare unei persoane denumite beneficiar ( subscris), care are calitate de creditor.

OBSERVATIE : spre deosebire de CEC sau Cambie BO este doar o promisiune de a plati si in acest caz emitentul este platitorul sau altfel spus trasul este aceiasi persoana cu tragatorul

Numarul persoanelor implicate initial in circuitul BO se reduce la doua.

Operatiunile la care este supus un BO sunt urmatoarele :

- initial apre relatia comerciala (clasica) intre un furnizor si un client al acestuia;

beneficiarul marfii nu are bani cu ce sa achite marfa cu care se aprovizioneaza , in momentul furnizarii ei si se angajeaza sa o achite intr-un anumit timp , fapt pentru care emite un BO.

furnizorul (beneficiarul BO) poate :

- sa-l prezinte trasului la plata intr-un timp pe care doreste el , operatiune denumita plata la prezentare.

sa astepte sa-si incaseze BO la scadenta, inainte insa trebuind sa-l prezinte emitentului pentru avizare( de acum incepe sa curga termenul de scadenta )

Observati ca fata de CEC, la Biletul la Ordin apare un element nou si anume scadenta .

Scadenta este termenul la care BO este exigibil si trebuie platit ! Un BO poate avea scadenta la vedere , la un anumit timp de la vedere sau de la un anumit timp de la data emisiunii.

sa-l gireze catre alt beneficiar (beneficiari);

fie sa se prezinte la o banca si sa scontenteze BO.

Scontarea Biletului la Ordin

In primele trei cazuri beneficiarul BO primea intreaga valoare inscrisa pe instrumentul de plata , iar in cazul scontarii primeste o valoare mai mica decat cea nominala , diferenta numindu-se taxa scontului.

Taxa scontului + comisionul incasat de banca pentru costurile ocazionate de efectuarea operatiunilor de scontare a Biletului la ordin dau o valoare numita agio .

Taxa scontului + comisionul = agio

V xD x Nz

Taxa scontului se calculeaza dupa urmatoarea formula T s = ----- ----- --------- unde :

360

V - valoarea BO

Ts - Taxa scontului

D - Nivelul dobanzii

Nz - nr de zile calendaristice dintre data scontarii si ziua scadentei.

Pentru o mai buna intelegere a importantei acestui instrument de plata precum si a tehnicilor bancare de utilizare si circulatie a acestuia va prezint in continuare un material ilustativ , realizat de Banca Nationala a Romaniei :

4.CAMBIA sau TRATA

Cambia este un instrument de plata si un titlu de credit care pune in procesul creeri si utilizarii sale trei persoane :

- tragatorul care in calitate de creditor ordona plata; (pf sau pj)

- trasul care in calitate de debitor va plati suma inscrisa pe cambie (pf sau pj)

- beneficiarul (pf sau pj chiar si o banca)

Titlul este creat de tragator in calitate de creditor ( Atentie: in cazul cecului si al BO instrumentul era creat de tragator in calitate de debitor ) care da ordin debitorului sau numit tras sa plateasca o suma fixa la o data determinata de timp , fie unui beneficiar fie la ordinul acestua din urma.

Cu alte cuvinte prin intermediu cambiei in calitate de tragator veti putea plati o datorie fata de o anumita persoana (beneficiar ) prin intermediul unei alte persoane (tras) care va era datoare si carei ii dati ordin sa plateasc beneficiarului cambiei sau poesorului cambiei suma respectiva la o data bine stabilita .

Tragatorul poate fi in acelasi timp si beneficiar al cambiei in situatia in care doreste sa-si recupereze direct o creanta a sa de la debitor.

Sunt situatii cand tragatorul poate fi el insusi tras in situatia prin care prin cambie se obliga sa plateasca beneficiarului o suma de bani la o anumita data .

Principalul obligat intr-o cambie este trasul care a acceptat cambia si nu tragatorul.

Cambia are un format si un continut stabilit prin lege si , pentru a fi valabila si operabila bancar trebuie sa cuprinda o suma de date si informatii obligatorii ( vezi pag. circuit)

Toate precizarile facute la BO cu privire la scadenta si scontare sunt valabile si in cazul cambiei.

Modalitatea cea mai frecventa de circulatie a unei cambii este girul. Adica actul prin care posesorul cambiei transfera altei persoane numita giratar , printr-o declaratie scrisa si subscrisa pe titlu o data cu predarea acesteia , toate drepturile ce decurg din cambie .

Cambiile pot fi supuse si operatiunilor de avalizare.

De precizat ca bancile nu vor accepta decat cambii completate corect , citet cu toate datele cerute de norme , si in nici un caz nu vor accepta cambii in alb.

4.1 .5. ORDINUL DE PLATA

5.1. Considerente generale

Ordinul de plata NU indeplineste cele trei caracteristici pe care le au cumulativ cecul , BO si cambia ( efecte de comert , titluri de credit, de creanta si instrumente de plata ) ci doar pe ultima si anume intrument de plata.

El este definit drept instrumentul care reprezinta dispozitia neconditionata data de emitentul acestuia unei banci receptoare de a pune la dispozitia unui beneficiar o anumita suma de bani .

Cu alte cuvinte cu OP , in calitate de platitor ( emitent) va puteti achita o obligatie , o datorie , fata de un partener al dvs.(beneficiar) , dand ordin unei banci sa plateasca acestuia suma pe care o inscrieti pe document , desigur daca aveti cont la acea banca si in cont fonduri suficiente.

Ordinul de plata are un format si un continut stabilit prin lege si pentru a fi valabila si operabila bancar trebuie sa cuprinda o suma de date si informatii obligatorii ( asa cum sun prezentate mai jos)

In practica bancara Ordinul de plata este supus operatiilor de :

autentificare ,

acceptare si

executare a OP.

Autentificarea reprezinta procedura de recunoastere de catre banca a persoanelor pe care emitentul OP le autorizeaza sa semneze autentic prin confruntarea semnaturilor inscrise pe op cu cele din fisa de semnaturi.

Acceptarea este procedura prin care banca recunoaste valabilitatea OP si se obliga sa transfere fondurile banesti , dupa verificarea existentei disponibilului in contul platitorului, cel putin la nivelul OP acceptat.

Executarea este procedura prin care unitatea bancara debiteaza contul platitorului si remite OP pentru decontarea in sistemul intra sau interbancar , dupa caz

In cazul OPH ( Ordinul de plata de trezorerie folosit pentru efectuarea platilor catre bugetul statului , bugetele locale , sau alte fonduri ) data intocmirii OP , data depunerii la banca , data receptionarii, data acceptarii, si data decontarii trebuie sa fie aceeasi.

ATENTIE !!!! circuitul de mai jos era practicat in decontari doar pana la introducerea SEP (inceputul anului 2005) si va este prezentat doar pentru a putea face comparatie intre cele doua proceduri . Noua procedura de utiizare a BO este cea descrisa la punctul 5.2.

5.2. Precizari legislative noi si terminologie

Vom trata in continuare acest instrument de plata prin prisma noilor reglementari in materie cuprinse in Regulamentul nr. 2 din 23 februarie al BNR care a intrat in vigoare la data de 8 aprilie 2005

Nevoia repozitionarii unor mijloace de plata in cadrul sistemului de plati din tara noastra , intre care si ordinul de plata, s-a datorat punerii in practica a Sistemului Electronic de Plati Interbancare din Romania (SEP), asa cum este el prezentat in cele ce urmeaza.

Am retinut pentru acest curs doar cele mai semnificative informatii despre OP urmand ca dvs. sa studiati in amanunt regulamentu mai sus indicat si sa cunoasteti pe aceasta cale tehnicile bancare de utilizare si circuitul OP.

Prezentul regulament se aplica ordinelor de plata pentru platile efectuate in moneda nationala pe teritoriul Romaniei, cu exceptia ordinelor de plata pentru platile efectuate in baza instructiunilor de transfer-credit intre diferite unitati ale Trezoreriei Statului,

In intelesul prezentului regulament, termenii si expresiile de mai jos au urmatoarele semnificatii:

ordin de plata - o instructiune neconditionata, data in orice forma de emitent institutiei receptoare, in mod prin direct sau intermediul unui sistem de plati, in scopul punerii la dispozitia unui beneficiar a sumei de plata indicate in ordinul de plata, prin creditarea unui cont al acestuia deschis la institutia destinatara sau, dupa caz, prin eliberarea sumei respective in numerar, in conditiile in care:

- institutia receptoare dispune de fondurile corespunzatoare sumei de bani prevazute in ordinul de plata fie prin debitarea unui cont al emitentului, fie prin incasarea in numerar a sumei respective de la emitent;

- instructiunea nu prevede ca plata trebuie sa fie efectuata la cererea beneficiarului;

transfer-credit o serie de operatiuni care incepe prin emiterea de catre platitor a unui ordin de plata dat unei institutii de a pune la dispozitia unui beneficiar o anumita suma de bani si care se finalizeaza prin acceptarea respectivului ordin de plata de catre institutia destinatara;

emitent persoana care emite un ordin de plata pe cont propriu; poate fi platitorul sau orice institutie emitenta, inclusiv institutia initiatoare;

platitor - prima persoana care emite, in nume si pe cont propriu, ordinul de plata in cadrul unui transfer-credit; platitorul poate fi un client al institutiei initiatoare sau institutia initiatoare;

beneficiar - persoana desemnata prin ordinul de plata de catre platitor sa primeasca o anumita suma de bani; beneficiarul poate fi un client al institutiei destinatare sau institutia destinatara;

institutie initiatoare prima institutie care emite un ordin de plata pe cont propriu in cadrul unui transfer-credit; (vezi raportul dintre o banca , in calitate de platitor de impozite si trezoreria statului , de exp.)

institutie destinatara - institutia care receptioneaza si accepta un ordin de plata fie in nume propriu, fie pentru a pune la dispozitia beneficiarului o anumita suma de bani, prin creditarea contului beneficiarului sau prin eliberarea sumei respective in numerar, in cadrul unui transfer-credit;

institutie emitenta - orice institutie, cu exceptia institutiei destinatare, care emite un ordin de plata, inclusiv institutia initiatoare;

institutie receptoare - institutia care receptioneaza un ordin de plata in vederea executarii acestuia, inclusiv institutiile initiatoare si destinatara; (banca beneficiarului sumei de exp.)

institutie intermediara - orice institutie emitenta sau receptoare, alta decat cea a emitentului sau a beneficiarului, care participa la executarea unui transfer-credit;

institutie - oricare dintre urmatoarele entitati:

o institutie de credit, in acceptiunea legislatiei bancare in vigoare;

Trezoreria Statului;

Banca Nationala a Romaniei;

receptie procedura prin care o institutie recunoaste ca a primit un ordin de plata in vederea verificarii autenticitatii acestuia printr-o procedura de securitate, a acceptarii si executarii ordinului de plata;

acceptare - procedura prin care o institutie recunoaste ca valabil un ordin de plata receptionat, in vederea executarii, obligandu-se sa execute serviciul de a transfera fondurile corespunzatoare sumei prevazute in ordinul de plata, la termenele si in conditiile dispuse de emitent prin ordinul de plata respectiv;

procedura de securitate - o procedura stabilita prin conventie intre emitent si institutia receptoare, in scopul:

de a determina daca un ordin de plata, o modificare sau o revocare a unui ordin de plata provine de la persoana indicata ca fiind emitent;

de a detecta erorile in transmiterea sau in continutul ordinului de plata ori a comunicarii de modificare sau revocare a acestuia;

executare - procedura de emitere a unui ordin de plata de catre o institutie emitenta cu scopul de a pune in aplicare un ordin de plata acceptat anterior sau, in cazul institutiei destinatare, punerea la dispozitia beneficiarului a sumei indicate in ordinul de plata;

perioada de executare - o perioada de o zi sau doua zile bancare consecutive in care un ordin de plata poate fi executat, in conformitate cu prevederile prezentului regulament, care incepe cu ziua bancara in care ordinul de plata a fost acceptat;

zi bancara - acea parte a unei zile pe parcursul careia o institutie receptioneaza, accepta sau refuza executarea ordinelor de plata, a modificarilor si revocarilor acestora;

procesare directa (in engl. straight-throughprocessing sau STP) - procesare automata a ordinelor de plata de catre institutii, inclusiv in ceea ce priveste acceptarea si executarea acestora, fara nici o interventie umana;

revocarea unui ordin de plata - anularea unui ordin de plata dat de un emitent unei institutii receptoare, la solicitarea emitentului, pana cel mai tarziu in momentul acceptarii acestuia de catre institutia receptoare.

5. 3. Continutul ordinului de plata

Ordinul de plata trebuie sa includa urmatoarele elemente obligatorii:

identificarea ca ordin de plata;

identificarea platitorului, prin nume/denumire si cont (codul IBAN al contului acestuia deschis la institutia initiatoare, codul IBAN atribuit centralei ori unitatii teritoriale a institutiei initiatoare sau, dupa caz, codul BIC) ori doar prin nume/denumire, in cazul in care platitorul nu are cont deschis la institutia initiatoare;

identificarea beneficiarului, prin nume/denumire si cont (codul IBAN al contului acestuia deschis la institutia destinatara, codul IBAN atribuit centralei ori unitatii teritoriale a institutiei destinatare sau, dupa caz, codul BIC) ori prin nume/denumire si adresa, in cazul in care beneficiarul nu are cont deschis la institutia destinatara;

identificarea institutiei initiatoare, prin denumirea centralei sau, dupa caz, a unitatii teritoriale si/sau codul BIC, in cazul in care platitorul difera de institutia initiatoare;

identificarea institutiei receptoare, prin denumirea centralei sau, dupa caz, a unitatii teritoriale si/sau codul BIC, in cazul in care beneficiarul difera de institutia receptoare;

suma si denominarea sumei;

data emiterii ordinului de plata, care trebuie sa fie unica, posibila si certa;

elementul sau elementele care sa permita verificarea autenticitatii ordinului de plata de catre institutia initiatoare.

In cazul platilor efectuate in relatia cu Trezoreria Statului, ordinul de plata va contine in plus urmatoarele elemente obligatorii:

codul de identificare fiscala al platitorului;

codul de identificare fiscala al beneficiarului;

numarul de evidenta a platii, alocat de Agentia Nationala de Administrare Fiscala;

numarul ordinului de plata dat de platitor;

referinte privind continutul economic al operatiunii;

data debitarii contului platitorului de catre institutia initiatoare (care se va completa de catre institutia initiatoare).

In plus fata de mentiunile prevazute mai sus institutia initiatoare va putea conveni cu platitorul ca acesta sa furnizeze, dupa caz, si elemente suplimentare, cum ar fi, spre exemplu:

exprimarea in litere a sumei prevazute in ordinul de plata;

data platii, care reprezinta ziua bancara in care platitorul doreste ca fondurile sa fie puse la dispozitia beneficiarului de catre institutia destinatara, in cazul in care aceasta data este prevazuta de platitor;

referinte privind continutul economic al operatiunii care a generat ordinul de plata, in cazul platilor interbancare;

ordinul expres al platitorului ca institutia initiatoare sa execute ordinul de plata printr-un anumit sistem de plati sau printr-o anumita institutie intermediara;

codul de identificare fiscala al platitorului, in cazul platilor interbancare.

In cazul in care in ordinele de plata sunt prevazute informatii in forma codificata sau trunchiata conform intelegerii institutiilor receptoare cu emitentii (inclusiv institutii emitente), institutiile receptoare vor dezvolta in operatiunile lor metode de decodificare (relevare) cu performante minime acceptate de comun acord, care sa permita evitarea riscului de a opera cu mentiuni obligatorii insuficient definite si nesatisfacatoare pentru cel care se constituie obligat printr-un ordin de plata.

In cazul ordinelor de plata care iau forma unor mesaje electronice de plata transmise prin sisteme de plati, datorita restrictiilor impuse de utilizarea unor mesaje electronice standard, numele/denumirile titularilor de conturi si, dupa caz, adresele acestora pot fi trunchiate de institutii in momentul completarii mesajelor electronice aferente. Trunchierea se va realiza prin metode stabilite prin conventie incheiata intre institutii. Metodele de trunchiere trebuie sa asigure un grad adecvat de siguranta in interpretarea informatiilor trunchiate si vor fi aduse de institutii la cunostinta clientilor, in scris.

Regulamentul stabileste in detaliu constrangeri , proceduri si tehnici de utilizare a Ordinului de plata , cu referire la :

Obligatiile partilor si principii de procedura

Obligatiile emitentului

Obligatiile institutiei receptoare

Obligatiile institutiei destinatare

Solutionarea transferurilor - credit nefinalizate , eronate sau intarziate , etc

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 5068

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2025 . All rights reserved