| CATEGORII DOCUMENTE |

| Bulgara | Ceha slovaca | Croata | Engleza | Estona | Finlandeza | Franceza |

| Germana | Italiana | Letona | Lituaniana | Maghiara | Olandeza | Poloneza |

| Sarba | Slovena | Spaniola | Suedeza | Turca | Ucraineana |

Řekne-li se burza, většině lidí se vybaví Wall Street v New Yorku. Kořeny slavné New York Stock Exchange (NYSE) sahají do roku 1817, kdy se obchodníci scházeli pod platanem právě v ulici jménem Wall Street.

Řekne-li se burza, většině lidí se vybaví Wall Street v New Yorku. Samotné slovo pochází z latinského bursa, což je kožený měšec. Právě tři měšce byly součástí erbu belgické obchodnické rodiny Van der Buerse. A právě v jejích hostincích v Bruggách už ve 14. století přespávali obchodníci a také tam uzavírali své obchody. První burza – Beurs – byla založena po úpadku Brugg v roce 1531 v Antverpách a obchodovalo se na ní se směnkami a zlatými a stříbrnými mincemi. Kořeny slavné New York Stock Exchange (NYSE) sahají do roku 1817, kdy se obchodníci scházeli pod platanem v ulici jménem Wall Street.

<---Původní budova pražské akciové burzy, 30. léta 20. století

První pražská burza, na níž se zpočátku obchodovalo jak s cennými papíry, tak i s komoditami, vznikla v roce 1871. Pražská burza byla velmi úspěšná v obchodování s cukrem, díky čemuž se stala klíčovým trhem pro celé Rakousko-Uhersko. Po první světové válce však tento druh obchodů ustoupil a obchodovalo se již výlučně s cennými papíry.

Právě období mezi světovými válkami bylo v historii pražské burzy asi nejúspěšnější. Utěšeně rostly akciové obchody a tím stoupal i význam burzy jakožto důležité součásti tehdejšího hospodářství. Burza také začala pomýšlet na vybudování svého stálého důstojného sídla, neboť do té doby sídlila v pronajatých prostorách po celé Praze. Z řady architektonických návrhů, které se sešly po vypsání soutěže na nové sídlo pražské burzy, vybrala burzovní komora návrh architekta Jaroslava Rossleta. Návrh byl poté úspěšně realizován, a tak mohl být 6. dubna 1938 slavnostně otevřen první burzovní palác na tehdejší Hooverově, dnešní Wilsonově, třídě. Nedlouho nato ovšem vypukla druhá světová válka, která znamenala konec burzovních obchodů, a po jejím konci se kvůli nástupu komunismu ruch na burzovní parket již nevrátil.

Až v roce 1992 vznikla společnost, která se později na základě přijetí zákona o burze přeměnila na Burzu cenných papírů Praha, a. s. První obchodní transakce v novodobé historii pražské burzy se uskutečnila dne 6. dubna 1993.

Dnešní pražská burza navazuje na úspěšnou tradici vzniklou

už na konci 19. století.

Burza cenných papírů organizuje trh s investičními nástroji pro osoby oprávněné uzavírat burzovní obchody a je místem, kde můžete prostřednictvím některého z členů burzy koupit nebo prodat jednotlivé investiční nástroje (cenné papíry, investiční certifikáty, warranty, futures a další). Jde o důležitou součást kapitálového trhu, kde se setkávají dvě základní skupiny subjektů: emitenti a investoři. Zatímco emitenti jsou na burze proto, aby získali finanční prostředky pro rozvoj svého podnikání, investoři zde hledají možnost, jak zhodnotit své volné finanční prostředky. Právě střet nabídky a poptávky vede ke stanovení ceny (tzv. kurzu) obchodovaných instrumentů.

Tím jsme zároveň představili jednu ze základních úloh kapitálového trhu, která spočívá v přenosu finančních prostředků (tedy kapitálu) od investorů k emitentům. Burza tento pohyb kapitálu v souladu s legislativními pravidly standardizuje a organizuje tak, aby účastníkům trhu zabezpečila transparentní prostředí.

Burzovní palác, současné sídlo Burzy cenných papírů Praha

Burza cenných papírů Praha (pražská burza) je hlavním organizátorem trhu s investičními instrumenty v České republice. Je založena na členském principu, což znamená, že přístup do burzovního systému a právo obchodovat mají pouze její členové – licencovaní obchodníci.

Pražská burza si během své relativně krátké existence získala pozici respektovaného a stabilního trhu. Je členem Federace evropských burz (FESE) a americká komise pro cenné papíry jí udělila status tzv. „Designated Offshore Market“, tedy trhu bezpečného pro americké investory.

Na správnou funkci burzy dohlíží Česká národní banka, která spolu s ministerstvem financí vytváří legislativu pro její řádné fungování.

Na pražské burze smí obchodovat pouze její členové, kteří navíc

musí splnit celou řadu náročných požadavků.

Pražská burza člení oficiální trh na několik částí, aby zajistila větší transparentnost obchodování.

Pražská burza organizuje regulovaný trh s investičními nástroji, jak je definováno zákonem o podnikání na kapitálovém trhu. Regulovaný trh se dělí na oficiální trh s cennými papíry a speciální trh s investičními nástroji, které nejsou cennými papíry (tj. např. futures).

Pro zajištění větší transparentnosti člení pražská burza oficiální trh na hlavní, vedlejší a oficiální volný trh. Hlavní a vedlejší trh jsou určeny pro objemově velké emise společností, které jsou ochotny průběžně poskytovat informace o svém hospodaření. Umístění své emise na tyto trhy je pro emitenta prestižní záležitostí – v roce 2006 se na těchto trzích na BCPP obchodovalo 21 emisí akcií a 42 emisí dluhopisů. Oficiální volný trh je určen pro ostatní společnosti, které chtějí, aby jejich cenné papíry byly obchodovatelné na burze, ale zatím nesplňují stanovené požadavky prestižnějších trhů nebo nemají zájem o jiné burzovní trhy – v roce 2006 se na těchto trzích na BCPP obchodovalo 11 emisí akcií a 68 emisí dluhopisů.

Kromě organizovaného trhu může pražská burza zajišťovat také obchody na neregulovaném volném trhu, který není svázaný informační povinností a umožňuje umísťovat na českém trhu tituly případně i bez žádosti emitenta. Zákonnou podmínkou pro obchodování na neregulovaném volném trhu je uveřejnění prospektu cenného papíru.

Burza zajišťuje pohyb kapitálu mezi emitenty a investory.

V dřívějších dobách probíhalo obchodování zásadně na burzovních parketech. Tento způsob obchodování, kdy obchodníci na parketu nahlas sjednávali obchody, je ale v současné době na ústupu. Vývoj v oblasti výpočetní techniky obchodování na parketu postupně vytlačil a nahradil jej elektronickými systémy, prostřednictvím kterých je v současnosti realizována většina burzovních obchodů.

Prvním plně elektronickým organizátorem trhu, který se obešel bez parketu, se v roce 1971 stal newyorský Nasdaq Stock Market. V současnosti tam změní majitele téměř dvě miliardy akcií denně.

Na každé burze se obchoduje pouze s těmi investičními nástroji, které jsou přijaty k obchodování, tzv. listovány. Aby emitent mohl své investiční instrumenty na burze listovat, musí splňovat mnoho kritérií, která si individuálně stanovuje každá burza v souladu s platnou legislativou dané země.

Každou hodinu a minutu dne se na některé ze

světových burz obchoduje.

Díky internetu tak burzy představují jeden elektronický globální trh.

Většina burzovních transakcí už se neodehrává na parketu, ale

elektronicky.

Dnešní trh nabízí celou řadu možností, jak naložit s penězi. Pokud máte dost prostředků na pokrytí své spotřeby a ještě vám nějaké zbývají, pravděpodobně přemýšlíte, co s nimi.

Parket pražské akciové burzy,

30. léta 20. století

Každý chápe, že schovávat peníze v trezoru není ten nejlepší způsob a že ani jejich ponechání na běžném bankovním účtu nemusí zdaleka přinést očekávané zhodnocení. Určité výdělky mohou přinést až termínované vklady, které ale v současnosti jen stěží pokryjí výši inflace, natož aby byly zdrojem příjmu.

Je tu ale celá škála dalších možností ukrytých pod slovem investice. Ta může mít mnoho různých podob: od vkladu do podnikání až po obchodování s komoditami či burzovní operace. Právě možnost zhodnocování prostředků na burze vám chce představit tato kapitola. Zjistíte, jak burza funguje, s jakými investičními nástroji se na ní obchoduje a jaké nejčastější obchody na ní probíhají. Seznámíme vás se základními strategiemi obchodování, s možnostmi zisku, ale i s riziky, která na vás čekají. Ať už vás láká riziko s vidinou velkých zisků, nebo jste spíše uvážlivější typ, který dává přednost nižším, ale jistějším výnosům, na burze si vyberete.

Věříme, že náš stručný úvod přiláká vaši pozornost a vy brzy zavítáte k některému z obchodníků, abyste si u něj otevřeli účet a realizovali svůj první obchod. Přidejte se k miliónům lidí, pro které burza představuje cestu ke zhodnocení jejich financí. Ve světě je již poměrně běžné, aby lidé o své finanční prostředky pečovali, a mnohdy jim burza zprostředkovaně zajistí vyšší příjem, než jaké jsou stálé příjmy z jejich zaměstnání.

Burza nabízí příležitost ke zhodnocení volných finančních

prostředků.

Dluhopis je cenný papír, který vydávají vlády, územní samosprávné celky (obce), mezinárodní instituce, ale i podniky, aby získaly kapitál od investorů. Dluhopis tak vyjadřuje dlužnický závazek emitenta vůči věřitelům, a proto se o něm také hovoří jako o dluhovém cenném papíru. Zpravidla se dluhopisy vydávají na dobu určitou.

Každý dluhopis má svou jmenovitou hodnotu a zároveň tržní cenu, tedy cenu stanovenou trhem. Při vstupu na trh je důležitý emisní kurz, tedy cena, za kterou emitent prodává dluhopis investorům. Ti si dluhopisy kupují kvůli pravidelné výplatě tzv. kupónu, který v podstatě představuje úrok ze zapůjčené částky.

Výše kupónu se uvádí v procentech ze jmenovité hodnoty dluhopisu. Splacení jmenovité hodnoty dluhopisu může proběhnout jednorázově k datu splatnosti nebo postupně ve formě splátek.

Dluhopisy bývají oproti akciím velmi stabilními cennými papíry, jejichž kurz se příliš nevychyluje, a proto jsou vhodné pro konzervativní investory. Jejich předností je předem známá doba a výše plnění – výplaty kupónů a splacení jmenovité hodnoty. Jejich nevýhodou bývá vyšší jmenovitá hodnota, která se pohybuje v řádech deseti- nebo statisíců korun.

Pražská burza se v roce 1997 stala na základě dohody uzavřené se členy Českého klubu obchodníků s dluhopisy garantem trhu s dluhopisy. Burza denně stanovuje průměrnou cenu na nákup a průměrnou cenu na prodej u vybraných dluhopisů z cen zaslaných tvůrci trhu dluhopisů.

Akcie představuje podíl na majetku společnosti, která tento cenný papír vydala. Držitel akcie má nejrůznější práva vlastníka: například právo podílet se na zisku společnosti formou dividendy, právo účastnit se a hlasovat na valné hromadě akcionářů nebo se podílet na likvidačním zůstatku společnosti v případě její likvidace.

Nejběžnější jsou kmenové akcie (základní), které reprezentují běžná práva: účastnit se valné hromady, využívat hlasovací právo a pobírat dividendu. Akcie přednostní (prioritní) umožňují přednostní výplatu dividendy a podílu na likvidačním zůstatku před akcionáři držícími kmenové akcie. Práva držitelů přednostních akcií však mohou být stanovami akciové společnosti omezena – např. nemožností hlasovat na valné hromadě.

Akcie na jméno jsou vázány na konkrétního

akcionáře. Vykonávat práva spojená s těmito akciemi proto může pouze ten, kdo

je zapsaný v seznamu akcionářů. Převod listinných akcií na jméno je možný

rubopisem a předáním. Akciová společnost může stanovit podmínky převodu – podmínkou

může být například souhlas akciové společnosti s převodem.

Akcie na majitele nejsou vázány na konkrétního akcionáře. Převádí se pouhým

předáním novému majiteli, který se automaticky stává majitelem této akcie. Nový

majitel akcie nemusí být emitentovi předem znám. Naprostou většinu veřejně

obchodovaných akcií tvoří akcie na majitele, což usnadňuje jejich obchodování.

Zatímco v minulosti existovaly všechny akcie v listinné podobě (často v nádherné grafické úpravě), dnes jsou akcie většinou virtuální. Hovoří se o tzv. zaknihovaných cenných papírech, o jejichž existenci svědčí pouze výpis z registru cenných papírů (v České republice plní tuto roli Středisko cenných papírů). Virtualizace akcií umožnila jejich jednodušší, a tedy rychlejší a levnější převody.

Pokud někdo hovoří o blue chips, má na mysli akcie těch největších a nejziskovějších společností, s nimiž také probíhá nejvíce obchodů. Oficiální seznam blue chips ale nikde nehledejte – neexistuje. Samotné sousloví je vypůjčené z pokru, kde se jím označují nejhodnotnější karty.

Koupí akcie se stáváte

spolumajitelem akciové společnosti se

všemi právy z toho plynoucími.

Investiční certifikáty jsou instrumenty, které se svým charakterem nejvíce podobají dlužním úpisům, což znamená, že ten, kdo certifikát vydává – emitent – má právo po určitou dobu disponovat s investovanými prostředky investorů.

Emitenty jsou zpravidla velké mezinárodní finanční instituce. Hodnotu certifikátů stanovuje emitent v závislosti na vývoji hodnot podkladových aktiv, kterými mohou být například burzovní indexy, akcie, měny, nerostné suroviny, plodiny a mnoho dalších.

Základní předností certifikátů je, že si každý investor může vybrat takový typ certifikátu, který odpovídá jeho rizikovému a výnosovému profilu.

konzervativní investor

Podkladovými aktivy jsou burzovní indexy. Jejich cena kopíruje vývoj podkladového indexu.

progresivní investor

Tento druh certifikátů poskytuje investorovi při koupi slevu (proto discount), takže je pořídíte levněji, než kolik činí aktuální hodnota podkladového portfolia. Díky tomuto rozdílu v ceně a hodnotě je možné dosáhnout dosáhnout zisku i na mírně klesajícím či stagnujícím trhu. Na druhou stranu mají discount certifikáty omezený maximální výnos, který stanovuje emitent.

dynamický (agresivní) investor

Knock-out certifikáty neboli turbo certifikáty se vyznačují pákovým efektem, který znásobuje zisk nebo ztrátu. Tyto produkty jsou vysoce rizikové. Investorům sice umožňují dosahovat vysokých výnosů, ale také hrozí vysoká ztráta, nebo dokonce ztráta celé investice.

Nemusíte investovat do celého portfolia akcií,

abyste mohli

profitovat z růstu jejich cen. stačí investovat do patřičných

certifikátů.

Futures představují závazek prodat či koupit určitá podkladová aktiva (např. akcie, komodity, akciové indexy, měny atd.) ve sjednaném množství v předem určený čas a za předem stanovenou cenu.

Kontrakty typu futures patří do rodiny tzv. Standardizovaných derivátů, tedy na burzách obchodovaných investičních nástrojů, jejichž hodnota je odvozena od vývoje určitého podkladového aktiva. Futures nereprezentují přímý podíl na majetku (jako je tomu u akcií) nebo splacení půjčky (jak je to v případě dluhopisů), ale zjednodušeně řečeno jsou tyto obchody jakýmsi odhadem budoucího vývoje ceny podkladového aktiva. Například futures kontrakt na index je ve své podstatě „sázkou“ na to, kterým směrem se budou hodnoty indexu pohybovat.

Podstatnou výhodou futures oproti akciím či dluhopisům je na jedné straně jejich univerzálnost, protože lze profitovat jak na rostoucím, tak i na klesajícím vývoji hodnoty podkladového aktiva, a na straně druhé je to možnost využití tzv. pákového efektu, díky kterému může investor s poměrně malým vkladem ovládat velký objem finančních prostředků. Páka umožňuje dosáhnout několikanásobných zisků, ale stejně tak může přivodit velké ztráty.

Futures

jsou sázkou na vývoj podkladového aktiva. Futures

kontrakt můžete uzavřít na nejrůznější komodity - od pšenice

přes kávu, maso a ropu až po zlato, opci, měnu či akciový index.

Každý investor by si ještě před první investicí měl ujasnit, jakou investiční strategii zvolí.

hledá investice s co nejnižším rizikem. Usiluje o zhodnocení, které ochrání jeho majetek před inflací. Stačí mu proto takový zisk, který dosáhne úrovně inflace či ji pouze lehce přesáhne.

chce ve střednědobém až dlouhodobém horizontu zhodnotit svůj majetek, a proto připouští střední míru rizika.

hodlá v dlouhodobém horizontu výrazně zvýšit hodnotu svého majetku, ale je si vědom, že vysokého zhodnocení není možné dosáhnout bez vysoké míry rizika.

Pokud chce investor dosáhnout

vysokých zisků, musí počítat

s úměrně vyšším rizikem.

Zahrnuje celou řadu událostí: politický převrat, přírodní katastrofy a podobně.

V důsledku inflace klesne kupní síla investice. Je tedy třeba vzít v úvahu výnos očištěný od změny cenové hladiny (tzv. reálný výnos), a nikoliv pouze nominální výnos.

Představuje nebezpečí, že emitent dluhopisu nebude moci splatit nominální hodnotu dluhopisu.

Může se projevit v okamžiku, kdy bude investor chtít svá aktiva prodat, avšak v daný moment nenajde kupce.

S růstem úrokových sazeb klesne tržní cena akcií či dluhopisů, což zároveň sníží hodnotu investice.

Odvíjí se od toho, v jaké měně investor realizoval svou investici. Pokud tato měna proti veškeré domácí měně oslabí, klesne také výnos z investice.

Každý investor má na výběr z mimořádně široké nabídky nejrůznějších finančních i nefinančních aktiv – bankovních produktů, podílových fondů, dluhopisů, akcií, cenin, realit či třeba uměleckých předmětů. Každé z aktiv lze posuzovat z hlediska průměrného (očekávaného) výnosu, rizika a likvidity. Právě podle těchto parametrů by si měl investor vybírat aktiva do svého investičního portfolia.

Při hledání konkrétních aktiv vhodných k investici by měl investor současně plánovat přibližnou dobu trvání investice a míru jejího rizika a v neposlední řadě získat co nejvíce informací o společnosti, do které chce prostřednictvím vybraného aktiva investovat.

Než začnete obchodovat na kapitálovém trhu, měli byste přesně vědět, kolik finančních prostředků potřebujete k tomu, abyste zajistili fungování své domácnosti. Poté se můžete pustit do tvorby vlastní investiční strategie. Měli byste mít představu, zda se chcete zaměřit na dlouhodobé, střednědobé, či krátkodobé obchody, jakých zisků byste chtěli dosáhnout a jaká rizika jste ochotni podstoupit.

Každý investor si může vybrat takový typ investičního instrumentu,

který odpovídá míře zvoleného rizika a očekávaného

výnosu.

Každý správný investor pečlivě dbá na dodržování několika základních pravidel

Na pražské burze lze obchodovat pouze prostřednictvím jejích členů. Těmi jsou zejména významné banky a obchodníci s cennými papíry, jejichž aktuální seznam najdete zde. Pokud tedy chcete investovat na burze, musíte se obrátit na některého z těchto členů.

Každý investor, který chce obchodovat se zaknihovanými cennými papíry, musí mít zřízen účet cenných papírů. Tento účet může být veden u Střediska cenných papírů, které slouží jako centrální evidence pro ty emise domácích akcií pocházející z 90 let a většinu dluhopisů. Ostatní emise akcií, certifikáty a futures jsou vedeny v jiných depozitářích, kde se účet přímo otevírat nemusí. Postačí proto mít účet cenných papírů u člena burzy.

Poskytovat investiční služby

může pouze právnická osoba (obchodník s cennými papíry), která má povolení ČNB.

Toto povolení je zárukou odbornosti, potřebného organizačního a technického

zázemí a také přiměřeného kapitálového vybavení. Kromě sdružení členů burzy do

tzv. Garančního fondu členů burzy, který slouží ke krytí rizik z vypořádání

burzovních obchodů, jsou členové burzy současně pojištěni v rámci Garančního

fondu obchodníků s cennými papíry (https://www.gfo.cz). Ten v rozsahu stanoveném

zákonem o cenných papírech a za podmínek v něm uvedených vyplácí zákazníkům

náhradu ve výši 90 procent z dlužné částky zkrachovalých obchodníků s cennými

papíry, nejvýše však do částky 20 000 EUR.

Poskytovat investiční služby

může pouze právnická osoba (obchodník s cennými papíry), která má povolení ČNB.

Toto povolení je zárukou odbornosti, potřebného organizačního a technického

zázemí a také přiměřeného kapitálového vybavení. Kromě sdružení členů burzy do

tzv. Garančního fondu členů burzy, který slouží ke krytí rizik z vypořádání

burzovních obchodů, jsou členové burzy současně pojištěni v rámci Garančního

fondu obchodníků s cennými papíry (https://www.gfo.cz). Ten v rozsahu stanoveném

zákonem o cenných papírech a za podmínek v něm uvedených vyplácí zákazníkům

náhradu ve výši 90 procent z dlužné částky zkrachovalých obchodníků s cennými

papíry, nejvýše však do částky 20 000 EUR.

Při volbě obchodníka se určitě nelze rozhodovat pouze podle výše poplatků, které si účtuje.

Informace o obchodnících s cennými papíry máte k dispozici na internetových stránkách burzy (www.pse.cz), kde je uveden seznam všech jejích členů. Prozkoumejte webové stránky jednotlivých obchodníků a nezapomeňte porovnat výši poplatků za zprostředkované služby. Kromě úrovně poplatků je důležitý také komfort správy vašeho portfolia a služby, které vám bude obchodník schopen nabídnout.

Pokud chcete využívat možnosti zadávat obchodní pokyny prostřednictvím internetu, prozkoumejte webové rozhraní této služby, zda vám bude vyhovovat a zda bude nabízet všechny služby, které očekáváte. Zkuste také hledat ve zprávách v tisku, co se o daném obchodníkovi píše. Můžete také nahlédnout do diskuzí na finančních serverech, kde naleznete osobní zkušenosti klientů různých obchodníků, které také mohou být dobrým vodítkem při vašem výběru.

Samozřejmě je nutné si uvědomit, že zpočátku nebudete přesně vědět, co všechno byste mohli potřebovat.

Není ale problém kdykoliv později obchodníka změnit, pokud vám ten stávající nebude vyhovovat.

Většina obchodníků účtuje paušální poplatek nebo procenta z finančního objemu každého provedeného obchodu.

Volbu obchodníka, který vám zprostředkuje burzovní investice,

rozhodně nepodceňujte.

Informace jsou nejdůležitějším nástrojem, se kterým obchodník zachází.

Informace jsou nejdůležitějším nástrojem, se kterým obchodník zachází. Ilustrační fotografie zachycující makléře obvykle ukazují jeho pracoviště doslova obklopené monitory a displeji, ze kterých může odečítat všechny důležité informace. Běžný investor vystačí s jedním monitorem, ale dnes už se určitě neobejde bez internetu, protože právě tam najde prakticky všechny dostupné informace jak o vývoji trhu, tak i o společnostech obchodovaných na burze.

Kromě veřejně dostupných informací je možné získat přístup také k řadě placených informačních zdrojů. Některé z nich můžete získat i prostřednictvím aplikace pro internetové obchodování vašeho obchodníka. Můžete tak sledovat aktuální zpravodajství České tiskové kanceláře (ČTK), ale i mezinárodních agentur, jako je Reuters či Bloomberg. Zdrojem aktuálních informací jsou také běžná elektronická média – tedy zpravodajské televizní i rozhlasové stanice. Klasickým zdrojem informací zůstává nadále denní tisk – některé deníky mají speciální stránky, které se věnují obchodování na burzách.

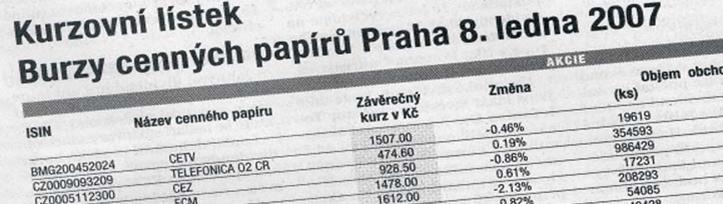

Spoustu informací najdete také přímo na stránkách burzy. Na webových stránkách pražské burzy (https://www.pse.cz) jsou k dispozici data z obchodování zpožděná o 15 minut, aktuální kurzovní lístek, statistické přehledy a grafy.

Informace předchází investici - zjistěte si co nejvíce informací

ještě před tím, než si vybraný cenný papír pořídíte.

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 1330

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2025 . All rights reserved