| CATEGORII DOCUMENTE |

| Agricultura | Asigurari | Comert | Confectii | Contabilitate | Contracte | Economie |

| Transporturi | Turism | Zootehnie |

Elemente privind normalizarea si reglementarea contabilitatii financiare

1. Definirea normalizarii in contabilitate. Dispozitivul normalizarii

Nevoia de armonizare, si uniformitate in contabilitate impune normalizarea sa. Pe aceasta cale se formalizeaza si materializeaza obiectivele, conceptele, metodele, regulile si procedurile privind productia si utilizarea informatiei contabile.

Efortul de normalizare dar si produsul acesteia se concretizeaza in:

a) definirea de concepte, principii si norme contabile bazate pe o terminologie precisa si identica pentru toti producatorii si utilizatorii de informatii contabile;

b) aplicarea lor practica in vederea asigurarii comparabilitatii in timp si spatiu, relevantei si credibilitatii a informatiilor contabile.

Asa cum se degaja de mai sus, nucleul normalizarii il reprezinta elaborarea de norme contabile (standarde contabile in contabilitatea anglo-saxona). Norma contabila reprezinta o regula sau mai multe reguli constituite ca sistem de referinta pentru productia de informatii contabile si validarea sociala a situatiilor financiare (rapoarte financiare, documente contabile de sinteza sau bilant contabil).

Raportate la traseul productiei si utilizarii informatiilor contabile, normele contabile sunt prezente in amontele procesului contabil, sub forma principiilor, regulilor si procedurilor constituite ca sistem de referinta pentru "productia" de informatii; in avalul procesului, ca sistem de ratificare a situatiilor financiare de catre profesionistii acreditati si recunoscuti.

Acceptarea normelor de catre partile afectate (protagonistii sociali) poate fi fortata sau voluntara, sau ambele in acelasi timp. In mod corespunzator se disting doua forme ale normalizarii: normalizarea legala sau reglementata se impune tuturor in virtutea textelor legale (legi) si altor texte reglementate (ordonante, hotarari de guvern, ordine ministeriale si intraministeriale) si normalizarea profesionala care se impune profesiunilor corespunzatoare, iar prin profesiune in productia de informatii contabile si validarea sociala a acestora. Desigur se poate crea si o a treia forma cea mixta, prin combinarea celor doua. De asemenea, intr-o societate democratica, obtinerea acceptarii este un proces special complicat care impune un marketing abil intr-un context politic.

Obiectul normalizarii contabile2 il poate constitui situatiile financiare anuale sau planul contabil

Normalizarea situatiilor financiare anuale este proprie tarilor anglo-saxone si cuprinde: componenta situatiilor financiare; elementele descrise in situatiile financiare, recunoasterea si evaluarea acestor elemente; reglementarile, standardele si procedurile de contabilitate referitoare la intocmirea si prezentarea situatiilor financiare.

In sfera normalizarii nu sunt prescrise ordinea sau formatul in care trebuie prezentate elementele reprezentate in situatiile financiare.

Normalizarea cu planul contabil general este proprie tarilor Europei Continentale, iar sintagma de plan contabil apartine contabilitatii din Franta. Elementele normalizate sunt: situatiile financiare anuale, inclusiv forma si formatul; planul de conturi general (sistemul de conturi, denumire, simbol, continut si functie contabila); organizarea documentelor de contabilitate si a procedurilor de inregistrare, de vali-dare si de control a operatiilor.

Toate normele contabile, impuse in mod obligatoriu printr-o norma juridica, sunt denumite reglementari contabile.

Dispozitivul de normalizare si reglementari contabile, desi nuantabil sau diferentiabil de la o tara la alta, se defineste prin urmatoarele componente: legea contabilitatii cadrul contabil sau cadrul conceptual; reteaua de norme sau standarde contabile nationale (locale); sistemul de reglementare normativa contabila (dreptul contabil); planul de conturi si schema de contabilizare a operatiilor economice si financiare; ghiduri contabile profesionale; dictionarele de conversie contabila; politica de contabilitate; institutia normalizarii contabile.

2. Cadrul contabil general IASB. Definire si referinte

2.1. Preliminarii

Cadrul contabil general cuprinde conceptele si principiile teoretice care alcatuiesc impreuna sistemul de referinta pentru intocmirea si prezentarea situatiilor financiare, pentru utilizatorii externi, adica ceea ce trebuie sa fie contabilitatea, delimiteaza ca teorie contabila normativa deci un caz particular al teoriei contabile generale. Sau intr-o alta viziune, Cadrul contabil isi aroga calitatea de referential pentru elaborarea normelor contabile si instrument de coerenta a normelor, reglementarilor si procedurilor contabile.

Functiile Cadrului IASB, asa cum sunt formulate in document sunt:

a) sprijinirea Consiliului IASB in: elaborarea viitoarelor IAS-uri/IFRS-uri revizuirea celor existente, precum si in promovarea armonizarii reglementarilor, standardelor si procedurilor de contabilitate referitoare la prezentarea situatiilor financiare prin aplicarea unor concepte de baza care sa reduca numarul tratamentelor contabile internationale;

b) sprijinirea organismelor nationale de elaborare a standardelor, in procesul de dezvoltare a standardelor nationale

c) sprijinirea celor ce intocmesc situatii financiare conform IAS/IFRS si de a face fata problemelor care nu se regasesc in acestea

d) sprijinirea auditorilor la formarea unei opinii referitoare la conformitatea situatiilor financiare elaborate in conformitate cu IAS/IFRS

e) sprijinirea utilizatorilor la interpretarea informatiilor prezentate in situatiile financiare elaborate in conformitate cu IAS/IFRS

f) furnizarea de informatii celor interesati de activitatea IASB privind modul de elaborare a standardelor.

Acelasi cadrul prevede ca el nu este o norma contabila internationala si deci nu defineste un standard de evaluare sau de inregistrare. Daca apare un conflict intre elementele de continut ale cadrului si o norma contabila internationala, obligatiile prevazute de norma contabila prevaleaza asupra acestui cadru. Conducerea IASB recunoaste ca intr-un numar limitat de cazuri, avand in vedere ca activitatea conducerii IASB se orienteaza dupa Cadrul contabil la elaborarea standardelor viitoare, poate exista un conflict intre Documentul cadru si un IAS/IFRS. Totodata, si la revizuirea celor existente, numarul cazurilor de conflict dintre cele doua categorii de documente se va diminua.

Cadrul contabil general IASB abordeaza obiectivele situatiilor financiare; definirea, recunoasterea si evaluarea elementelor reprezentate in situatiile financiare; caracteristicile calitative ale informatiilor din situatiile financiare care determina utilitatea lor; conceptele de capital si de mentinere a capitalului.

2.2. Sfera de aplicare

Cadrul general se refera la intocmirea si prezentarea situatiilor financiare cu scop general, intocmite si prezentate cel putin anual. Ele contin informatiile care raspund necesitatilor comune majoritatii utilizatorilor. Asa cum apreciaza Consiliul IASB, aproape toti utilizatorii iau decizii economice pentru:

a) a hotari cand ca cumpere, sa pastreze sau sa vanda o investitie de capital;

b) a evalua raspunderea sau gestionarea manageriala

c) a evalua capacitatea intreprinderii de a plati si de a oferi alte beneficii angajatilor sai;

d) a evalua garantiile pentru creditele acordate intreprinderii

e) a determina politicile de impozitare

f) a determina profitul si dividendele ce se pot distribui

g) a elabora si utiliza date statistice despre venitul national

h) a reglementa activitatea intreprinderilor

Acelasi Cadru prevede ca utilizatorii pot solicita si au capacitatea de a obtine, informatii suplimentare fata de cele continute in situatiile financiare. Rapoartele financiare cu scop special (de exemplu, declaratiile si alte situatii intocmite in scopuri fiscale) se situeaza in afara Cadrului general. Acolo unde este posibil Cadrul general poate fi retinut si pentru elaborarea rapoartelor cu scop special.

2.3. Utilizatorii de situatii financiare

Utilizatorii de situatii financiare includ investitorii prezenti si potentiali, bancherii, angajatii, furnizorii si alti creditori comerciali, clientii, guvernul, publicul si managerul sau administratorul de intreprindere.

a. Investitorii, ca furnizori de capital si riscuri afiliate capitalului, consuma informatii cu privire la performanta capitalului investit, coroborat cu riscul asteptat si dividendele de repartizat. Ei au nevoie de informatii pentru a decide daca ar trebui sa cumpere, sa pastreze sau sa vanda "capital".

b. Bancherii, ca furnizori de imprumuturi si garantii bancare, consuma informatii referitoare la capacitatea intreprinderii de a rambursa creditele la scadenta si de a plati dobanzile.

c. Angajatii, ca principali furnizori de munca, apeleaza la informatii care converg catre profitabilitatea si continuitatea activitatii, care le sunt utile in aprecierea capacitatii intreprinderii de oferi remuneratii, pensii, participarea la profit, premii, precum si alte aspecte sociale (locuri de munca, asigurari de sanatate etc.).

d. Furnizorii si alti creditori comerciali, consuma informatii menite sa le creeze o imagine asupra indicatorilor de performanta ai intreprinderii (lichiditate, solvabilitate, rentabilitate etc).

e. Clientii, ca parteneri de afaceri, au nevoie de informatii care vizeaza sustinerea ciclului de fabricatie, asigurarea continuitatii activitatii intreprinderii, cu precadere asupra derularii contractelor de lunga durata.

f. Guvernul si institutiile sale, consuma informatii privind politicile de alocare centralizata a resurselor bugetare, fiscalitatea si construirea informatiilor macroeconomice (venit national, PIB etc.).

g. Publicul, pare paradoxal, in actualul context al economiei, dar este totusi interesat sa cunoasca intreprinderea, fiind un potential investitor, angajat, furnizor sau cumparator.

h. Managerul, are nevoie de informatii pentru a se deconta cu utilizatorii externi privind modalitatea concreta de gestiune a resurselor incredintate si de distributie a rezultatelor.

Desi nu toate necesitatile de informatie ale acestor utilizatori pot fi satisfacute prin setul de situatii financiare, exista necesitati care sunt comune tuturor utilizatorilor. Intrucat, investitorii sunt ofertanti de capital de risc al intreprinderii, furnizarea de situatii financiare care satisfac cu precadere necesitatile lor, implicit va satisface majoritatea necesitatilor altor utilizatori

2.2.4. Obiectivul situatiilor financiare

Obiectivul situatiilor financiare este de a furniza informatia despre pozitia financiara a intreprinderii, rezultatele (performanta) si modificarile pozitiei financiare ale intreprinderii. Toate aceste informatii satisfac necesitatile comune ale majoritatii utilizatorilor, ele lasa in afara o serie de necesitati informationale nefinanciare si predictive. Informatiile privind pozitia financiara sunt oferite, in primul rand, de bilant, cele privind rezultatul, prin contul de profit si pierdere, iar informatiile privind modificarile pozitiei financiare prin intermediul unor situatii distincte.

Pozitia financiara a intreprinderii este definita de resursele economice pe care le controleaza, de structura financiara a activelor, datoriilor si capitalului propriu, de lichiditatea si solvabilitatea valorilor economice si de capacitatea sa de a se adapta la schimbarile mediului in care isi desfasoara activitatea.

Ecuatia fundamentala a pozitiei financiare este de forma:

![]()

O

intreprindere are o pozitie financiara pozitiva in cazul in care capitalul propriu este mai mare sau cel putin egal cu

datoriile cu valoare economica. Aceasta conditie indica faptul ca

intreprinderea, ca subiect de drept, are posibilitatea sa plateasca obligatiile

fata de terti, atat pe parcursul desfasurarii activitatii sale, cat si la

lichidarea sa.

Daca se coboara la nivelul elementelor, adica la structura financiara a ecuatiei de mai sus, ea exprima capacitatea unei intreprinderi de a genera lichiditati si cvasilichiditati (echivalente in numerar, exemplu stocurile si creantele care devin numerar prin vanzare si incasare) intr-o anumita perioada de gestiune denumita exercitiu financiar sau exercitiu contabil. O asemenea capacitate se traduce prin lichiditatea si solvabilitatea intreprinderii, adica puterea de a plati angajatii, furnizorii, datoriile fata de buget si alte organisme publice, de a plati dobanzile, de a rambursa creditele si de a remunera proprietarii intreprinderii. Lichiditatea se refera la disponibilitatile de numerar in viitorul apropiat, dupa luarea in calcul a obligatiilor financiare aferente acestei perioade. In schimb, solvabilitatea se refera la disponibilitatile de numerar pe o perioada mai lunga ce urmeaza sa onoreze angajamentele financiare scadente.

Performanta sau rezultatul este definit prin prisma profitabilitatii intreprinderii.

Ecuatia folosita in acest sens este de forma:

![]()

Avand

in vedere ca rezultatul se delimiteaza ca o diferenta dintre venituri si cheltuieli, ultimele

doua componente pot fi definite ca structuri ale capitalurilor proprii,

rezultatul poate fi definit si prin prisma variatiei capitalurilor proprii.

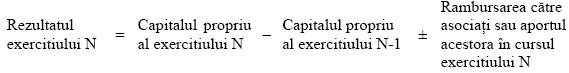

Ecuatia creata in acest sens este de forma:

Remarca! Sintagma

de pozitie financiara, intr-o

contabilitate patrimoniala, este inlocuita cu cea de situatie

a patrimoniului. In acest scop se calculeaza ecuatia:

![]()

Totodata, variatia intre doua

momente succesive ale situatiei nete a patrimoniului dezvaluie rezultatul

obtinut, profit sau pierdere

De asemenea, in aceeasi contabilitate, in loc de sintagma modificarile pozitiei financiare este folosita cea de situatie financiara.

Modificarile pozitiei financiare pot fi definite in diverse moduri cum sunt: fondul de rulment si fluxurile de fonduri, trezoreria neta si fluxurile nete de trezorerie.

2.5. Caracteristicile calitative ale situatiilor financiare

Pentru a fi utila pentru consumatori (utilizatori) informatia contabila trebuie sa indeplineasca anumite atribute denumite caracteristici calitative. Asa cum prevede Cadrul general IASB pentru elaborarea si prezentarea situatiilor financiare cele patru caracteristici calitative principale sunt: inteligibilitatea, relevanta, credibilitatea si comparabilitatea.

1. Inteligibilitatea Vizeaza usoara intelegere a informatiilor de catre utilizatori. In acest scop trebuie asigurat un echilibru intre cunostintele de contabilitate, care sa fie suficiente, ale utilizatorilor privind afacerile si activitatile economice, pe de o parte, si dorinta acelorasi de a studia informatiile depunand eforturi rezonabile, pe de alta parte. Asa cum se desprinde din Cadru, informatiile despre probleme complexe care ar trebui incluse in situatiile financiare, datorita importantei lor in luarea deciziilor economice ale utilizatorilor, nu trebuie excluse doar pe motivul ca ar putea fi prea dificil de inteles pentru anumiti utilizatori.

2. Relevanta Informatiile au calitatea de relevanta daca vehiculeaza cunostintele necesare luarii deciziilor economice de catre utilizatori, adica ii ajuta pe acestia sa evalueze evenimentele trecute, prezente sau viitoare, confirmand sau corectand evaluarile lor trecute.

Relevanta informatiei este influentata de natura si materialitatea (semnificatia) sa. In cele mai multe cazuri, natura este ea insasi suficienta pentru a determina relevanta sa. Dar nu putine sunt cazurile cand natura trebuie asociata cu materialitatea sa.

Materialitatea vizeaza pragul de semnificatie al informatiei pentru a determina relevanta lor daca omisiunea sau declararea lor eronata ar putea influenta deciziile economice ale utilizatorilor, luate pe baza situatiilor financiare. In consecinta, materialitatea depinde de marimea elementului sau a erorii, judecate in imprejurarile specifice ale omisiunii sau gresitei lor declarari. Astfel, materialitatea ofera mai degraba un prag sau o limita decat sa reprezinte o caracteristica primara pe care informatia trebuie sa o aiba pentru a fi utila.

3. Credibilitatea Informatia este de incredere, atunci cand este libera de eroare, deformare sau partinire, iar utilizatorii pot avea incredere ca aceasta reprezinta corect si rezonabil realitatea modelata.

Urmatoarele elemente definesc credibilitatea informatiei:

a) reprezentare fidela informatia descrie in mod corect tranzactiile si evenimentele pe care le sugereaza ca le reprezinta sau ar putea fi asteptat in mod rezonabil, ca reprezinta pentru utilizatori;

b) prevalenta economicului asupra juridicului informatiile sunt credibile daca operatiile si evenimentele sunt contabilizate si prezentate in concordanta cu fondul si realitatea economica si nu doar cu forma lor juridica. Fondul operatiilor sau evenimentelor nu este intotdeauna in concordanta cu ceea ce transpune din forma lor legala sau juridica sau conventionala;

c) neutralitatea informatia este libera de deformare, deci nu influenteaza luarea unei decizii sau formularea unui rationament spre a realiza un interes predeterminat;

d) prudenta includerea unui grad de precautie sau atentie in folosirea rationamentelor necesare pentru a face evaluarile (estimarile) cerute in conditiile de incertitudine. Potrivit prudentei, nu trebuie supraevaluate fara o baza reala activele si veniturile, respectiv subevaluate datoriile si cheltuielile. De asemenea, exercitarea prudentei nu permite, de exemplu, constituirea de rezerve ascunse sau provizioane excesive, subevaluarea deliberata a activelor sau veniturilor, dar nici supraevaluarea deliberata a pasivelor sau cheltuielilor, deoarece situatiile financiare nu ar mai fi corecte si, de aceea, nu ar mai avea calitatea de credibilitate;

e) integralitatea informatia din situatiile financiare trebuie sa fie completa in limitele rezonabile ale pragului de semnificatie si costului obtinerii sale. O omisiune poate face informatia sa fie falsa sau sa induca in eroare decizia economica a utili-zatorului.

4. Comparabilitatea Informatiile prezentate in situatiile financiare trebuie sa fie comparabile in timp si spatiu. Pentru a da curs acestei cerinte este necesara permanenta metodelor contabile de evaluare, clasificare si prezentare a elementelor descrise in situatiile financiare. Daca acestea s-au schimbat, utilizatorii trebuie sa aiba posibilitatea de a identifica diferentele dintre metodele contabile utilizate.

Nevoia de comparabilitate nu trebuie identificata cu simpla uniformitate si nu trebuie lasata sa devina un impediment in introducerea de standarde de contabilitate imbunatatite. Nu este indicat, pentru o intreprindere sa lase metodele sale contabile neschimbate atunci cand exista alternative mai relevante si credibile.

Cadrul contabil IASB defineste si limitele informatiei relevante si credibile respectiv, oportunitatea, echilibrul beneficiu - cost si echilibrul intre caracteristicile calitative.

Oportunitatea vizeaza raportarea la timp a informatiei pentru a-si realiza utilitatea sa in deciziile economice. Orice intarziere exagerata in raportarea informatiei conduce la pierderea relevantei acesteia.

Echilibrul intre beneficiu - COST, beneficiile de pe urma infor-matiei trebuie sa depaseasca costul furnizarii acesteia. Este o formulare generala avand in vedere ca evaluarea beneficiilor si costurilor reprezinta un proces de ratio-nament profesional, deoarece costurile pot sa nu fie suportate in mod direct sau neaparat de acei utilizatori care se bucura direct si de beneficii, dupa cum de beneficii se pot bucura si alti utilizatori decat cei pentru care informatia este pregatita. Exemplu, oferirea de informatii suplimentare creditorilor pot reduce costurile de finantare a intreprinderii.

Echilibrul intre caracteristicile calitative este o problema de rationament profesional care apartine celor care produc sau utilizeaza informatiile din situatiile financiare.

2.6. Imaginea reala si corecta. Imaginea fidela

Cadrul contabil IASB nu abordeaza, in mod direct, conceptul de imagine fidela. Ideile formulate in acest sens sunt generale prin excelenta dupa cum urmeaza: situatiile financiare trebuie sa redea o imagine reala si corecta sau trebuie sa prezinte fidel pozitia financiara, rezultatele si modificarile pozitiei financiare, ale unei intreprinderi

In acelasi timp este emisa si ideea potrivit careia aplicarea caracteristicilor calitative principale si a standardelor adecvate de catre contabilitate are, in mod normal, ca rezultat intocmirea unor situatii financiare care reflecta, in general, o imagine fidela sau ca prezentare corecta a situatiei intreprinderii.

Imaginea fidela, ca obiectiv fundamental in contabilitatea europeana, este un concept de origine britanica, fiind formulat pentru prima data in Legea societatilor comerciale engleze din 1974. Ulterior a fost preluat si definit in Directiva a IV- a a Consiliului Uniunii Europene.

Perceptia britanica a principiului la nivelul protagonistilor sociali (producatori si utilizatori ai produsului contabil) are in vedere respectarea standardelor contabile si a legii. In plan teoretic, imaginea fidela este definita prin prisma termenilor de

imagine veridica si imagine corecta sau imagine reala si imagine onesta.3 Nu este exclusa nici interpretarea ca un obiectiv inalt spre care tind situatiile financiare4.

Intr-o contabilitate bazata pe reglementari normative, imaginea fidela, ca obiectiv al contabilitatii financiare, este definita prin prisma termenilor de regularitate si sinceritate.

Regularitate - respectarea regulilor si procedurilor contabile in vigoare. In acest sens, pentru aprecierea regularitatii, se apeleaza la textele legale si cele reglementate specializate care contin stipulari privind principiile, regulile si prevederile contabile. De asemenea, sunt luate in consideratie textele diverse care, in cele mai multe cazuri contin distinct atat reglementari contabile cat si reglementari fiscale sau texte care contin simultan si elemente contabile.

In masura in care textele legale si cele reglementate sunt insuficiente pentru a acoperi regularitatea, intra in rol regulile fixate de jurisprudenta sau doctrina contabila.

Sinceritatea - aplicarea cu buna credinta si profesionalism a normelor si reglementarilor contabile in functie de cunoasterea pe care contabilii trebuie sa o aiba, in mod normal, asupra realitatii situatiilor si operatiilor inregistrate in contabilitate.

In mod concret, sinceritatea se traduce atat in calitatea documentelor justificative, registrelor de contabilitate si documentelor de sinteza - care trebuie sa fie cat mai exacte, cat si in comportamentul responsabilului contabil care trebuie sa fie onest, sa nu deformeze realitatea si sa cunoasca si sa aplice regulile si tratamentele contabile.

Fidelitatea - vizeaza caracteristica intrinseca a informatiei contabile, conformitatea sau neconformitatea cu realitatea, conformitatea sau neconformitatea cu ceea ce este norma, regula si reglementare contabila.

Sistemul de referinta in definirea fidelitatii informatiei contabile, implicit a integritatii sale, il reprezinta art. 2 din Directiva a IV-a a Uniunii Europene, care formuleaza urmatoarele reguli privind imaginea fidela:

1. Conturile anuale cuprind bilantul, contul de profit si pierdere si anexa. Aceste documente constituie un tot.

2. Conturile anuale trebuie stabilite cu claritate si in conformitate cu prezenta directiva.

Conturile anuale trebuie sa dea o imagine fidela a patrimoniului, a situatiei financiare, cat si a rezultatelor societatii.

4. Atunci cand aplicarea prezentei directive nu este suficienta pentru a da o imagine fidela prevazuta la paragraful 3, trebuie adaugate informatii suplimentare.

5. Daca in cazuri exceptionale, aplicarea unei dispozitii din prezenta directiva este contrara obligatiei prevazute la paragraful 3, este necesar sa se faca o derogare de la respectiva dispozitie pentru a se da o imagine fidela, in sensul paragrafului 3.

O astfel de derogare trebuie mentionata in anexa, bine argumentata, cu indicarea influentei sale asupra patrimoniului, a situatiei financiare si a rezultatelor. Statele membre pot preciza cazurile exceptionale si fixa regimul derogatoriu corespunzator.

Prin raportare la IAS 1 "Prezentarea situatiilor financiare", prezentarea fidela si in conformitate cu Standardele Internationale de Contabilitate/ Standardele Internationale de Raportare Financiara (IAS/IFRS) impune:

(a) situatiile financiare trebuie sa fie in conformitate cu prevederile contabile semnificative ale IAS/IFRS

(b) prezentarea fidela nu exclude posibilitatea abaterilor de la o cerinta specifica din IAS/IFRS

(c) pentru a asigura o imagine fidela si completa privind pozitia financiara, performanta financiara si fluxurile de numerar ale unei intreprinderi, aplicarea corespunzatoare a IAS-urilor/IFRS-urilor nu exclude prezenta informatiilor suplimentare

(d) tratamentele contabile neadecvate nu pot fi corectate, nici prin evidentierea politicilor contabile utilizate, nici prin note si material explicativ

(e) trebuie evidentiate situatiile in care dispozitiile specifice dintr-un anumit standard sunt aplicate inainte de data intrarii in vigoare a IFRS-ului

Elementele prezentate mai sus vizeaza, in fond, adevarul in contabilitate. Discutat din acest punct de vedere, adevarul, in sensul de imagine fidela, desi un obiectiv de atins, vizeaza capacitatea si obligatia documentelor contabile de sinteza (bilantul, contul de profit si pierdere si note explicative) de a furniza o informatie reala si onesta (corecta) asupra patrimoniului, situatiei financiare si rezultatului unei intreprinderi. Un asemenea adevar este simultan un adevar reflectare si un adevar constructie, respectiv un adevar observare (fotografiere) directa a realitatii si adevar prelucrare a informatiei de intrare asigurata prin observare.

Adevarul reflectare vizeaza relatia dintre obiect si reprezentarea sa. Observarea si redarea obiectului trebuie sa se inscrie in cerintele unei imagini fidele. In acest scop, documentele justificative prin care se asigura informatia de intrare pentru construirea adevarului trebuie sa contina date reale si corecte, iar subiectul care le completeaza trebuie sa fie de buna credinta, si pentru a legitima aceasta cerinta trebuie sa intre in rol verificarea documentelor, printre ale carei obiective se inscrie si cel privind realitatea datelor consemnate.

Adevarul constructie are in vedere faptul ca informatia contabila este produsa in baza unei retete, cea a principiilor si a normelor (standardelor contabile) ca baza de referinta. In aceste conditii, datele de reflectare a realitatii reprezinta materia prima, care prin prelucrare se transforma in produsul de "informatie" in masura sa redea o imagine reala si corecta a intreprinderii. Aceasta imagine se supune unor norme ca ipoteze, optiuni si conventii de observare, masurare si sesizare a realului. Cele patru clisee importante prin care este redata imaginea fidela sunt: bilantul privind pozitia financiara, contul de profit si pierdere privind rezultatul obtinut, situatia sau tabloul fluxurilor de trezorerie si notele sau anexa la bilant, care contine informatii de completare la primele trei.

2.7. Elementele modelate prin situatiile financiare.

Delimitari si definitii

In masura in care contabilitatea financiara are o fundamentare patrimoniala, elementele calitative descrise in situatiile financiare se bazeaza pe categoria juridica de patrimoniu.

Patrimoniul exprima atat bunurile economice acumulate de o persoana fizica sau juridica (averea, utilizarea resurselor), cat si drepturile si obligatiile subiectului de drept (capital ca relatie de proprietate sau resursele).

Totodata, avem in vedere ca nu orice patrimoniu se delimiteaza si formeaza obiect de studiu al contabilitatii. El devine obiect al reprezentarii contabile numai in masura in care valorile economice separate patrimonial sunt investite, adica folosite in activitatea economica pentru obtinerea de bunuri si servicii supuse tranzactiilor de vanzare- cumparare sau in activitatile administrative si cele social - culturale prin care se satisfac nevoi concrete si rationale ale societatii.

Modelul contabil patrimonial sau principiul patrimonialitatii care implica ca valorile contabile sa fie, in mod necesar, valori patrimoniale este din ce in ce mai mult contestat si cunoaste numeroase temperari. Manifestarile isi au sorgintea in armonizarea internationala si normalizarile anglo-saxone. Activul si pasivul patrimoniului, de asemenea, cheltuielile si veniturile ca elemente componente ale situatiei nete a patrimoniului sunt tot mai mult definite prin prisma categoriei de resurse controlate. Dreptul de proprietate, utilizat ca element de recunoastere a tranzactiilor si evenimentelor in cadrul situatiilor financiare este asociat uneori cu dreptul de utilizare. In cadrul valorilor contabile, averea sau bogatia nu se masoara prin titlurile de proprietate, ci prin efectiva utilizare a resurselor, chiar daca sunt proprietatea altora.

Si totusi, categoria de resurse controlate nu poate suplini coerenta relatiilor dintre drept si contabilitate. Asa cum arata IAS 1 "Prezentarea situatiilor financiare", evenimentele si tranzactiile trebuie judecate si recunoscute in contabilitate nu numai in raport de determinarea lor juridica, dar nici numai in raport de determinarea lor economica.

Informatiile contabile trebuie sa dezvaluie substanta economica a evenimentelor si tranzactiilor si nu doar forma lor juridica. Orice resursa controlata de intreprindere, provenita din evenimente sau tranzactii petrecute la timpul trecut, trebuie sa capete o forma juridica, iar daca nu capata o forma juridica, trebuie totusi, raportata la elementul juridic pentru a fi recunoscute intr-un fel sau altul. Sau, intr-o alta perspectiva, resursa controlata atrasa in circuitul economic, in masura in care este investita si folosita, devine patrimoniu.

Tratarea patrimoniului ca o categorie contabila desueta pierde din vedere trei adevaruri elementare, respectiv:

a) bunurile economice reprezinta prin substanta lor resurse si se bazeaza la randul lor pe resurse. Accesul la utilizarile de resurse are loc ca relatie intre persoanele fizice si/sau juridice. Aceste relatii, prin continutul lor juridic, reprezinta drepturi de proprietate, iar din punct de vedere economic relatii de utilizare.

b) formula prevalenta economicului asupra juridicului este interpretata in mod liniar. Nu se poate vorbi de o prevalenta a unei determinari asupra alteia. Pentru a depasi aceasta stare este suficient recursul la IAS 1 "Prezentarea situatiilor financiare'. Asa cum se arata in standard pentru ca informatia sa fie credibila trebuie sa reflecte substanta economica a evenimentelor si tranzactiilor si nu doar forma juridica. Deci, nu prevalenta unuia asupra altuia, ci convergenta si complementaritate.

c) literatura contabila cunoaste doua conceptii in definirea patrimoniului, ca obiect al contabilitatii, juridica si economica. In conceptia juridica, se apreciaza ca patrimoniul reprezinta un complex de elemente care personalizeaza, pe de o parte, bunurile economice ale unei entitati si, pe de alta parte, drepturile si obligatiile cu valoare economica ale aceleiasi entitati.

Remarca! Definirea patrimoniului, prin prisma categoriilor perechi - bunuri economice si drepturi si obligatii - nu inseamna un demers economic. In masura in care sunt invocate drepturile si obligatiile ca relatii de proprietate, deja bunurile economice sunt tratate din punct de vedere juridic. In aceste conditii, bunurile economice, drepturile si obligatiile sunt, in mod necesar, valori juridice.

Potrivit conceptiei economice ar trebui ca patrimoniul sa se fundamenteze pe structura contabila de valori economice detinute si controlate de catre o entitate, persoana fizica sau juridica.

Determinarea economica a patrimoniului se dezvaluie prin ecuatia proprie valorilor economice, definite prin prisma resurselor, ca origine sau finantare ale acestora si utilizarilor ca destinatie sau investitie a acelorasi valori, respectiv utilizari = resurse.

Ca o concluzie la cele analizate mai sus, la timpul prezent, categoria juridica de patrimoniu nu poate fi abandonata din calitatea sa de structura generala in masura sa omogenizeze toate elementele reprezentate in situatiile financiare.

Ceea ce trebuie facut este definirea sa in plan economic, respectiv ca o masa care valorizeaza in etalon monetar resursele si utilizarile de resurse controlate de catre o entitate contabila. Ceea ce trebuie facut in cercetarea modelului contabil patrimonial reinvierea definitiei unui drept contabil autonom, un drept care sa acopere, intr-o maniera prioritara, analiza substantiala in raport cu cea juridica. Jocurile practicate, in acest demers, sunt la fel de bine jocuri de fond, dar si jocuri de forma.

Structurile calitative, proprii patrimoniului, reprezentate in situatiile financiare, sunt cele de activ si pasiv. La acestea se adauga cele de cheltuieli si venituri, asociate proceselor interne care modifica cantitativ si calitativ masa patrimoniului.

Activul reprezinta bunurile economice ca elemente ale patrimoniului cu valoare pozitiva pentru intreprindere.

Pasivul desemneaza sursele de finantare a activului ca elemente ale patrimoniului cu valoare negativa pentru intreprindere.

Masa elementelor de activ, este impartita pe subdiviziuni, in raport de natura, modul de utilizare a bunurilor si lichiditatea acestora. Structurile care raspund la o asemenea cerinta sunt cele de active imobilizate si asimilate.

. Activele imobilizate cuprind toate valorile economice de investitie, de folosinta durabila, a caror lichiditate se extinde pe o perioada mai mare de un an. La randul lor, aceste active sunt grupate in subdiviziunile: imobilizari necorporale (cheltuieli de constituire, cercetare-dezvoltare, concesiuni, brevete si alte valori similare, fondul comercial imobilizari corporale (terenuri si amenajari, mijloace fixe) si imobilizari financiare (titluri de participare detinute la societatile in cadrul grupului, titluri sub forma de interese de participare, titluri detinute ca imobilizari, creante imobilizate, depozite si cautiuni).

. Activele circulante insumeaza toate valorile economice de consum si circulatie a caror lichiditate este mai mica sau cel mult egala cu un an. Ele se diferentiaza in stocuri si productie in curs de executie, creante (clienti si valori asimilate, debitori diversi etc), titluri de plasament sau investitii financiare temporare (titluri de plasament, actiuni proprii, alte investitii financiare temporare) si disponibilitati banesti (disponibilitati in conturile de la banca si in casierie, valori de incasat etc.) Pasivul, prin componenta sa, evidentiaza natura si modul de finantare sau de sustinere, financiara a activului si exigibilitatea surselor de finantare. Astfel, categoria de pasiv corespunzatoare finantarii proprii a activului, asigurata de proprietar ca investitor, este denumita capitaluri proprii. Ea se regaseste sub forma capitalului social primelor legate de capital, rezervelor, subventiilor pentru investitii, dife-rentelor din reevaluare, provizioanelor reglementate, fondurilor proprii cu scop determinat si rezultatelor.

Finantarea straina a activului, asigurata de terte persoane in raport cu titularul de patrimoniu, se regaseste in categoria de pasiv denumita datorii. In aceasta situatie se afla creditele bancare si de la alte institutii de credit, imprumuturile din emisiunea de obligatiuni, datoriile comerciale fata de furnizori, datoriile fiscale, salariale si sociale, datoriile catre asociati din operatii de capital si dividende si alte datorii.

La cele doua structuri se adauga pasivele sub forma provizioanelor. Acestea reprezinta fonduri constituite pe calea prelevarilor din rezultate in scopul finantarii acelor cheltuieli si pierderi probabile in perioadele viitoare sau certe sau nedeterminate ca valoare.

Structurilor de activ si de pasiv, prezentate mai sus, li se asociaza valorile de regularizare de activ sub forma cheltuielilor inregistrate in avans, veniturile angajate (se refera la creantele inregistrate in exercitiul in curs fiind exigibile posterior), diferentele de activ din conversia creantelor si datoriilor in valuta, primele privind rambursarea obligatiunilor, precum si valorile de regularizare pasiv compuse din veniturile inregistrate in avans, cheltuielile angajate (datorii privind cheltuielile inregistrate in exercitiul curent care vor fi platite in cursul unui exercitiu ulterior), diferentele de pasiv din conversia creantelor si datoriilor in valuta.

Remarca! Structurile calitative prezentate mai inainte se inspira si se fundamenteaza in raport de prevederile Directivei a IV-a a Uniunii Europene relative la bilantul patrimoniului si la contul de profit si pierdere. Totodata, aceeasi Directiva, atunci cand se ocupa de activul si pasivul bilantului, prevede unele alternative la componenta structurilor de mai sus. Astfel, cheltuielile de constituire, denumite cheltuieli de instalare, pot figura ca structura distincta in raport cu imobilizarile necorporale. De asemenea, conturile (posturile) de regularizare de activ pot fi incluse ca parte componenta a activelor circulante, dupa cum conturile (posturile) de regularizare de pasiv pot fi incadrate ca parte componenta a datoriilor. Sau, plasamentele si disponibilitatile banesti sunt diferentiate in doua elemente distincte, valori mobiliare si disponibil in banci, disponibil in cont de cecuri postale, in cecuri si casa. Interes prezinta si tratarea pierderii exercitiului ca structura de activ, iar a beneficiului exercitiului ca structura calitativa distincta de capitalurile proprii

In definirea structurilor calitative de venituri si cheltuieli, contabilitatea europeana, deci si cea din tara noastra, se apeleaza, de asemenea, la determinarea lor patrimoniala. Astfel, veniturile desemneaza, in expresie monetara, crearea sau obtinerea de bogatie (resurse) pe perioada exercitiului care are ca efect o crestere a situatiei nete a patrimoniului, alta decat contributia proprietarului la capitalul propriu. Cheltuielile constituie utilizarea sau consumul de bogatie pe perioada exercitiului care are ca efect diminuarea situatiei nete a patrimoniului alta decat cea legata de rambursarea capitalului propriu.

In contabilitatea financiara, doua criterii pot fi folosite pentru delimitarea si gruparea cheltuielilor si veniturilor, natura si destinatia acestora. Potrivit naturii lor, cheltuielile si veniturile sunt grupate in functie de natura activitatilor (exploatare, financiara, extraordinara), natura resurselor utilizate in cazul cheltuielilor (cheltuieli cu materii prime, materiale si marfuri, cheltuieli cu lucrarile si serviciile primite, cheltuieli cu impozitele si taxele, cheltuieli cu personalul, cheltuieli cu dobanzile si alte cheltuieli financiare, cheltuieli extraordinare privind calamitatile si alte evenimente similare), si in functie de natura rezultatelor in cazul veniturilor (venituri din vanzari, venituri din productia stocata, venituri din productia de imobilizari, alte venituri de exploatare, venituri din dobanzi si alte venituri financiare, venituri extraordinare, subventii pentru evenimente extraordinare si altele similare).

In raport cu cel de-al doilea criteriu, destinatia, cheltuielile se diferentiaza pe functiile intreprinderii, respectiv, cheltuieli de productie formate din cheltuielile cu materiile prime si materialele directe, cheltuielile cu salariile directe, cheltuielile cu asigurarile sociale si protectia sociala aferente salariilor directe, cheltuieli indirecte de productie (cheltuieli cu regia sectiilor de fabricatie); cheltuieli generale de administratie; cheltuieli de desfacere; cheltuieli financiare si cheltuieli extraordinare.

Veniturile, in raport de destinatia lor, se grupeaza in: venituri din vanzari; alte venituri din exploatare; venituri financiare si venituri extraordinare.

In contabilitatea anglo-saxona, asa cum se desprinde din Cadrul contabil IASB, structurile calitative descrise in situatiile financiare sunt cele de activ, datorii (pasiv), capital propriu si rezultate sub forma de venituri si cheltuieli

Activul este o resursa controlata de intreprindere, provenita din evenimente trecute, de la care se asteapta beneficii viitoare in favoarea intreprinderii. Aceste beneficii reprezinta in fond avantaje economice sub forma de: producerea de bunuri si servicii, schimbul activelor existente cu alte active, utilizarea pentru stingerea unei datorii, distributia proprietarilor intreprinderii

Datoriile (Pasivul) se definesc ca o obligatie actuala a intreprinderii, provenita din evenimente din trecut, si prin decontarea careia se asteapta sa rezulte pentru intreprindere un flux de resurse cu beneficii economice dinspre intreprindere.

Stingerea obligatiei se poate realiza sub forma de: plata in numerar, transfer de alte active, prestarea de servicii, inlocuirea acelei obligatii cu alta, conversia obligatiei in capital propriu etc.

Capitalul propriu reprezinta interesele reziduale ale proprietarilor (investitorilor) in activele unei intreprinderi dupa deducerea tuturor datoriilor sale.

Prin apel la Cadrul general pentru elaborarea si prezentarea situatiilor financiare elaborat de IASB, definitiile ce pot fi retinute pentru rezultate sunt:

a) veniturile constituie cresteri ale beneficiilor economice inregistrate pe parcursul perioadei contabile sub forma intrarilor sau cresterilor de active sau a reducerilor de datorii care au ca rezultat cresteri ale capitalului propriu, altele decat cele legate de contributiile participantilor la capitalul propriu;

b) cheltuielile constituie diminuari ale beneficiilor economice inregistrate pe parcursul perioadei contabile, sub forma de iesiri sau scaderi ale valorii activelor sau cresteri ale datoriilor care au ca rezultat diminuari ale capitalului propriu, altele decat cele legate de sumele distribuite asociatilor / actionarilor.

In definitia veniturilor, aceeasi sursa documentara face distinctie intre veniturile propriu-zise si castiguri

Astfel, veniturile propriu-zise apar in cadrul activitatilor curente ale unei intreprinderi si se prezinta sub diferite denumiri, cum sunt: vanzarile, dobanzile, dividendele, redeventele si chiriile".

In ceea ce priveste castigurile, ele sunt cresteri ale beneficiilor economice care pot sau nu sa apara in cursul activitatilor curente ale intreprinderii. Exemplu, veniturile din vanzarea de active altele decat circulante si castigurile constatate sau nerealizate, cum sunt veniturile provenite din reevaluarea titlurilor de plasament si acelea provenite din cresterea valorii activelor pe termen lung. Castigurile sunt evidentiate si reprezentate, de regula, la valoarea neta, fara a trece prin relatia de compensare dintre venituri si cheltuieli.

Odata recunoscute in contul de rezultate, castigurile sunt evidentiate separat deoarece informatia corespunzatoare prezinta importanta pentru luarea deciziilor economice. De asemenea, deseori aceste castiguri sunt raportate fara a lua in calcul cheltuielile asociate.

Si la nivelul cheltuielilor se face diferentierea intre cheltuielile propriu-zise si pierderi.

Cheltuielile propriu-zise apar in cursul activitatilor curente ale intreprinderilor, regasindu-se sub forma costului vanzarilor, costului consumurilor de stocuri, salariilor si amortismentelor. In concordanta cu principiile partidei duble ele se evidentiaza prin echivalenta cu iesirile sau reducerile de active cum ar fi lichiditatile, stocurile, bunurile imobile, utilajele si echipamentele. De asemenea, ele se pot inregistra si prin echivalenta cu cresterile de pasiv, ca de exemplu datoriile fata de terti, datoriile salariale, fiscale si sociale si alte datorii.

Pierderile, ca reduceri ale beneficiilor economice, pot sau nu sa apara in activitatile curente ale intreprinderii. In aceasta situatie se afla pierderile din calamitati sau cele din lichidarea activelor imobilizate. De asemenea, se includ si pierderile constatate sau nerealizate, cum sunt cele rezultate din diferentele nefavorabile de curs valutar, sconturile acordate clientilor, pierderile nete din cumpararea /vanzarea de titluri de plasament.

Recunoasterea pierderilor in contul de rezultate impune, de regula, evidentierea lor separata, informatia fiind necesara in luarea deciziilor economice. Totodata, raportarea pierderilor se face fara a lua in calcul veniturile asociate.

2.8. Recunoasterea structurilor calitative in situatiile financiare

Asa cum se degaja din Cadrul contabil IASB, recunoasterea este procesul de incorporare in bilant sau in contul de rezultate a unui element care satisface definitia unui post. In acest sens au fost adoptate criteriile: probabilitatea beneficiului economic viitor si credibilitatea evaluarii.

Conceptul de probabilitate se fundamenteaza pe incertitudinea proprie mediului in care intreprinderea isi desfasoara activitatea. El se refera la gradul de incertitudine cu care beneficiile economice viitoare asociate unui element se vor constitui intr-un flux catre sau dinspre intreprindere. Spre exemplu, atunci cand incasarea unei creante a intreprinderii este probabila, in absenta unei probe care sa demonstreze contrariul se justifica recunoasterea creantei ca un activ.

Credibilitatea evaluarii presupune ca elementul recunoscut poseda o valoare sau un cost ce pot fi evaluate cu credibilitate, adica sunt libere de eroare si deformare. In anumite cazuri, costul sau valoarea trebuie estimate. Asa cum se subliniaza in Cadrul contabil IASB, utilizarea estimarilor rezonabile constituie o parte esentiala a elaborarii situatiilor financiare si nu influenteaza credibilitatea lor. Daca nu se poate face o estimare rezonabila, elementul nu este recunoscut in bilant sau in contul de profit si pierdere. Si totusi, in cazul unei diversitati mari a creantelor, daca din informatia disponibila in momentul intocmirii situatiilor financiare se constata un grad de neincarcare a creantelor, implicit se poate considera normala probabilitatea reducerii prognozate a beneficiului viitor care se va inregistra la cheltuieli.

Un exemplu, preluat din acelasi cadru, incasarile previzionate in urma unui proces in instanta chiar daca corespund definirii activelor si veniturilor, precum si criteriului de probabilitate, in lipsa unei evaluari credibile, ele nu pot fi inregistrate in bilant si in contul de profit si pierdere. Aceste incasari previzionate vor fi evidentiate in cadrul unor note sau informatii suplimentare la bilant si la contul de profit si pierdere.

Cadrul contabil IASB nuanteaza cele doua criterii de recunoastere in raport de natura structurilor informationale reprezentate in situatiile financiare. Astfel, un activ este recunoscut in bilant atunci cand este probabil ca beneficiile economice viitoare sa se constituie in fluxuri catre intreprindere si activul are o valoare sau un cost care pot fi credibil evaluate.

Problema care se ridica este aceea a recunoasterii ca activ in bilant a cheltuielilor efectuate. Daca indiferent de intentia conducerii nu exista un grad de certitudine ca beneficiile economice sa se constituie ca fluxuri catre intreprindere in afara exercitiului financiar, cheltuiala nu este recunoscuta in bilant, fiind reprezentata in contul de profit si pierdere.

O datorie este recunoscuta in bilant atunci cand este probabil ca o iesire de resurse generatoare de beneficii economice sa rezulte din stingerea unei datorii prezente, iar valoarea la care aceasta va avea loc poate fi credibil determinata. Daca obligatiile contractuale nu sunt proportional indeplinite de ambele parti (exemplu, pasivele pentru stocurile comandate dar neprimite) nu sunt, in general, recunoscute ca pasive in situatiile financiare. Daca criteriile de recunoastere sunt indeplinite in anumite circumstante, acestea pot fi recunoscute atat ca pasive, cat si ca active sau cheltuieli aferente.

Veniturile sunt recunoscute in contul de rezultate atunci cand are loc o crestere a beneficiilor economice viitoare, in perioada exercitiului, asociata unei cresteri de active sau reduceri de pasive.

In consecinta, pe baza principiilor partidei duble orice venit este delimitat si recunoscut pe baza relatiilor: Active = Venituri si Pasive = Venituri.

De exemplu, vanzarea de bunuri determina o crestere de active sub forma creantelor comerciale sau disponibilitatilor banesti si o constituire a veniturilor corespunzatoare ca rezultat al vanzarii de bunuri. Sau diferentele favorabile de curs valutar rezultate din lichidarea imprumuturilor si datoriilor in valuta ale intreprinderii sunt recunoscute simultan ca reduceri de pasive si venituri financiare. In teorie si practica, pentru recunoasterea veniturilor, trebuie respectata cerinta ca acestea sa fie obtinute si nu neaparat incasate, acestea pot fi credibil evaluate si au un suficient grad de certitudine.

Cheltuielile sunt recunoscute in contul de rezultate atunci cand are loc o diminuare a beneficiilor (avantajelor) economice viitoare asociate unei reduceri a activelor (de exemplu, consumurile stocate) sau cresteri ale pasivelor (de exemplu, datorii privind serviciile primite de la terti) si aceasta poate fi credibil evaluata.

Deci, recunoasterea cheltuielilor este simultan asociata cu recunoasterea unei cresteri a pasivelor sau diminuarea de active.

Prin apel la ecuatiile partidei duble, recunoasterea cheltuielilor este divulgata prin relatiile: Cheltuieli = Active si Cheltuieli = Pasive.

In acelasi Cadru contabil sunt prezentate o serie de aspecte pentru recunoasterea cheltuielilor, cum sunt:

a) Crespondenta costurilor si veniturilor propriu-zise potrivit careia cheltuielile sunt recunoscute in contul de rezultate pe baza unei asocieri directe intre costurile suportate si obtinerea de elemente specifice de venit.

Recunoasterea poate fi simultana sau combinata a veniturilor si cheltuielilor care rezulta direct si impreuna din aceleasi operatiuni sau alte venituri. De exemplu, veniturilor din vanzarea bunurilor li se asociaza prin corespondenta cheltuielile care alcatuiesc costul bunurilor vandute.

b) Etalarea in timp a cheltuielilor atunci cand beneficiile economice sunt asteptate sa apara pe perioada mai multor exercitii. Cheltuielile sunt recunoscute in contul de rezultate pe baza ponderilor de alocare rationala sau sistematica. Este cazul cheltuielilor privind amortizarea imobilizarilor necorporale si corporale. Aceste ponderi de alocare sunt menite a recunoaste cheltuielile din exercitiile financiare in care beneficiile economice asociate acestor elemente sunt consemnate sau inceteaza. Pentru aceasta situatie asocierea dintre venituri si cheltuieli este indirecta sau in mare.

c) Recunoasterea imediata in contul de rezultate a unei cheltuieli atunci cand aceasta nu genereaza beneficii economice viitoare sau atunci cand si in masura in care beneficiile economice viitoare nu determina sau inceteaza sa determine recunoasterea ca activ in bilant.

d) Recunoasterea unei cheltuieli in contul de rezultate in cazul in care este contractata o obligatie fara recunoasterea unui activ, cum ar fi nasterea unei obligatii decurgand din garantia produsului.

Pentru o contabilitate care are o determinare juridica, dreptul de proprietate constituie criteriul fundamental pentru recunoasterea in conturile anuale a activelor si pasivelor, tranzactiilor sau evenimentelor angajatoare de cheltuieli si generatoare de venituri. Orice element al patrimoniului este apropiat si exista numai in masura in care exista o corespondenta biunivoca intre un obiect dat (bun economic) si proprietarul sau. De asemenea orice cheltuiala este recunoscuta numai in masura in care s-a transferat dreptul de proprietate cu ocazia angajarii sale, dupa cum un venit este recunoscut, de asemenea, cu ocazia transferarii dreptului de proprietate asupra bunului material vandut sau serviciului prestat.

2.9. Evaluarea elementelor din situatiile financiare

Evaluarea este procesul de determinare a valorii banesti la care posturile din situatiile financiare urmeaza sa fie recunoscute si inscrise in bilant si contul de rezultate.

Pentru evaluare se poate folosi, dupa caz, o singura baza sau mai multe baze combinate dupa cum urmeaza: costul istoric, costul curent, valoarea de realizare (lichidare) si valoarea actualizata Baza de evaluare cel mai des utilizata este reprezentata de costul istoric, combinat adesea cu celelalte baze. Problema va fi tratata in extenso in paragraful privind masurarea si evaluarea in contabilitate.

2.10. Conceptul de capital si de mentinere a capitalului

In definirea notiunii de capital se confrunta doua concepte, capitalul financiar si capitalul fizic.

Capitalul financiar este un concept propriu opticii financiare si patrimoniale.

Capitalul este sinonim cu activele nete sau capitalul propriu al intreprinderii.

Capitalul fizic porneste de la categoria de capital permanent (capital propriu + datorii pe termen lung) si are in vedere reconstituirea in plan fizic a capacitatii de exploatare a capitalului. O asemenea capacitate se concretizeaza in puterea de reproductie a capitalului in asa fel incat sa-si asigure inlocuirea imobilizarilor si a activului circulant de exploatare (stocuri + creante de exploatare in principal sub forma creantelor asupra clientilor).

Altfel spus, reconstituirea capitalului economic trebuie sa cuprinda imobilizarile si fondul de rulment ca sursa permanenta de finantare a activului circulant.

Retinerea de catre o intreprindere a unui concept sau altuia este in functie de necesitatile utilizatorilor situatiilor financiare. Astfel, daca sunt preocupati de mentinerea capitalului nominal investit sau puterii de cumparare a aceluiasi capital, optiunea se indreapta spre conceptul de capital financiar. Daca interesul il reprezinta capacitatea de exploatare a intreprinderii trebuie utilizat conceptul fizic al capitalului.

Conceptele de mentinere a capitalului pornesc de la premisa ca orice baza de evaluare folosita trebuie sa permita mentinerea capacitatii de finantare a capitalului. Dupa fiecare exercitiu fondurile investite sub forma de capital trebuie astfel reconstituite incat ele sa-si mentina valoarea initiala putere de cumparare o data cu inceperea unui nou exercitiu. Sumele destinate acestei reconstituiri se preiau din profitul intreprinderii. Pentru exemplificare se presupune ca intr-o intreprindere s-au investit 1000 u.m. si ca la finele anului s-a obtinut un profit de 200 u.m.dupa ce investitorii si-au recuperat fondurile alocate initial. Daca nivelul general al preturilor a sporit cu 15%, profitul real al intreprinderii se va diminua astfel:

Profitul in functie de costul istoric 200 u.m.

Reconstituirea puterii de cumparare a capitalului 150u.m.

Profitul rectificat in functie de reevaluarea actuala 50 u.m.

Prin urmare, asociatii ca proprietari si investitori obtin un profit de numai 5 u.m. la finele exercitiului financiar, profit exprimat in moneda momentului respectiv.

In raport de cele doua concepte privind capitalul - financiar si economic - in mod corespunzator se diferentiaza si conceptele privind mentinerea capitalului.

Astfel, in cazul mentinerii capitalului financiar, profitul este obtinut numai in situatia in care valoarea financiara sau monetara a activelor nete (capitalului propriu) la sfarsitul perioadei in unitati monetare nominale sau in unitati putere constanta (curenta) de cumparare (exemplu in lei la 31. XII. N) depaseste pe cea de la inceputul perioadei tot in unitati monetare nominale sau in unitati putere constanta de cumparare (exemplu, tot in lei la 31.XII.N), dupa excluderea distributiilor catre si a contributiilor de la proprietari in cursul perioadei.

Un asemenea concept nu impune folosirea unei anumite baze de evaluare, selectarea bazei depinde de tipul de capital financiar - capital nominal investit sau capital in putere constanta de cumparare - pe care intreprinderea doreste sa - l mentina.

Mentinerea capitalului fizic. In baza acestui concept, profitul este obtinut daca capitalul fizic (economic sau productiv) la sfarsitul perioadei in costuri curente depaseste pe cel de la inceputul perioadei in aceleasi costuri curente, dupa excluderea distributiilor catre, si a contributiilor de la proprietari in cursul perioadei.

Asa cum se degaja din Cadrul general IASB "Conceptul de mentinere a capitalului ia in considerare modul in care o intreprindere defineste capitalul pe care doreste sa-l mentina. Aceasta asigura legatura intre conceptele de capital si cele de profit, deoarece ofera punctul de referinta fara de care profitul nu poate fi masurat. Este o conditie esentiala pentru distinctia intre rentabilitatea intreprinderii si rambursarea capitalului sau; doar intrarile de active in plus fata de sumele necesare, pentru mentinerea capitalului pot fi considerate profit, si deci castig produs de capitalul investit. Astfel, profitul este valoarea care ramane dupa ce cheltuielile (inclusiv ajustarile pentru mentinerea capitalului, acolo unde este cazul) au fost deduse din venituri. Daca cheltuielile depasesc veniturile, valoarea reziduala este o pierdere neta".

Acelasi cadru prevede ca: "Diferenta principala dintre cele doua concepte referitoare la mentinerea capitalului este reprezentata de tratamentul efectelor variatiei preturilor activelor si datoriilor intreprinderii. In termeni generali, o intreprindere si-a mentinut capitalul daca la sfarsitul perioadei are un capital egal cu cel de la inceputul perioadei. Orice valoare in plus fata de cea necesara pentru a mentine capitalul la nivelul de la inceputul perioadei este considerata profit.

Conform conceptului de mentinere a capitalului financiar, unde capitalul este definit in termenii unitatilor monetare nominale, profitul reprezinta cresterea capitalului monetar nominal de-a lungul perioadei. Astfel, cresterile preturilor activelor, care au loc de-a lungul perioadei, cunoscute sub numele de castiguri din detinerea de active, reprezinta profit. Ele pot sa nu fie recunoscute in acest fel, pana in momentul in care activele sunt puse in vanzare. Cand conceptul mentinerii capitalului financiar este definit in termenii unitatilor de putere constanta de cumparare, profitul reprezinta cresterea puterii de cumparare investita in cursul perioadei. Astfel, doar acea parte a cresterii preturilor este considerata profit.

Restul cresterii reprezinta o ajustare pentru mentinerea capitalului, si ca atare reprezinta o parte a capitalului propriu. Conform conceptului mentinerii capitalului fizic, unde capitalul este definit in termenii capacitatii fizice de productie, profitul reprezinta cresterea acestui capital in cursul perioadei. Toate modificarile de preturi care afecteaza activele si datoriile intreprinderii sunt privite ca modificari in masurarea capacitatii productive fizice a acesteia; astfel, ele sunt tratate ca ajustari de mentinere a nivelului capitalului, care fac parte din capitalul propriu, si nu ca profit"

In cadrul politicilor contabile, alegerea bazelor de evaluare si a conceptului de mentinere a nivelului capitalului determina modelul contabil utilizat pentru elaborarea situatiilor financiare. In acest scop, managementul trebuie sa caute un echilibru intre relevanta si credibilitate.

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 1807

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2025 . All rights reserved