| CATEGORII DOCUMENTE |

UNIVERSITATEA DE VEST TIMISOARA

FACULTATEA DE ECONOMIE SI DE ADMINISTRARE A AFACERILOR

SPECIALIZAREA FINANTE-BANCI

CAIET DE PRACTICA

INTRODUCERE

Raiffeisen Bank este liderul pietei bancare prin calitate, dinamism si inovare. Oferind produse si servicii de inalta calitate, cu o atitudine constant dinamica si axandu-se pe inovare, Raiffeisen Bank poate deveni banca de prima optiune pentru clienti si poate fi recunoscuta ca fiind liderul pietei bancare. Raiffeisen Bank este un partener de termen lung pentru toti clientii sai, oferind o gama completa de servicii financiare la standarde ridicate si generand un profit pe actiune peste medie.

Este o banca universala, apartinand unui grup care ofera servicii financiare integrate in urmatoarele domenii: bancar, banca de investitii, analiza si consultanta financiara, leasing, asigurari. Standardele ridicate se aplica fiecarui aspect al activitatii lor: servicii si produse de calitate, investitii in infrastructura, conceptul original Raiffeisen pentru 'sucursala moderna', multiple canale de distributie, inovare constanta in ceea ce priveste produsele, solutii alternative sau personalizate nevoilor specifice ale clientilor lor.

Motivul principal pentru care am ales Raiffeisen Bank pentru a-mi desfasura stagiul de practica a fost determinat de faptul ca este una din institutiile bancare in care eu mi-as dori sa profesez dupa terminarea studiilor. Am ales Raiffeisen Bank pentru ca mereu am fost atrasa de prestigiul si profesionalismul acestei banci. La toate acestea s-a adaugat si curiozitatea de a afla cum functioneaza cu adevarat o banca, care vor fi indatoririle mele atunci cand la randul meu voi lucra in cadrul unei banci, dar si dorinta de a ma consulta cu profesionistii din domeniu.

Tin sa specific ca am fost intampinata cu entuziasm chiar, ca angajatii bancii m-au tratat ca pe o persoana responsabila, ca pe un viitor coleg si ca au fost incantati sa-mi raspunda la intrebari si sa-mi dea anumite sarcini pentru a ma initia in "tainele" activitatii bancare.

Activitatea mea de practica s-a desfasurat in cadrul Agentiei Chisineu Cris a Raiffeisen Bank in perioada 29 iunie-17 iulie 2009, sub indrumarea doamnei Carmen Balasescu, Consilier Clienti.

ZIUA 1: 29.06.2009

Astazi am aflat despre oferta de depozite TOP 3, valabila pana la 1 iulie 2009; pentru saptamana 25-30 iunie 2009 ratele de dobanda la acest tip de depozite au fost:

pentru lei:

|

Suma minima depusa TOP 3 |

Rata de dobanda TOP 3 |

|

11.25% p. a. |

|

|

11.50% p. a. |

|

|

11.75% p. a. |

pentru euro:

|

Suma minima depusa TOP 3 |

Rata de dobanda TOP 3 |

|

4.00% p. a. |

|

|

4.25% p. a. |

|

|

4.50% p. a. |

Incepand cu 1 aprilie 2009 oferta TOP 3 este valabila doar in scopul atragerii de noi surse din piata si retentia surselor, care, in caz contrar, ar parasi banca.

Promotie:

Deschide un cont de economii si vei beneficia de pana la 11% dobanda anuala neimpozabila si ai acces oricand la banii tai.

Avantaje:

dobanda neimpozabila;

acces nelimitat la economiile tale indiferent de suma;

informatii sold si operatii cu alte conturi deschise la Raiffeisen prin Raiffeisen Online, Mybanking si Raiffeisen Direct.

De asemenea am aflat despre contul de economii Acces Plus si dobanzile practicate.

in lei:

- 4 999 - 8,5%;

- 49 999 - 9%;

>30 0000 - 11%.

in euro:

500 - 4 999 - 2.4%;

- 14 999 - 2.6%;

>75 000 - 3%.

Astazi am aflat despre optiunile de cont curent existente la Raiffeisen Bank, precum si despre anumite servicii disponibile clientilor.

Ai la dispozitie 4 optiuni pentru ca tu sa o alegi pe cea care se potriveste cel mai bine nevoilor tale:

Optiunea Dinamic

Castigi viteza si flexibilitate pentru platile de zi cu zi.

cont curent in Lei;

Beneficii

efectuezi operatiuni bancare de acasa, de la birou sau de oriunde te-ai afla;

Pret: 3,9 lei/luna.

Optiunea Supliment

Ai la dispozitie o rezerva permanenta de bani.

Beneficii

Pret: 4,9 lei/luna.

Optiunea Eficient

Profiti de avantajele unui cont curent cu dobanda de depozit.

Beneficii

Pret: 6,9 lei/luna.

Optiunea Suprem

cont curent in Lei;

card de debit Maestro / Visa Electron;

Beneficii

Pret: 9,9 lei/luna.

*Overdraft (descoperit de cont) se acorda pe baza analizei de credit.

In cea de-a treia zi am vazut cum arata o cerere de deschidere cont curent/emitere card de debit in cazul persoanelor fizice si ce informatii trebuie completate atat de catre client cat si de catre unitatea bancara.

Cererea de deschidere cont curent - persoane fizice contine urmatoarele:

Date personale ale solicitantului: nume, prenume, adresa, B.I./C.I. seria, CNP, cetațenia, rezident/nerezident, telefon fix, mobil;

Date privind locul de munca: denumirea societatii angajatoare, adresa, profesia clientului;

Se specifica apoi valuta in care se doreste deschiderea contului : RON, EUR sau USD

Date completate de catre unitatea bancara :

cheie cif;

cod ofiter;

cod unitate;

tip produs;

data inrolarii in sistem;

numar cont;

nume ofiter;

semnaturi autorizate.

Clientului i se prezinta de catre ofiterul de cont optiunile de cont curent pe care le are la dispozitie: Dinamic, Supliment, Eficient, Suprem.

Dupa ce clientul completeaza cererea de deschidere cont si o semneaza, datele acestuia sunt inrolate de catre ofiterul de cont in baza de date ICBS (in cazul Raiffeisen Bank), dupa care se genereaza numarul (codul IBAN) aferent contului deschis. Acesta se trece de catre ofiterul de cont pe un cartonas tip dupa care ii este inmanat clientului. In cazul in care se doreste si primirea unui card, in cerere se completeaza de catre client si sectiunea privind cardul; se alege tipul de card dorit precum si cum se doreste sa apara numele clientului pe card.

De asemenea trebuie sa se stabileasca o parola de securitate in relatiile cu banca; aceasta parola este formata din raspunsul clientului la una din urmatoarele intrebari:

Care este numele de fata al mamei?

Care este marca primului autoturism detinut?

Care este hobby-ul favorit?

Care este liceul absolvit?

Clientii care sunt titularii unui cont curent la Raiffeisen Bank pot opta pentru incheierea unei asigurari de viata.

Asigurarea ta in caz de accident

Vrei sa fii intotdeauna pregatit in fata situatiilor neprevazute? Raiffeisen Bank te ajuta acum sa beneficiezi de protectia oferita de AIG Life!

Programul propune o asigurare de viata titularilor de conturi curente in lei deschise la Raiffeisen Bank. Aceasta acopera decesul si invaliditatea totala permanenta din accident, 24/24 ore, oriunde in lume. In cazul in care unul din aceste evenimente se produce, titularul de cont (sau mostenitorii sai dupa caz) va primi o despagubire de 6.000 EUR.

Programul ofera 2 (doua) luni de gratuitate oricui opteaza pentru Asigurarea ta in caz de accident .

Dupa terminarea celor 2 luni de gratuitate, fiecare titular va plati lunar echivalentul in lei a 1 EURO. Plata primelor se va face automat din contul curent in lei, fara alte formalitati. Inscrierea in program se poate face pe un singur cont curent in lei deschis la Raiffeisen Bank.

Pentru a beneficia de asigurare trebuie sa fii titularul unui cont curent in lei deschis la Raiffeisen Bank si sa ai varsta cuprinsa intre 18 - 65 de ani.

Se poate renunta oricand la asigurare, fara a fi necesara motivarea deciziei. Renuntarea la asigurare nu inseamna si returnarea primelor de asigurare incasate pana in acel moment.

Inscrierea in acest program se poate face la oricare dintre unitatile Raiffeisen Bank din tara. Intrarea in vigoare a asigurarii va fi inscrisa in Certificatul de asigurare, pe care il vei primi la unitatea bancara, dupa ce Raiffeisen Bank va opera inrolarea ta in acest program.

Astazi am completat de asemenea mai multe cereri de deschidere cont curent/emitere card de debit, precum si mai multe certificate de asigurare.

ZIUA 4: 2.07.2009

Astazi am aflat despre serviciul bancar electronic Raiffeisen Online pus la dispozitia clientilor de catre Raiffeisen Bank pentru a facilita astfel relatia client-banca.

Raiffeisen Online

Raiffeisen Online te scuteste de grija drumurilor la banca, fara sa faci cel

mai mic efort. In plus, beneficiezi de comisioane mai mici cu pana la 50% decat

la ghiseele bancii.

Ce iti ofera Raiffeisen Online?

Avantajele serviciului Raiffeisen Online

Comisioanele pentru transferurile efectuate prin intermediul serviciului Raiffeisen Online sunt cu pana la 50% mai mici decat la unitatile Raiffeisen Bank.

Taxe

|

Abonament lunar |

1 EUR |

echivalent LEI |

Comisioane

|

Transferuri intre conturi proprii |

0 LEI | ||

|

Plati intrabancare in LEI |

1 LEI |

indiferent de suma transferata |

|

|

Plati intrabancare in valuta |

0 LEI | ||

|

Plati interbancare in LEI |

3.1 LEI |

indiferent de suma transferata |

|

|

Seviciu Plati Directe Furnizori |

1.5 LEI |

pentru fiecare plata efectuata |

|

|

Plati interbancare in valuta |

0,10% min 10EUR max 500EUR | ||

|

Taxa suplimentara pentru regim de urgenta, data de valuta D si D+1 |

50EUR | ||

|

Comision extern standard |

20EUR | ||

|

Speze SWIFT |

10EUR | ||

|

Anularea platii in valuta |

- efectuata la extern |

25EUR | |

|

- neefectuata la extern |

5EUR | ||

|

Modificarea instructiunii de plata |

- efectuata la extern |

20EUR | |

|

- neefectuata la extern |

5EUR | ||

|

Comision de investigatii |

25EUR | ||

Astazi am completat de asemenea mai multe cereri de deschidere cont curent/emitere card de debit, precum si mai multe certificate de asigurare si contracte Raiffeisen Online.

ZIUA 5: 3.07.2009

In cea de-a cincea zi a stagiului de practica am aflat despre celelalte servicii bancare electronice: Raiffeisen Direct, myBanking, smartTel.

Raiffeisen Direct 08008020202

Ce iti ofera Raiffeisen Direct?

1. Daca esti client Raiffeisen Direct (ai semnat contractul pentru acest serviciu intr-o agentie Raiffeisen Bank) ai la dispozitie o gama larga de operatiuni bancare pe care le poti realiza prin intermediul telefonului fix, oriunde te-ai afla:

2. Daca nu esti client Raiffeisen Direct (nu ai semnat contractul pentru acest serviciu) poti afla informatii despre conturile tale si despre oferta bancii.

Daca nu esti client al bancii ori Raiffeisen Direct iti punem la dispozitie informatii despre:

Avantajele serviciului Raiffeisen Direct

Economie de timp: nu mai este nevoie sa te deplasezi la banca pentru operatiuni bancare

curente.

Disponibilitate: apelarea este gratuita din reteaua Romtelecom, iar

programul de lucru este prelungit comparativ cu cel al unitatilor

bancare.

Beneficiezi de costuri minime: nu sunt percepute taxe sau comisioane in plus fata de cele percepute in agentii.

myBanking

Ce iti ofera myBanking?

Simplitatea si comoditatea de a efectua operatiuni bancare direct din meniul telefonului mobil, oriunde te-ai afla, chiar si in roaming!

Care sunt avantajele serviciului myBanking?

Cum obtii serviciul myBanking?

SmartTel

Esti in permanenta miscare si ai nevoie de acces rapid la informatie? Oriunde te-ai afla, prin acest serviciu, informatiile despre cont iti sunt disponibile 24 de ore din 24, 7 zile pe saptamana, direct pe ecranul telefonului mobil, sub forma unor mesaje text de tip SMS.

Oriunde in raza de acoperire Orange, Vodafone sau Zapp poti efectua urmatoarele operatiuni din meniul telefonului mobil:

Prin apel la numarul scurt 1881 (pentru Vodafone, Orange si Zapp) vei primi informatii cu privire la toate conturile selectate in contractul SmartTel:

Prin browsing Zapp, Wap Vodafone sau Orange (numai pentru clientii care au telefoane in reteaua Zapp, Vodafone sau Orange si permit navigarea pe Internet) se pot obtine numeroase informatii despre conturi si tranzactii.

clientii Orange au posibilitatea sa acceseze pagina SmartTel WAP selectand meniul Orange WAP, submeniul 'Bazar';

clientii Vodafone au posibilitatea sa acceseze pagina SmartTel WAP la adresa https://wap.smarttel.ro;

clientii Zapp au posibilitatea sa acceseze pagina SmartTel selectand meniul 'FAVORITES', iar adresa este smarttel.zappmobile.ro.

Informatiile obtinute prin browsing sunt:

Informatii de interes general:

produsele si serviciile oferite de catre banca (informatii despre carduri, dobanzi si cursul valutar - atat pentru ziua in curs cat si retroactiv);

reteaua de bancomate;

reteaua de unitati;

date de contact.

informatii despre sold;

informatii despre ultimele 5 tranzactii (toate, de debit sau de credit);

informatii despre alerte (listare, modificare, adaugare sau stergere);

schimbarea pin-ului.

Avantaje

Cum obtii serviciul SmartTel?

Cu un cont curent, de depozit, de credit sau de card deschis la Raiffeisen Bank si un telefon mobil abonat la oricare din operatorii GSM/CDMA - Orange, Vodafone sau Zapp, poti activa, prin incheierea unui contract, serviciul SmartTel care iti ofera posibilitatea obtinerii informatiilor si efectuarea tranzactiilor bancare in timp real, prin intermediul telefonului mobil.

Astazi am completat de asemenea mai multe cereri de deschidere cont curent/emitere card de debit, precum si mai multe certificate de asigurare si contracte myBanking.

In cea de-a sasea zi de practica am aflat ca in perioada 6-31 iulie 2009 se va desfasura un program de retentie a depozitelor TOP 3 la 3 luni in lei si euro, atrase in banca prin intermediul ofertei TOP 3.

Unui client eligibil i se va prezenta doar o singura oferta, respectiv cea cu care figureaza in baza de retentie. Oferta de retentie se va prezenta clientului doar daca acesta isi manifesta dorinta de a pleca cu banii din Raiffeisen Bank.

Oferta de retentie

La reinnoirea depozitelor TOP 3, clientul care isi manifesta intentia de a transfera sumele in alta banca sau de a le retrage, poate beneficia de una din urmatoarele doua oferte:

Oferta 1: depozit la termen de 3 luni, pe transe valorice cu rata fixa de dobanda si plata sau capitalizarea dobanzii la scadenta.

|

Suma minima |

150 lei |

4 000 lei |

40 000 lei |

1 000 euro |

5 000 euro |

30 000 euro |

|

Rata anuala de dobanda |

Beneficii pentru client:

dobanda competitiva, fixa pentru urmatoarele trei luni, in conditiile in care dobanzile la produsele de economisire din piata sunt in scadere;

mentinerea disponibilitatilor la RBRO elimina cheltuielile cu transferul interbancar sau ridicarea de numerar.

Oferta 2: depozit la termen de 6 luni, pe transe valorice cu rata fixa de dobanda pe perioade de 3 luni si plata sau capitalizarea dobanzii la scadenta.

|

Suma minima |

150 lei |

4 000 lei |

40 000 lei |

1 000 euro |

5 000 euro |

30 000 euro |

|

Rata anuala de dobanda primele 3 luni | ||||||

|

Rata anuala de dobanda urmatoarele 3 luni |

|

Beneficii pentru client:

dobanda foarte atractiva pentru primele trei luni (peste dobanda standard la 6 luni si peste oferta TOP 3 de pana acum);

dobanda pentru urmatoarele trei luni este de asemenea fixa si cunoscuta de client inca din momentul constituirii depozitului in conditiile in care dobanzile la produsele de economisire din piata sunt in scadere;

mentinerea disponibilitatilor la RBRO elimina cheltuielile cu transferul interbancar sau ridicarea de numerar.

La scadenta, in cazul in care clientul nu a solicitat lichidarea depozitului, acesta se va reinnoi automat pe aceeasi perioada, cu rate de dobanda variabila pentru depozitele standard la 6 luni si cu revizuirea acesteia la 3 luni.

Abordare client:

Pasul 1: Clientul se prezinta la Banca/apeleaza Raiffeisen Direct pentru a se interesa de depozitele TOP 3 care au avut scadenta in luna iulie;

Pasul 2: Clientului ii sunt furnizate informatiile solicitate conform situatiei evidentiate in sistem (ICBS);

Pasul 3: Daca clientul isi manifesta nemultumirea cu privire la nivelul ratei de dobanda, i se va explica inca o data mecanismul ofertei de care a beneficiat: promotie TOP 3 sau TOP 3-oferta de sertar. Totodata se va mentiona tendinta de scadere a dobanzilor pe piata.

Pasul 4: Se verifica existenta clientului in baza de retentie postata pe intranet si oferta aferenta.

Pasul 5: Daca clientul insista sa lichideze depozitele si sa transfere sumele in afara Bancii i se vor prezenta urmatoarele variante (in aceasta ordine si se va trece la prezentarea urmatoarei variante doar in cazul in care clientul refuza varianta precedenta).

Varianta 1: Se va prezenta clientului oferta de depozite la termen standard pe alte perioade (pe care clientul le considera convenabile) sau, acolo unde este posibil, unificarea mai multor depozite intr-unul singur pentru obtinerea unei rate de dobanda superioara prin incadrarea in alta transa; in cazul in care clientul accepta varianta propusa se va proceda la constituirea depozitului.

Varianta 2: Se va prezenta clientului oferta de retentie aferenta, conform bazei de retentie postata pe intranet (Oferta 1 sau Oferta 2); in cazul in care clientul accepta varianta propusa se va proceda la constituirea depozitului;

Varianta 3: Se va prezenta clientului contul de economii Super Acces Plus PF; in cazul in care clientul accepta varianta propusa se va proceda la deschiderea contului;

Varianta 4: Se va prezenta clientului oferta de depozite negociate daca disponibilitatile clientului il califica pentru aceasta oferta.

Astazi am completat de asemenea mai multe cereri de deschidere cont curent/emitere card de debit, precum si mai multe certificate de asigurare si contracte myBanking.

ZIUA 7: 7.07.2009

Astazi am aflat despre tipurile de credite oferite clientilor de catre Raiffeisen Bank, detaliate in lucrarea de practica. Acestea sunt urmatoarele:

Flexicredit este un credit destinat nevoilor personale nenominalizate, acordat in numerar, fara sa fie necesara dovada cumpararii unui anumit bun;

Flexicredit Plus este un credit destinat nevoilor personale nenominalizate, fara a face dovada achizitionarii unui anumit bun;

Casa Ta este un credit imobiliar pentru achizitia, renovarea sau construirea unei locuinte, dar si pentru achizitia de terenuri;

Creditul pentru bunuri de consum este un credit pentru cumpararea de obiecte de uz casnic, pe o perioada de maxim 5 ani, fara avans, fara girant, cu posibilitatea de rambursare anticipata a creditului;

Masina Ta este un creditul destinat achizitionarii de autoturisme sau moto-scutere noi.

Totodata am aflat si despre programul guvernamental la care participa si Raiffeisen Bank si care se numeste "Prima Ta Casa".

Te gandesti sa te asezi la casa ta? Raiffeisen Bank te sustine!

Daca nu ai in proprietate o locuinta si nici un credit imobiliar sau ipotecar in derulare, te ajutam sa faci pasul catre prima ta casa, printr-un credit imobiliar garantat de stat si cu costuri reduse: 0% comisioane bancare, avans minim si dobanzi avantajoase.

Caracteristici si criterii de eligibilitate:

locuinte finalizate;

locuinte care urmeaza sa se construiasca;

locuinte aflate in faza de constructie;

Avantaje:

Documente necesare:

Astazi am aflat de asemenea despre aplicatia de Credite Retail (Loan App) folosita pentru simularea acordarii creditelor. Loan App este o aplicatie pentru automatizarea gestionarii cererilor de acordare a creditelor pentru diverse produse (credite de consum, card-uri de credit, overdraft, credit ipotecar, auto, personal nenominalizat).

In vederea acordarii unui credit, clientul se prezinta la banca cu buletinul, fisa fiscala pe anul anterior, o factura de utilitati si adeverinta completata de la locul de munca. Apoi se face o prescorare pentru a determina suma maxima pe care o poate primi clientul sub forma de credit. De asemenea se determina rata lunara pe care o va plati clientul. Ulterior din baza de date se listeaza cererea de credit, contractul de credit, graficul de rambursare a creditului si contractul de asigurare.

Toate aceste documente se semneaza de catre client si se pun in dosar cu actele aduse de acesta. Dosarul se trimite la Bucuresti si a doua zi se primeste rezolutia. Exista trei feluri de rezolutii:

Dosarul este respins;

Dosarul este trimis inapoi la unitate pentru modificare/completare;

Dosarul este aprobat, caz in care pana la sfarsitul programului banii sunt virati in contul curent al clientului.

In cea de-a opta zi am aflat informatii despre cardul de cumparaturi pus la dispozitia clientilor de catre Raiffeisen Bank.

Cardul de cumparaturi

Oricare ar fi lista ta de cumparaturi cu noul card de cumparaturi te bucuri de cele mai multe optiuni de rambursare:

Cum alegi optiunea Plata in rate?

Serviciul Plata in rate este disponibil prin apelarea numarului Raiffeisen Direct 0800 802 02 02, pentru orice tranzactie la comercianti (din tara sau strainatate) cu valoarea mai mare de 300 Lei.

Cum alegi optiunea Rate fixe?

Dupa postarea unei tranzactii in rate fixe poti folosi in continuare limita de credit ramasa pentru plati la comercianti sau retrageri de numerar. In acest caz suma minima de plata va fi formata din rata fixa (ratele fixe) +5% din sumele utilizate si ne-postate in rate fixe.

Avantajele cardului de cumparaturi

Aplici o singura data si ai acces la credit pe o perioada nelimitata. Banca iti acorda o linie de credit care iti sta la dispozitie toata viata si la care ai acces, din tara sau strainatate, platind la comercianti sau retragand numerar de la bancomate si ghisee bancare, 24 ore din 24 si 7 zile din 7.

Tu decizi cand apelezi la credit, in functie de necesitatile de moment.

Faci cumparaturi in siguranta. Poti beneficia de un pachet unic de servicii de protectie atasat cardului tau.

1. Protectia Cardului: beneficiezi de extra protectie in cazul in care

pierzi sau iti este furat cardul.

2. Protectia Cumparaturilor: cumparaturile pe care le platesti

cu cardul sunt protejate impotriva deteriorarii, distrugerii sau furtului

pentru 30 de zile de la data achizitiei, inclusiv pe durata transportului.

3. Protectia Pretului: stii ca poti beneficia de cel

mai bun pret de pe piata pentru cumparaturile platite cu cardul.

Primesti bonusuri la cumparaturi. Programul MultiShop

Cardul tau iti aduce cumparaturi gratuite! Foloseste cardul de cumparaturi in magazinele partenere si beneficiezi de reduceri garantate.

Primesti gratuit pana la 4 carduri suplimentare. Imparte beneficiile cardului de cumparaturi Raiffeisen Bank cu inca 4 persoane dragi tie carora le poti oferi cate un card suplimentar, fara niciun cost de administrare. Mai mult, pentru fiecare card suplimentar alegi acces total sau partial la limita ta de credit.

Ai la dispozitie un pachet complet de asigurari de calatorie:

Asigurare pentru intarzierea zborului/bagajelor de pana la 500 Euro.

Serviciile de asistenta si asigurarile de calatorie sunt disponibile 24/7, oriunde in lume, pentru tine si membrii familiei, in conditiile in care cel putin o plata legata de calatorie a fost efectuata pe teritoriul Romaniei, inainte de inceperea calatoriei, cu cardul de cumparaturi. Dovada asigurarii se face pe baza cardului special de asigurat pe care il vei primi impreuna cu cardul de cumparaturi.

Beneficiezi de protectia rambursarilor in cazul unor evenimente nedorite prin atasarea la cardul de credit a asigurarii optionale Credit Life:

Asigurarea Credit Life iti este oferita gratuit pentru primele 3

cicluri de tranzactionare.

Caracteristici:

Nu necesita giranti, asigurare sau alte garantii.

Documente necesare (pentru salariati):

Astazi am completat de asemenea mai multe cereri de deschidere cont curent/emitere card de debit, precum si mai multe certificate de asigurare si contracte myBanking.

ZIUA 9: 9.07.2009

Astazi am aflat despre campania promotionala "Iti sta bine in Maldive".

Valorifica-le si premiul cel mare poate fi al tau!

E simplu sa castigi.

Tot ce trebuie sa faci este sa-ti folosesti cardul de cumparaturi Raiffeisen

Bank! Efectueaza cel putin 5 tranzactii lunar in valoare de minimum 10 Lei

fiecare si vei fi inscris automat in tragerea la sorti de la sfarsitul fiecarei

luni, cat si in cea de la finalul promotiei.

Premii lunare

1 x voucher de calatorie in valoare de 2.000 Lei, pe care il poti folosi oriunde;

10 premii in bani in valoare de 300 Lei

Marele premiu

1 x vacanta de vis in Insulele Maldive

Excursia este valabila pentru 2 persoane, include transportul cu avionul si 7 nopti de cazare la un hotel de 4*, cu toate serviciile incluse.

Promotie valabila in perioada 1 mai - 31 decembrie 2009.

La aceasta promotie se vor acorda 89 de premii in bani in valoare totala

de 50.000 Lei.

Consulta gratuit regulamentul oficial pe https://www.raiffeisen.ro sau in

fiecare agentie Raiffeisen Bank.

Astazi am completat de asemenea mai multe cereri de deschidere cont curent/emitere card de debit, precum si mai multe certificate de asigurare si contracte myBanking.

ZIUA 10: 10.07.2009

Astazi am aflat informatii utile despre celelalte tipuri de carduri puse la dispozitia clientilor persoane fizice de catre Raiffeisen Bank.

Visa Electron

Avantaje:

pana la 5 carduri pe cont;

Maestro

Avantaje:

MasterCard in LEI

Avantaje:

Odata cu emiterea cardului, clientul beneficiaza de deschiderea unui

cont curent in lei, care poate fi accesat prin intermediul cardului,

de oriunde din tara sau strainatate: contul este alimentat in lei, iar in strainatate

se realizeaza conversia automata in moneda tarii respective.

acces in mod direct la disponibilul din contul curent;

permite rezervarea de servicii in strainatate;

permite efectuarea de plati pe internet;

efectuare plati la comercianti sau retrageri de numerar oriunde in tara si in strainatate;

0% comision la platile efectuate cu cardul la comerciantii din Romania si strainatate;

pana la 5 carduri pe cont.

MasterCard in USD

Avantaje:

MasterCard in EURO

Avantaje:

ZIUA 11: 13.07.2009

Astazi am aflat despre actualizarea datelor clientilor persoane fizice care trebuie efectuata.

Aceasta este o cerinta legala aplicabila tuturor bancilor din Romania in conformitate cu Regulamentul BNR 9/2008 privind cunoasterea clientelei.

Neindeplinirea acestei obligatii in termenul comunicat poate duce la restrictionarea temporara a accesului la conturile tale.

Actualizarea datelor este un proces extrem de simplu si care se poate realiza cu actul de identitate in orice agentie a bancii.

De asemenea am aflat despre programul promotional "Te premiem pentru punctualitate".

Ai un credit Flexicredit, Flexicredit Plus, Flexicredit Integral sau Casa Ta?

Poti castiga lunar, prin tragere la sorti:

3 premii constand in lichidarea creditului pentru clientii Flexicredit (in limita a 5.000 Euro);

Modalitati de plata a ratelor de credit

Ai la dispozitie numeroase posibilitati de plata a ratelor de credit. Alege-o pe cea mai potrivita stilului tau de viata:

In plus, folosind serviciile de plata la distanta oferite de Raiffeisen Bank, poti transfera dintr-un cont deschis la Raiffeisen Bank (cont de salariu, cont de economii etc.) in contul curent atasat creditului tau suma necesara de plata.

De asemenea,

poti efectua schimburi valutare, in situatia in care creditul tau este intr-o

moneda straina.

Serviciile de plata la distanta

oferite de Raiffeisen Bank sunt:

Promotia este valabila pana la 31 octombrie 2009. Regulamentul oficial al promotiei se poate consulta gratuit pe www.raiffeisen.ro sau in oricare agentie Raiffeisen Bank.

Astazi am completat de asemenea mai multe cereri de deschidere cont curent/emitere card de debit, precum si mai multe certificate de asigurare, contracte myBanking si formulare de actualizare a datelor persoanelor fizice.

ZIUA 12: 14.07.2009

Astazi am aflat informatii utile despre serviciul Western Union pus la dispozitia clientilor de catre Raiffeisen Bank.

Raiffeisen Bank va ofera serviciul de transferuri rapide de bani prin intermediul Western Union. Acest serviciu permite transferul electronic de numerar de la/la oricare din agentiile Western Union, putandu-se primi sau trimite bani oriunde in lume, fara a se folosi conturi bancare, carti de credit sau ordine de plata.

Will Call

Money Transfer: transferuri intre persoane fizice. Permite clientilor sa trimita si sa primeasca bani, prin intermediul oricarui agent Western Union, oriunde in lume, in cateva minute.

Quick Pay

Cel mai rapid, sigur si demn

de incredere mijloc de plata folosit pentru ca o companie sa primeasca sume de

bani transmise de clientii sai din intreaga lume. Aceste fonduri primite de

persoanele juridice straine, inregistrate in sistemul Western Union, vor fi

direct depozitate in contul bancar al acestora.

Quick Cash

Serviciu ce ofera o modalitate sigura si rapida pentru o companie de a trimite fonduri, prin intermediul retelei Western Union, clientilor sai sau salariatilor oriunde in lume.

Cui se adreseaza serviciul Western Union?

Avantajele serviciului Western Union

Cum procedati pentru a folosi serviciul Western Union?

Care este pretul utilizarii serviciului Western Union?

Grila de comisioane este standard si este disponibila la sediile unitatilor Bancii.

Astazi am completat de asemenea mai multe cereri de deschidere cont curent/emitere card de debit, precum si mai multe certificate de asigurare, contracte myBanking si formulare de actualizare.

ZIUA 13: 15.07.2009

Am aflat despre serviciul ConfortaBill, despre ceea ce presupune acesta si despre avantajele oferite clientilor.

Facturile de telefon fix si

mobil, gaze, lumina si asa mai departe. Pe fiecare trebuie sa o platiti in

alta parte, nu-i asa? Si uneori mai uitati de ele si se acumuleaza penalizari!

N-ati vrea sa scapati de toate acestea?

Care sunt avantajele?

Asigurarea ta in caz de accident.

De asemenea am aflat despre serviciul Sweep.

Acest serviciu iti ofera posibilitatea de a transfera automat sumele care depasesc un nivel prestabilit in alt cont indicat de catre tine. Tot ce depaseste acest prag prestabilit, va trece automat intr-un depozit.

De exemplu, poti solicita ca sumele din contul curent care depasesc 400 lei sa fie automat transferate in Contul de Economii Acces Plus care ofera o rata a dobanzii superioara.

Avantaje:

un mai bun management al fondurilor: pot fi pastrate in contul curent numai sumele necesare platilor curente, pentru tot ceea ce depaseste aceaste sume realizandu-se transferul automat in conturi cu rate superioare ale dobanzii;

costuri reduse: 0,65 lei pe transfer.

Astazi am completat de asemenea mai multe cereri de deschidere cont curent/emitere card de debit, precum si mai multe certificate de asigurare si contracte myBanking.

Am aflat informatii despre fondurile deschise de investitii.

Fondurile Deschise de Investitii reprezinta o modalitate foarte populara de plasare a banilor in tarile dezvoltate, fiind o alternativa la instrumentele clasice de economisire (ex. depozite bancare) si avand ca obiective obtinerea unor randamente superioare acestora.

Sunt organisme care colecteaza bani de la investitori si investesc in diferite tipuri de instrumente financiare (actiuni, obligatiuni, depozite, certificate de trezorerie), dupa reguli care sunt stabilite in stransa legatura cu obiectivele fondului. Dupa obiectivele fondului, ele se clasifica in:

Fonduri monetare: investesc in instrumente de piata monetara (certificate de depozit, titluri de trezorerie, depozite bancare)

Fonduri de obligatiuni: investesc in instrumente cu venit fix (titluri de stat, corporatiste, municipale, etc.) cu scadenta de cel putin pe 1 an. Principala sursa de crestere a activelor fondului este dobanda.

Fonduri de actiuni: investesc preponderent in actiuni cotate pe o piata reglementata. Principala sursa de crestere a activului fondului este aprecierea valorii actiunilor detinute de fond.

Fonduri mixte/echilibrate: investesc intr-un mix de actiuni si instrumente de piata monetara (certificate de depozit, titluri de trezorerie, depozite bancare).

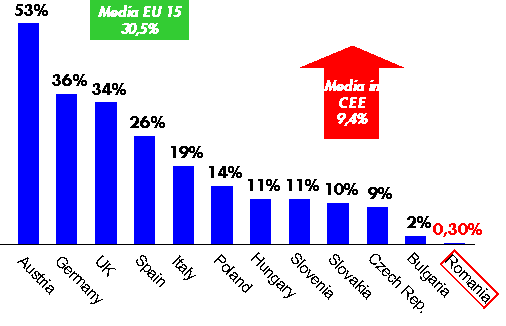

In ultimii ani, fondurile de investitii au dobandit o importanta din ce in ce mai mare si in tarile Europei Centrale si de Est, asa cum se poate observa si din aceasta statistica realizata in 2007.

Activele administrate de fonduri ca procent din PIB

In Romania, gradul de dezvoltare al pietei fondurilor de investitii este unul extrem de redus, totalul activelor administrate de fonduri de investitii la sfarsitul anului 2007 fiind de aproximativ 310 milioane Euro, reprezentand doar 0,3% din PIB-ul Romaniei, o valoare extrem de redusa chiar si in comparatie cu tarile vecine, reflectand insa potentialul urias de dezvoltare al acestui domeniu.

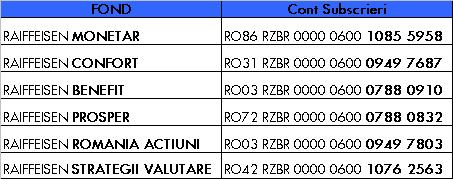

Modalitati de subscriere si rascumparare

Subscrierea unitatilor de fond:

Prima subscriere:

Pentru dobandirea calitatii de investitor la fondurile de investitii Raiffeisen Asset Management, trebuie sa iei legatura cu un consultant de vanzari din unitatile distribuitoare.

Subscrieri ulterioare:

Numerar: Contravaloarea unitatilor de fond poate fi depusa in numerar la casieriile oricarei unitati Raiffeisen Bank

Ordin de plata: Transferul sumei in contul de subscrieri al fondului, avand ca detalii CNP-ul titularului (sau CUI-ul in cazul persoanelor juridice).

Altele: In cazul in care esti client S.S.I.F. Raiffeisen Capital & Investment S.A., poti opta pentru realizarea de subscrieri de unitati ale fondului prin intermediul contului deschis la societatea de servicii de investitii financiare.

Conturile pentru subscrieri ale fondurilor

Fondul Deschis de Investitii Raiffeisen Monetar

Fondul are ca politica de investitii plasarea resurselor preponderent in instrumente ale pietei monetare, efectuand plasamente in depozite bancare, certificate de depozit, titluri de stat, obligatiuni (corporative, municipale, garantate de stat) cu maturitate initiala sau reziduala mai mica de 397 de zile, inclusiv, precum si instrumente financiare supuse unor modificari regulate ale randamentului, conform conditiilor pietei monetare, cel putin o data la 397 de zile. Fondul nu va investi in actiuni.

Se adreseaza tuturor investitorilor care:

.

doresc sa investeasca pe termen scurt;

. au aversiune la risc ridicata.

Avantaje:

Randamente mai ridicate decat daca banii sunt pastrati in contul curent;

Banii pot fi retrasi oricand fara pierderea castigului deja acumulat (spre deosebire de depozitele bancare unde dobanda se pierde in cazul retragerii banilor inainte de scadenta).

Fondul Deschis de Investitii Raiffeisen Confort

Obiectivul Fondului este reprezentat de valorificarea capitalurilor investite in scopul obtinerii unor randamente corespunzatoare in conditiile unei evolutii favorabile a pietelor de actiuni, locala si internationala, dar si limitarea, pe cat posibil, a pierderilor care s-ar inregistra in cazul unor scaderi ale pietelor de actiuni. Astfel, in conditiile unei evolutii nefavorabile a pietelor de actiuni pe care investeste Fondul, obiectivul acestuia este constituit de limitarea scaderii, dupa doi ani de la data lansarii Fondului (sau de la data stabilirii unei noi valori urmarite), a valorii unitatii de fond sub valoarea initiala (respectiv valoarea urmarita curenta). In acelasi timp se va urmari limitarea scaderii valorii unitatii de fond sub nivelul de 90% din valoarea urmarita pe parcursul fiecarei perioade investitionale de 2 ani. Acest nivel rezulta din modelul teoretic utilizat pentru implementarea strategiei investitionale, fara a fi garantata atingerea obiectivului mai sus mentionat.

Fondul Deschis de Investitii Raiffeisen Benefit

Obiectivul Fondului este de a plasa resursele financiare astfel incat sa ofere investitorilor un randament relativ stabil combinat cu un potential de crestere moderat. Fondul are ca politica de investitii plasarea resurselor preponderent in obligatiuni (de stat, municipale, corporative). In vederea asigurarii unei lichiditati corespunzatoare, o parte din activele fondului va fi investita in instrumente ale pietei monetare. In scopul imbunatatirii performantelor fondului, pana la 50% din active vor fi investite in actiuni sau alte instrumente financiare. In vederea reducerii riscului prin diversificare, asigurarii unei lichiditati sporite si cresterii randamentului o parte din investitiile in actiuni sunt plasate pe pietele externe.

Fondul Deschis de Investitii Raiffeisen Prosper

Obiectivul Fondului este de a plasa resursele financiare in scopul obtinerii unei cresteri pe termen mediu si lung a capitalului investit. Fondul are ca politica de investitii plasarea resurselor preponderent in actiuni, pana la un maxim de 90% din activele Fondului. Partea ramasa va fi investita in instrumente cu venit fix (ex. obligatiuni), instrumente ale pietei monetare si alte instrumente financiare, in vederea asigurarii lichiditatii.

In vederea reducerii riscului prin diversificare, asigurarii unei lichiditati sporite si cresterii randamentului o parte din investitiile in actiuni sunt plasate pe pietele externe.

Fondul Deschis de Investitii Raiffeisen Romania Actiuni

Obiectivul Fondului este de a plasa resursele financiare in scopul obtinerii unei cresteri pe termen mediu si lung a capitalului investit. Fondul are ca politica de investitii plasarea resurselor preponderent in actiuni ale companiilor romanesti cotate, pana la 100% din activele Fondului.

ZIUA 15: 17.07.2009

In ultima zi a stagiului de practica am aflat informatii despre fondul inchis de investitii Raiffeisen Strategii Valutare precum si despre fondul de pensii facultative Raiffeisen Acumulare.

Raiffeisen Strategii Valutare

Fondul inchis de investitii Raiffeisen Strategii Valutare va urmari obtinerea unor randamente superioare dobanzilor interbancare (ROBID la 3 luni), in conditiile asumarii unui grad moderat de risc, prin capitalizarea evolutiilor de pe pietele monetara si valutara.

Fondul va efectua plasamente in instrumente ale pietei monetare, in scopul obtinerii unor randamente corespunzatoare instrumentelor cu venit fix. In vederea cresterii randamentului peste nivelul ratelor dobanzilor, se vor initia tranzactiile pe instrumente financiare derivate, avand in principal ca activ suport cursul de schimb.

Fondul nu va investi in actiuni.

Fondul se adreseaza investitorilor care pot plasa resurse pe termene scurte si medii, au o toleranta moderata la risc si se afla in cautarea unor oportunitati de plasament alternative instrumentelor de economisire clasice.

Fondul de pensii facultative Raiffeisen Acumulare

Obiectivul fondului: cresterea pe termen lung a capitalului investit in conditiile asumarii unui nivel de risc moderat; valoarea initiala a unitatii de fond va fi de 10 RON.

In ce sunt investiti banii?

Pentru asigurarea stabilitatii fondului si a unui flux de venituri certe, cea mai mare parte a resurselor sunt plasate in titluri de stat si instrumente ale pietei monetare. In scopul imbunatatirii performantelor fondului, aproximativ 25% din active vor fi investite in actiuni listate si 10% in obligatiuni tranzactionate.

CONCLUZII

Prin intermediul stagiilor de practica, Raiffeisen Bank ofera studentilor oportunitatea de a se familiariza cu cultura unei organizatii multinationale si de a cunoaste fluxul de activitati din cadrul unei unitati bancare, sprijinind direct angajatii bancii in indeplinirea activitatilor zilnice.

Pe parcursul celor 3 saptamani a stagiului de practica, mi-am concentrat atentia indeosebi asupra operatiunilor ce se desfasoara la ghiseu, in relatiile cu clientii, si asupra activitatii de creditare, incercand sa parcurg cate putin din toate activitatile bancii.

Prin intermediul stagiului de practica efectuat la Raiffeisen Bank, Agentia Chisineu Cris am intrat in contact cu angajati profesionisti care sunt tot timpul la dispozitia clientului si care mai presus de orice il respecta.

Din punctul meu de vedere, ca student este foarte util sa poti sa iti efectuezi stagiul de practica la una din cele mai importante banci din tara noastra intrucat iti dai seama de profesionalismul angajatilor si ceea ce conteaza si mai mult, realizezi ca ceea ce inveti in timpul activitatii de practica te ajuta mult pentru a constientiza ca toata teoria pe care o inveti la facultate nu e chiar atat de inutila pe cat ai crezut la inceput. De fapt toate cunostintele pe care le acumulam in timpul anilor de facultate nu sunt deloc inutile, fiecare avand rolul sau in dezvoltarea profesionala a fiecaruia dintre noi.

Personal, consider ca orice student ar trebui sa profite de stagiul de practica pentru a acumula cat mai multe cunostinte despre ceea ce se intampla intr-o institutie de credit sau in firma unde isi desfasoara activitatea de practica intrucat nu se stie niciodata cand ii vor fi de folos. Trebuie sa profitam la maxim de oportunitatile de dezvoltare profesionala pe care ni le ofera efectuarea stagiului de practica, indiferent de locul unde acesta este realizat.

In ceea ce ma priveste, consider ca activitatea de practica a fost extrem de benefica, intrucat m-a ajutat sa-mi valorific si sa-mi imbogatesc cunostintele deprinse in cadrul orelor de studiu si sa-mi dezvolt abilitatile practice necesare in domeniul bancar.

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 14080

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2025 . All rights reserved