| CATEGORII DOCUMENTE |

ANALIZA FUNDAMENTALA A TITLURILOR BURSIERE

CAPITOLUL I

1.1 Notiuni introductive

Din ce in ce mai multa lume a auzit de castigurile care pot fi obtinute de pe urma investititiilor in titluri de valoare ale societatilor cotate la bursa. Cum creste valoarea acestor titluri, denumite de multa lume cu termenul de actiuni sau cand este momentul cel mai prielnic pentru a le cumpara? De asemenea, in cazul in care cursul a cunoscut o evolutie favorabila din momentul achizitiei, apare intrebarea cand anume se poate considera ca investitorul a castigat suficient? Si daca ar fi bine ca el sa isi marcheze acest profit potential sau poate spera in continuare la castiguri si mai mari. Cine este responsabil in cazul in care cursul titlurilor detinute este unul descendent si creeaza implicit pierderi?

Acestea sunt doar o parte infima a intrebarilor care pot surveni din partea investitorilor la bursa sau a celor care ar dori sa investeasca pe viitor, insa considera ca e mai bine sa puna intrebarile inainte de a se lansa in acest "joc" bursier.

Nimeni nu a stabilit inca o formula exacta prin care sa fie determinata evolutia viitoare a cursului actiunilor societatilor care sunt listate in cadrul burselor de valori. Fluctuatiile cursului depind de o sumedenie de factori, de structura atat micro cat si macroeconomica. Anticiparea importantei fiecaruia din acestia si momentul in care ei ar urma sa produca vreun efect asupra societatii ale carei actiuni sunt tranzactionate public intr-un cadru reglementat cum este cel al burselor de valori poate fii cheia succesului in ceea ce privesc investitiile pe piata de capital.

Astfel, inca din fazele incipiente ale burselor de valori, investitorii au incercat si au schimbat numeroase metode care sa ii ajute sa anticipeze fluctuatiile de pret intr-un mod favorabil deciziei lor investitionale. S-au cautat formule de calcul ale pretului care sa permita utilizatorilor sa fie mereu cu un pas inaintea celorlati sau care sa elimine incertitudinile legate de fluctuatiile pietelor respective. De asemenea s-a recurs la utilizarea unor modele matematice si statistice, s-a cercetat istoricul pietelor cu speranta de a se descoperi anumite modele standard de miscare a preturilor sau s-a incercat identificarea miscarilor ciclice ale pietei ajungandu-se chiar si la studii din punct de vedere psihologic asupra pietei si a participantilor. Insa pana in prezent nimeni nu a reusit sa ajunga la o formula care sa garanteze intr-o forma sau alta castigul sigur dintr-o investitie.

Cu toate acestea, eforturile de a previziona evolutia viitoare a pretului au conturat de-a lungul timpului o stiinta numita analiza pietei, iar adeptii ei s-au separat in doua tabere: fundamentalistii si tehnicienii. Obiectivul lor fiind acelasi - previziunea pretului - insa metodele utilizate pentru atingerea acestui obiectiv sunt diferite.

Scopul principal al oricarei investitii este obtinerea de profit. Randamentele pozitive inregistrate in ultimii de catre societatile cotate la bursa de la Bucuresti a atras un numar tot mai mare de doritori (atat din tara cat si din strainatate) de astfel de castiguri, dintre care multi au intrat fara a avea cunostinte elementare despre aceasta piata. Preocuparea lor principala a fost astfel alegerea societatilor care sa le ofere o posibilitate cat mai mare de castig la un nivel cat mai scazut al riscului. Din punctul lor de vedere analiza pietei consta in studierea ziarelor si a revistelor cu specific financiar, diverse rapoarte financiare si de analiza, consultarea brokerului personal sau schimbul de idei si pareri cu alti investitori. Astfel de abordari sunt utile pentru toti investitorii deoarece aceste date sunt cele care determina alegerea uneia sau altei societati a carei evolutii poate fi mai apoi studiata si urmarita mai in detaliu cu ajutorul analizei bursiere.

Un aspect de asemenea extrem de important care trebuie avut in vedere in momentul in care se decide intrarea pe piata de capital este ca nu ne putem baza pe o singura parere, opinie, indicator grafic sau metoda de analiza. Este normal ca un indicator sa ne convinga mai mult decat altul sau sa preferam un anumit fel de analiza, insa cand dorim sa luam o decizie este bine sa avem in vedere si tendintele altor indicatori, atat apartinand analizei tehnice cat si celei fundamentale, care daca indica aceeasi directie inseamna ca decizia este una bine fundamentata[1]. Cand insa indicatorii sunt contradictorii (de cele mai multe ori) riscurile investitiei sunt mai mari. Nu se poate stabili cu certitudine care dintre cele doua tabere are mai multa dreptate, asta deoarece uneori se confirma analizele mai laborioase ale tehnicienilor in timp ce alte dati fundamentalistii sunt cei care sesizeaza momentul propice privind deciziile investitionale.

Avand in vedere aceste procede care pot fi utilizate pentru a ne face mai usoara decizia de a investi, constatam ca pot fi trasate si anumite profiluri de investitori. Astfel, acestia pot fi impartiti din punct de vedere al tipului de analiza predominant utilizat in decizia lor de a actiona, alaturi de psihologia proprie, in urmatoarele categorii:

speculatorul - este genul de investitor care efectueaza tranzactii intr-o perioada scurta de timp chiar si doar in cadrul unei singure sedinte de tranzactionare cu scopul de a obtine un profit imediat. Decizia lui de a intra pe piata este fundamentata pe baza graficelor obtinute in urma analizei tehnice cu aplicabilitate imediata. Datele analizei fundamentale sunt inutile pentru acest tip de investitor deoarece efectele stirilor si a datelor obtinute prin intermediul unui studiu fundamentalist sunt vizibile doar pe termen mediu sau lung;

investitorul de portofoliu - isi mentine pozitia pe piata pe un termen lung in scopul diversificarii activelor detinute pentru a minimiza riscurile. Avand in vedere ca el nu urmareste sa se retraga sau sa isi marcheze profitul intr-un timp scurt, el va tine cont mai mult de datele furnizate prin intermediul analizei tehnice decat de informatiile care reies din analiza fundamentala (deoarece graficele analizei tehnice ii sugereaza momentele oportune de a intra pe piata);

investitorul de pozitie - este genul de investitor care isi pastreaza portofoliul pe termen lung analizand permanent tendintele si miscarile la nivel macroeconomic aparute in sectorul sau ramura in care si-a plasat investitia. Acest fapt il determina sa recurga mai ales la studierea situatiei din perspectiva fundamentalista[2].

Dupa cum se poate observa, din profilurile prezentate reiese ca cele doua tipuri de analiza bursiera se completeaza reciproc si acolo unde una isi arata limitele intervine celalalta. Daca tehnicienii furnizeaza informatii despre piata in ansamblul si tendintele ei, fundamentalistii sunt cei care remarca daca evenimentele care au loc in afara pietei sunt in masura sa afecteze evolutiile viitoare de pret ale activelor detinute. Cert este ca trebuie tinut cont de ambele modalitati de analiza pentru a ne putea crea o imagine cat mai fidela asupra pietei.

1.2 Piata bursiera din Romania

Crearea efectiva a pietei de capital a demarat de-abia in anul 1995 pornind practic de la zero - fara personal instruit, fara specialisti autohtoni si in conditii politico-economice neprielnice, din care se pot aminti: recesiunea economica ce a afectat ritmul si valoare investitiilor, ratele ridicate ale inflatiei care coroborate cu ratele ridicate ale dobanzilor practicate de sectorul bancar si emisiunea titlurilor de stat au atras atentia populatie beneficiind si de un grad mai ridicat de incredere si un risc mai scazut. De asemenea profitabilitatea scazuta a mediului economic a facut imposibila cresterea spectaculoasa a valorii titlurilor societatilor tranzactionate la bursa, fapt care a descurajat si mai mult potentialii investitori.

Asa cum am amintit, legea 52/1994 prevede ca autoritatea de reglementare in ceea ce priveste piata titlurilor de valoare este Comisia Nationala a Valorilor Mobiliare.

Comisia este compusa din 7 membrii care sunt atat numiti cat si revocati de catre Parlament in sesiunea comuna a celor doua camere. Comisia va avea 1 presedinte, 2 vicepresedinti si 4 comisari . Fiecare membru va avea un mandat de 5 ani si va putea fi reinvestit in functie o singura data. Dintre atributiile prevazute in statutul C.N.V.M. putem desprinde urmatoarele functii principale :

reglementarea pietei si a intermediarilor - reglementeaza si autorizeaza societatile de servicii de investitii financiare si agentii de servicii de investitii financiare; reglementeaza si autorizeaza registrele independente ale actionarilor, societatile de compensare, decontare si depozitare de valori mobiliare; atesteaza cenzorii externi independenti; reglementeaza si autorizeaza organismele de plasament colecitv, etc.

reglementarea unor operatiuni financiare ale societatilor comerciale cum ar fi atragerile de noi fonduri prin majorarea capitalului social sau prin emiterea de noi actiuni care pot fi introduse pe piata prin oferta publica primara de vanzare. De asemenea C.N.V.M.[5], vegheaza la desfasurarea in conditii legale a ofertelor publice secundare de vanzare sau a ofertelor publice de cumparare care pot duce la schimbarea structurii actionariatului unei societati.

supravegherea pietei valorilor mobiliare - in acest sens comisia desfasoara activitati de supervizare a societatilor emitente de valori mobiliare, a societatilor de servicii de investitii financiare, a bunei desfasurari a ofertelor publice si a plasamentelor private, a tranzactiilor efectuate pe pietele reglementate, etc.

C.N.V.M. dispune de un departament de control si ancheta care are scopul de a efectua controale si anchete in cadrul societatilor de servicii de investitii financiare, a fondurilor deschise de investitii, a societatilor de investitii financiare si a societatilor emitente. De asemenea acest departament poate urmari desfasurarea sedintelor de tranzactionare care au loc la Bursa de Valori Bucuresti (BVB) si RASDAQ, in timp real, precum si modul in care se realizeaza plata si decontarea acestora in cadrul SNCDD[6].

evidenta valorilor mobiliare - ca autoritate de reglementare a pietei titlurilor de valoare, C.N.V.M. dispune de un sistem de evidenta computerizata a valorilor mobiliare care sa permita crearea unei baze de date care sa contina informatii privind emitentii de valori mobiliare.

nu in ultimul rand, comisia dispune de un secretariat general care este responsabil de relatiile publice. Acesta intocmeste materiale informative, redacteaza raportul anual de activitate al comisiei, pregateste si organizeaza sedintele de activitate si finalizeaza si transmite spre publicarea in Monitorul Oficial regulamentele si instructiunile emise de C.N.V.M.[7]

Cu toate ca este o institutie bugetara, Comisia se finanteaza integral din venituri extrabugetare provenite din comisioane aplicate tranzactiilor desfasurate pe pietele reglementate, a ofertelor publice de cumparare si de vanzare, etc.

Dupa 5 decenii in care activitatea i-a fost suspendata, la 21 aprilie 1995, printr-un decret emis de catre Comisia Nationala a Valorilor Mobiliare, Bursa de Valori Bucuresti a fost reinfiintata ca institutie publica si care isi desfasoara activitatea prin autofinantare. Conducerea Bursei de Valori Bucuresti revine Comitetului Bursei format din 9 reprezentanti alesi de catre Asociatia Bursei de Valori care a fost constituita la 27 aprilie 1995 avand 24 de societati de valori mobiliare (in prezent societati de servicii de investitii financiare) fondatoare.

Constituirea si dezvoltarea pietei de capital romanesti este insa indisolubil legata de procesul de privatizare al intreprinderilor romanesti de stat din diferite domenii: industrie, agricultura, comert, transporturi, alimentatie publica, etc. Prin intermediul Programului de Privatizare in Masa (PPM) s-a realizat privatizarea a peste 5,000 de societati comerciale cu capital de stat, prin distrubuirea unei parti a capitalului acestora, in mod gratuit, catre populatie prin intermediul certificatelor de actionar. Acest proces a continuat prin vanzarea capitalului social ramas in proprietatea statului, gestionat de catre Agentia de Valorificare a Activelor Statului (AVAS). Cotarea societatilor cu capital integral privat s-a realizat insa intr-un ritm mult mai lent, fapt care a tinut multe societati in afara circuitului bursier.

Prima zi activa a noii burse a fost 20 noiembrie 1995, in care s-au facut tranzactii cu actiunile primelor 6 societati cotate la BVB. Sfarsitul anului a consemnat prezenta a 9 societati listate la cota bursei, un numar mic de actiuni care nu ofereau prea multe alternative potentialilor investitori. Primele societati cotate la bursa erau cu capital majoritar de stat, printre ele incepand totusi sa isi faca simtita prezenta odata cu trecerea timpului si primele societati private. Conditiile mereu schimbatoare din mediul economic si politic intern au facut ca numarul societatilor sa fluctueze de la an la an - varful fiind inregistrat in anul 1999 cand au fost tranzactionate in cadrul sedintelor Bursei de Valori Bucuresti actiuni a 138 de societati, numarul lor ajungand in prezent la 65.

Cotarea sau admiterea unei societati la Bursa de Valori reprezinta recunoasterea eficientei activitatii desfasurate. Criteriile de admitere au devenit tot mai restrictive insa, privite din perspectiva investitorilor, au determinat cresterea increderii acestora in piata de capital si diminuarea riscului investitiei. Astfel, rezultatele per ansamblu ale bursei pana in anul 2000 au fost negative - instabilitatea societatilor admise la cota, colaborat cu nivelul ridicat al inflatiei a facut ca pana si castigurile din diferentele de pret si acordarea de dividende a unor socitati sa fie anulate si rezultatele finale sa fie real negative. In anul 2000 bursa se opreste in sfarsit din evolutia negativa neintrerupta de la deschiderea din 1995, cea mai mare parte a actiunilor tranzactionate incheind anul cu un randament pozitiv mediu de 23%. Urmatorii ani sunt o perioada de crestere masiva a pietei de capital romanesti, castigurile determinand tot mai multi oameni sa se reorienteze dinspre sectorul bancar - cu care erau obisnuiti datorita dobanzilor mari practicate de banci la depozite - inspre bursa. Rata inflatiei din 2001 de "doar" 30% (valoarea este totusi comparativ mai mica fata de nivelele atinse cu 3-4 ani in urma cand a ajuns pana la 150%), si tendinta de redresare a economiei romanesti pe ansamblu a determinat un castig mediu ajustat cu rata inflatiei de 30%. Cresterea nu s-a oprit insa aici, anul 2002 consemnand un profit mediu de 81% in conditiile in care indicele BET al celor mai active 10 societati cotate in cadrul Bursei de Valori Bucuresti a crescut cu 119%. Cu toate acestea putem observa si un aspect negativ, faptul ca valoarea tranzactiilor este destul de mica comparativ cu volumele tranzactionate in bursele altor tari central si est europene, pe parcursul anului 2002 fiind efectuate tranzactii in valoare de 222 milioane de euro. Dupa 3 ani de crestere spectaculoasa, anul 2003 consemneaza o prima stagnare a evolutiei societatilor tranzactionate, castigurile medii pe ansamblul celor 63 de societati ale caror actiuni au facut obiectul schimburile schimburilor in 2003 a fost de 22%.

Un nou trend de crestere accentuata poate fi constatat in anul 2004, an care marcheaza si cel mai mare randament al actiunilor tranzactionate in valoare de 106%, cu alte cuvinte, castigul mediu oferit de actiuni listate la bursa a dus la dublarea banilor investiti. Aceasta crestere spectaculoasa este cu atat mai imbucuratoare cu cat volumului tranzactiilor s-a dublat fata de 2003 ajungand la suma de 598 milioane de euro. Apar de asemenea cateva companii cu capital privat care atrag de la bun inceput atentia investitorilor - Rompetrol Rafinare Constanta si Banca Carpatica.

Anul 2005 este din nou un an bun in ceea ce privesc investitiile facute la bursa. Indicele BET creste pentru al 5-lea consecutiv, randamentul mediu al tuturor actiunilor listate aduce din nou profituri de peste 60 de procente. De asemenea se observa preferinta tot mai mare pentru investitiile pe piata de capital dupa valoarea tranzactiilor efectuate in acest an care se ridica la suma de 2,15 miliarde de euro, in crestere de aproape 4 ori fata de valoarea tranzactionata in anul anterior. Si totusi pot fi punctate si cateva aspecte negative ale acestui an cum ar fi modificarile frecvente aduse codului fiscal si lansarea de stiri din oamenilor politici care au destabilizat in cateva randuri piata. De asemenea desi cresterea pe ansamblu este din nou semnificativa, "motorul" ei au fost doar cateva companii (SIF-urile, alaturi de companiile din sectorul bancar) care au dus indicii bursieri in sus, nu toate companiile consemnand cresteri asemanatoare.

Debutul anului 2006 a consemnat o noua crestere spectaculoasa a indicelui BET care in primele 2 luni s-a apreciat cu mai bine de 20 de procente. Marile companii din sectorul bancar, al industriei de medicamente sau petroliere prefigureaza venituri superioare pe anul 2006 comparativ cu 2005 si profituri care par sa atraga tot mai multi bani in piata romaneasca de capital. Perioada urmatoare a consemnat insa unele corectii destul de insemnate ale preturilor, contextul pietelor internationale de capital si evenimentele care au avut loc pe plan national (majorarea cotei de impozitare a castigurilor obtinute din tranzactii cu actiuni de la 1% la 16% pentru actiunile vandute mai repede de 365 de zile de la cumparare) au generat scaderi semnificative ale preturilor actiunilor cotate la BVB. Adunarile Generale care au avut loc in perioada aprilie-mai si rezolutiile luate in cadrul acestora a facut ca preturile sa nu reintre pe termen scurt pe un trend ascendent. Oferta publica initiala, de listare a companiei Transelectrica, din luna iunie, si momentul inceperii tranzactiilor cu titlurile TEL - la finele lunii august - au fost factorii care au mai revigorat atmosfera la bursa si au repus preturile pe un trend crescator. Castigurile obtinute insa in medie pentru anul 2006 nu au depasit 21%, cea mai mica rata de crestere inregistrata la BVB din anul 2001. Cu toate acestea, marja de castig continua sa fie de 3 ori mai mare decat dobanzile oferite de banci la depozitele atrase si se plasa de asemenea cu mult peste media castigurilor obtinute pe bursele din tarile dezvoltate.

Se poate spune ca nu este greu sa devii investitor, pentru acest lucru trebuind doar deschis un cont de investitii la o societate de servicii de investitii financiare si lansarea ordinelor de cumparare si vanzare, este nevoie si de pricepere, cunostinte teoretice, antrenament care duce la acumularea de experienta care impreuna cu norocul si nervii de otel pot reprezenta cheia succesului investitiilor.

Cu toate ca cifrele reprezentand randamentele ultimilor ani sunt extrem de atragatoare si ca investitiile par a fi un proces la indemana oricui, castigurile realizate la bursa nu se fac fara o analiza prealabila. Aceasta poate lua insa mai multe forme, unele complexe accesibile mai mult cunoscatorilor si care au anumite cunostinte in acest domeniu, dar si metode de analiza mai usoare de invatat si de aplicat care se adreseaza tuturor categoriilor de investitori. Cu cat timpul de instrument financiar tranzactionat este mai complex cu atat este insa nevoie de mai multe cunostinte.

Si totusi exista o multitudine de variante si metode de analiza care insa nu pot fii toate luate in considerare sau invatate in momentul in care se ia decizia de a investi. Fiecare investitor trebuie sa aleaga acele metode care i se par mai apropiate de valorile sale pentru ca in primul rand pentru a investi este nevoie de incredere. In orice caz, trebuie inteles faptul ca investitia la bursa nu este un joc asa cum adesea se mentioneaza in presa sau chiar si de catre cunoscatori. Asta deoarece pretul si evolutia actiunilor societatilor listate la bursa nu sunt aleatoare ci se bazeaza pe mecanisme bine puse la punct, pe strategii si tactici aplicate de catre companiile emitente. In functie de aceste aspecte, putem decide in ce companii vrem sa ne investim economiile, pe ce durata si ce profituri urmarim, iar analiza este cea care ne ajuta sa ne alegem momentele in care decidem sa cumparam o anumita actiune a unei societati sau sa ne marcam profitul. Literatura de specialitate a facut distinctia intre doua tipuri de analiza: tehnica si fundamentala. Daca analiza tehnica studiaza mai mult tendintele evolutiei viitoare a preturilor raportat la tendintele trecute, folosindu-se in acest sens de grafice de pret, cu volume de tranzactionare si a altor indicatori, analiza fundamentala se bazeaza in principal pe raportarile financiare si pe anumiti indici care pot fi determinati in urma raportarilor financiar-contabile.

CAPITOLUL II

2.1 Analiza fundamentala

Orice proces decizional se bazeaza pe informatii corecte si actuale. Decizia de investitie are la baza o analiza investitionala care pleaca de la evaluarea factorilor calitativi ai unui portofoliu si continua cu determinarea momentelor optime de vanzare si cumparare a activelor financiare din care este constituit acel portofoliu

Analiza fundamentala ia in considerare urmatorii indicatori:

standingul financiar al societatii, conditiile micro si macroeconomice, precum si conditiile politice ale mediului in care societatea isi desfasoara activitatea;

gradul sau nivelul de crestere si de siguranta al ramurii de activitate in care activeaza societatea;

si nu in ultimul rand prognozele care vizeaza performantele societatii pe viitor.

Analiza fundamentala a situatiei economico-financiare a firmelor, ale caror titluri de valoare sau titluri de creanta se afla la dispozitia investitorilor, pe piata de capital se realizeaza efectuand un studiu comparativ al indicatorilor care se obtin din analiza rezultatelor financiare continute in rapoartele financiare ale societatii (si anume contul de profit si pierdere si bilantul contabil) si din analiza pretului format pe piata rezultat in urma raportului dintre cererea si oferta pentru titlul respectiv. In mod normal, pretul este cel care reflecta cel mai fidel performantele societatii emitente, nefiind altceva decat imaginea interesului investitorilor pentru activul financiar respectiv. Astfel se obtine o evaluare a echilibrului financiar al companiei analizate.

Exita o serie de aspecte care se urmaresc prin analiza fundamentala, si anume:

evaluarea stabilitatii veniturilor societatii cu ajutorul metodelor statistice

determinarea factorilor de risc care sunt implicati in operatiunile curente ale companiei - de mediu, social, de ramura de activitate, de economie sau politic

analiza calitativa a produselor si a pietei de desfacere

si nu in ultimul rand calitatea managementului

In acelasi timp, analiza fundamentala isi propune sa determine un curs teoretic al actiunilor, sa afle daca valorile mobiliare in discutie sunt sub, supra sau corect evaluate. Informatiile necesare in acest scop se obtin din raportarile financiare ale companiei. Pe baza acestor date se pot elabora prognoze asupra fluxurilor de venituri viitoare, asupra posibilelor dividende si a pretului de piata. Rezultatele care se obtin se coreleaza cu efectele pe care mediul economic si politic, atat national cat si international, le au asupra companiei, cu modul in care se comporta aceasta in diferite perioade ale ciclului de afaceri.

Situatiile financiare

Situatiile financiare anuale ofera o imagine fidela si corecta a pozitiei financiare, a performantelor, a modificarilor capitalului propriu si a fluxurilor de trezorerie ale societatii pentru un anumit exercitiu financiar. Relevante din acest punct de vedere pentru o companie sunt urmatoarele: bilantul, contul de profit si pierdere, situatia patrimoniului, rezultatele financiare si raportul de gestiune[8].

Bilantul este documentul contabil de sinteza, prin intermediul caruia se prezinta elementele de activ si pasiv ale intreprinderii la incheierea exercitiului. Acesta cuprinde toate elementele de activ si de pasiv grupate dupa natura, destinatie si lichiditate, respectiv dupa natura, provenienta si exigibilitate. Mai simplu, se poate spune ca bilantul pune in evidenta situatia patrimoniului unei societati care rezulta din scaderea activului bilantier a elementelor care corespund datoriilor bilantiere.

Activul bilantier pune in evidenta bunurile economice ca forme functionale de investire si folosire a capitalului, iar pasivul (sau datoriile), provenienta sau sursele de finantare a bunurilor delimitate patrimonial. Totodata, in cadrul activului, sunt reprezentate si pierderile, iar in pasiv, profitul. Interpretarea acestui fapt este dupa cum urmeaza: pe de o parte, pierderile, ca elemente de activ exprima marimea bunurilor consumate in desfasurarea activitatii economice care nu au putut fi acoperite din venituri proprii, iar pe de alta parte beneficiile ca elemente de pasiv, reprezinta sursa de finantare proprie a activelor create ca excedent al veniturilor fata de cheltuieli. Anexa la bilant reprezinta un set de situatii financiare care cuprind informatii complementare si explicative in raport cu bilantul si contul de profit si pierdere, precum si o prezentare sub forma de text privind regulile si metodele contabile.

Contul de profit si pierdere pune in evidenta si explica, intr-o forma analitica rezultatele prin prisma raporturilor de echilibru dintre cheltuieli si venituri. Contul de profit si pierdere cuprinde: cifra de afaceri neta, veniturile si cheltuielile exercitiului, grupate dupa natura lor si bineinteles rezultatul exercitiului - profitul sau pierderea.

Rezultatul pe actiune se prezinta atat pentru exercitiul curent, cat si pentru cel precedent, indiferent ca este pozitiv sau negativ. In notele explicative se prezinta informatii privind valoarea si natura veniturilor si cheltuielilor extraordinare, cu exceptia cazului in care aceste valori sunt nesemnificative pentru aprecierea rezultatelor. In mod similar vor fi prezentate veniturile si cheltuielile care se refera la exercitiul financiar precedent.

Comparativ, daca bilantul exprima starea patrimoniala la care s-a ajuns la incheierea exercitiului, contul de profit si pierdere arata cum s-a ajuns la respectiva stare finala. Acesta evidentiaza fluxurile de venituri si cheltuieli de gestiune, de la inceputul pana la sfarsitul exercitiului.

Situatia patrimoniului este asemanatoare bilantului, spre deosebire de acesta insa, care este un document anula, situatia patrimoniului se intocmeste trimestrial.

Rezultatele financiare se intocmesc de asemenea trimestrial si au o structura asemanatoare cu cea a contului de rezultate.

Raportul de gestiune este documentul bilantier folosit pentru interpretarea analitica a situatiei patrimoniului, a evolutiei financiare si a rezultatului. In cadrul raportului de gestiune se detaliaza informatia bilantiera privind situatia patrimoniului si evolutia sa previzibila, evenimentele deosebite care au intervenit in activitatea unitatii patrimoniale dupa incheierea exercitiului, participatiile la capitalul altei unitati precum si referiri privitoare la activitatea desfasurata si care sunt considerate relevante si deci este necesar a fi inscrise in raportul de gestiune.

Toate aceste documente se intocmesc si se fac publice pentru a permite analistilor sa determine o serie de indicatori care ilustreaza cum a evoluat compania in trecut si cum se estimeaza ca va evolua pe viitor. Scopul specialistilor in analiza fundamentala este acela de a determina valoarea intrinseca a unei companii si implicit a titlurilor sale.

Obiectivul determinarii valorii intrinseci a unei actiuni il constituie posibilitatea determinarii variatiilor cursurilor viitoare pe piata de capital raportat la aceasta valoare. Acest lucru constituie un element in fundamentarea deicziei de vanzare sau cumparare a titlului.

2.1.2 Analiza ratelor financiare

Analiza fundamentala, dincolo de aspectele ei teoretice presupune doua faze dinstincte: una este calculul indicatorilor financiari - cunoscuti si sub denumirea de rate prin care se determina echilibrul financiar al companiei, iar cealalta este estimarea valorii intrinseci a companiei care se stabileste prin folosirea modelelor de evaluare care pornesc de la perspectivele de crestere, nivelul de risc si cash flow.

Este extrem de important sa se aprecieze daca o companie a avut performante economico-financiare bune de-a lungul unei perioade de timp. Aceasta se poate face prin intermediul ratelor financiare, calculate pe baza informatiilor din situatiile financiare anuale.

O rata in sine, nu este relevanta, ci ea este folosita in cadrul unui sistem de referinta. Practica a consacrat urmatoarele baze de comparatie:

un nivel prestabilit al ratei, ce decurge din strategia financiara proprie a firmei;

- nivelul ratei din trecut sau asa-zisul standard istoric, care mai apoi prin compararea trendului se va observa daca evolutia in timp a fost sau nu favorabila;

- nivelul ratei inregistrat de companiile concurente care isi desfasoara activitatea in acelasi domeniu sau ramura de activitate;

- nivelul ratei inregistrat de companii care se incadreaza in aceeasi clasa de risc;

- si nu in ultimul rand, un standard general acceptat de experti, bancheri sau analisti.

Utilizarea analizei financiare pe baza ratelor are insa cateva deficiente care este bine a fi cunoscute.

Prima dintre ele se refera la faptul ca toate ratele au un caracter imperfect si imprecis, ele fiind apreciate doar ca tendinta. De exemplu, ar fi periculos ca lichiditatea unei companii sa fie judecata doar pe baza informatiilor oferite de bilant si anexele sale, care se refera doar la situatia dintr-o zi anume a anului. Informatiile ar putea fi eronate, mai ales atunci cand acea companie activeaza intr-o ramura industriala cu caracter ciclic.

O alta problema se refera la modul si termenii de comparatie. Dificultati deosebite apar mai ales in cazul companiilor care isi desfasoara activitatea in tari diferite, deoarece practica si principiile contabile difera de obicei de la o tara la alta.

In al treilea rand, ratele financiare sunt relevante, in masura in care cifrele contabile, pe baza carora au fost calculate, reflecta realitatea si sunt corecte. Contabilitatea unei compaii se realizeaza pe baza unui numar de principii si conventii contabile, care tind doar, catre o reflectare corecta a realitatii. Drept urmare a acestui fapt, utilizatorii ratelor ar trebui sa fie constienti in legatura cu ceea ce se afla in spatele cifrelor din rapoartele contabile.

Principalii indicatori de care se tin seama fundamentalistii sunt grupati dupa cum urmeaza: rate de lichiditate, rate ce arata profitabilitatea companiei, indicatori ce surprind eficienta utilizarii diferitelor elemente patrimoniale si nu in ultimul rand rate care se refera la valoarea de piata a companiei respective.

Rate de lichiditate

Termenul de lichiditate se refera la proprietatea elementelor patrimoniale de a se transforma in bani, acesta este si unul dintre criteriile de grupare a pozitiilor bilantiere. Lichiditatea se traduce, prin capacitatea companiei de a face fata cheltuielilor si de a-si putea onora obligatiile pe termen scurt, pe masura ce acestea devin exigibile.

Managerii financiari ai companiilor urmaresc in general aceste rate cu atentie, deoarece orice modificare notabila, care poate aparea de la un raport anual la altul, va determina analistii externi sa traga concluzii mai mult mai sau mai putin favorabile referitor la pozitia de lichiditatea si capacitatea de onorare a platilor de catre companie. Ei sunt cei care gestioneaza compania din punct de vedere economic, ei trebuie sa se asigure ca nivelul acestor rate nu se indeparteaza prea mult de la linia standardelor acceptate. O companie nu este singura pe piata. Ea coexista in cadrul unei comunitati financiare si, drept urmare, trebuie sa isi modeleze politica financiara interna in concordanta cu standardele general acceptate. In evaluarea pozitiei de lichiditate a unei companii, analistii folosesc doi indicatori cheie: rata curenta a lichiditatii si rata lichiditatii imediate.

Astfel, rata curenta a lichiditatii, se poate calcula ca raport intre activele curente si pasivele curente ale companiei studiate. Denumirea de "activ curent" se refera la activele ce pot fi transformate in numerar de-a lungul unui ciclu de functionare al unei firme, altfel spus, toate valorile economice de consum si circulatie a caror lichiditate este mai mica sau cel mult egala cu un an. Aici sunt cuprinse: numerarul, sumele debitoare si stocurile. In aceeasi ordine de idei, "pasivele curente" sunt datoriile a caror exigibilitate este mai mica sau egala cu un an. In aceasta categorie se incadreaza sumele creditoare si imprumuturile pe termen scurt.

Este considerat acceptabil ca raport intre activele si pasivele curente ale unei societati, raportul de 2 la 1. Limitele inferioare admise ale acestui raport variaza de la o ramura de activitate la alta, variind intre 1,2 si 1,8. Nici o rata prea mare de lichiditate nu este un semn prea insa pentru actionari, asta deoarece o lichiditatea prea mare semnifica faptul ca resursele companiei sunt concentrate in activele curente si drept urmare eficienta utilizarii acestora este una redusa.

Un al doilea indicator de lichiditate, la fel de important ca si primul este indicatorul lichiditatii imediate. Acesta se calculeaza ca raport intre active curente minus stocuri si pasive curente.

Rata imediata are o relevanta poate chiar mai mare decat lichidtatea curenta si reprezinta o modalitate mai buna de estimare a lichiditatii mai ales pentru companiile care detin stocuri ce nu pot fi transformate foarte rapid in numerar. In general insa, raportul de 1 la 1 al acestui indicator este considerat ca fiind un nivel bun al lichiditatii imediate. Si in calculul sau trebuie insa tinut cont de ramura de activitate a companiei studiate, nivelul fiind satisfacator daca se incadreaza in intervalul 0,65 si 1.

Cu toate acestea, ratele de lichiditate prezinta anumite neajunsuri. Mai intai, orice evaluare completa a pozitiei de lichiditate a unei companii analizeaza si plafoanele de creditare pe termen scurt la care are acces. Acest lucru nu apare in rapoartele anuale ale companiei, dar posibilitatea de a lua imprumuturi pe termen scurt si foarte scurt in contul unei linii de credit deschise de catre o banca, da o alta perspectiva asupra pozitiei de lichiditate la un moment dat. Este dificil, insa, pentru cei din afara companiei sa intre in posesia unor astfel de informatii.

In al doilea rand, ratele au un caracter static, ele nu reflecta fluxurile sau modificarile rapide care apar in situatia financiara a unei companii. Chiar daca pozitia de lichiditate a companiei nu este foarte buna in raport cu normele general acceptate, este bine sa se cunoasca daca situatia poate fi remediata fara a se apela la executare silita. Un factor capabil sa imbunatateasca situatia nefavorabila in case se afla compania la un moment dat poate fi profitul, deoarece fluxul de venituri viitoare este in masura sa imbunatateasca pozitia de lichiditate a companiei.

In orice caz, valoarea cea mai buna pentru astfel de indicatori este legata in mod direct de ramura economica in care se incadreaza firma sau de strategia pe care si-o propune aceasta.

Rate de risc (solvabilitate)

Solvabilitatea reprezinta capacitatea unei firme de a face fata obligatiilor pe care le-a angajat, respectiv de a-si onora platile la termenele scadente. Spre deosebire de lichiditate, care caracterizeaza o situatie pe termen scurt, solvabilitatea se refera la un orizont temporat mai lung. O companie poate fi considerata solvabila, daca dispune de disponibilitati si mijloace de plata. Se porneste de la aceste elemente si se construiesc diferiti indicatori care includ ambele notiuni - atat capacitatea de plata cat si nivelul obligatiilor angajate. Utilizarea lor se face insa in scopuri diferite.

Indicatorii de solvabilitate calculati exprima nivelurile relative ale riscului suportate de creditori si de catre actionarii firmei. Cu cat este mai mare proportia dintre fondurile imprumutate si fondurile cu care au contribuit proprietarii firmei, cu atat mai mare va fi riscul pentru debitori, incluzand aici si detinatorii de obligatiuni.

Astfel, solvabilitatea patrimoniala se calculeaza ca un raport intre total capitaluri/total pasive x 100. Rezultatul acestui raport este considerat ca fiind unul acceptabil daca se situeaza intre valorile de 30-35%, si este luat ca normal daca are o valoare mai mare de 50%.

De asemenea, se mai poate calcula si o rata a datoriilor totale sau a solvabilitatii generale ca raport intre datorii totale/active totale x 100. O rata a datoriilor totale care se situeaza sub 0,3 indica o pozitie buna.

Gradul de indatorare este de asemenea un indicator al solvabilitatii si este stabilit prin raportul dintre datorii pe termen lung/capital propriu x 100. In cazul in care valoarea obtinuta de pe urma acestui raport este subunitara, pozitia companiei este catalogata ca fiind favorabila.

Rate de profitabilitate

Ratele de profitabilitate exprima capacitatea de dezvoltare a firmei si de rambursare a datoriilor. Dintre cei mai folositi indicatori, utilizati in practica economica se numara, marjele profitului, rentabilitatea activelor totale (ROA), rentabilitatea financiara (ROE) si indicatorul "levier".

Marja de profit sau rentabilitatea vanzarilor exprima profitul obtinut de companie la fiecare unitate monetara de vanzari. Ca expresie matematica, aceasta se calculeaza ca raport intre profit/vanzari x 100.

O scadere a procentului scoate in evidenta faptul ca societatea nu este capabila sa isi controleze costurile de productie sau sa obtina pretul de vanzare optim. Acest indicator nu este foarte relevant, in sine, pentru ca variaza foarte mult de la o industrie la alta sau de la o companie la alta. Pentru a-si pastra relevanta, comparatia este bine sa se realizeze intre companii care activeaza in aceeasi ramura economica sau in acelasi sector de activitate.

Un alt indicator este rentabilitatea activelor totale. Acesta reprezinta eficienta utilizarii activelor, altfel spus, capacitatea managementului companiei de a obtine profituri din activele pe care le are la dispozitie. Formula de calcul a acestui indicator este profit brut/active totale.

Daca se tine seama de faptul ca activul total (economic) este finantat din capitalurile proprii si nu din cele imprumutate (care insumate constituie capitalul permanent), rentabilitatea activelor se mai poate scrie si sub forma raportului dintre profit brut/capital permanent x 100 (rentabilitate economica).

Analiza rentabilitatii activelor poate fi adancita prin raportarea acestui indicator la marja de profit si vanzari, in sensul ca marja de profit net inmultita cu viteza de rotatie a activelor este egala cu rentabilitatea economica.

Rentabilitatea activelor este o functie crescatoare, atat raportata la vanzari cat si la marja de profit. Efectul net obtinut astfel va depinde insa si de elasticitatea cererii pentru produsul respectiv. Ideal pentru o companie care incearca sa-si majoreze rentabilitatea activelor este sa actioneze simultan, in sensul cresterii, atat a marjei de profit cat si a rotatiei activelor, lucru destul de greu de realizat.

Un alt indicator, atent urmarit, in special de catre actionari, este rata rentabilitatii financiare sau ROE, care este determinata prin raportarea profitului net al companiei la capitalurile proprii.

Spre deosebire de rentabilitatea economica, care urmareste intreg capitalul permanent al companiei, rentabilitatea financiara se concentreaza numai asupra randamentului capitalului investit de actionari. O rata mica poate conduce la nemultumirea actionarilor pentru ca nu ofera posibilitatea distribuirii de dividende pe masura asteptarilor, dar poate exprima de asemenea o eventuala supracapitalizare. O alta interpretare a nivelului scazut al acestui indicator poate fi politica de reinvestire a profitului pentru cresterea activelor si a fluxurilor de venituri viitoare. Daca tinem cont de faptul ca multe din aceste investitii se fac in activitati de cercetare-dezvoltare, care vor aduce profituri, dar nu pe termen scurt, este posibil ca in viitor ROE sa creasca, oferind satisfactie actionarilor. Pe de alta parte, o rata prea mare indica subcapitalizarea si, deci, un grad mare de indatorare. Este foarte important ca toti indicatorii sa fie analizati contextual si in corelatie unii cu altii.

Pentru a intelege mai bine factorii care afecteaza ROE, inclusiv evolutia sa in timp, analistii descompun aceasta rata intr-un produs de mai multe rate. Acest sistem de descompunere este denumit 'metoda Dupont'. Fiecare rata componenta are o semnificatie particulara, iar procesul serveste la observarea separata a factorilor care influenteaza performanta companiei.

Aceasta descompunere poate lua urmatoarea forma:

ROE = profit net/profit brut x profit burt/EBIT[9] x EBIT/vanzari x vanzari/active totale x active totale/capitaluri proprii

O alta descompunere utilizata, mai accesibila prin prisma modelului contabil european, este urmatoarea:

ROE = profit net/vanzari x vanzari/active totale x active totale/capitaluri totale

sau

ROE = Marja de profit net x Rotatia activelor x Levierul

Unde Levierul este dat de formula:

Levierul = active totale/capitaluri proprii = 1 + datorii/capital propriu

Criteriul principal, in orientarea plasamentului, pentru un analist il constituie corelatia intre rentabilitatea financiara (ROE), rentabilitatea economica (ROA), rata dobanzii aferenta creditelor (costul capitalului) si nivelul impozitelor. Se porneste de la formula ratei financiare (ROE):

ROE = profit net/capital propriu = (profit brut-dobanzi-impozite)/capital propriu deci ROE = (1-i)(profit brut-d x datorii)/capital propriu

unde "i" este cota de impozite si taxe si "d" este rata medie a dobanzii aferente creditelor

Daca rata dobanzii este mai mare decat rata rentabilitatii economice (ROA), atunci rentabilitatea financiara (ROE) va fi mai mica decat cea economica. In aceste conditii intreprinderea nu poate contracta imprumuturi pe termen mediu si lung, iar pe piata financiara nu prezinta interes deosebit pentru investitori. Un potential cumparator poate fi insa interesat de o asemenea situatie, in cazul in care ii ofera avantaje in negocierea pretului, precum si daca are in vedere anumite posibilitati de sporire a eficientei firmei, in baza unor programe proprii de redresare, este unul din principalele motivele care determina investitorii sa achizitioneze firme falimentare. Pentru un analist, insa, care are in vedere evaluarea actiunilor companiei respective, acest fapt nu prezinta interes.

Daca rata dobanzii va fi egala cu rata rentabilitatii economice, atunci va fi egala si cu rata rentabilitatii financiare. In acest caz, structura capitalului nu este in masura sa influenteze decizia de cumparare a actiunilor.

Cea mai interesanta situatie este cea in care rentabilitatea economica este mai mare decat rata dobanzii la capitalurile imprumutate, compania se afla intr-o situatie favorabila, ea realizeaza o rentabilitate financiara si un profit mai mare. In plus firma va putea apela la credite, pe termen mediu si lung, pentru finantarea activitatii, asigurandu-si astfel un profit suplimentar in viitor. In acest caz actionarii pot beneficia de efectul de levier al indatorarii intreprinderii. Efectul de levier este pus in evidenta de relatia:

(ROA - d) x datorii/capital propriu

unde levierul este raportul datorii/capital propriu.

Pentru actionar este important sa stie si care este profitul pe actiune determinat conform formulei:

Profitul pe actiune = profit net/nr. de actiuni

indicator care reflecta capacitatea emitentului unei actiuni de a obtine profit. Dividendele nete sunt cele care raman dupa plata impozitului pe dividend; dividendul pe actiune da masura venitului pe care il obtine posesorul de actiuni din investitia sa:

Dividendul pe actiune = dividend net/nr. de actiuni

In legatura cu dividendele se poate calcula si o rata de distribuire a dividendului, care reflecta partea din profitul exercitiului financiar ce va fi distribuita actionarilor si se determina conform formulei:

Rata dividendului(d) = dividend net/profit net

Marimea acestei rate este influentata, in mod fundamental, de decizia AGA privind distribuirea profitului. Pot exista urmatoarele situatii:

- cand d tinde catre zero, se constata preocuparea companiei pentru asigurarea

autofinantarii prin reinvestirea profitului;

- cand d tinde catre 100%, compania este preocupata de mentinerea interesului actionarilor in detinerea pe mai departe a actiunilor ei, distribuind dividende mari;

- cand d este egal cu 100%, compania nu incorporeaza in rezerve nimic din profitul obtinut;

- cand d depaseste 100%, compania apeleaza la rezervele acumulate anterior, pentru a le distribui ca dividende.

Dividendul reprezinta partea din profitul net al unei societati pe actiuni care se repartizeaza actionarilor pentru fiecare actiune, sub forma de numerar, de actiuni suplimentare sau in natura (produse).

Optiunea conducerii intreprinderii, intre reinvestirea partiala sau integrala a profitului net al actionarilor si / sau distribuirea partiala sau totala a acestuia sub forma de dividende, defineste politica de dividend a societatii respective. Detinatorii actiunilor ordinare incaseaza un dividend anual, stabilit in functie de marimea profitului si in conformitate de politica de dividend adoptata, in timp ce actiunile privilegiate au dreptul la obtinerea unui dividend fix, indiferent de marimea profitului obtinut.

Actionarii unei societati sunt "posesorii" ei si au dreptul sa primeasca o parte a beneficiilor societatii. Unele societati isi platesc actionarii o data pe an (dividend final), pe cand altele platesc in timpul anului dividende intermediare iar la sfarsitul anului un dividend final. Politica de dividende a unei societati este influentata de un anumit numar de factori, printre care restrictiile legale referitoare la tipul de profit ce poate fi distribuit, nevoia de a sustine cresterea economica si necesitatea de a satisface actionarii.

Atunci cand Consiliul de Administratie al unei societati declara dividendul (de regula in numerar), actionarul are dreptul la acest dividend. Consiliul poate, de asemenea, declara ca dividende, actiuni suplimentare. Directorii propun valoarea finala a dividendului pentru actionari, spre a fi aprobat de Adunarea Generala Anuala.

In cadrul politicii de dividend, obiectivul urmarit il constituie randamentul, deci mentinerea interesului actionarilor pentru pastrarea actiunilor detinute. Alegerea politicii de dividend este guvernata de dorinta de maximizare a valorii intreprinderii.

Indicatori de eficienta ai activitatii intreprinderii

Indicatorii de eficienta evalueaza eficacitatea managementului in gestionarea activelor companiei.

Unul din primii indicatori de eficienta care se calculeaza, si care este cerut si de normele contabile de inchidere reglementate prin OMFP 94/1999 este determinarea vitezei de rotatie a activelor, care se calculeaza prin compararea vanzarilor cu totalitatea activelor sau a diferitelor categorii de active: stocuri, creante, imobilizari etc.

Viteza de rotatie a activelor (ATO) = vanzari/active totale

Acest indicator masoara suma obtinuta din vanzari corespunzatoare unei unitati monetare imobilizate in activele firmei. Altfel spus, determina eficienta cu care compania isi utilizeaza activele. Nivelul acestei rate variaza foarte mult de la o ramura industriala la alta. De exemplu, pentru o companie de vanzari cu amanuntul, unde nivelul investitiei in active nu este necesar sa fie foarte mare, viteza de rotatie a activelor va avea un nivel mult mai mare decat in cazul unei companii petroliere sau din industria grea, care pentru a-si desfasura corespunzator activitatea au nevoie de investitii considerabile in echipamente.

Acest raport este o rata cheie care arata daca o companie este capabila sau nu sa produca profituri. Ea se poate combina cu alte doua rate importante prin urmatoarea formula:

Profit net/vanzari x vanzari/acrtive totale = Profit net/active totale

adica:

Marja de profit net x Viteza de rotatie a activelor = Rentabilitatea economica

Rata rentabilitatii economice poate fi majorata pe doua cai: fie prin cresterea marjei de profit net, fie prin marirea vitezei de rotatie a activelor (capitalurilor investite).

Pe baza aceluiasi raport, dintre vanzari si active, in functie de tipul de active se pot determina si alte viteze de rotatie a activelor; astfel se poate calcula o rotatie a activelor fixe, a activelor circulante, a stocurilor, a creantelor. Toate acestea la randul lor se pot descompune intr-un mod mai detaliat, viteze de rotatie pe categorii de stocuri, pe categorii de creante sau pe categorii de mijloace fixe. In continuare se vor prezenta cativa dintre acesti indicatori.

Determinarea vitezei de rotatie a activelor fixe este importanta, deoarece activele fixe au valoare mare si sunt de lunga durata.

Viteza de rotatie a activelor fixe = vanzari/active fixe

Un alt indicator, care arata eficienta utilizarii activelor, il reprezinta viteza de rotatie a stocurilor care are doua formule de calcul; prima se bazeaza pe veniturile obtinute din produsele vandute, cea de-a doua, pe costul produselor ce se vand:

Viteza de rotatie a stocurilor = vanzari/stocuri

sau

Viteza de rotatie a stocurilor = valoarea marfurilor vandute/stocuri la sfarsitul anului

Aceasta rata indica valoarea bunurilor vandute ce corespunde unei unitati monetare de stocuri. In general, cu cat este mai mare viteza de rotatie a stocurilor, cu atat compania se dovedeste mai eficienta in utilizarea fondurilor imobilizate in stocuri. Legat de stocuri se mai calculeaza o durata medie de stocare ca raport intre valoarea stocului total sau pe elemente de stoc si o valoare media a vanzarilor zilnice, conform formulei:

Durata medie de stocare = stocuri/vanzari medii zilnice

unde: vanzarile medii zilnice = valoarea marfurilor vandute anual/360

Indicatorul arata numarul mediu de zile de stocare. Este important sa se determine durata medie de stocare, deoarece, aceasta este unul din elementele care pot duce la cresterea eficientei intreprinderii prin reducerea duratei de stocare la un nivel minim acceptabil, se reduc costurile aferente acestei activitati, costuri ce pot fi directe, variabile sau fixe, sau costuri de oportunitate ce rezulta prin imobilizarea disponibilitatilor in elementele de stoc.

Alti doi indicatori, asemanatori cu durata medie de stocare, ce se calculeaza tot cu scopul de a eficientiza activitatea companiei sunt durata medie de recuperare a creantelor si durata medie a creditului furnizor.

Perioada medie de recuperare a creantelor sau viteza vanzarilor evidentiaza timpul mediu necesar incasarii unei creante de la debitori.

Durata medie de recuperare a creantelor = sume debitoare/vanzari medii zilnice

Se poate constata astfel eficienta conducerii din punctul de vedere al incasarilor, precum si politica de creditare a clientilor. u206 In mod evident, viteza de recuperare a clientilor, adica durata medie dintre momentul la care produsul sau marfa este vanduta si data incasarii efective a banilor, durate ce difera foarte mult de la un domeniu de activitate la altul. Esential este ca aceasta rata sa fie comparata cu perioada medie de creditare obtinut de la furnizori.

Durata medie de creditare = sume creditoare/cumparari pe credit

Durata medie de recuperarea a clientilor si perioada medie a creditului furnizor sunt strans legate, in sensul ca, atunci cand durata creditului furnizor este superioara duratei creditului client, compania se afla intr-o situatie de echilibru financiar. In caz contrar, ea va apela la imprumuturi din alte surse pentru a-si finanta derularea normala a activitatii.

In afara de acesti indicatori se mai pot calcula rate, prin raportarea unor elemente de cost individual (materii prime, energie, chirii, asigurari, salarii, etc.) la valoarea vanzarilor.

La acestea se mai pot adauga rata de crestere a angajatilor, schimbarile procentuale in numarul si structura personalului reprezinta un factor al cresterii activitatii precum si o rata a cheltuielilor pentru cercetare si dezvoltare. Toti acesti indicatori exprima eficienta productiei si permit comparatii pe ramuri intre companii, pe fiecare categorie de cheltuieli in parte.

Rate de piata a valorilor mobiliare

Ratiunea care sta la baza calculului ratelor de piata este determinata de faptul ca prin listarea pe piata de capital, la bursa de valori, titlurile mobiliare ale unei companii vor primi o valoare de piata diferita de cea nominala, aceasta rezultata din echilibrarea raportului dintre cererea si oferta pentru titlurile respective, exprimate zilnic pe piata. In consecinta, valoarea de piata sau capitalizarea bursiera a companiei, adica numarul de actiuni multiplicat cu cursul bursier, va fi diferita de valoarea capitalului social sau valoarea contabila.

Calculul ratelor de piata vine in intampinarea nevoii de a estima valoarea intrinseca a actiunilor, altfel spus, a cursului teoretic la care se raporteaza analistul atunci cand apreciaza nivelul curent, de piata, a activelor financiare.

In aceste conditii, valorii nominale a titlurilor i se asociaza si alte categorii de valori, cum sunt: valoarea de piata, valoarea de rentabilitate si valoarea patrimoniala.

Valoarea de rentabilitate se bazeaza pe rezultatul intreprinderii. Ea poate fi rentabilitate financiara sau de randament.

Valoarea financiara exprima echivalentul corespunzator capitalizarii dividendului anual pe actiune la o rata medie a dobanzii pe piata sau, altfel spus, corespunde sumei totale care, plasata la o dobanda sigura, va aduce un castig egal cu veniturile titlurilor.

Formula de calcul este urmatoarea:

Valoarea financiara = dividend pe actiune/rata medie a dobanzii pe piata

Rata dobanzii este cea corespunzatoare titlurilor de valoare cu venituri fixe (obligatiuni). In ceea ce priveste dividendul luat in calcul este cel distribuit in cursul exercitiului sau o medie aritmetica a dividendelor distribuite in cursul ultimelor cinci exercitii.

Valoarea de randament este valoarea ce corespunde profitului net pe o actiune si care se poate capitaliza in cursul unui exercitiu financiar, la rata medie a dobanzii de piata.

Valoarea de randament venitul titlurilor/rata medie a dobanzii pe piata

unde Venitul titlurilor = Dividendul pe actiune + Cota parte din profit incorporata in rezerve

In evaluarea titlurilor, prin metoda valorii financiare si a valorii de randament, se va actiona cu prudenta, pentru ca alegerea unei rate a dobanzii nerealiste poate conduce la rezultate eronate.

Valoarea patrimoniala se obtine prin calculul valorii titlurilor pornind de la situatia financiara evidentiata in bilant. In acest caz, se disting doua elemente: valoarea matematica contabila si valoarea matematica intrinseca.

Intr-o abordare simplista, valoarea patrimoniala se determina ca valoare contabila, dupa urmatoarea formula:

Valoarea contabila (active totale-datorii)/nr. de actiuni

capital propriu/nr. de actiuni

Daca valoarea contabila este mai mica decat cursul bursier, se considera ca titlurile sunt supraevaluate, aceasta poate fi un semnal de vanzare, ceea ce produce o ajustare prin scaderea cursului. Atunci cand valoarea contabila este mai mare decat cursul bursier, situatia poate fi interpretata ca un semnal de cumparare, mai devreme sau mai tarziu piata va corecta pretul de tranzactionare, gratie legitatilor ei intrinseci, la starea de echilibru in care cursul va reflecta valoarea intrinseca.

Valoarea matematica-contabila a titlurilor sau valoarea bilantiera se calculeaza ca raport intre situatia contabila neta sau activul net contabil si numarul de titluri. Relatia de calcul a activului net contabil (ANC) se scrie dupa cum urmeaza:

ANC = Activul real - Datorii

ANC = Capitalurile proprii - Activele Fictive

Activul real = Activul bilantier - Activele Fictive

In componenta activelor fictive sunt incluse urmatoarele structuri: cheltuielile de constituire a societatii inclusiv cele cu emisiunea de actiuni, activele de regularizare si asimilate si primele privind rambursarea obligatiunilor.

Valoarea matematica-intrinseca a titlurilor se calculeaza raportand activul net intrinsec la numarul de actiuni. Activul net intrinsec se determina pe baza relatiei:

Activul net intrinsec = Activul net contabil + Proviz. pt. riscuri si cheltuieli + Capital subscris nevarsat

Provizioanele pentru riscuri si cheltuieli constituite in mod nejustificat sunt considerate rezerve deghizate si ca urmare se adauga la activul net contabil.

Daca valoarea matematica a unei actiuni se compara cu valoarea ei de piata, rezultatul obtinut constituie un indicator al increderii pe care investitorii o au in capacitatea manageriala a companiei.

Toti indicatorii calculati anterior au relevanta numai pentru un orizont de timp relativ scurt, dat fiind caracterul lor static. In completarea lor vin o serie de indicatori care realizeaza o estimare a valorii actiunilor in functie de valoarea actuala a veniturilor viitoare aduse de un titlu financiar. Caracteristica principala a acestor metode consta in faptul ca iau in calcul intreaga durata de existenta a activului la care se refera. In cazul actiunilor se poate utiliza urmatoarea formula:

Valoarea actuala a actiunii este

Valoarea actuala a actiunii = Dt/(1+a)t + V0

unde : Dt = dividendul pe actiune estimat pentru anul t;

V0 = valoarea intrinseca a actiunii la momentul initial;

a = coeficientul de actualizare.

Abordarea valorii intrinseci ca valoare de randament, a condus la aparitia, in practica bursiera, a unor indicatori derivati, si anume: raportul pret-castig (PER, price to earning ratio), rata valorii de piata (PBR, market price to book value ratio), raportul pretvanzari (PSR, price to sales ratio) si rata 'q' a lui Tobin. Aceste rate reprezinta cea mai completa masura a performantelor companiei pentru ca reflecta influenta agregata atat a ratelor de risc cat si a celor de rentabilitate. [Ist,98]

. Raportul pret-castig (PER, price-earning ratio)

PER cursul actiunii/profit net pe actiune

Rata PER este unul din cei mai utilizati indicatori folositi in analiza bursiera. In mod simplist acest raport indica perioada de timp necesara unui investitor pentru a-si recupera investitia initiala. Altfel spus PER arata cat trebuie sa plateasca investitorul pentru a obtine o unitate monetara din profiturile firmei. Ca regula empirica, un PER relativ mare este caracteristic unei actiuni scumpe si posibil supraevaluata. In caz contrar, cand PER este relativ scazut, actiunea este ieftina si in consecinta se recomanda cumpararea ei.

Desi PER este foarte utilizat, interpretarea acestui indicator si relevanta sa, in analiza bursiera, prezinta anumite limite. Intr-o abordare statica este firesc, prin prisma celor aratate, ca o actiune cu un PER mic, sa fie preferata uneia cu un PER ridicat.

Posesorul actiunii are insa dreptul la veniturile viitoare in aceeasi masura ca si la cele curente, iar profitul curent adus de valoarea mobiliara poate fi foarte diferit de profiturile viitoare ale acesteia. In aceste conditii este posibil ca actiunea cu un PER mai mare sa fie mai profitabila decat cea cu un PER mai scazut daca exista perspectiva ca profiturile si implicit dividendele sa creasca rapid in exercitiile urmatoare. Asadar, in analiza PER se va tine seama si de cresterea sau diminuarea veniturilor aferente actiunii in viitor.

Privita din perspectiva ipotezei pietei eficiente, ideea conform careia strategia de investitie in actiuni cu PER mic va conduce la o rentabilitate asteptata superioara investitiei in actiuni cu PER mediu sau mare, la acelasi nivel de risc, nu poate fi sustinuta. Pentru ca, daca acest tip de strategie a dat rezultate in trecut, in viitor aproape sigur se va dovedi inoperanta, deoarece ea isi pierde avantajul prin adoptarea ei de foarte multi investitori.

. Rata valorii de piata (PBR, market-to-book ratio)

PBR cursul actiunii/valoarea contabila a actiunii

Acest indicator masoara valoarea pe care piata o adauga managementului si modului de organizare a firmei; aceste doua elemente sunt factori care influenteaza cresterea activitatii. Valoarea contabila a actiunii reflecta costul istoric al activelor fizice ale companiei. O companie bine condusa, cu un management puternic si o organizare care functioneaza eficient, va avea o valoare de piata mai mare decat valoarea istorica a activelor sale.

Analistii considera ca actiunile unei companii cu un PBR scazut reprezinta o investitie 'sigura', prin prisma faptului ca valoarea contabila este un nivel pe care se 'sprijina' cursul de piata. Valoarea contabila este considerata nivelul dincolo de care pretul de piata nu va scadea, pentru ca firmei ii va ramane oricand optiunea de a lichida sau a vinde activele sale, la valoarea lor contabila. Un PBR scazut este considerat in masura sa asigure o 'marja de siguranta', multi analisti evita actiunile cu un PBR ridicat in procesul de constituire a unui portofoliu. Ei pleaca de la ideea ca, in conditiile in care ceilalti indicatori raman identici, pentru doua actiuni, cea cu un PBR mai scazut este mai sigura.

Desi pentru anumite companii aceasta abordare se dovedeste valabila, faptul ca valoarea contabila nu este chiar o valoare de lichidare, face ca 'marja de siguranta' sa isi piarda din relevanta. De fapt, daca se apeleaza la modelele de evaluare a actiunilor, se constata ca o rata a valorii de piata ridicata este un indiciu ca investitorii considera ca firma in cauza are posibilitati de a obtine o rentabilitate financiara (ROE) mai mare decat rata capitalizarii pietei (k, in modelul lui Gordon). S-a constatat ca PBR este corelat pozitiv cu ROE, adica pentru o rata a veniturilor reinvestite, un PBR in crestere va determina o majorare a ROE. Aceasta observatie este valabila, deoarece, cu cat este mai mare rentabilitatea sperata a investitiilor viitoare ale companiei, cu atat mai mare va fi valoarea sa pe piata.

Este important sa subliniem corelatia dintre raportul pret-castig (PER), rata valorii de piata (PBR) si rentabilitatea financiara (ROE):

ROE = profit net/capitaluri proprii = profit net/activ net contabil = (valoarea de piata/activ net contabil) x (valoarea de piata/profit net) = PBR/PER

Rentabilitatea financiara este direct proportionala cu rata valorii de piata si invers proportionala cu raportul pret castig.

. Raportul Pret-vanzari (PSR - Price-to-Sales Ratio)

PSR pretul de piata/vanzari anule/nr. de actiuni

Dupa cum se observa din relatia de calcul, acest indicator este determinat de raportul dintre cursul bursier si vanzarile anuale pe actiune. PSR a inceput sa fie utilizat de catre analisti incepand cu prima jumatate a anilor '80 datorita faptului ca s-a constatat relevanta sa in cadrul identificarii actiunilor supraevaluate. Principiul de baza sau regula empirica atasata acestei rate este aceea ca o actiune este cu atat mai putin probabil sa fie supraevaluata cu cat PSR este mai scazut.

Folosirea indicatorului in practica a aratat ca acesta este mai util in identificarea investitiilor neprofitabile, decat in descoperirea celor profitabile. Mai mult, analistii care il folosesc afirma ca este util mai ales in evaluarea actiunilor companiilor cu profituri mici sau neprofitabile, in special datorita faptului ca in cazul acestora calculul PER se dovedeste inoperant, fara sa ofere semnificatii importante.

Desi analiza indicatorilor este utila, ea are anumite limite, din care unele sunt prezentate in continuare.

. Exista firme mari, cu activitati in diferite domenii industriale. Acest lucru face dificila elaborarea unui set coerent de indicatori medii intr-un singur sector industrial pentru compania respectiva, de aceea analiza indicatorilor e mai eficienta pentru firmele mici.

. Inflatia a distorsionat mult bilanturile contabile, astfel incat analiza firmelor de varsta diferita poate duce la erori daca nu se fac anumite corectii.

. Factorii sezonieri, pot perturba analizele indicatorilor (ex.: viteza de rotatie a stocurilor).

In tarile cu piete in formare (ca de exemplu Romania) orientarea predominanta este analiza la nivelul companiilor, spre deosebire de tarile cu piete dezvoltate unde profesionistii din domeniul investitiilor dedica pana la 30% analizei generale a pietei si a ramurilor industriale si circa 10% cercetarii si analizei actiunilor. Datorita conditiilor existente, in Romania a fost benefica introducerea reglementarilor contabile bazate pe Standardele Internationale de Contabilitate ce obliga retratarea situatiilor financiare in concordanta cu realitatile economice si cu riscurile existente, precum si obligativitatea calcularii si urmaririi indicatorilor economico-financiari.

CAPITOLUL III

3.1 Analiza celor cinci SIF-uri

Evolutia pietei de capital din Romania a atras tot mai mult atentia investitorilor atat locali cat si straini incepand cu 2000-2001, ani in care investitiile la bursa au inceput sa genereze profituri substantiale investitorilor.

Anul 2000 a fost primul an de la redeschiderea Bursei de Valori Bucuresti in care majoritatea titlurilor cotate au cunoscut o evolutie pozitiva. Astfel, castigurile medii obtinute din diferentele de pret impreuna cu castigurile obtinute din operatiunile de majorare de capital social si din dividende au fost de aproape 75%, care corelat cu rata inflatiei de 40% semnalata de BNR pentru anul 2000 a semnificat un castig real pentru investitorii romani de aproape 25%. Cu toate acestea, luand in considerare si deprecierea monedei nationale comparativ cu moneda EURO, investitorii straini prezenti pe piata romaneasca de capital, au incheiat anul 2000 cu o pierdere medie de 7%.

Anul 2001 aduce si mai multe motive de bucurie si incurajeaza investitiile in titlurile cotate la bursa de la Bucuresti, in conditiile in care indicele BET (al celor mai lichide actiuni) a marcat o crestere care ajustata cu rata inflatiei a avut valoarea de aproape 40%. Chiar si corectate cu deprecierea leului in comparatie cu EURO, castigurile exprimate in moneda europeana au fost de aproape 17%. Un alt element important de observat pentru anul 2001 este aparitia indicelui BET-FI care urmareste evolutia celor 5 societati de investitii financiare organizate in urma Programului de Privatizare in Masa. Acest indice a cunoscut o crestere substantiala inca din primul sau an, de nu mai putin de 118% exprimat in lei sau 83% exprimat in moneda EURO.

Anul 2002 a adus cele mai mari castiguri medii ale bursei romanesti. Astfel, indicele BET castiga fata de anul anterior 120% in lei (80% in EURO) iar indicele BET-FI isi mentine cresterea din primul an, crescand si el cu 120% in lei (80% in EURO).

Inevitabil dupa cresterile impresionante ale acestor ani, tendinta de crestere s-a mai domolit pentru anul 2003, perioada in care cursul mediu al actiunilor a crescut "doar" cu 30% in lei (11% in EURO). La fel si indicele celor 5 SIF-uri a marcat cresteri asemanatoare cu cele ale indicelui BET.

Dupa acest an mai linistit, a urmat anul cu cele mai mari randamente medii din istoria Bursei de la Bucuresti. In anul 2004 s-au consemnat cresteri atat ale indicelui BET cu 101% in lei si 111% in EURO (fapt datorat aprecierii monedei nationale in raport cu moneda europeani) cat si a indicele BET-FI cu 115% in lei respectiv 127% in EURO. Aceste castiguri au atras inevitabil atentia tot mai multor investitori straini, a caror intrare pe piata se mai lasa inca asteptata datorita volumelor mici de tranzactii si a capitalizarii BVB.

Daca anul 2004, a consemnat cea mai mare crestere a indicelui BET, anul 2005 a fost anul in care SIF-urile au fost "vedetele" pietei, BET-FI marcand o crestere de nu mai putin de 190% in EURO si 175% in lei. Printre factorii care au contribuit la aceasta evolutie spectaculoasa se numara continuarea imbunatatirii macromediului de afaceri la nivel national, exprimarea inflatiei cu o singura cifra (9%) si nu in ultimul rand privatizarea celei mai mari companii de stat romanesti - Banca Comerciala Romana. Toti acesti factori si-au adus aportul la inca un an in care investitiile de pe piata de capital au intrecut randamentele celorlalte domenii.

Conditia ca oricare dintre noi sa se fi bucurat de aceste castiguri sau sa si le doreasca pe viitor este intrarea pe piata titlurilor de valoare prin achizionarea de actiuni ale companiilor listate la bursa.

Desi poate parea pentru multi un joc in care hazardul are un cuvant destul de important de spus, in comparatie cu alte domenii, investitiile in actiuni nu sunt facute aleator, fara o cercetare prealabila, o analiza asupra situatiei in care se afla societatile ale caror actiuni ni se par importante si posibile sa ne genereze profiturile sperate.

Literatura de specialitate a consacrat doua curente de analiza in ceea ce priveste studiul evolutiei cursului titlurilor de valoare si incercarea de a anticipa mersul urmator al trendului. Pe de o parte se afla tabara tehnicienilor care au aprofundat studiul graficelor preturilor trecute in baza carora, cu ajutorul unor instrumente precum media mobila, lumanarile japoneze (candlesticks) sau trendurile, sustin ca pot anticipa cu destul de mare precizie evolutiile viitoare - schimbarile de trend - si prin urmare identificarea momentelor oportune pentru a cumpara sau a vinde actiuni. De cealalta parte se afla fundamentalistii, care asa cum am aratat in capitolul anterior, se bazeaza in analiza pe elementele care se reflecta in standingul financiar al unei societati - nivelul de lichiditate, de solvabilitate, profitul obtinut, PER, PBR, castigul net pe actiune etc.

Ce trebuie sa tina cont insa orice investitor inainte de a intra pe piata de capital este ca nici o metoda de analiza nu ii poate garanta succesul sau rezultatul asteptat. Analizele bursiere sunt aproximari bazate pe date trecute si prezente, corelate cu intentiile si obiectivele anuntate de catre companiile cotate. Riscul investitiilor in actiuni este unul destul de ridicat si nu trebuie omis din strategia investitionala urmata. Cu toate acestea, mirajul castigurilor atragatoare care pot fi obtinute pe bursa, ii determina pe multi investitori sa nu priveasca ambele fete ale "jocului la bursa" si sa uite ca la fel de usor cum se pot obtine profituri, se pot constata si pierderi. Intocmai pentru a le evita pe cele din urma, este indicat sa fie gandita o analiza premergatoare investitiei.

Aceasta e diferita de la un investitor la altul, in functie de profilul personal al fiecaruia: unii isi doresc castiguri rapide pe termen scurt, altii doresc o investitie de pe termen mediu dar cu grad de risc scazut s.a.m.d. In functie de dorintele si "lacomia" clientilor brokerii trebuie sa stabileasca de comun acord cu acestia cea mai buna metoda de a-i familiariza cu riscurile pietei de capital dar in aceeasi masura sa le prezinte si avantajele si sursele de analiza care sa le fundamenteze deciziile de cumparare/vanzare de actiuni.

Asa cum s-a observat in randamentele obtinute pe bursa de la Bucuresti in perioada 2000 - 2005 o categorie aparte de actiuni, carora de altfel li s-a consacrat un indice propriu o constituie cele 5 societati de investitii financiare create in urma Procesului de Privatizare in Masa. Ele reprezinta fiecare cate o regiune a tarii si au fost denumite dupa cum urmeaza:

SIF 1 - Societatea de investitii financiare Banat-Crisana Arad

SIF 2 - Societatea de investitii financiare Moldova Bacau

SIF 3 - Societatea de investitii financiare Transilvania Brasov

SIF 4 - Societatea de investitii financiare Muntenia Bucuresti

SIF 5 - Societatea de investitii financiare Oltenia Craiova

Prezenta SIF-urilor pe bursa de la Bucuresti este oarecum surprinzatoare, ele fiind singurele societati de investitii financiare inchise cotate la BVB. Cu toate acestea castigurile pe care acestea le-au generat sunt mai mult decat surprinzatoare. Aparute pe piata in anul 1999, ele au atins in prezent maxime care se situeaza la valori de 100 pana la 150 de ori mai mari decat cele avute in momentul listarii.

Acest fapt a facut ca in ultimii ani, SIF-urile sa aiba un statut aparte, de vedete, ale pietei romanesti de capital, alaturi de societatile bancare cotate (Banca Transilvania, BRD) si cele din domeniul petrolier (Petrom si Rompetrol Rafinare Constanta). Ceea ce le-a facut si mai atractive investitorilor a fost lichiditatea foarte mare de care se bucura aceste titluri, raportul rentabilitate/risc mai mult decat acceptabil din partea investitorilor si nu in ultimul rand potentialul de crestere datorat participatiilor pe care SIF-urile le au la toate companiile foste de stat.

Aceste informatii legate de societatile de investitii financiare cotate la BVB sunt usor de gasit, rezultatele lor sunt facute publice si deseori intalnite atat in presa scrisa cat si la televizor. Ele pot constitui inceputul unei analize mai aprofundate care sa continue cu studierea evolutiei indicatorilor financiari ai companiilor[10].

|

SIF 1 |

SIF 2 |

SIF 3 |

SIF 4 |

SIF5 |

|

|

PER | |||||

|

P/B | |||||

|

EPS |

| ||||

|

Profitabilitate | |||||

|

Solvabilitatea | |||||

|

Profit 2004 (RON) | |||||

|

Profit 2005 (RON) | |||||

|

Profit 2006 (RON) | |||||

|

Capitalizare bursiera (RON) |

1.794.737.106 |

1.650.704.889 |

1.305.111.281 |

1.904.606.175 |

2.076.993.256 |

Dupa cum se poate observa din tabelul de mai sus, profiturile SIF-urile au un trend crescator, precum si rata de profitabilitate destul de ridicate cuprinsa intre 34 si 57.

Indicatorul PER care arata in cati ani se poate recupera investitia initiala din profiturile obtinute sunt situate la valori aproximativ apropiate, doar in cazul SIF 2 acesta situandu-se cu mult peste media celorlalte. Nu exista o valoare considerata "normala" a indicatorului PER insa daca el se situeaza peste media sectorului sau a ramurii de activitate poate semnifica faptul ca pretul actiunilor respective este supraevaluat. Acest fapt reiese din profiturile obtinute comparativ cu pretul actiunii.

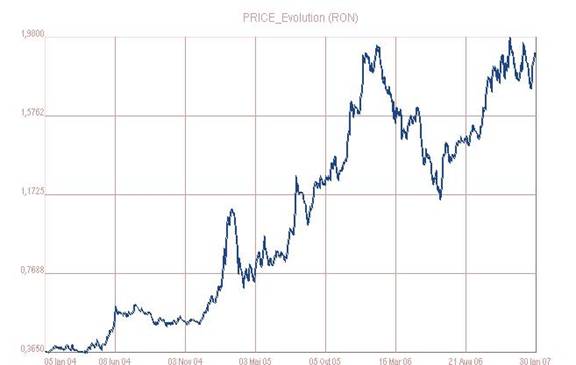

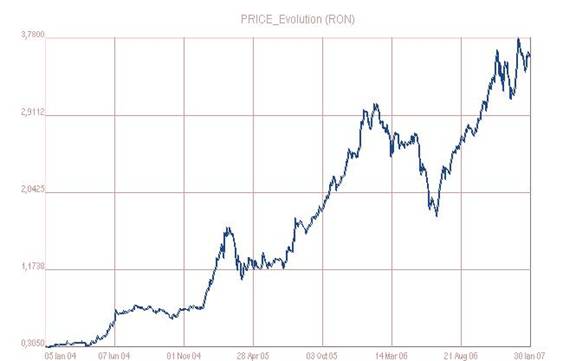

Si totusi, se poate spune ca pretul actual al actiunilor celor 5 SIF-uri s-au apropiat de valorile lor reale. Asta deoarece, in primii ani de la cotarea pe bursa, indicatorul PER se situa la valori foarte joase cuprinse intre 2-10. Dupa cum era si normal, randamentele aduse de aceste actiuni, au facut ca pretul lor sa creasca si pe anul 2006 insa mult mai moderat decat in anii anteriori. Astfel, daca in 2002, 2004 si 2005 s-au consemnat cresteri de peste 100% a pretului acestor actiuni, in anul 2006 4 din SIF-uri si-au domolit ritmul de crestere la valori cuprinse intre 22-30% iar SIF 4 si-a imbunatatit cotatia abia cu 1,5%.

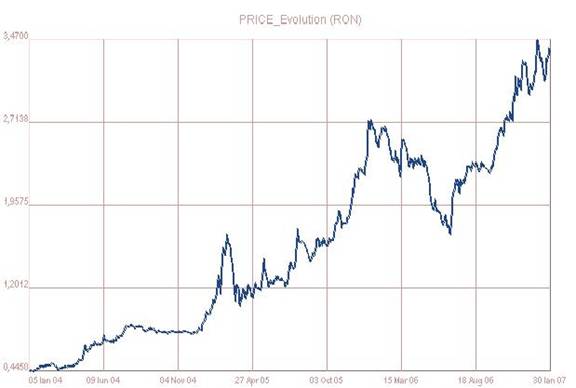

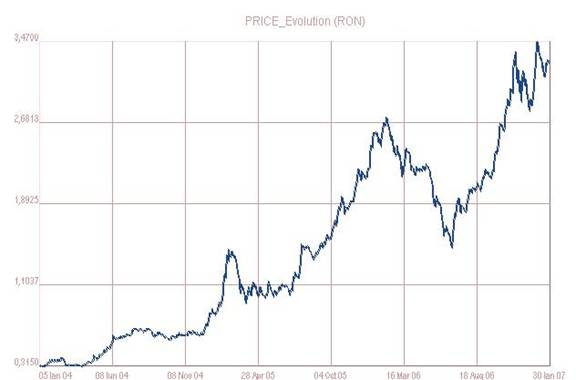

Oscilatiile de pret aparute in sedintele de tranzactionare din anul 2006 (dupa cum se poate observa si din graficele alaturate) se explica insa si datorita noilor reglementari din domeniul investitiilor bursiere (cresterea cotei de impozitate a castigurilor obtinute in urma tranzactiilor cu actiuni de la 1 la 16% pentru titlurile vandute dupa o perioada mai mica de 365 de zile), limitarea detinerilor in cadrul SIF-urilor de catre o persoana sau grupuri de persoane care actioneaza concertat la 1%, precum si instabilitatea din mediul politic - disensiunile dintre Presedinte si cabinetul executiv care au dat un aer de incertitudine asupra continuarii politicilor guvernamentale actuale.

Intrarea Romaniei in Uniunea Europeana incepand cu 1 ianuarie 2007 a marcat ceva mai multa incredere a investitorilor autohtoni in piata romaneasca de capital cat si revenirea sau aparitia investitorilor straini, insa in continuare intr-o proportie relativ mica, determinata de capitalizarea bursiera mica a BVB in comparatie cu bursele din celelalte tari central si est europene.

Grafic al pretului SIF 1

din ianuarie 2004 - 30 ianuarie 2007

Grafic al pretului SIF 1

din ianuarie 2004 - 30 ianuarie 2007

Grafic al pretului SIF 2 din ianuarie 2004 - 30 ianuarie 2007

Grafic al pretului SIF 3 din ianuarie 2004 - 30 ianuarie 2007

Grafic al pretului SIF 4 din ianuarie 2004 - 30 ianuarie 2007

Grafic al pretului SIF 5 din ianuarie 2004 - 30 ianuarie 2007

In primele sedinte de tranzactionare ale anului 2007, SIF-urile au atins noi maxime istorice, insa in urmatoarele 2 saptamani, aceste cresteri au fost corectate atat din cauza marcarii profiturilor cat si a nevoii de lichiditati a investitorilor care au trebuit sa plateasca statului impozitul datorat pe castigurile obtinute din operatiunile de pe piata de capital, aferente anului 2006, pana in data de 25 ianuarie.

CONCLUZII

Succesul in investitiile in titluri de valoare, titluri de creanta sau instrumente financiare derivate, pare pentru multa lume a fi la voia sortii. Este cunoscut faptul ca celor care investesc bani pe pietele de capital li se spune "jucatori la bursa". Cu toate acestea, procesul investitional este mult mai complex decat o simpla joaca, in care se asteapta ca norocul sa fie de partea noastra.

Studiul pietei, urmarirea evolutiei preturilor, a volumului tranzactiilor, adunarea a cat mai multe informatii despre companiile listate sunt doar cateva din metodele care ne ajuta sa realizam o investitie de succes. Toate aceste procese trebuie privite din perspectiva dinamica, deoarece nu ne putem limita la a studia evolutia unui titlu la un moment dat si sa ne plafonam la rezultatele obtinute. Fluxul de informatii este intr-o continua schimbare, in fiecare secunda in piata pot aparea informatii noi care sa determine schimbarea evolutiei unui curs.