| CATEGORII DOCUMENTE |

| Bulgara | Ceha slovaca | Croata | Engleza | Estona | Finlandeza | Franceza |

| Germana | Italiana | Letona | Lituaniana | Maghiara | Olandeza | Poloneza |

| Sarba | Slovena | Spaniola | Suedeza | Turca | Ucraineana |

DOCUMENTE SIMILARE |

|

Biļete

Gramatvedības pamatprincipi un pamata pieņēmumi L2

Gramatvedības pamatprincipi

Gramatvedības pamata pieņēmumi

2.1. Uzņēmuma nepartrauktas darbības princips

2.2. Piesardzības (konservatīvisma) princips

2.3. Atklatības princips

2.4. Pastavīguma princips

2.5. Divkara ieraksta princips

2.6. Uzskaites perioda atbilstības princips

2.7. Relatīva svarīguma princips

2.8. Uzņēmuma aktīvu un pasīvu atseviķas novērtēanas princips

2.9. Ienakumu un izdevumu atzīanas princips

3. Jautajumi

4. Literatūra

1. Gramatvedības pamatprincipi

Likumi nosaka kartīgas gramatvedības pamatprincipus. Gramatvedības sniegtajai informacijai jabūt:

patiesai - nav pieļaujami fiktīvi un nepareizi ieraksti;

salīdzinamai - uzņēmuma ir nepiecieama uzskaites sistēma, kura ir pastavīga un netiek mainīta;

Finanu parskata uzrada iepriekējo periodu salīdzinamo informaciju. Salīdzinamo informaciju iekļauj izklasta un aprakstoaja daļa, ja tas palīdz saprast kartēja perioda finanu parskatu.

Atseviķos gadījumos informacija, kas uzradīta finanu parskata par iepriekējo periodu (periodiem), ir nozīmīga un to uzrada arī kartēja perioda, piemēram, iepriekēja parskata perioda neatrisinata juridiska strīda detaļas.

Ja posteņu uzradīana vai informacijas klasifikacija finanu parskata tiek mainīta, salīdzinamas summas arī parklasificē. Pielikuma uzrada parklasificēanas būtību, summu un iemeslu. Ja salīdzinamas summas praktiski nav iespējams parklasificēt, uzrada iemeslu un to izmaiņu būtību, kuras tiktu veiktas, ja summas parklasificētu.

Posteņu parklasificēana nedrīkst ietekmēt parskata perioda neto peļņu vai zaudējumus un pau kapitala posteņus.

Atseviķos gadījumos salīdzinamo informaciju praktiski nav iespējams parklasificēt, piemēram, ja par iepriekējiem periodiem nav atbilstoo datu un adu datu apkopoana prasītu nesamērīgas izmaksas. ados gadījumos pielikuma apraksta korekcijas, kuras būtu veicamas.

savlaicīgai - ierakstiem gramatvedības reģistros

jabūt izdarītiem līdz na-

koa mēnea piecpadsmitajam datumam;

nozīmīgai -jaatspoguļo

visi svarīgakie notikumi uzņēmuma, kadi noti-

kui parskata perioda;

saprotamai - lai kvalificēta trea persona varētu

gūt skaidru priekstatu

par uzņēmuma finansialo

stavokli un ta saimnieciskajiem darījumiem no

teikta laika posma, ka ari lai varētu konstatēt katra

saimnieciska darījuma

sakumu un izsekot ta

norisei;

pilnīgai - gramatvedības reģistros jabūt

iereģistrētiem visiem saimniecis-

kiem darījumiem, kas apliecinati ar dokumentiem.

2. Gramatvedības pamatpieņēmumi

2.1. Uzņēmuma nepartrauktas darbības princips

Sastadot finansu parskatus parasti tiek pieņemts, ka uzņēmums ir darboties spējīgs un tuvakaja nakotnē ta darbība turpinasies. Tadējadi tiek pieņemts, ka uzņēmumam nav ne nodoma, ne nepiecieamības likvidēt savu darbību vai būtiski samazinat savu operaciju apjomu. Ja ir ads nodoms vai nepiecieamība, tad ir iespējams, ka finansu parskati jagatavo saskaņa ar citu pieņēmumu (piemēram likvidacijas), un ada gadījuma is lietotais pieņēmums ir jaskaidro.

Sagatavojot finanu parskatu, vadība izvērtē uzņēmuma spēju turpinat darbību. Finanu parskatu sagatavo, pieņemot, ka uzņēmums turpinas savu darbību, ja vien vadībai nav nolūka to likvidēt vai pastav citi apstakļi, kas nosaka nepiecieamību likvidēt uzņēmumu. Ja vadība ir informēta par būtisku nenoteiktību, kas ir saistīta ar notikumiem vai apstakļiem, kuri rada nopietnas aubas par uzņēmuma spēju turpinat darbību, o faktu uzrada pielikuma, noradot finanu parskata sagatavoanas principus un iemeslu, kapēc darbības turpinaanas pieņēmums ir pamatots. Ja finanu parskata sagatavoanas pamata nav darbības turpinaanas pieņēmums, o faktu uzrada pielikuma, noradot finanu parskata sagatavoanas principus un iemeslu, kapēc darbības turpinaanas pieņēmums nav pamatots.

Izvērtējot, vai darbības turpinaanas pieņēmums ir pamatots, uzņēmuma vadība novērtē visu tas rīcība esoo informaciju par uzņēmuma planiem un izredzēm paredzamajai nakotnei jeb periodam, kas nav īsaks par 12 mēneiem pēc bilances sagatavoanas datuma. Ja uzņēmuma līdzinēja darbība ir bijusi rentabla un tam ir pieejami finanu resursi, darbības turpinaanas principa lietoana ir pamatojama bez dziļas analīzes. Pretēja gadījuma uzņēmuma vadība analizē faktorus, kas skar esoo un paredzamo rentabilitati, paradu atmaksaanas grafikus un iespējamos finansējuma aizvietoanas avotus.

2.2. Piesardzības (konservatīvisma) princips

Ja ir iespējama izvēle starp diviem vai vairakiem saimnieciskas darbības novērtējumiem, tad ir japieturas pie ta, kas nodroinas viszemako peļņu un / vai vismazako tīro vērtību. Konservatīvisms, būtība nozīmē to, ka gramatveiem ir jaatspoguļo viszemako no iespējamam aktīvu un ieņēmumu vērtībam, un visaugstako no iespējamam pasīvu un izdevumu vērtībam. Tada veida, piesardzība nosaka sekojoo:

aktīviem, kas parstavēti dota perioda bilancē, ir jaiegūst minimalo no visiem reali iespējamiem novērtējumiem;

izdevumi, kas tika potenciali izveidoti dotaja parskata perioda, netiek attiecinati uz nakotnes parskatu periodiem, bet tiek atspoguļoti dotaja parskata perioda;

saistībam, kas paradīti dota parskata perioda bilancē, ir jaiegūst maksimalo no visiem reali iespējamiem novērtējumiem;

ieņēmumus, kas tika potenciali izveidoti dotaja parskata perioda, ir jaatspoguļo taja parskates perioda, kura tie tiks realizēti.

2.3. Atklatības princips

Gramatvedības regulējoie likumi noteic, ka katra gada beigas uzņēmumam ir jasastada parskats, kuru veido gramatvedības bilance un peļņas zaudējumu aprēķins un pielikumi. Uzņēmuma gada parskats ir pieejams visiem interesentiem, un tiei is apstaklis nosaka atklatības principa praktisko pielietojumu. Visi finanu gramatvedības dati nav konfidenciali un ir pieejami informacijas izmantotajiem arī arpus uzņēmuma.

2.4. Pastavīguma princips

Parejot no viena parskata perioda pie cita, organizacijai ir gramatvedības uzskaites metodoloģijai, ko ta izvēlējas agrak, kas nodroinas atskaiu datu salīdzinamību laika.

25. pants likuma Par uzņēmumu gada parskatiem: 2) ir nepiecieams saglabat tas novērtēanas metodes, kas tika izmantoti iepriekēja parskata gada.

2.5. Divkara ieraksta princips

Finanu gramatvedība izmanto divkara ieraksta principu (skaidrojums tiek dots 5. nodarbība)

2.6. Uzskaites perioda atbilstības princips (Uzkraanas un saskaņoanas pieņēmums).

Ieņēmumi un izdevumi tiek ņemti vēra to raanas brīdī (nevis tad, kad ir saņemta vai samaksata nauda vai tas ekvivalenti).

Ieņēmumi tiek saskaņoti ar attiecīgajiem izdevumiem un atbilstoi laika periodam uz kuru tie attiecas.

Saskaņa ar uzkraanas principu darījumus un notikumus atzīst perioda, kad tie notiek, neatkarīgi no ta, kad tiek veikti norēķini. Izdevumus atzīst peļņas vai zaudējumu aprēķina, pamatojoties uz tieu saistību starp izmaksu raanos un konkrēta ienakumu posteņa nopelnīanu (saskaņoanas princips).

2.7. Relatīva svarīguma princips (Būtiskums un posteņu apvienoana)

Informacija ir uzskatama par būtisku, ja tas neatklaana varētu ietekmēt finanu parskata lietotaju pieņemtos lēmumus. Būtiskums ir atkarīgs no attiecīga posteņa lieluma un rakstura. Nosakot posteņa būtiskumu, posteņa raksturu un lielumu novērtē vienlaikus. Atkarība no apstakļiem noteicoais faktors ir vai nu posteņa raksturs, vai lielums. Atseviķus aktīvus ar līdzīgu raksturu un funkcijam apvieno arī tad, ja to summas ir lielas, bet naudas izteiksmē nelielus posteņus, kas atķiras pēc rakstura vai funkcijas, uzrada atseviķi.

Katru nozīmīgu posteni finanu parskata uzrada atseviķi. Nenozīmīgus posteņus apvieno ar līdzīga veida vai funkciju posteņiem.

Sagatavojot finanu parskatu, liels skaits darījumu tiek sistematizēts, tos apvienojot grupas atbilstoi būtībai vai funkcijam. Apvienotie un klasificētie dati tiek uzradīti finanu parskata posteņos vai pielikumos. Ja postenis nav pietiekami nozīmīgs, lai to atseviķi uzradītu bilancē vai peļņas vai zaudējumu aprēķina, to iekļauj pēc satura līdzīga postenī un uzrada pielikuma.

2.8. Uzņēmuma aktīvu un pasīvu atseviķas novērtēanas princips

Aktīvus un saistības nedrīkst savstarpēji ieskaitīt, izņemot gadījumus, kad savstarpēju ieskaitīanu pieprasa vai atļauj kads cits Latvijas gramatvedības standarts.

Ienakumu un izdevumu posteņus savstarpēji ieskaita tikai tad, ja:

to pieprasa vai atļauj likums 'Par uzņēmumu gada parskatiem' un/vai likums 'Par konsolidētajiem gada parskatiem', un/vai Latvijas gramatvedības standarts;

ieguvumi, zaudējumi un saistītie izdevumi, kas rodas no vienadiem vai līdzīgiem darījumiem un notikumiem, nav būtiski. adas summas apvieno saskaņa ar ī standarta 25.punktu.

Nozīmīgi aktīvi un saistības, ienakumi un izdevumi tiek uzradīti atseviķi. Savstarpēja finanu parskata posteņu ieskaitīana, izņemot gadījumus, kad ta uzrada darījuma vai notikuma būtību, samazina finanu parskata lietotaju spēju saprast veiktos darījumus un izvērtēt uzņēmuma naudas plūsmu nakotnē. Par savstarpēju ieskaitīanu nav uzskatama aktīvu uzradīana, atskaitot novērtēanas uzkrajumu, piemēram, uzkrajumu novecojuiem krajumiem un uzkrajumu aubīgiem debitoru paradiem.

Ja uzņēmums parastas darbības ietvaros veic darījumus, kuru mērķis nav ieņēmumu radīana, o darījumu rezultatus uzrada neto summa, no visiem ienakumiem atņemot atbilstoos izdevumus, piemēram:

ieguvumus un zaudējumus, atsavinot ilgtermiņa ieguldījumus, taja skaita finanu ieguldījumus un pamatdarbība lietotos ilgtermiņa aktīvus, uzrada, no iegūtajiem līdzekļiem atskaitot aktīvu bilances vērtību un pardoanas izdevumus;

izmaksas saskaņa ar līgumsaistībam ar treo personu (piemēram, apakīres līguma gadījuma) tiek atskaitītas no atbilstoajam ieņēmumu summam;

arkartas posteņus var uzradīt, atskaitot attiecīgos nodokļus un mazakuma līdzdalību, bruto summas uzradot pielikuma.

Ieguvumus un zaudējumus, kas rodas no līdzīgiem darījumiem, piemēram, ieguvumus un zaudējumus no valūtas kursa svarstībam un finanu instrumentiem, kas paredzēti pardoanai, uzrada neto vērtība, izņemot gadījumus, kad cita Latvijas gramatvedības standarta ir noteikts citadi.

Ienakumu un izdevumu atzīanas princips

Ir spēka sekojoais noteikums:

Ja veiktie izdevumi noved pie nakotnes labumiem, tos atspoguļo ka aktīvus;

Ja tie noved pie tekoiem labumiem ka izdevumus;

Ja tie nenoved pie kadiem labumiem vispar ka zaudējumus

Izdevums tiek atzīts peļņas un zaudējumu aprēķina pēc ienakuma, kas tika iegūts izdevumu rezultata atzīanas. Piemēram, pardotas produkcijas paizmaksa tiek atzīta par izdevumu peļņas un zaudējumu aprēķina tikai pēc ienakuma no produkcijas realizacijas atzīanas.

Ja izdevumi nosaka ienakumu iegūanu vairaku atskaiu periodu laika, un sakarība starp izdevumiem un ieņēmumiem nevar būt noteikta precīzi, vai arī var būt noteikta netiei, izdevumi tiek atzīti peļņas un zaudējumu aprēķina tos pamatoti sadalot starp periodiem.

Postenis tiek atzīts par parskata perioda izdevumu, ja atbilstoais postenis nenesīs uzņēmumam nakotnes ekonomiskos labumus vai arī, ja nakotnes ekonomiskie labumi neatbilst kritērijiem, kas nepiecieami aktīva atspoguļoanai bilancē.

Ienakuma atzīana. Darījums ir noticis, ienakums un līdz ar to peļņa ir iegūta:

Visos ajos gadījumos ienakums ir kopēja naudas summa, kura pienakas no pircēja, balstoties uz preču vai pakalpojumu saņemanas dokumentiem.

Jautajumi

Kadai ir jabūt gramatvedības sniegtajai informacijai?

Kadi ir gramatvedības pamatprincipi?

Kas ir uzskaites perioda atbilstības princips?

Ko nosaka piesardzības ( konservatīvisma ) princips?

Ja piesardzības principa pastav izvēle starp vairakiem novērtējumiem, tad kuram ir japievēr uzmanība?

Kur interesentiem ir iespēja aplūkot vai uzzinat kada uzņēmuma parskata datus?

Kas ir uzņēmuma aktīvu un pasīvu atseviķas novērtēanas princips?

Kada veida izvērtē uzņēmuma darbības turpinaanas pamatu?

No ka ir atkarīgs posteņa būtiskums?

Nosauciet ienakumu un izdevumu atzīanas principa noteikumus.

Kadi varētu būt iemesli informacijas parklasificēanai finanu parskata?

Raksturojiet divkara ieraksta principu.

Vai ir alternatīva divkara ieraksta principam?

Ka notiek aktīvu un pasīvu savstarpēja ieskaitīana?

Raksturojiet relatīva svarīguma principu.

Nosauciet uzņēmuma bilances sastavdaļas.

Kadas ir galvenas PZ aprēķina pozīcijas?

Vai ir iespējams palielinat uzņēmuma aktīvus, samazinot pasīvus?

Pastavīguma principa tiek teikts, kad nevar mainīties gramatvedības uzskaites metodoloģija, bet, ja uzņēmums vēlas kaut ko mainīt, kas tam ir jadara?

Kas ir un ka tiek nodroinats atklatības princips?

Kas izskata informacijas klasifikaciju finanu parskata un cik biei to var mainīt?

Ja sastadot finanu parskatu uzņēmuma vadība nolemj uzņēmumu likvidēt, bet gada laika savu lēmumu maina, ka tas ietekmē finanu parskata sastadīanu?

Vai gramatvedības reģistros iereģistrētajiem visiem saimnieciskajiem darījumiem jabūt dokumentali pamatotiem?

Vai ir nepiecieams saglabat tas paas novērtēanas metodes, kuras tika izmantotas iepriekēja parskata gada?

Pēc kadiem faktoriem finanu parskata nosaka posteņu nozīmīgumu vai nenozīmīgumu?

Ka posteņu parkvalificēana ietekmē parskata perioda neto peļņu vai zaudējumu un pau kapitala posteņus?

Ieņēmumi rodas brīdī, kad prece tiek nosūtīta pircējam vai par preci tiek saņemta nauda?

2. Biļete

Bilance, tas raksturojums

ī parskata forma atspoguļo uzņēmuma finansialo stavokli parskata gada beigas (uz datumu).

Bilances pamata ir formula:

Līdzekļi = Kapitals + Saistības

|

Aktīvs: |

Pasīvs: | |||||||||||||||||||

|

Ilgtermiņa ieguldījumi |

Pau kapitals | |||||||||||||||||||

|

pamatlīdzekļi |

rezerves | |||||||||||||||||||

|

nesadalīta peļņa | ||||||||||||||||||||

|

Apgrozamie līdzekļi |

Uzkrajumi | |||||||||||||||||||

|

Kreditori | ||||||||||||||||||||

|

debitori |

ilgtermiņa saistības | |||||||||||||||||||

|

vērtspapīri un līdzdalība kapitala |

īstermiņa saistības | |||||||||||||||||||

|

nauda | ||||||||||||||||||||

(sk. bilances veidlapu)

Aktīvs rada uzņēmumam piederoos līdzekļus.

Aktīvu sadalīanai posteņos par pamatu tiek ņemta spēja līdzekļus parvērst naudas līdzekļos (līdzekļu likviditates pakape).

Ilgtermiņa ieguldījumi uzņēmuma ieguldījumi līdzekļos, kas tiek iegadati uz termiņu, kas ir ilgaks par 1gadu:

nematerialie ieguldījumi par naudu pirktas vērtības, kuram nav materialas formas (patenti, licences, koncesijas, preču zīmes u.c. vērtības). Nematerialo ieguldījumu vērtību pakapeniski noraksta izdevumos.

pamatlīdzekļi par naudu pirktie raoanas līdzekļi, kuriem ir materiala forma, ar kuru palīdzību uzņēmuma tiek veikta raoana vai pakalpojumu sniegana, kuri tiek iegadati uz ilgaku laika periodu un nolietojas pakapeniski (ēkas, būves, ilggadīgie stadījumi, tehnoloģiskas iekartas un maīnas, zemes gabali u.c.);

Bilancē pamatlīdzekļus uzrada pēc atlikuas vērtības (no sakotnējas vērtības tiek atņemta aprēķinata nolietojuma vērtība). Pamatlīdzekļus sadala piecas kategorijas un nosaka taksacijas perioda nolietojuma likmi procentos (sk. 1. tabulu).

Ilgtermiņa finanu ieguldījumi uzņēmuma ieguldījumi citos uzņēmumos uz laika periodu, kur ir ilgaks par 1 gadu, vai uzņēmuma ilgtermiņa aizdevumi fiziskam vai juridiskam personam ar mērķi iegūt stabilus ienakumus procentu veida no aizņēmumiem vai kredītiem vai arī dividendes no investīcijam citu uzņēmumu akcijas.

1.tabula

Pamatlīdzekļu kategorijas un nolietojuma likmes:

|

Kategorija |

Nolietojuma likme |

Pamatlīdzekļu veids |

|

Ēkas, būves, ilggadīgie stadījumi |

||

|

Dzelzceļa ritoais sastavs un tehnoloģiskas iekartas, jūras un upju flotes transportlīdzekļi, flotes un ostu tehnoloģiskas iekartas, enerģētiskas iekartas |

||

|

Skaitļoanas iekartas un to aprīkojums, tai skaita drukas ierīces, informaciju sistēmas, datoru programmprodukti un datu uzkraanas iekartas, sakaru līdzekļi, kopētaji un to aprīkojums |

||

|

Parējie pamatlīdzekļi, izņemot 5.kategorija minētos pamatlīdzekļus |

||

|

Naftas izpētes un ieguves platformas kopa ar to funkcionēanai nepiecieamajam iekartam, kuras atrodas uz īm platformam, naftas izpētes un ieguves kuģi |

Apgrozamie līdzekļi uzņēmuma ieguldījumi līdzekļos, kuri tiek izmantoti parskata perioda laika (aprites laiks - viens gads).

krajumi uzņēmuma līdzekļi, kas ir nepiecieami raoanas procesa vai pakalpojumu snieganas procesa nodroinaanai (izejvielas, materiali, nepabeigtie raojumi vai pasūtījumi, gatava produkcija);

debitori uzņēmuma paradnieki neatkarīgi no ta, vai parada dzēanas termiņ ir vai nav iestajies, vai arī ir nokavēts. Tie ir pircēji, kuri vēl nav samaksajui par saņemto gatavo produkciju vai pakalpojumiem, ka arī citi debitoru paradi.

vērtspapīri un līdzdalība kapitala uzņēmuma ieguldījumi citos uzņēmumos uz laika periodu, kur ir īsaks par 1 gadu, vai uzņēmuma ieguldījumi īstermiņa vērtspapīros; Visbieak adi vērtspapīri var būt valsts aizņēmuma obligacijas, kuras nepiecieamības gadījuma var parvērst skaidras naudas līdzekļos.

naudas līdzekļi uzņēmuma naudas līdzekļi uzņēmuma kasē vai bankas konta (skaidra un bezskaidra veida).

Biļete

Bilances pasīvs rada uzņēmuma līdzekļu avotus (saistības).

Pau kapitals īpanieku veiktie ieguldījumi, uzņēmumu dibinot, ka arī uzņēmējdarbības finansialais rezultats peļņa vai zaudējumi un citi pau līdzekļi.

Pamatkapitals (statūtu kapitals) veido uzņēmuma dibinataji, uzņēmumu dibinot.

Rezerves pamata tiek veidotas ka atskaitījumi no uzņēmuma tīras peļņas;

Nesadalīta peļņa ta peļņas daļa, kura paliek pari uzņēmumam pēc visu atskaitījumu veikanas (pēc iepriekējo gadu nesegto zaudējumu seganas, rezerves kapitala veidoanas, pamatkapitala palielinaanas, sponsorēanas, ka arī peļņas sadales uzņēmuma īpaniekiem dividendēs).

Uzkrajumi tiek veidoti, ja uzņēmumam ir paredzami maksajumi nakamaja gada, kuri parskata sagatavoanas datuma precīzi nav nosakami, vai arī nav precīzi nosakams to maksaanas datums.

Kreditori fiziskas vai juridiskas personas, kuram uzņēmums ir parada. Kreditoru paradi saukti arī par saistībam. Tas klasificē ka ilgtermiņa saistības (samaksas termiņ ir ilgaks par 1 gadu) un īstermiņa saistības (samaksas termiņ neparsniedz 1 gadu).

Parads piegadatajiem visbieak lietotais postenis gramatvedība, kas rodas materialo vērtību iegades momenta, kad to saņemana (izejvielu, materialu iegade) nesaskan ar samaksas brīdi. Parads var rasties ne tikai materialo vērtību, bet arī daadu pakalpojumu saņemanas rezultata;

Parads kredītiestadēm nozīmīgs un biei lietots kreditoru paradu postenis, kur var būt gan ilgtermiņa, gan arī īstermiņa, t.i., is postenis uzņēmumu gada parskatos ir tad, ja uzņēmumam ir parads par bankas aizņēmumu.

Norēķini par nodokļiem nodokļu maksajumi, kuri ir veicami saskaņa ar Latvijas Republikas likumdoanu jebkuram uzņēmumam neatkarīgi no īpauma formas un juridiska statusa. Parads par nodokļiem rodas perioda no nodokļu aprēķinaanas brīa līdz to samaksas brīdim (neatkarīgi no ta, vai nodokļu samaksas brīdis nav vai ir iestajies, vai arī tas ir nokavēts);

Norēķini par darba algu parads par darba algam darbiniekiem no algu aprēķinaanas brīa līdz samaksas brīdim.

Bilances parskats atbild uz jautajumiem:

Cik daudz kapitala (līdzekļu) tiek izmantots uzņēmuma? (saistīts ar uzņēmuma vērtību);

Cik likvīds ir uzņēmums? (uzņēmuma spēja segt īstermiņa saistības);

Cik maksatspējīgs ir uzņēmums?

Ka uzņēmums tiek finansēts? ( uzņēmuma finanu avoti un to raksturojums);

Tomēr, analizējot bilanci ir jaņem vēra vairaki bilances ierobeojumi, kas var būtiski ietekmēt konkrēta uzņēmuma finanu radītaju vērtējumu:

bilance neatspoguļo uzņēmuma tendences un dinamiku, ta ir fotografija viena diena;

analīzes brīdī bilances dati ir vairak vai mazak novecojui;

bilancē netiek ņemta vēra inflacijas ietekme;

pēc bilances grūti spriest par nakotnes iespējam - uzņēmuma finansialo stavokli un ta parmaiņas nakotnē ietekmē ne tikai finansiala rakstura faktori, bet arī politiskas un ekonomiskas parmaiņas valstī, modes tendences un sezonala rakstura faktori.

Biļete

Amortizacijas atskaitījumi

2. Nematerialo ieguldījumu amortizacija

Amortizacijas rēķinaana nodroina gan nematerialo aktīvu sakuma vērtības parneanu uz izmaksam, gan līdzekļu uzkraanu jaunu aktīvu iegadei. Licences veikt noteiktus uzņēmējdarbības veidus amortizē pēc linearas metodes to lietoanas laika. is laiks ir noradīts iegades dokumenta, kur apliecina tiesību iegūanu. Datorprogrammas uz izmaksam arī tiek norakstītas pēc linearas metodes saskaņa ar uzņēmuma apstiprinatajam amortizacijas normam. Aprēķinot UIN, atļaujas veikt noteiktus uzņēmējdarbības veidus tiek amortizētas pēc linearas metodes piecu gadu laika.

Uzņēmuma vismaz katra parskata gada beigas japarskata nematerialo aktīvu amortizacijas periods un amortizacijas metodes, lai novērstu gadījumus, kad būtiski mainījies a aktīva lietderīgas lietoanas laiks un notikusi ta vērtības samazinaanas, īpau uzmanību japievēr tadiem aktīviem, kuri vēl nav pieejami lietoanai.

Nematerialo aktīvu izslēdz no gramatvedības uzskaites gadījumos, kad ta izmatoana talak vairs nav lietderīga vai no ta izmantoanas nakotnē vairs nav sagaidami nekadi ekonomiski labumi.

Finanu parskata pielikuma par katru nematerialo aktīvu grupu jaatklaj papildu informacija, uzņēmuma radītos nematerialos aktīvus nodalot no citiem nematerialajiem aktīviem:

To lietderīgas izmantoanas laiks vai nolietojuma normas;

Izmantotas amortizacijas metodes;

Sakotnējas uzskaites vērtība un uzkrata nematerialo aktīvu vērtības norakstīta daļa perioda sakuma un beigas;

Nematerialo ieguldījumu kustība parskata perioda;

Ja aktīvu lietderīgas izmantoanas periods ir ilgaks par 20 gadiem iemesli ada lietderīgas izmantoanas laika noteikanai;

Tadu nematerialo aktīvu, kuru īpaumtiesības ir ierobeotas, eksistence un uzskaites summa, un tadu nematerialo aktīvu, kuri ir ieķīlati ka saistību nodroinajums, uzskaites summa;

Par izmaksam atzītas pētniecības darbu un attīstības pasakumu izdevumu kopsummas.

Biļete. Amortizacijas apreķinaanas metodes

Pamatlīdzekļu nolietojuma aprēķina metodes un uzskaite

Pamatlīdzekļos ieguldīta vērtība ir realas saimnieciskas darbības izmaksas, bet, ta ka os objektus izmanto vairakus gadus, to vērtību pa daļam ieskaita saimnieciskas darbības izdevumos, atbilstoi kalpoanas laikam. o norakstīanu sauc par nolietojumu jeb amortizaciju.

Nolietojums ir pamatlīdzekļu pakapeniska novecoana, ka rezultata samazinas to sakotnēja vērtība. Izķir divus nolietojuma veidus: fizisko un moralo. Fiziskais nolietojums saistīts ar pamatlīdzekļu nodilanu to izmantoanas procesa, bet moralu nolietojumu raksturo tehniska novecoana.

Amortizacija nozīmē pamatlīdzekļu vērtības parieanu nolietoanas procesa uz izdevumiem veicot amortizacijas atskaitījumus, tas ir, var teikt, ka amortizacija ir pamatlīdzekļu nolietojuma naudas izteiksme.

Tadējadi tiei pamatlīdzekļu uzskatītais vērtības nolietojums atspoguļojas gramatvedība atseviķa konta Pamatlīdzekļu nolietojums. ada veida rodas jēdziens uzkratais nolietojums.

Nolietojums netiek aprēķinats un uzskaitīts tiem pamatlīdzekļu objektiem, kuru patēriņa īpaības laika gaita nemainas. adi objekti ir zeme, bibliotēku fondi, gleznas un citi antikvarie priekmeti, dzīvnieki, kas uzskaitīti pamatlīdzekļu sastava (suņi, zirgi u.c.), un daudzgadīgie stadījumi, kas nav sasniegui ekspluatacijas vecumu (parasti 1 g.).

Katram uzņēmumam ir tiesības izstradat savu pamatlīdzekļu uzskaites kartību un noteikt nolietojuma aprēķinaanas politiku.

Pamatlīdzekļu nolietojums (amortizacija)

Pamatlīdzekļu objektu derīgas lietoanas laiku nosaka pats uzņēmuma vadītajs jeb īpanieks. Nosakot o derīgas lietoanas laiku jeb, ka to parasti apzīmē gramatvedība, nolietoanas (amortizacijas) periodu, katra ziņa jaņem vēra arī tadi apstakļi, kuru dēļ derīgas izmantoanas laiks būtu īsaks neka objekta fiziskas nolietoanas laiks. Nolietoanas perioda ilgumu ietekmē ne tikai fiziska nolietoanas, bet arī

Konstruktīva novecoanas un tehnoloģiskais progress

Izmaiņas tirgus pieprasījuma pēc produkcijas, ko izgatavo ar o pamatlīdzekli

Likumiski ierobeojumi (piemēram, attiecīga nomas termiņa izbeiganas).

Galveno pamatlīdzekļu objektu vai to grupu derīgas izmantoanas laiks ir periodiski japarbauda un, ja paredzams, ka tas nozīmīgi atķirsies no iepriekēja novērtējuma, janoregulē amortizacijas normas ka attiecīgajam parskata periodam, ta nakamajiem periodiem. adu izmaiņu ietekme ir japamato attiecīga gada parskata pielikuma.

Pasaules praksē lieto vairakas pamatlīdzekļu nolietojuma aprēķinaanas metodes.

Degresīvas metode ņem vēra to, ka pirmajos ekspluatacijas gados remontizmaksas būs mazakas, bet pēdējos lielakas; lielakas būs arī citas ekspluatacijas izmaksas. Lai izlīdzinatu iekartas ekspluatacijas izmaksas visa lietoanas perioda, pirmajos gados aprēķina lielaku nolietojumu, bet pēdējos mazaku. ada metode nodroina pret zaudējumiem arī pēkņu tehnoloģijas izmaiņu gadījumos, kad iekarta janoraksta pirms normatīva lietoanas laika beigam. Degresīvas metodes parasti lieto tikai tehnoloģiskas iekartas un maīnu nolietojumu aprēķinos.

Ģeometriski degresīva metode paredz, ka nolietojuma normu, izteiktu procentos, palielina divas reizes, bet nolietojuma summu rēķina no atlikuma vērtības. Pēc adas aprēķinaanas metodes atlikuma vērtība nekad nevar nonakt līdz nullei, tapēc pēdēja normatīva ekspluatacijas gada noraksta visu palikuo atlikuma vērtību. Ģeometriski degresīva metode ir visplaak lietota nolietojuma aprēķinaanas nelineara metode.

Aritmētiski degresīva metode jeb gadu skaitļu metode lietojama citadi. Vispirms saskaita visus skaitļu rindas ciparus par visu normatīvo ekspluatacijas laiku. Ja pieņemam, ka ekspluatacijas laiks ir 6 gadi, tad saskaita: 1+2+3+4+5+6=21. Pirmaja ekspluatacijas gada noraksta 6/21 no objekta sakotnējas vērtības, otraja 5/21, treaja 4/21 utt., un tad pēdēja gada noraksta 1/21 no sakotnējas vērtības.

Lielam pamatlīdzekļu skaitam ī metode tomēr ir grūti lietojama, jo nolietojuma summas ir jaaprēķina katram objektam atseviķi, atķirība no ģeometriskas degresīvas metodes, kur nolietojumu var aprēķinat veselai objektu grupai ar vienadu nolietojuma normu.

Ir pazīstamas arī citas nelinearas nolietojuma aprēķinaanas metodes, bet tas tiek mazak lietotas.

Salīdzinajumam dots piemērs, kur objektam ar Ls 1200,- sakotnējo vērtību un 6 gadu normatīvo lietoanas periodu aprēķinats nolietojums pēc visam trim metodēm.

|

Gads |

Lineara metode |

Ģeometriski degresīva metode |

Aritmētiski degresīva metode |

|||

|

Nolietojums gada |

Atlikuma vērtība gada beigas |

Nolietojums gada 33,33% |

Atlikuma vērtība gada beigas |

Nolietojums gada |

Atlikuma vērtība gada beigas |

|

|

1. gads | ||||||

|

2. gads | ||||||

|

3. gads | ||||||

|

4. gads | ||||||

|

5. gads | ||||||

|

6. gads | ||||||

Pamatlīdzekļu objekta nolietojuma summu daadiem objektiem var aprēķinat arī pēc izpildīta darba vai saraotas produkcijas apjoma. Piemēram, kravas automobiļiem pēc nobraukto tonnkilometru skaitu, aprēķinot noteikto procentu no sakotnējas vērtības par katriem nobrauktiem 1000 tonnkilometriem. Tomēr jaatceras, ka ar adu nolietojuma aprēķinaanas paņēmienu netiek ņemt vēra objekta konstruktīva nolietoanas un citi faktori, kas saīsina lietoanas laiku.

Uzņēmuma vadība ir tiesīga izvēlēties nolietojuma aprēķinaanas metodi, bet, reiz izvēlēta, ta jalieto pastavīgi, ja vien būtiska apstakļu maiņa neattaisno metodes maiņu. Par nolietojuma aprēķinaanas metodes maiņu attiecīga gada parskata pielikuma ar attiecīgu aprēķinu ir japarada metodes maiņas sekas un janorada metodes maiņas cēlonis.

Visu amortizējamo summu nosaka, atskaitot no sakotnējas vērtības objekta likvidacijas vērtību to ieņēmumu summu, ko varētu iegūt, likvidējot galīgi nolietotu objektu (veco materialu pardoanas vērtība, atskaitot demontaas vai nojaukanas izmaksas). Ja ada likvidacijas vērtība ir nenozīmīga, to var neņemt vēra.

Ceturksnī nolietojums jaaprēķina ¼ no gada amortizacijas summas, mēnesī 1/12.

Pamatlīdzekļiem, kuri atrodas ekspluatacija, amortizacija tiek aprēķinata gan finanu uzskaites, gan arī nodokļu aplikanas vajadzībam, atbilstoi likuma Par uzņēmuma ienakuma nodokli 13.panta prasībam.

Likums Par uzņēmumu ienakuma nodokli paredz, ka visu pamatlīdzekļu nolietojums ir jaaprēķina pēc ģeometriski degresīvas metodes; sīkaki noradījumi ī nolietojuma aprēķinaanai doti Valsts ieņēmumu dienesta instruktīvajos paskaidrojumos.

Tadējadi uzņēmumam pamatlīdzekļu nolietojums ir jarēķina divējadi atseviķi pau uzņēmuma saimnieciskas darbības rezultatu noteikanai sava peļņas un zaudējumu parskata un atseviķi uzņēmuma iemakumu nodokļa aprēķina. ie aprēķini parasti nesakrīt. Ja pēc uzņēmuma noteiktas kartības pamatlīdzekļu nolietojums būs mazaks neka pēc uzņēmuma ienakumu nodokļa noteikumiem aprēķinatais, tad starpība jaatņem no apliekama ienakuma summas, bet pretēja gadījuma o starpību japieskaita pie apliekamo ienakumu summas.

Jaatceras, ka pamatlīdzekļu nolietojuma aprēķinaana pēc uzņēmuma noteiktas kartības un nolietojuma aprēķins ar nodokli apliekamas summas noteikanai ir divi atķirīgi aprēķini.

Nolietojuma normas un aprēķina metodes finanu uzskaites vajadzībam nosaka uzņēmuma uzskaites metodika, nolietojuma normas nodokļu aplikanas vajadzībam noteiktas minētaja 13.panta.

Nodokļu uzskaites vajadzībam p/l tiek iedalīti 5 kategorijas:

|

Nr. |

P/l kategorijas |

Nolietojuma normas |

|

Ēkas, būves, ilggadīgie stadījumi | ||

|

Ritoais sastavs, un dzelzceļa tehnoloģiskais aprīkojums, jūras un upju transportlīdzekļi, enerģētikas iekartas | ||

|

Skaitļoanas tehnika, iespiedmaīnas, informacijas sistēmas, programmiskais nodroinajums un datu bau sakaru sistēmas, kopējamas maīnas un to aprīkojums | ||

|

Visi parējie p/l, izslēdzot 5. punkta minētos | ||

|

Pētniecības un naftas ieguves platformu aprīkojums |

Nodokļu aplikanas vajadzībam katrai kategorijai var tikt piemērota dubultlikme nolietojuma aprēķinaanai.

Nolietojumu sak aprēķinat ar nakama mēnea 1.datumu pēc nodoanas ekspluatacija un beidz aprēķinat ar 1.datumu nakamaja mēnesī pēc objekta izslēganas no pamatlīdzekļiem.

Pamatlīdzekļiem, kuri atrodas veidoanas stadija (konts 1240), nolietojums netiek aprēķinats.

Pamatlīdzekļiem, kuri atrodas noliktava, vai uz laiku ir izslēgti no ekspluatacijas finanu uzskaites vajadzībam nolietojums tiek aprēķinats pēc linearas metodes, bet nodokļu aplikanas vajadzībam- pēc samazinoa atlikuma metodes, nedrīkst pielietot nolietojuma dubultlikmi.

Ja pamatlīdzekļa sakotnēja vērtība ir pilnīgi norakstīta nolietojuma veida, bet objektu turpina ekspluatēt, tad nolietojuma aprēķinaanu partrauc.

Biļete. PZA

Peļņas vai zaudējumu aprēķins, ta raksturojums. P/Z aprēķina formas

Uzņēmums var izvēlēties vienu no likuma Par uzņēmumu gada parskatiem noteiktajam peļņas vai zaudējumu aprēķina shēmam.

Izmaksu klasifikacija pēc to funkcijam un rakstura

Izmaksu iedalījums pēc to funkcijam un rakstura atbilstoi Latvijas Republikas likumam Par gada parskatiem dots 3. tabula

3. tabula

Uzņēmējdarbības izmaksu sastavs pēc to funkcijam un rakstura

|

Pielietojot perioda izmaksu metodi |

Pielietojot apgrozījuma izmaksu metodi |

|

1. Materialu izmaksas 1.1. Izejvielu un palīgmaterialu izmaksas (pieskaitot pirkanas cenai ar iegadi saistītos izdevumus) 1.2. Parējas arējas izmaksas (izmaksas par raoanas rakstura darbiem un pakalpojumiem, ko veikuas citas juridiskas vai fiziskas personas) 2. Personala izmaksas 2.1. Algas (darba samaksa nauda un natūra) 2.2. Pensijas no uzņēmuma līdzekļiem utml. izmaksas 2.3. Parejas socialas apdroinaanas izmaksas (socialas apdroinaanas atskaitījumi, citas izmaksas darbiniekiem, apdroinaanai, parējie socialie pabalsti darbiniekiem) 3. Līdzekļu vērtības norakstīana 3.1. Pamatlīdzekļu un materialo ieguldījumu nolietojums un norakstīana 3.2. Apgrozamo līdzekļu vērtības norakstīana virs normatīvajiem norakstījumiem 4. Parējas saimnieciskas darbības izmaksas 4.1. Ar darba aizsardzību saistītie izdevumi 4.2. Uzņēmuma mantas apdroinaanas maksajumi 4.3. Komandējuma izmaksas 4.4. Transporta, sakaru, komisijas, reklamas, marketinga, preču apdroinaanas izmaksas 4.5. Parējie izdevumi, kas nav ietverti iepriekējos posteņos 4.6. Izmaksas, kas saistītas ar pamatlīdzekļu likvidaciju un pardoanu 4.7.Iepriekējo gadu zaudējumi, kas konstatēti parskata gada 4.8. Parējas ar uzņēmuma pamatdarbību nesaistītas izmaksas 5. Arkartas izmaksas 5.1. Zaudējumi sakara ar stihiskam nelaimēm, saņemto apdroinaanas atlīdzību |

1. Pardotas produkcijas raoanas izmaksas Tieas izmaksas 1.1. Izejvielu, pamatmaterialu un palīgmaterialu izmaksas: izejvielu un pamatmaterialu izmaksas; palīgmaterialu iepirkanas izmaksas; kurinama, degvielas, smērvielu iepirkanas izmaksas. 1.2. Pirkto materialu piegades izmaksas 1.3. Samaksa par darbiem un pakalpojumiem no arienes 1.4. Pamatstradnieku darba samaksa ar pieskaitījumiem socialajai apdroinaanai Ar raoanu netiei saistītas izmaksas 1.5. Raoanas visparējas izmaksas: raoanas vadīana un apkalpoana nodarbinato darbinieku alga ar pieskaitījumiem socialajai apdroinaanai; raoanas pamatlīdzekļu remonta un ekspluatacijas izmaksas; raoanas telpu apkures, apgaismoanas uc. izmaksas; pamatlīdzekļu nolietojums; nomas maksa; apdroinaanas maksajumi; visparējas nozīmes palīgmateriali; citas ar raoanu un netiei saistītas izmaksas. 2. Pardoanas izmaksas: transporta, sakaru, komisijas, reklamas, marketinga izmaksas; ar precēm saistītie apdroinaanas maksajumi; algas un pieskaitījumi socialajai apdroinaanai; ēku, inventara, iekartu nolietojums (amortizacija); darbība izmantoto pamatlīdzekļu remonta un uzturēanas izmaksas; telpu uzturēanas izdevumi, ieskaitot nomas (īres) maksu, apgaismoanu, apsardzi, apkopanu utml. kancelejas izdevumi, ieskaitot pasta un citus izdevumus. 3. Administracijas izmaksas: algas un pieskaitami socialajai apdroinaanai; ēku, inventara, iekartu nolietojums (amortizacija); darbība izmantoto pamatlīdzekļu remonta un uzturēanas izmaksas; materialo ieguldījumu un apgrozamo līdzekļu vērtības norakstījumi; telpu uzturēanas izdevumi, ieskaitot nomas (īres) maksu, apgaismoanu, apsardzi, apkopanu utml.; kancelejas izdevumi, ieskaitot pasta un citus izdevumus. 4. Arkartas izmaksas (sastavu skat. 1. ailē) |

Uzņēmuma peļņas vai zaudējumu aprēķins ir visu uzņēmuma ieņēmumu un izdevumu (izmaksu) atspoguļojums par parskata periodu.

Parskata pamata ir formula:

Peļņa = ieņēmumi izdevumi

Peļņas vai zaudējumu aprēķina ir jaiekļauj visi ieņēmumi un izdevumi neatkarīgi no maksajuma datuma, ja tie saistīti ar parskata gadu neatkarīgi no ta, vai parskata gads tiek noslēgts ar peļņu vai zaudējumiem.

Peļņas un zaudējumu aprēķina shēma (klasificēta pēc apgrozījuma izmaksu metodes), kas ir noradīta likuma Par Uzņēmumu gada parskatiem ir ada:

Neto apgrozījums.

Pardotas produkcijas raoanas izmaksas.

Bruto peļņa vai zaudējumi.

Pardoanas izmaksas.

Administracijas izmaksas.

Parējie uzņēmuma saimnieciskas darbības ieņēmumi.

Parējas uzņēmuma saimnieciskas darbības izmaksas

Ieņēmumi no līdzdalības meitas un asociēto uzņēmumu kapitalos.

Ieņēmumi no vērtspapīriem un aizdevumiem, kas veidojoi ilgtermiņa ieguldījumus.

Parējie procentu ieņēmumi un tamlīdzīgi ieņēmumi.

Ilgtermiņa finanu ieguldījumu un īstermiņa vērtspapīru vērtības norakstīana.

Procentu maksajumi un tamlīdzīgas izmaksas.

Peļņa vai zaudējumi pirms arkartas posteņiem un nodokļiem.

Arkartas ieņēmumi.

Arkartas izmaksas.

Arkartas peļņa vai zaudējumi pirms nodokļiem.

Uzņēmuma ienakuma nodoklis par parskata gadu.

Parējie nodokļi.

Parskata gada peļņa vai zaudējumi.

Galvenas P/Z aprēķina pozīcijas

(sk. P/Z veidlapu)

Neto apgrozījums ir ieņēmumi no uzņēmuma pamatdarbības, produkcijas pardoanas un pakalpojumu snieganas, no kuriem atskaitīta tirdzniecības atlaide un citas pieķirtas atlaides, ka arī pievienotas vērtības nodoklis, akcīzes nodoklis un citi nodokļi, kas tiei saistīti ar pardoanu.

Pardotas produkcijas raoanas izmaksas parada neto apgrozījuma gūanai izlietotas produkcijas, preču vai pakalpojumu izmaksas pēc raoanas vai iegades paizmaksas.

Pardoanas izmaksas un Administracijas izmaksas iekļauj ar tam saistītas personala izmaksas, materialu izmaksas, pamatlīdzekļu nolietojuma un nematerialo ieguldījumu vērtības norakstījumu summas un citas ar tam saistītas izmaksas.

Posteņos Parējie saimnieciskas darbības ieņēmumi un Parējas saimnieciskas darbības izmaksas iekļauj attiecīgi uzņēmuma saimnieciskas darbības ieņēmumus vai izmaksas, kas nav paradītas citos peļņas vai zaudējumu aprēķina posteņos un kas ir raduas saimnieciskas darbības rezultata vai ar to saistītas, vai izriet tiei no tas.

Ieņēmumi un izdevumi, kas rodas tadu notikumu vai darījumu rezultata, kuri neparprotami atķiras no uzņēmumam parastajam darbībam un kuru biea vai periodiska atkartoana nav gaidama, ir japarada posteņos Arkartas ieņēmumu un Arkartas izmaksas.

7. Biļete. Naudas plūsmas parskats.

Naudas plūsmas parskats, ta raksturojums

Naudas plūsmas parskats atspoguļo naudas plūsmu parskata perioda, klasificējot to ka naudas plūsmu no pamatdarbības, ieguldījumu darbības un finanu darbības.

Naudas plūsmas parskats informē finanu parskatu lietotajus arī par to, kada apjoma un kadu faktoru rezultata ir izveidojusies starpība starp parskata gada peļņu un naudas ekvivalentu atlikumu.

Naudas plūsmas parskata sagatavoanas procesa ir janosaka:

saimnieciskas darbības naudas plūsma;

investīciju darbības naudas plūsma;

finanu darbības naudas plūsma.

Saimnieciskas darbības naudas plūsma rodas galvenokart no uzņēmuma pamatdarbības.

o naudas plūsmu veido:

nauda, kas saņemta par pardotajam precēm un sniegtajiem pakalpojumiem;

nauda, kas saņemta autoratlīdzības, daadu iemaksu, komisijas un citu ieņēmumu veida;

preču un pakalpojumu piegadatajiem izmaksata nauda;

darbiniekiem un darbinieku uzdevuma izmaksata nauda;

apdroinaanas sabiedrībai izmaksata nauda prēmijam un no tas saņemta nauda atlīdzībam u.c. polisēs paredzētajiem labumiem;

samaksatie nodokļi un nodokļu atmaksa, ja to nav iespējams īpai attiecinat uz finansēanu vai investīcijam.

Naudas parvietoana no bankas konta uz kasi un otradi neveido naudas plūsmu!

Investīciju darbība ir uzņēmuma darbības virziens, kas saistīts ar ilgtermiņa ieguldījumu un vērtspapīru iegadi un pardoanu. o naudas plūsmu veido:

nauda, kas samaksata par īpauma, ēku, būvju un iekartu, nematerialo ieguldījumu un citu ilgtermiņa līdzekļu iegadi, ka arī maksajumi, kas attiecas uz kapitalizētam uzņēmuma attīstības izmaksam un pau būvētam ēkam, būvēm un iekartam;

nauda, kas saņemta par īpauma, ēku, būvju un iekartu, nematerialo ieguldījumu un citu ilgtermiņa ieguldījumu pardoanu;

nauda, kas samaksata, lai iegadatos līdzdalības daļu citu uzņēmumu pau kapitala vai daļas kopuzņēmuma;

nauda, kas saņemta, pardodot līdzdalības daļu citu uzņēmumu pau kapitala vai daļas kopuzņēmuma;

naudas avansi un aizdevumi citam pusēm;

nauda, kas saņemta no atmaksatiem avansiem un aizdevumiem;

nauda, kas samaksata par nakotnes darījumu līgumiem un maiņas darījumu līgumiem.

Finansiala darbība ir uzņēmuma darbības virziens, kura rezultata mainas pau kapitala un saistību apjoms un sastavs. o naudas plūsmu veido:

naudas ieņēmumi no pau akciju emisijas vai kapitala līdzdalības daļu papildu ieguldījumiem;

naudas maksajumi par pau akcijam vai daļam;

naudas aizņēmumi pret obligacijam vai citiem parada dokumentiem (ieskaitot aizņēmumus no bankam);

naudas izdevumi aizņēmuma atmaksai (ieskaitot aizņēmuma atmaksu bankam);

naudas maksajumi iznomatajam nomnieka kreditoru parada dzēanai.

Lai noteiktu parskata gada saimnieciskas darbības naudas plūsmu, gramatvedība izmanto tieo vai netieo metodi. Ar abam metodēm iegūst vienus un tos paus rezultatus, tomēr ieteicams lietot tieo metodi, jo informaciju, ko iegūst datu uzkraanas un sagatavoanas procesa, uzņēmuma vadība var izmantot arī kontrolei un planoanai.

Lietojot tieo metodi, janosaka katras trīs minētas naudas plūsmas ieņēmumus un izdevumus, vai koriģējot P/Z aprēķina posteņus ar to ieņēmumu un izdevumu summam, kuras faktiski nebija veiktas.

Investīciju un finanu darbības naudas plūsmu nosaka tikai ar tieo metodi. Ja saimnieciskas darbības naudas plūsmas noteikanai izmanto tieo metodi, naudas ieņēmumu un izdevumu svarīgakos posteņus nosaka:

pamatojoties uz gramatvedības reģistru un naudas līdzekļu uzskaites kontu apgrozījuma analīzes datiem

pamatojoties uz peļņas vai zaudējumu aprēķinu un veicot attiecīgas a parskata posteņos ietverto summu korekcijas. Uzņēmumiem ar sareģītu naudas ieņēmumu un izdevumu struktūru ieteicams iekartot darba tabulas nepiecieamo datu uzkraanai un analīzei.

Naudas plūsmas parskata rezultats ir pozitīva vai negatīva starpība starp naudas līdzekļu atlikumu gada sakuma un gada beigas.

Parskata pamata ir formula:

Naudas līdzekļi gada sakuma

naudas ieņēmumi

naudas izdevumi

![]()

Naudas līdzekļi gada beigas

1. Piemēra radītaji ietverti tikai naudas plūsmas sagatavoanas nolūkiem un to mērķis nav uzradīt peļņas vai zaudējumu aprēķinu un bilanci ta, ka to prasītu citi Latvijas gramatvedības standarti vai likums Par uzņēmumu gada parskatiem.

Lai sagatavotu naudas plūsmas parskatu, izmantojama ada informacija:

2.1. parskata perioda uzņēmums par Ls 590 iegadajies meitas uzņēmumu, nopērkot visus 100 % akciju un pievienoja o meitas uzņēmumu sev. Iegadata meitas uzņēmuma aktīvu un saistību patiesa vērtība iegades brīdī bija ada:

|

(latos) |

|

|

pamatlīdzekļi | |

|

krajumi | |

|

pircēju paradi | |

|

nauda | |

|

ilgtermiņa aizņēmumi no kredītiestadēm | |

|

paradi piegadatajiem |

2.2. jaunu akciju emisijas rezultata uzņēmums piesaistījis Ls 250. Parskata perioda uzņēmums saņēmis arī ilgtermiņa aizdevumu Ls 230 apmēra;

2.3. parskata perioda peļņas vai zaudējumu aprēķina uzņēmums atzinis Ls 400 lielas procentu izmaksas. No īs summas uzņēmums parskata perioda samaksajis Ls 170. Parskata perioda uzņēmums samaksajis arī iepriekēja perioda beigas uzkratos procentus Ls 100 apmēra;

2.4. parskata perioda uzņēmums izmaksajis dividendes Ls 1200 apmēra;

2.5. uzņēmuma nodokļu saistības parskata perioda sakuma bija Ls 1000, bet perioda beigas Ls 400. Parskata perioda uzņēmumam raduas uzņēmumu ienakuma nodokļu izmaksas Ls 300 apmēra;

2.6. parskata perioda uzņēmums iegadajies pamatlīdzekļus Ls 1250 vērtība. Uzņēmums par pamatlīdzekļu iegadi samaksaja Ls 350. Pamatlīdzekļus Ls 900 vērtība uzņēmums iegadajies atbilstoi finanu līzinga līgumam no kredītiestades. Parskata gada atmaksati Ls 90 no pamatsummas;

2.7. parskata perioda uzņēmums par Ls 20 pardeva iekartu, kuras iegades vērtība bija Ls 80, bet uzkratais nolietojums pardoanas brīdī Ls 60;

2.8. debitoru parada atlikums parskata perioda un iepriekēja perioda beigas:

(latos)

Parskata Iepriekēja perioda perioda

beigas beigas

Pircēju paradi 1800 1200

Procentu paradi 100

Parads par subsīdiju 350;

2.9. peļņas vai zaudējumu aprēķina atzītie procentu ienakumi bija Ls 500, no kuriem Ls 100 perioda beigas vēl nebija saņemti;

2.10. pardotas produkcijas raoanas izmaksas ietver pamatlīdzekļu nolietojumu Ls 450 apmēra;

2.11. peļņas vai zaudējumu aprēķina postenī Arkartas ienakumi iekļauta saņemta apdroinaanas atlīdzība par plūdu nodarītajiem postījumiem;

2.12. zaudējumi arvalstu valūtas kursa svarstību rezultata sastav no Ls 10, kas attiecas uz naudas līdzekļu arvalstu valūtas parvērtēanu, un Ls 30, kas saistīti ar ilgtermiņa aizņēmumu no kredītiestadēm parvērtēanu;

2.13. parskata gada uzņēmums saņēma subsīdijas Ls 400 apmēra, no kuram Ls 350 bija finanu palīdzība par iepriekēja perioda uzstadīto gaisa piesarņojuma kontroles iekartu, bet Ls 50 attiecas uz parskata gada sniegtajiem pakalpojumiem par pazeminatu samaksu rajona izglītības iestadēm. ie Ls 50 iekļauti parskata gada neto apgrozījuma. Debitoru parads par saņemamo subsīdiju Ls 350 apmēra bija atzīts jau iepriekēja parskata perioda bilancē.

pelņas vai zaudējumu aprēķinu

|

Parskata periods (latos) | ||||

|

Neto apgrozījums |

|

|||

|

Pardotas produkcijas raoanas izmaksas |

|

|||

|

Bruto peļņa |

|

|||

|

||||

|

Administracijas izmaksas |

|

|||

Procentu ieņēmumi |

|

|||

|

Procentu izmaksas |

|

|||

|

Zaudējumi arvalstu valūtas kursa svarstību rezultata |

|

|||

|

Peļņa pirms arkartas posteņiem un nodokļiem |

|

|||

|

||||

|

Arkartas ienakumi |

|

|||

|

Peļņa pirms nodokļiem |

|

|||

|

||||

|

Uzņēmumu ienakuma nodoklis par parskata periodu |

|

|||

|

Parskata perioda peļņa |

|

|||

Informacija par uzņēmuma bilanci

|

Parskata perioda beigas |

(latos) Iepriekēja perioda beigas |

|

|

|

Aktīvs |

|

||

|

|||

Ilgtermiņa ieguldījumi |

|

||

|

Pamatlīdzekļi |

|

||

|

Ilgtermiņa finanu ieguldījumi |

|

||

|

|||

Apgrozamie līdzekļi |

|

||

|

Krajumi |

|

||

|

Debitori |

|

||

|

Nauda |

|

||

|

|||

Pau kapitals |

|

||

|

Pamatkapitals |

|

||

|

Nesadalīta peļņa |

|

||

|

|||

Kreditori |

|

||

|

Ilgtermiņa aizņēmumi no kredītiestadēm |

|

||

|

Paradi piegadatajiem |

|

||

|

Nodokļi |

|

||

|

Uzkratas procentu izmaksas |

|

||

|

Nakamo periodu ieņēmumi |

|

||

|

|||

|

|||

|

Pieli-kums |

Parskata periods |

(latos) Iepriekējais periods * |

|

|

|

Pamatdarbības naudas plūsma |

|

|||

|

No pircējiem saņemta nauda |

|

|||

|

Saņemtas dotacijas |

|

|||

|

Piegadatajiem un darbiniekiem samaksata nauda |

|

|||

|

Pamatdarbības rezultata saņemta nauda |

|

|||

|

Samaksatie procenti |

|

|||

|

Samaksatais uzņēmumu ienakuma nodoklis |

|

|||

|

Naudas plūsma pirms arkartas posteņiem |

|

|||

|

Saņemta apdroinaanas atlīdzība par plūdu nodarītajiem postījumiem |

|

|||

|

Pamatdarbības neto naudas plūsma |

|

|||

|

||||

|

Ieguldīanas darbības naudas plūsma |

|

|||

|

Meitas uzņēmuma iegade neto naudas summa |

A |

|

||

|

Pamatlīdzekļu iegade |

B |

|

||

|

Pamatlīdzekļu pardoana |

|

|||

|

Saņemtie procenti |

|

|||

|

Ieguldīanas darbības neto naudas plūsma |

|

|||

|

||||

|

Finansēanas darbības naudas plūsma |

|

|||

|

Akciju emisija |

|

|||

|

Saņemtie ilgtermiņa aizņēmumi |

|

|

||

|

Samaksatas finanu līzinga saistības |

|

|||

|

Saņemtas subsīdijas |

|

|||

|

Samaksatas dividendes |

|

|||

|

Finansēanas darbības neto naudas plūsma |

|

|||

|

Arvalstu valūtu kursu svarstību rezultats |

|

|||

|

||||

|

Naudas un tas ekvivalentu neto pieaugums |

|

|||

|

||||

|

Nauda un tas ekvivalenti parskata perioda sakuma |

C |

|

||

|

||||

|

Nauda un tas ekvivalenti parskata perioda beigas |

C |

|

||

|

||||

* naudas plūsmas parskata uzrada arī iepriekēja parskata perioda datus.

Uzņēmuma naudas plūsmas parskats,

kas sagatavots, izmantojot netieo metodi

|

Pieli-kums |

Parskata periods |

(latos) Iepriekējais periods * |

|

|||||

Pamatdarbības naudas plūsma |

|

|||||||

|

Peļņa pirms arkartas posteņiem un nodokļiem |

|

|||||||

|

Korekcijas: |

|

|||||||

|

Pamatlīdzekļu nolietojums |

|

|||||||

|

Zaudējumi arvalstu valūtu kursu svarstību rezultata |

|

|||||||

|

Ienakumi no ilgtermiņa finanu ieguldījumiem |

|

|||||||

|

Atzītie ieņēmumi no subsīdijam |

|

|||||||

|

Procentu izmaksas |

|

|||||||

|

Peļņa pirms darbības kapitala izmaiņam |

|

|||||||

|

Pircēju paradu pieaugums |

|

|||||||

|

Krajumu samazinajums |

|

|||||||

|

Paradu piegadatajiem samazinajums |

|

|||||||

|

Pamatdarbības naudas plūsma |

|

|||||||

|

Samaksatie procenti |

|

|||||||

|

Samaksatais uzņēmumu ienakuma nodoklis |

|

|||||||

|

Naudas plūsma pirms arkartas posteņiem |

|

|||||||

|

||||||||

|

||||||||

|

Saņemta apdroinaanas atlīdzība par plūdu nodarītajiem postījumiem |

|

|||||||

Pamatdarbības neto naudas plūsma |

|

|||||||

|

||||||||

|

Ieguldīanas darbības naudas plūsma |

|

|||||||

|

Meitas uzņēmuma iegade neto naudas summa |

A |

|

||||||

|

Pamatlīdzekļu iegade |

B |

|

||||||

|

Pamatlīdzekļu pardoana |

|

|||||||

|

Saņemtie procenti |

|

|||||||

|

Ieguldīanas darbības neto naudas plūsma |

|

|||||||

|

Finansēanas darbības naudas plūsma |

|

|||||||

|

Akciju emisija |

|

|||||||

|

Saņemtie ilgtermiņa aizņēmumi |

|

|||||||

|

Samaksatas finanu līzinga saistības |

|

|||||||

|

Saņemtas subsīdijas |

|

|||||||

|

Samaksatas dividendes |

|

|||||||

|

Finansēanas darbības neto naudas plūsma |

|

|||||||

|

Arvalstu valūtu kursu svarstību rezultats |

|

|||||||

|

Naudas un tas ekvivalentu neto pieaugums |

|

|||||||

|

Nauda un tas ekvivalenti parskata perioda sakuma C |

C |

|

||||||

|

Nauda un tas ekvivalenti parskata perioda beigas C |

C |

|

||||||

* naudas plūsmas parskata uzrada arī iepriekēja parskata perioda datus.

Naudas plūsmas parskata, kas sagatavots,

izmantojot tieo vai netieo metodi, skaidrojumi

Parskata perioda uzņēmums iegadajas meitas uzņēmumu A, kur iegades brīdī tika pievienots mates uzņēmumam. īs iegades rezultata iegūto

aktīvu un saistību patiesa vērtība iegades brīdī bija ada:

|

(latos) |

|

|

Pamatlīdzekļi | |

|

Krajumi | |

|

Pircēju paradi | |

|

Nauda | |

|

Ilgtermiņa aizņēmumi no kredītiestadēm | |

|

Paradi piegadatajiem | |

|

Kopēja iegades vērtība | |

|

Meitas uzņēmuma nauda | |

|

Par meitas uzņēmuma iegadi samaksata neto naudas summa |

Parskata perioda uzņēmums iegadajas pamatlīdzekļus, kuru kopēja vērtība bija Ls 1250. Uzņēmums par pamatlīdzekļiem samaksaja Ls 350. Parējos pamatlīdzekļus Ls 900 vērtība uzņēmums iegadajas atbilstoi finanu līzinga līgumam. Parskata gada uzņēmums saņēma subsīdiju Ls 350 apmēra saistība ar iepriekēja gada uzstadītajiem pamatlīdzekļiem.

Nauda un tas ekvivalenti ietver naudu kasē, noguldījumus kredītiestadēs un īstermiņa ieguldījumus likvīdos parada vērtspapīros. Naudas plūsmas parskata uzradīta nauda un tas ekvivalenti ietver adus posteņus:

|

(latos) |

|||

|

Parskata perioda beigas |

Iepriekēja perioda beigas |

||

Nauda kasē un noguldījumi kredītiestadēs |

|

|

|

Īstermiņa ieguldījumi vērtspapīros |

|

|

|

Nauda un tas ekvivalenti |

|

|

|

|

|

|

|

1. No pircējiem saņemta nauda (pēc tieas metodes) |

(latos) |

|

Neto apgrozījums |

|

|

Pircēju paradu kopējais pieaugums (starpība starp bilances atlikumu parskata perioda beigas un iepriekēja perioda beigas) |

|

|

Meitas uzņēmuma pircēju paradi iegades brīdī |

|

|

Neto apgrozījuma iekļautas saņemtas dotacijas |

|

|

|

|

|

|

2. Piegadatajiem un darbiniekiem samaksata nauda (pēc tieas metodes) |

|

|

Pardotas produkcijas raoanas izmaksas |

|

|

Administracijas izmaksas |

|

|

Kopējais paradu piegadatajiem samazinajums (starpība starp bilances atlikumu parskata perioda beigas un iepriekēja perioda beigas) |

|

|

Meitas uzņēmuma paradi piegadatajiem iegades brīdī |

|

|

Kopējais krajumu samazinajums (starpība starp bilances atlikumu parskata perioda beigas un iepriekēja perioda beigas) |

|

|

Meitas uzņēmuma krajumi iegades brīdī |

|

|

Pamatlīdzekļu nolietojums |

|

|

Ieņēmumos atzīta subsīdija (no nakamo periodu ieņēmumiem) |

|

|

|

|

|

|

Ieņēmumos atzīta subsīdija |

|

|

Nakamo periodu ieņēmumu atlikums iepriekēja perioda beigas |

|

|

Nakamo periodu ieņēmumu atlikums parskata perioda beigas |

|

|

Starpība ieņēmumos atzīta subsīdijas daļa |

|

|

|

|

|

|

Pircēju paradu palielinajums (pēc netieas metodes) |

|

|

Pircēju paradu kopējais pieaugums (starpība starp bilances atlikumu parskata perioda beigas un iepriekēja perioda beigas) |

|

|

Meitas uzņēmuma pircēju paradi iegades brīdī |

|

|

|

|

|

|

|

|

|

|

Paradu piegadatajiem samazinajums (pēc netieas metodes) |

|

|

Paradu piegadatajiem kopējais samazinajums (starpība starp bilances atlikumu parskata perioda beigas un iepriekēja perioda beigas) |

|

|

Meitas uzņēmuma paradi piegadatajiem iegades brīdī |

|

|

|

|

|

|

Krajumu samazinajums (pēc netieas metodes) |

|

|

|

|

|

|

Krajumu kopējais samazinajums (starpība starp bilances atlikumu parskata perioda beigas un iepriekēja perioda beigas) |

|

|

Meitas uzņēmuma krajumi iegades brīdī |

|

|

|

|

|

|

Samaksatie procenti |

|

|

|

|

|

|

Procentu izmaksas peļņas vai zaudējumu aprēķina |

|

|

Uzkrato procentu izmaksu palielinajums (starpība starp bilances atlikumu parskata perioda beigas un iepriekēja perioda beigas) |

|

|

|

|

|

|

Samaksatais uzņēmumu ienakuma nodoklis |

|

|

|

|

|

|

Uzņēmumu ienakuma nodokļa izmaksas peļņas vai zaudējumu aprēķina |

|

|

Uzņēmumu ienakuma nodokļa parada samazinajums |

|

|

|

|

|

|

Saņemtie procentu maksajumi |

|

|

|

|

|

|

Procentu ieņēmumi peļņas vai zaudējumu aprēķina |

|

|

Debitoru parada par procentiem palielinajums (starpība starp bilances atlikumu parskata perioda beigas un iepriekēja perioda beigas) |

|

|

|

|

|

|

Saņemta ilgtermiņa aizņēmumu summa |

|

|

|

|

|

|

Kopējais ilgtermiņa aizņēmumu palielinajums (starpība starp bilances atlikumu parskata perioda beigas un iepriekēja perioda beigas) |

|

|

Meitas uzņēmuma ilgtermiņa aizņēmumi iegades brīdī |

|

|

Finanu līzinga saistību pieaugums (ar naudu nesaistīts, starpība starp bilances atlikumu parskata perioda beigas un iepriekēja perioda beigas) |

|

|

Līzinga saistību pamatsummas atmaksa |

|

|

Zaudējumi no valūtas kursu svarstībam |

|

|

|

|

|

|

8. Biļete. Ieņemumi gramatvedības izpratne un to atķirība no no naudas ieņēmumiem.

Uzņēmuma ieņēmumi gramatvedības izpratnē, jeb ieņēmumi ir par parskata periodu saņemamas summas par preču pardoanu, pakalpojumu snieganu, aktīvu pardoanu. Tie var būt:

Preču (pakalpojumu, darbu ) pardoanas ieņēmumi;

Ieņēmumi no līdzdalības citas uzņēmējsabiedrības (ieņēmumi no akcijam, pajam utt.)

Ieņēmumi no uzņēmuma īpauma iznomaanas;

Ieņēmumi no aktīvu pardoanas;

Procentu ieņēmumi no izsniegtiem kredītiem;

Ieņēmumi, kas saņemtas ka ekonomiskas sankcijas no paradniekiem (soda nauda, līgumsods);

Ieņēmumi no vērtspapīru emisijas;

Ieņēmumi no lata kursa izmaiņam salīdzinajuma ar brīvi konvertējamam valūtam;

Citi.

Ne vienmēr naudas saņemana ir ieņēmumi gramatvedības izpratnē, piemēram, debitoru paradu atdoana, kredīta saņemana.

Naudas ieņēmumi tiek atzīti pēc naudas iekasēanas principa. Jebkura naudas summa, kura ir saņemta kasē vai bankas konta ir naudas ieņēmumi. Skaidrs, ka ne visi naudas ieņēmumi ir ieņēmumi gramatvedības izpratnē, ka arī uzņēmumam var būt ieņēmumi gramatvedības izpratnē, kuri vēl nav saņemti nauda.

9. Biļete. Izdevumi gramatvedības izpratne un to atķirība no no naudas izdevumiem.

Uzņēmuma izdevumi gramatvedības izpratnē, jeb izdevumi ir par parskata periodu maksajamas summas par izmantotiem pakalpojumiem un atri nolietojamam materialu vērtībam.

Tie var būt:

Izejvielu, materialu izmaksas;

Amortizacijas (nolietojuma) atskaitījumi;

Darba algas un prēmijas (personala izmaksas);

Sociala nodokļa obligatas iemaksas;

Nomas maksa par zemi, par pamatfondiem;

Maksa par dabas resursu izmantoanu un vides piesarņoanu;

Procenti par saņemto kredītu;

Apdroinaanas maksajumi;

Izmaksas par citu uzņēmumu veiktiem raoanas rakstura darbiem;

Nodokļu un nodevu maksajumi (izņemot ienakuma nodokli, PVN un daus citus nodokļus);

Reklamas izdevumi;

Zaudējumi no lata kursa izmaiņam;

Citi.

Ne vienmēr naudas izmaksas ir izdevumi gramatvedības izpratnē, piemēram.:

pamatlīdzekļu iegade;

kredīta atdoana;

apmaksatie pakalpojumi par nakamo periodu

Piemēri, kuri ilustrē atķirības starp peļņas vai zaudējumu aprēķinu (P/Z) un naudas plūsmas parskatu:

10. Biļete. PVN

Ar PVN apliekama persona ir fiziska vai juridiska persona, kas veic ar PVN apliekamus darījumus, t.i., preču piegadi, pakalpojumu snieganu, preču importu, papateriņu, un ir likuma par pievienotas vērtības nodokli noteiktaja kartība reģistrējusies VID ar PVN apliekamo personu reģistra.

Prieknodoklis PVN summa, kas noradīta ar PVN apliekamai personai izrakstītaja PVN rēķina par iegadatajam precēm vai saņemtajiem pakalpojumiem tas saimnieciskas darbības nodroinaanai.

prece - jebkura lieta (īpaums), kuru īpanieks maina pret atlīdzību, ja aja likuma nav noteikts citadi.

preču piegade darījums, kas izpauas ka īpauma tiesību uz lietu nodoana citai personai, lai ta varētu rīkoties ar lietu (īpaumu). Par preču piegadi tiek uzskatīta arī nekustama īpauma vai ta daļas pardoana, ka arī darījumi, kas veikti saskaņa ar noslēgtajiem nomas pirkuma (līzinga) līgumiem.

pakalpojumu sniegana darījums, kas nav preču piegade a panta 2.punkta izpratnē, bet ir:

a) darbība, ko persona veic savas saimnieciskas darbības ietvaros, arī panodarbinato personu darbība,

b) nemateriala īpauma (nematerialo vērtību un tiesību) pardoana (nodoana),

c) saistības atturēties no kadas darbības vai rīcības vai pieļaut kadu darbību vai rīcību,

d) lietu noma,

e) nekustama īpauma nodoana īpaniekam pēc būvdarbu veikanas.

papatēriņ preču piegade vai pakalpojumu sniegana uzņēmējam, viņa ģimenes locekļiem, darbiniekiem un citam personam bez atlīdzības, ja ta nav ar pievienotas vērtības nodokli apliekamas personas saimnieciska darbība.

Preču piegades un pakalpojumu snieganas vieta tiek noteikta saskaņa ar likuma 4. panta nosacījumiem. ī vieta ir kritērijs, pēc kura nosaka, vai preču piegade un pakalpojumu sniegana ir notikusi iekzemē vai nē, ka arī piemērojamo PVN likmi.

Transporta pakalpojumu snieganas vieta ir ta vieta, kur notiek preču vai pasaieru parvadaana. Ja transporta pakalpojums tiek sniegts gan iekzemē, gan arvalstīs, PVN likme tiek piemērota MK noteiktaja kartība proporcionali iekzemē un arvalstīs sniegta transporta pakalpojuma apjomam.

iekzeme Latvijas Republikas muitas teritorija

starptautiskais transports

a) lidmaīnas, kas kursē starptautiskaja satiksmē,

b) kuģi, kas kursē starptautiskaja satiksmē, izņemot Latvijas Republikas ostas reģistrētos zvejas kuģus,

c) kuģi, kas veic glabanas vai palīdzības darbus jūra;

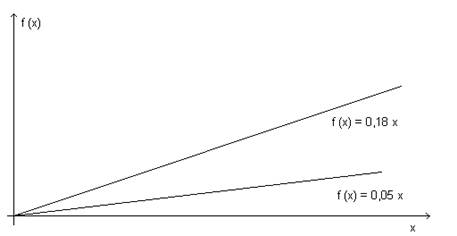

Pievienotas vērtības nodoklim saskaņa ar LR Likumu Par PVN ir proporcionala nodokļu likme, tadējadi mēs izsakam maksajamo nodokli f(x) ar linearo vienadojumu,

f(x) = a*x

kur x - ir apliekamo darījumu kopsumma

a - ir nodokļa likme simtdaļas (0,18; 0,05 vai 0,00)

Nodokļa likme tiek noteikta 18% apmēra no preču (arī importēto preču) piegades, pakalpojumu un papatēriņa vērtības, kas apliekama ar nodokli.

Nodokļa 0% likme tiek piemērota preču piegadēm un pakalpojumiem saskaņa ar likuma Par pievienotas vērtības nodokli 7. pantu.

Piemēram: nodokļa 0% likme tiek piemērota

preču eksportam un to preču piegadēm, kas ievestas Eiropas Savienības teritorija no treajam valstīm vai treajam teritorijam un nav izlaistas brīvam apgrozījumam, ja piegades veiktas muitas noliktavas un brīvajas zonas

pakalpojumiem, kuru snieganas vieta saskaņa ar likumu nav iekzeme

ar tūrismu (ceļojumiem) saistītiem pakalpojumiem saskaņa ar likuma 13. pantu

preču piegadēm un pakalpojumiem, kas tiek sniegti ievērojot paritates principu

un citiem

Nodokļa 5% likme tiek piemērota preču piegadēm un pakalpojumiem saskaņa ar likuma Par pievienotas vērtības nodokli 6.2 pantu.

Piemēram: nodokļa 5% likme tiek piemērota

medikamentu piegadēm saskaņa ar Ministru kabineta apstiprinato sarakstu

medicīnisko ierīču un medicīnas preču piegadēm, kas paredzētas invalīdu un slimnieku personīgajai lietoanai, saskaņa ar Ministru kabineta apstiprinato sarakstu

veterinaro medikamentu piegadēm saskaņa ar Ministru kabineta apstiprinato sarakstu

zīdaiņiem paredzēto specializēto produktu piegadēm saskaņa ar Ministru kabineta apstiprinato sarakstu

gramatu piegadēm

un citiem

1. piemērs

Uzņēmums Gramatnīca X tirgo ar gramatam, kancelejas precēm, un citu produkciju. Par vienu taksacijas periodu tika novērtēti ar pievienotas vērtības nodokli (likme - 18 %) apliekamie darījumi 10 000 LVL; ar pievienotas vērtības nodokli (likme - 5 %) apliekamas gramatu piegades 5 000 LVL.

Cik liels ir maksajamais PVN?

APRĒĶINI:

f1 (x) = 0,18 * 10 000 LVL = 1800 LVL

f2 (x) = 0,05 * 5 000 LVL = 250 LVL

Maksajamais PVN = 1800 + 250 = 2050 LVL

Maksajamais PVN tiek gramatots:

Debets 572x Norēķini par PVN = LVL 2050,00

Kredīts 26xx Naudas līdzekļi = LVL 2050,00

Nodokļa taksacijas periods ir viens kalendarais mēnesis

Par nodokļa rēķinu izmantojami dokumenti, kuri noformēti MK noteiktaja kartība un kuros ietvērta likuma 8. panta 6. daļa noteikta informacija:

preču nosūtītaja vai pakalpojumu sniedzēja nosaukums (fiziskajai personai - vards, uzvards), juridiska adrese (fiziskajai personai - deklarēta dzīvesvieta), ka arī Valsts ieņēmumu dienesta pieķirtais ar pievienotas vērtības nodokli apliekamas personas reģistracijas numurs;

preču vai pakalpojumu saņēmēja nosaukums (fiziskajai personai - vards, uzvards), juridiska adrese (fiziskajai personai - deklarēta dzīvesvieta), ka arī Valsts ieņēmumu dienesta pieķirtais ar pievienotas vērtības nodokli apliekamas personas reģistracijas numurs;

preču nosaukums un daudzums vai pakalpojumu veids un apjoms;

preču cena un vērtība vai atlīdzība par sniegtajiem pakalpojumiem;

nodokļa likme un aprēķinatais nodoklis;

preču

piegades vai pakalpojuma snieganas datums.

Par nodokļu rēķinu var izmantot arī tirdzniecības uzņēmuma saņemto pirkuma čeku, ja taja sniegta iepriek minēta informacija. Ja ī informacija nav pilnīga, čekam japievieno kvīts, kura sniegta trūkstoa informacija.

2. Prieknodokļa atskaitīana un budeta maksajama nodokļa aprēķinaana

Tikai Valsts ieņēmumu dienesta reģistrētai apliekamai personai ir tiesības nodokļa deklaracija ka prieknodokli no budeta maksajamas nodokļa summas atskaitīt:

no citam apliekamajam personam saņemtajos nodokļa rēķinos noradītas nodokļa summas par precēm un pakalpojumiem savu ar nodokli apliekamo darījumu nodroinaanai, ka arī tadu arvalstīs veiktu darījumu nodroinaanai, kuri būtu apliekami ar nodokli, ja tie tiktu veikti iekzemē. Minētos atskaitījumus drīkst veikt pēc nodokļa rēķina vai preču vai pakalpojumu saņemanas vai pēc nodokļa summas samaksas avansa;

samaksato nodokļa summu par iekzemē ievestajam precēm savu ar nodokli apliekamo darījumu nodroinaanai atbilstoi nodokļa samaksu apliecinoiem dokumentiem par preču importu, kuros ka pasūtītajs vai importētajs ir noradīta apliekama persona;

aprēķinato nodokļa summu, kas apliekamajai personai taksacijas perioda jamaksa ka pakalpojuma saņēmējai savu ar nodokli apliekamo darījumu nodroinaanai, ka arī tadu arvalstīs veiktu darījumu nodroinaanai, kuri būtu apliekami ar nodokli, ja tie tiktu veikti iekzemē;

muitas deklaracija noradīto, bet nesamaksato nodokli par ievestajiem pamatlīdzekļiem, kurus paredzēts pilnība vai daļēji izmantot apliekamu darījumu nodroinaanai;

Par dokumentiem, kas apliecina nodokļa samaksu par preču importu, izmantojami:

1) muitas deklaracija vai normatīvajos aktos noteikts cits preču pavaddokuments ar muitas iestades atzīmi, ka pievienotas vērtības nodoklis ir samaksats;

2) muitas maksajumu kvīts, bankas vai citas iestades (pasta, telegrafa) maksajuma dokuments, kas apliecina, ka nodoklis ir samaksats.

Ja apliekama persona veic gan apliekamus, gan neapliekamus darijumus un ja ir nodroinata atseviķa to preču un pakalpojumu uzskaite, kas tiek izmantoti tikai apliekamo darījumu veikanai, par īm saņemtajam precēm un pakalpojumiem samaksatais prieknodoklis atskaitams no budeta maksajamas nodokļa summas, nepiemērojot 10. panta 10. daļas proporciju:

Ja iegadatas preces un saņemtie pakalpojumi tiek izmantoti gan apliekamu, gan neapliekamu darījumu veikanai un ja nav nodroinata to atseviķa uzskaite, atskaitama prieknodokļa daļu taksacijas perioda aprēķina, izmantojot adu proporciju:

skaitītaja - veikto apliekamo darījumu vērtība bez nodokļa (ieskaitot to darījumu vērtību, kas apliekama ar nodokļa 0 procentu likmi);

saucēja - kopēja veikto darījumu vērtība bez nodokļa (skaitītaja ietverto darījumu un saskaņa ar a likuma 6.panta pirmo daļu neapliekamo darījumu vērtību summa).

2. piemērs

Uzņēmums Veselības centrs X sniedz daadus medicīnas pakalpojumus tai skaita zobarstniecības pakalpojumus. aja uzņēmuma nav nodroinata apliekamo un neapliekamo darījumu atseviķa uzskaite.

Ta ka zobarstniecības pakalpojumi saskaņa ar likuma Par pievienotas vērtības nodokli 6. pantu netiek aplikti ar nodokli, varam pielietot formulu nodokļa atskaitīanai.

Par vienu taksacijas periodu tika novērtēti ar pievienotas vērtības nodokli (likme - 18 %) apliekami darījumi 7000 LVL un neapliekamie darījumi 2850 LVL.

Cik liels ir neatskaitamais prieknodoklis?

Ar nodokli apliekamo darījumu īpatsvars

= 71,07 %

Kopējais samaksatais prieknodoklis = 9850 LVL x 18% = 1773 LVL

Atskaitamais prieknodoklis (LVL)

= 71,07 % x 1773 LVL

Atskaitamais prieknodoklis (LVL)

= 1260,07 LVL

Neatskaitamais prieknodoklis (LVL)

= 1773 LVL 1260,07 LVL = 512,93 LVL

Neatskaitamais prieknodoklis tiek gramatots:

Debets 7xxx Neatskaitamais prieknodoklis = LVL 512,93

Kredīts 572x Norēķini par PVN = LVL 512,93

VID nodokļa parmaksu (starpību starp maksajamo nodokli un samaksato prieknodokli) pēc pamatota pieprasījuma reģistrētajai personai atmaksa 30 dienu laika pēc pieprasījuma iesnieganas. Nodokļa deklaracija iesniedzama Valsts ieņēmumu dienestam arī taja gadījuma, ja apliekama persona taksacijas perioda nav veikusi apliekamus darījumus.

Ja PVN deklaracija nav iesniegta laika vai vispar nav iesniegta, apliekama persona netiek atbrīvota no nodokļa maksaanas budeta, bet saskaņa ar likuma 10. pantu zaudē tiesības uz prieknodokļa atskaitījumiem attiecīgaja parskata perioda, bet ta drīkst aprēķinato prieknodokli atskaitīt pēctaksacijas perioda saskaņa ar VID iesniegto nodokļa deklaraciju, samaksajot kavējuma naudu.

3. Uzdevumi

1. uzdevums

Parskata perioda saimnieciskas operacijas:

Samaksats par printeri- 240,- + PVN

Preču realizacija, pircējs nav samaksajis 1650,- +PVN

Iegadatas preces realizacijai, piegadatajam nav samaksats- 270,-+PVN

( iegramatot pēc periodiskas inventarizacijas metodes)

Apmaksati sakaru izdevumi- 50,- +PVN

Dators iegadats uz kredīta- 450,- + PVN

Preču realizacija, nauda ieskaitīta norēķinu konta - 2300,- +PVN

Nopirktas preces realizacijai- 2200,- + PVN

( iegramatot pēc periodiskas inventarizacijas metodes)

Iegramatot operacijas un aprēķinat konta 5721 saldo.

2. uzdevums

Pēc parskata perioda sakuma bilances atvērt kontus, iegramatot parskata perioda saimnieciskas operacijas, noslēgt operaciju kontus, aprēķinat parskata perioda finansu rezultatu ( peļņu/zaudējumus), aprēķinat bilances kontu perioda beigu saldo, sastadīt bilanci, raksturot konta 5721 saldo.

|

Aktīvs |

Pasīvs |

|

280,- |

|

|

Kopa: Ls 6660,- |

Kopa: Ls 6660,- |

Parskata perioda saimnieciskas operacijas:

Dators iegadats uz kredīta- 420,- + PVN

Preču realizacija, pircējs nav samaksajis 2400,- +PVN

Nopirkti materiali 2300,- + PVN

( iegramatot pēc periodiskas inventarizacijas metodes)

No norēķinu konta samaksats parads piegadatajam 300,-

Apmaksati kancelejas izdevumi- 90,- +PVN

Apmaksata uzņēmuma licence- 600+PVN

4. Jautajumi

Kadi pakalpojumi ir apliekami ar PVN?

Vai ar nodokli neapliekamie darījumi ir tas pats, kas PVN 0%?

Kadam precēm/pakalpojumiem tiek piemērota 0% PVN likme?

Kas ir prieknodoklis? Kura brīdī tiek atskaitīts prieknodoklis, kada ir to nozīme?

Kada informacija ir iekļauta nodokļa rēķina dokumentos?

Vai par PVN nodokli jaizraksta atseviķs rēķins?

.Ka jarīkojas uzņēmumam, kur no VID vēlas saņemt parmaksato prieknodokli?

Vai uzņēmumam javeic atseviķa uzskaite ar PVN apliekamajiem un neapliekamajiem darījumiem, kapēc?

Kadi dokumenti kalpo par apliecinajumu nodokļu samaksai par preču importu?

Nosaukt vismaz divus piemērus pie katras pozīcijas, kad PVN likme ir 18%, 9%; 0%.

Vai autotransports, kas kursē arpus iekzemes arī uzskatams par starptautisko transportu?

Ka aprēķina ar nodokli apliekamo darījumu īpatsvaru, kadiem mērķiem to dara?

Kadas sankcijas tiek piemērotas PVN maksatajiem, ja Valsts ieņēmumu dienestam noteikta laika nav iesniegta PVN deklaracija?

Vai PVN tiek iekasēts arī no soda naudam?

Kads normatīvais dokuments nosaka personas, kas ir apliekamas ar PVN un kas ir īs personas?

Kados gadījumos tiek pielietota PVN lineara aprēķina metode?

Kadas prasības paredz MK noteikumi nodokļa aprēķina dokumentu noformēanai?

Par kadam precēm ir noteikta PNV likme 5% apmēra?

Līdz kuram datumam ir janodod PVN deklaraciju?

Miniet piemērus papatēriņam.

Ka var apliecinat nodokļu samaksu par preču importu?

Kada ir PVN nodokļa likme gramatu piegadēm?

Ko nozīmē jēdziens pēctaksacijas periods?

Vai uzņēmuma gadu slēdzot konta 5721 var būt atlikuma saldo D pusē?

Vai par saņemtu avansu ir jamaksa Valsts kasei PVN?

Vai pardodot pamatlīdzekli ir jamaksa Valsts kasei PVN?

Gada parskats.

1.1. Gada parskata nozīme

Uzņēmuma gada parskats ir galvenais un obligatais parskats jebkura uzņēmuma, uzņēmējsabiedrības, organizacijas, iestades vai arvalsts parstavniecības, kura strada Latvijas Republikas teritorija, visas parskatu sistēmas sastava.

Uzņēmuma gada parskats Latvija ir ta finanu parskata pamatforma, kas sastadama tapēc, lai jebkura ieinteresēta persona varētu iegūt pilnīgu un neapaubamu informaciju par uzņēmuma darbu. Gada parskatam ir jasniedz patiesa informacija par uzņēmuma finansialo stavokli bilances datuma, saimnieciskas darbības rezultatiem un naudas plūsmu parskata perioda, jo tas ir vissvarīgakais uzņēmuma finanu dokuments, ko izskata investori, finanu analītiķi un konsultanti, pētot kompanijas, ka arī citi informacijas lietotaji: valsts institūcijas, kreditori, klienti, sabiedrība un citi.

Lieluzņēmumu, komercbanku, citu kredītiestau, apdroinaanas kompaniju, privato pensiju fondu, sabiedrisko organizaciju, partiju, sabiedrisko fondu un citu uzņēmumu gada parskati obligati publicējami Latvijas Republikas oficialaja avīzē Latvijas Vēstnesis un citos masu informacijas līdzekļos. Uzņēmumu, uzņēmējsabiedrību un organizaciju parskati, kuri nav obligati japublicē, tapat ir pieejami LR Uzņēmumu reģistra katram interesentam (LURSOFT datu bazē), kur ir samaksajis atbilstīgo nodevu.

Uzņēmuma gada parskata forma, apjomi un ta nodoanas termiņi ir atkarīgi no uzņēmējdarbības veida un tas juridiskas formas.

Par pamatu jebkura uzņēmuma gada parskata sastadīanai kalpo ta gramatvedības dati. Tiem uzņēmumiem, kuriem, atbilstīgi LR likumam Par uzņēmuma gada parskatiem, jasastada gada parskats, obligati jakarto uzskaite, ievērojot dubultieraksta principu, reģistrējot uzņēmuma ienakumus un izdevumus un realizacijas principa pamata un ievērojot citus gramatvedības pamatprincipus.

Likuma nav noteikta stingra, vienota parskata forma vai arī apstiprinatas noteikta parauga veidlapas. Gada parskatu var sagatavot ar datoru ka vienu dokumentu, izmantojot vienotu stilu, riftu un formu, ir daudz parskatamaks.

Uzņēmuma gada parskata sastavu nosaka LR likums Par uzņēmumi gada parskatiem. Par uzņēmuma sakuma datumu tiek uzskatīt ta reģistracijas datums LR Uzņēmumu reģistra, neatkarīgi no ta, vai uzņēmums ir vai nav uzsacis saimniecisko darbību.

Latvijas teritorija stradajoa uzņēmuma gada parskats sastadams latos un latvieu valoda, neatkarīgi no ta zibinataju un īpanieku sastava. Nepiecieamības gadījuma uzņēmuma gada parskats var tikt tulkots cita valoda vai parrēķinats cita valūta.

Uzņēmuma gada parskats sastav no:

Bilances

Bilance ka uzņēmuma gada parskata sastavdaļa, sniedz priekstatu par ta finansialo stavokli gada parskata datuma, par ta līdzekļiem, saistībam un kapitalu.

Peļņas vai zaudējuma aprēķina

Peļņas vai zaudējuma aprēķins, ka uzņēmuma gada parskata otra daļa, sniedz priekstatu par uzņēmuma ienakumiem un izdevumiem un par ta parskata gada darbības rezultatiem.

Naudas plūsmas parskata

Naudas plūsmas parskats, ka uzņēmuma gada parskata trea daļa, sniedz priekstatu par to, uz kadu līdzekļu rēķina tika īstenota ta darbība parskata gada, ka arī par to, kadi līdzekļi bija uzņēmuma rīcība parskata gada.

Pielikuma

Gada parskata pielikumiem ir jasatur gada parskata trīs pamatdaļu - Bilances, Peļņas vai zaudējumu aprēķina, Naudas plūsmas parskata -atseviķu iedaļu un ciparu atifrējums.

Ziņojuma

Ziņojums ir uzņēmuma vadības paskaidrojums par tas darbību parskata gada, attīstības perspektīvam.

Katru uzņēmuma gada parskatu obligati parskata revidents un sniedz par to savu slēdzienu. Bet pēc revidenta slēdziena saņemanas uzņēmuma gada parskats obligati ir jaapstiprina ta īpanieku kopsapulcē.

Kopuma gada parskatam jasniedz pareizs, neapaubams un pilnīgs parskats par uzņēmumu, ta parskata gada līdzekļiem, saistībam, kapitalu, Finansialo stavokli, peļņas vai zaudējumiem uz parskata datumu. Par uzņēmuma gada parskata neapaubamības un pareizības garantiju kalpo revidenta slēdziens.

Uzņēmuma gada parskata sagatavoana un sastadīana prasa samēra ilgu laiku trīs mēneus līdz parskata gada noslēgumam un trīs(seus) mēneus pēc parskata gada noslēguma, ka arī vēl, mazakais, viens mēnesis revidenta darbam. Parasta uzņēmuma gada parskata sagatavoanai un sastadīanai LR likums pieķir 7 mēneus.

Visu gada parskata sastadīanas periodu var sadalīt sastadīanas stadijas:

q Sagatavoanas stadija. ī stadija ilgst 4 mēneus. Stadijas mērķis ir sagatavot izejas informaciju gada parskata bilances posteņu neapaubamības un pareizības pieradījumus. aja stadija uzņēmums veic virkni inventarizaciju, kuru vidū obligati atseviķi izdala:

Uzņēmuma mantas inventarizaciju

Uzņēmuma nematerialo aktīvu inventarizaciju