| CATEGORII DOCUMENTE |

| Agricultura | Asigurari | Comert | Confectii | Contabilitate | Contracte | Economie |

| Transporturi | Turism | Zootehnie |

v Definitie

Analiza situatiilor financiare presupune studiul relatiei dintre informatiile cuprinse in aceste documente, la un moment dat si tendinta evolutiei acestora, intr-un anumit interval de timp. Scopul principal al analizei situatiilor financiare este acela de a obtine o imagine pertinenta a situatiei interne a intreprinderilor, reflectata concentrat in nivelul rentabilitatii, eficientei si riscului, informatii care permit apoi selectarea deciziilor optime de investitii. Prin analiza financiara se elaboreaza previziuni cu privire la evolutia viitoare a subiectului analizat si se poate diagnostica starea financiara a intreprinderii. Analiza financiara permite, de asemenea, evaluarea echipei manageriale. Mai presus de toate, insa, analiza financiara reduce numarul deciziilor bazate pe intuitie si subiectivism, ingustand substantial inevitabilele manifestari ale incertitudinii.

In mod traditional, literatura privind analiza financiara s-a concentrat asupra analizei univariate, care presupune studiul unor indicatori intr-un anumit moment in timp si care determina concluzii pe baza comparatiilor. Studiul acestor indicatori permite elaborarea unei imagini asupra performantelor agentilor economici precum si asupra pozitiei financiare a acestora, fiind des utilizati in practica.

v Abordari

Incepand cu 1970, analiza financiara s-a mutat pe taramul analizei multivariate, care considera impactul in timp al mai multor indicatori, corelati in anumite proportii, folosind tehnici statistice de tipul analizei regresiei sau a discriminantului multiplu.

Ne vom ocupa pentru inceput de analiza univariata, cu precizarea necesara ca determinarea unor indicatori nu are nici o semnificatie fara comparatia cu valorile anterioare ale acestuia (analiza tendintei) sau cu rezultatele altor intreprinderi din cadrul aceleiasi ramuri economice (analiza incrucisata).

Analiza univariata pleaca de la evaluarea performantelor companiilor, reflectate prin intermediul indicatorilor de rentabilitate si lichiditate.

v Indicatorii de rentabilitate

a) Indicatorii de rentabilitate reprezinta cea mai importanta arie de actiune a analizei financiare, permitand evaluarea abilitatii intreprinderilor de a realiza profit, utilizand o gama limitata de resurse. Valorile ridicate ale rentabilitatii pot deriva din combinatii optimale intre abilitatea echipei manageriale de a comunica rapid si coerent informatiile de care dispune si calitatile de raspuns ale personalului companiei. Indiferent daca agentul economic urmareste maximizarea profitului sau alt obiectiv, actionarii vor fi intotdeauna interesati de rentabilitate, ca indiciu al modului in care managerii utilizeaza resursele pe care le au la dispozitie.

Rentabilitatea poate fi exprimata fie pe baza profitului brut (calculat ca diferenta intre vanzari si costul acestora) fie cu ajutorul profitului net (ca diferenta dintre profitul brut si celelalte cheltuieli), luand ca baza de referinta vanzarile. Ne-am oprit asupra urmatorilor indicatori de rentabilitate:

|

Profit brut x 100 |

sau |

Profit net x 100 |

|

Vanzari |

Vanzari |

|

Vanzari x 100 |

sau |

Profit brut x 100 |

|

Capital utilizat |

Capital utilizat |

|

Profitul net + dobanzile la credite pe termen lung |

|

Capital permanent |

Rentabilitatea capitalului utilizat poate creste fie printr-o majorare a profitului, fie printr-o viteza de rotatie mai mare a activelor. De asemenea, ramuri industriale diferite au niveluri specifice de rentabilitate (spre exemplu comertul cu amanuntul inregistreaza o rata marginala a profitului mica dar o viteza de rotatie mare a activelor, situatie opusa celei din industria prelucratoare).

Importanta indicatorilor calculati pe baza de vanzari a scazut in ultimul timp, deoarece se considera ca pretul de vanzare poate fi grevat de influente inflationiste sau politici concurentiale, iar costul vanzarilor poate fi de asemenea poluat informational (a se remarca rezultatele particulare ale diferitelor metode de evaluare a stocurilor).

|

Profit net |

sau |

Profit net x 100 |

|

Total active |

Active fixe |

|

Profitul net (inainte sau dupa impozitare) |

|

Capital social + rezerve |

Acest indicator reflecta eficienta investitiei actionarilor, reflectand modul in care sursele proprii de finantare au fost utilizate (prin considerarea nivelului rezultatelor obtinute in prezent) si incercand determinarea evolutiei viitoare. Previziunile analistilor vor fi cu atat mai valoroase cu cat vor include informatii mai detaliate despre performantele companiilor pe domenii de activitate si zone geografice.

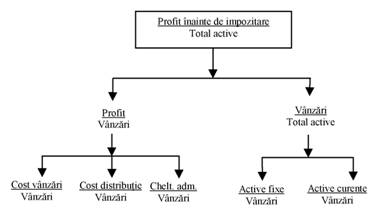

Atunci cand analistii financiari dispun de conturi anuale detaliate, este posibila elaborarea unei analize piramidale a rentabilitatii, asa cum incearca sa sugereze diagrama urmatoare:

Diagrama A: Analiza piramidala a rentabilitatii, pe baza indicatorilor financiari univariati

Indicatorii de eficienta

Analiza contului de profit si pierdere nu este suficienta in evaluarea unei intreprinderi, care se confrunta cu problema resurselor limitate, costisitoare si care trebuie utilizate eficient. Se impune compararea rezultatelor obtinute cu resursele utilizate de companie si controlate prin management, corelatie reflectata cu ajutorul indicatorilor de eficienta.

b) Indicatorii de eficienta reflecta masura in care eforturile facute de intreprindere justifica efectele generate de activitatea acesteia. Exista mai multe modalitati de a calcula eficienta activitatii unui agent economic, considerand in acest sens urmatoarele exemple:

|

Vanzari |

sau |

Vanzari |

sau |

Vanzari |

|

Active fixe |

Active curente nete |

Total active |

v Rotatia creantelor comerciale

creantele comerciale vor constitui o alta baza de comparatie pentru vanzarile realizate (se iau in calcul numai vanzarile pe baza de credit comercial):

|

Vanzari |

sau |

Creante comerciale x 365 |

|

Creante comerciale |

Vanzari |

Ultima relatie determina numarul de zile de credit comercial, acordate clientilor. Evolutia in timp a acestui indicator poate fi comparata cu valorile medii ale ramurii economice, degajand opinii cu privire la calitatea managementului.

v Rotatia datoriilor comerciale

|

Datorii comerciale x 365 |

|

Volumul achizitiilor |

Acest indicator reflecta numarul de zile de credit comercial acordate de furnizori, volumul achizitiilor fiind calculat pe baza costului consumurilor si variatiei stocurilor (cumparari = stoc final - stoc initial + valoarea consumurilor). Valoarea acestui indicator va fi analizata evolutiv si comparata cu media pe ramura. Un interval mare de timp de onorare a datoriilor comerciale poate fi un semn de slabiciune sau un semnal de alarma; in alte cazuri, insa, poate semnala o companie puternica, care incearca sa faca fata unei perioade de recesiune economica.

v Rotatia stocurilor

|

Costul vanzari |

sau |

Valoarea stocului x 365 |

|

Valoarea stocului |

Costul vanzarilor |

O mare atentie trebuie acordata acestui indicator si concluziilor care se vor degaja din analiza: valoarea stocului este calculata pe baza costurilor istorice si reflecta un moment precis in timp - sfarsitul anului - ceea ce pune sub semnul intrebarii utilitatea acestui indicator in cazul stocurilor sezoniere.

De asemenea, o mare importanta o are si metoda folosita in evaluarea stocurilor (LIFO determina o valoare a stocului mai scazuta decat FIFO sau Metoda Costului Mediu Ponderat), la care se adauga complexitatea si efectele diferitelor metode de alocare a cheltuielilor indirecte. O analiza rafinata poate calcula nivelul eficientei utilizarii stocurilor in cadrul diferitelor segmente de activitate, sectoare sau zone geografice dar, din pacate, aceste informatii nu sunt disponibile nici macar in notele la bilant.

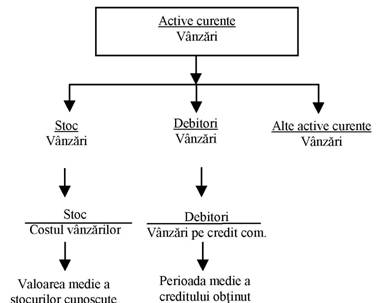

Daca dorim o analiza piramidala a eficientei, prin considerarea informatiilor cuprinse in bilant si contul de profit si pierdere, atunci o posibila solutie ar fi cea infatisata de diagrama urmatoare. Analiza acestor indicatori piramidali nu trebuie facuta in mod dogmatic, ci pe baza de corelatii in cadrul acestui sistem, tinand cont de faptul ca interpretarea conturilor este o arta in care rigiditatea gandirii nu face decat sa dauneze.

Diagrama B: Analiza piramidala a eficientei, pe baza de indicatori univariati

c) Analiza riscului financiar pleaca de la premisa ca furnizorii de capital pe pietele financiare vor atasa un nivel relativ al riscului investitiilor potentiale. Literatura de specialitate distinge doua tipuri de risc, asociate pietelor de capital si participantilor: riscul sistematic (sau riscul de piata) si riscul nesistematic (sau riscul de firma). Ultima categorie de risc face obiectul expunerii noastre in continuare.

Indicatorii de analiza financiara care se refera la riscul nesistematic tind sa se focalizeze pe politicile monetare si financiare, care ilustreaza capacitatea firmei de a face fata obligatiunilor de plata. Am considerat, in acest sens, indicatorii de lichiditate si indicatorii de solvabilitate.

Indicatorii de lichiditate examineaza abilitatea companiei de a-si onora obligatiile de plata pe termen scurt (lichiditatea pe termen scurt) sau intr-un orizont mai larg de timp (solvabilitatea pe termen lung). Indicatorii de lichiditate pe termen scurt se impart, la randul lor, in trei categorii: lichiditatea curenta, lichiditatea imediata si rate pe baza de cash-flow.

v Lichiditatea curenta

|

Active curente |

|

Datorii curente |

Valoarea acestui indicator variaza in functie de politica de finantare adoptata de intreprindere si in functie de tipul de activitate desfasurat (spre exemplu, firmele care activeaza in sectorul comercial au datorii curente in exces, vanzarile se fac in cea mai mare parte pe baza de "cash", iar stocurile sunt relativ scazute, deci ratele de lichiditate vor fi relativ scazute). Uneori, o rata de lichiditate mai mare decat media poate indica o activitate mai slaba a intreprinderii respective.

v Lichiditatea imediata

|

Active curente (mai putin stocuri) |

|

Datorii curente |

Acest indicator arata modul in care intreprinderea va fi capabila sa-si continue activitatea, fara a beneficia de fluxuri monetare in viitor (perioada respectiva este denumita "interval fara credit ). Nivelul considerat satisfacator pentru acest indicator este 1, insa cifrele obtinute nu trebuie luate ca atare, ci trebuie corelate cu sfera de activitate si stadiul atins in ciclul comercial. Un nivel ridicat al acestui indicator sugereaza, aparent, o lichiditate pozitiva, dar poate, de asemenea, sugera o blocare nerentabila a fondurilor in stocuri greu vandabile, creante incerte si cash. Intr-o perioada inflationista, o valoare mare a activelor curente va indica cu siguranta pierderi monetare si diminuarea puterii de cumparare.

|

Cash flow |

sau |

Cash flow |

|

Datorii curente |

Datorii totale |

Companiile americane de prestigiu au un nivel al acestui indicator cel putin egal cu 20%, ceea ce in Marea Britanie ar fi considerat riscant. De asemenea,in tarile unde tablourile fluxurilor monetare nu reprezinta un document obligatoriu, in cadrul situatiilor financiare anuale, apar numeroase probleme legate de definirea, calculul si interpretarea notiunii de "cash-flow".

v Indicatorii solvabilitatii

Ratele de solvabilitate reflecta abilitatea companiilor de a-si onora, la scadenta, obligatiile pe termen lung. In cazul in care intreprinderea nu reuseste sa ramburseze angajamentele asumate, devine insolvabila si intra in faza de lichidare juridica sau restructurare. Daca agentii economici vor realiza un profit mare in viitor inseamna ca, teoretic, vor avea capacitatea de plata a datoriilor. Doua ratii sunt analizate din aceasta perspectiva: rata de indatorare si rata de acoperire a dobanzilor.

Rata de indatorare cuantifica capacitatea companiilor de a finanta activele fie prin intermediul surselor atrase, fie prin intermediul surselor proprii:

|

Datorii pe termen lung |

|

Datorii pe termen lung + Capitaluri proprii |

sau

|

Datorii pe termen lung |

|

Capitaluri proprii |

sau

|

Datorii pe termen lung |

|

Total active |

sau

|

Datorii totale |

|

Total active |

In ultima perioada, finantarile in afara bilantului, ca de exemplu finantarile prin leasing, sunt foarte frecvente, ceea ce face relativa utilitatea ratei de indatorare, in astfel de cazuri. O alta problema se refera la tipul activelor ce trebuie incluse in calculul acestui indicator: o serie de analisti au sugerat ca ar trebui incluse doar cele corporale, care ofera un grad mai mare de securitate; alti specialisti au iterat importanta activelor necorporale, dar aici apare chestiunea delicata a tratarii fondului comercial.

Rata de acoperire a dobanzilor este calculata prin raportarea profitului curent (obtinut din activitatea de exploatare) la valoarea dobanzilor si dividendelor platite preferential, generandu-se astfel proportia in care profitul acopera aceste plati:

|

Profit curent |

|

Dobanzi + Dividende preferentiale |

In interpretarea acestei rate este bine sa nu pierdem din vedere variabilitatea profitului curent. O companie cu venituri stabile in timp va fi capabila sa suporte mai bine un nivel ridicat al acestor plati decat o companie care va obtine un profit variabil. Daca valoarea acestui indicator scade sub 2, atunci compania va fi considerata riscanta.

v Modelele multifactoriale

Anii '90 au cunoscut o accentuata crestere a proportiei de intreprinderi cu dificultati financiare, generate fie de cauze temporare, fie de cauze ireversibile. Abilitatea de a prevedea viitoarele dificultati cu care s-ar putea confrunta un agent economic sau altul a fost si este extrem de apreciata de investitori si creditori, daca preintampina, in faza incipienta, insolvabilitatea.

v Scorul Z

Indicatorii de analiza prezentati anterior nu ofera o imagine satisfacatoare in acest sens, numerosi cercetatori concentrandu-si atentia asupra modelelor multifactoriale. Metodologia folosita in analiza multifactoriala este de a combina mai multi indicatori financiari in cadrul unei formule care are ca scop generarea unui index numeric, utilizat in determinarea starii si perspectivei intreprinderilor. Cel mai popular model este cel construit de Altman, care, intr-un studiu a 33 de firme americane insolvabile, publicat in 1968, a reusit sa prezica falimentul acestora pe baza unor tehnici statistice. Modelul inventat, denumit scorul Z (sau scorul lui Altman), cuprinde cinci rate de analiza, a caror combinatie este cea mai buna estimare a nivelului viitor de solvabilitate (sau faliment):

Z = 0,012X1 + 0,014X2 + 0,033X3 + 0,006X4 + 0,010X5

unde:

X1 = Capitalul utilizat/ Total active;

X2 = Rezultatul reportat/ Total active;

X3 = Profitul inaintea impozitarii (exclusiv elementele financiare)/ Total active;

X4 = Valoarea de piata a companiei/ Valoarea nominala a datoriilor;

X5 = Vanzari/ Total active

Dupa cum se poate observa, scorul Z combina aspecte ale lichiditatii, profitabilitatii, ratei de indatorare si ratei de rotatie a activelor. Concluziile utilizarii acestui model se impart in trei categorii:

Z < 1,81 reflecta companii cu o mare probabilitate de faliment in viitor;

Z > 3 reflecta companii cu o probabilitate redusa de faliment in viitor;

Z > 1,8 si Z < 3 reflecta companii cu probabilitate nedeterminata de faliment. Toate calculele sunt bazate pe informatii continute in bilanturile contabile, cu exceptia celor referitoare la capitalizarea bursiera a companiilor. Altman a testat modelul conceput pe diferite panele de intreprinderi si a remarcat ca, pentru un interval de un an inaintea falimentului, clasificarea companiilor in cele trei categorii (in functie de valoarea scorului Z) este corecta in proportie de 96%. Se pare insa ca, pe masura ce intervalul de timp se largeste, corectitudinea previziunilor scade. De asemenea, trebuie remarcat faptul ca studiul intreprins de Altman s-a axat pe sectorul manufacturier american, in perioada 1946-1965, caracterul extrem de particular al concluziilor facand imposibila extrapolarea acestora la un univers mai larg.

v Alte modele multifactoriale

Altman si alti cercetatori (Taffler si Tisshaw) au extins in continuare cercetarea pe baza scorului Z, individualizand variabilele specifice ramurilor industriale precum si alte elemente cu caracter general. Taffler, in studiul publicat in 1982, concluzioneaza ca cele mai semnificative rate de determinare a situatiei financiare a unei companii sunt urmatoarele:

Profit inainte de impozitare (exclusiv elemente financiare)/ Total active;

Total datorii/ Capital net utilizat;

Active rapide/ Total active;

Capital curent / Situatia neta patrimoniala;

Costul vanzarilor/ Valoarea stocurilor

Au existat numeroase critici privind aceste modele de analiza si capacitatea lor de a reflecta situatia reala a intreprinderilor, la un moment dat. Un studiu intreprins de Banca Angliei concluzioneaza: " o analiza atenta a conturilor (anuale - n.n.), pe o perioada lunga de timp, impreuna cu utilizarea si a altor informatii disponibile, pare sa fie cea mai buna si singura baza de analiza a pozitiei financiare a companiilor" (Bank of England, Quarterly Bulletin, iunie, 1982).

Acesti indicatori utilizeaza informatiile contabile combinate cu elemente stabilite in cadrul pietelor de capital si genereaza rezultate concludente pentru investitori si alte categorii de persoane, interesate in performantele companiilor. Acesti indicatori sunt prezentati in cele ce urmeaza.

v Castigul pe actiune

Castigul pe actiune este un indicator care reflecta modul in care evolutia companiei poate afecta interesul actionarilor, fiind calculat ca raport intre profitul potential distribuibil actionarilor (exclusiv dividendele preferentiale) si numarul de actiuni ordinare existente pe piata:

|

Profitul potential distribuibil |

|

Numarul de actiuni ordinare |

v Pretul actiunii / castigul pe actiune

|

Pretul pe actiune |

|

Castigul pe actiune |

v Rata dividentului

Daca profitul este "comprimat" intr-o anumita perioada de timp, atunci valoarea acestui indicator poate fi marita artificial, deoarece pretul unei actiuni nu va scadea neaparat daca diminuarea profitului este considerata temporara. Situatia inversa apare atunci cand profitul este "umflat" artificial, prin inflatie si va determina o valoare mai scazuta a acestui indicator, in conditiile in care pretul actiunii nu se modifica sau modificarea nu este substantiala.

De asemenea, dimensiunea acestui indicator variaza mult de la o tara la alta, in functie de politicile adoptate in determinarea profitului (spre exemplu, in Germania, datorita politicilor conservatoare de calcul al profitului, valoarea medie a acestui indicator tinde sa fie mai mare decat in alte tari, care au o atitudine mai relaxata in aceasta privinta, precum Marea Britanie sau Olanda). Acest indicator este folosit pe scara larga pentru companiile cotate la bursa, fiind publicat zilnic si este considerat cel mai bun indiciu in ceea ce priveste riscul nesistematic si previzionarea evolutiei companiilor.

|

Dividendul brut |

|

Pretul curent al actiunii |

v Rata de acoperire

Cei care investesc in actiuni ordinare se asteapta sa fie rasplatiti pe de-o parte sub forma dividendelor, pe de alta parte sub forma cresterii capitalului investit. O valoare ridicata a acestui indicator nu inseamna neaparat o potentiala investitie atractiva, pentru ca o reducere a pretului actiunilor poate fi un semnal al reducerii (sau chiar anularii) dividendelor viitoare.

|

Profitul potential distribuibil |

|

Dividendele ordinare |

Acest indicator ofera o imagine de ansamblu asupra sigurantei platii dividendelor sau mai precis de cate ori intreprinderea isi poate onora obligatiile fata de actionari, utilizand profitul obtinut in anul curent.

v Valoarea activelor pe actiune

|

Active nete |

|

Numarul de actiuni emise |

v Rata imprumutului obligatar

|

Dobanda anuala platita pentru o obligatiune |

|

Pretul unei obligatiuni |

O evaluare completa a castigului obtinut investind in obligatiuni cu dobanda fixa se poate realiza numai la scadenta imprumutului.

In concluzie, trebuie reiterata importanta comparatiilor dintre diferite companii, ramuri de activitate sau tari si analizata cu grija semnificatia fiecarui indicator si continutul cifrelor folosite in calcul.

Vom prezenta in continuare cateva concluzii legate de utilizarea analizei financiare in evaluarea intreprinderilor. Bilantul contabil este documentul esential, care furnizeaza informatiile necesare analizei financiare, insa exista o serie de limitari ale acestuia, care pun sub semnul intrebarii utilitatea sa ca document de informare :

Bineinteles ca toate aceste inconveniente ar putea disparea daca informatiile contabile ar fi ajustate periodic, astfel incat sa permita o mai buna reflectare a realitatii. O alta posibilitate ar putea fi adoptarea unor norme contabile internationale, care sa mareasca gradul de comparabilitate intre diferite tari si sa reduca inadvertentele existente in prezent.

|

Politica de confidentialitate | Termeni si conditii de utilizare |

Vizualizari: 1315

Importanta: ![]()

Termeni si conditii de utilizare | Contact

© SCRIGROUP 2026 . All rights reserved